“一帶一路”政策對我國股價波動影響的實證研究

摘要:本文首先運用事件研究法證實“一帶一路”政策對我國股票市場股價波動有顯著影響。基于該事實,筆者收集我國2013年9月2日至2019年12月31日的中證一帶一路主題指數(shù)收盤價共1544個數(shù)據(jù),并求出其對數(shù)收益率。利用VaR模型測度一帶一路指數(shù)的風險值,觀察VaR值在不同置信水平下的波動趨勢,發(fā)現(xiàn)在“一帶一路”建設(shè)提出的初期,我國股票市場收益率波動逐步增大,波幅較高,且置信水平越高,對我國股市波動性風險的解釋度越高。

關(guān)鍵詞:事件研究法;VaR模型;GARCH(1,1)

一、引言

隨著我國對外開放的進程逐步推進,我國股票市場所面臨的風險因素也更加多樣化和復雜化。“一帶一路”戰(zhàn)略的逐步推進,使得一國股票市場價格波動不僅僅影響著本國經(jīng)濟發(fā)展,同時也牽動著他國經(jīng)濟的發(fā)展。因此,正確認識國際間股價波動的聯(lián)動性,合理解決股價波動對經(jīng)濟造成的不良影響,對穩(wěn)定全球金融發(fā)展有著重要意義。

二、“一帶一路”政策對相關(guān)概念股的影響

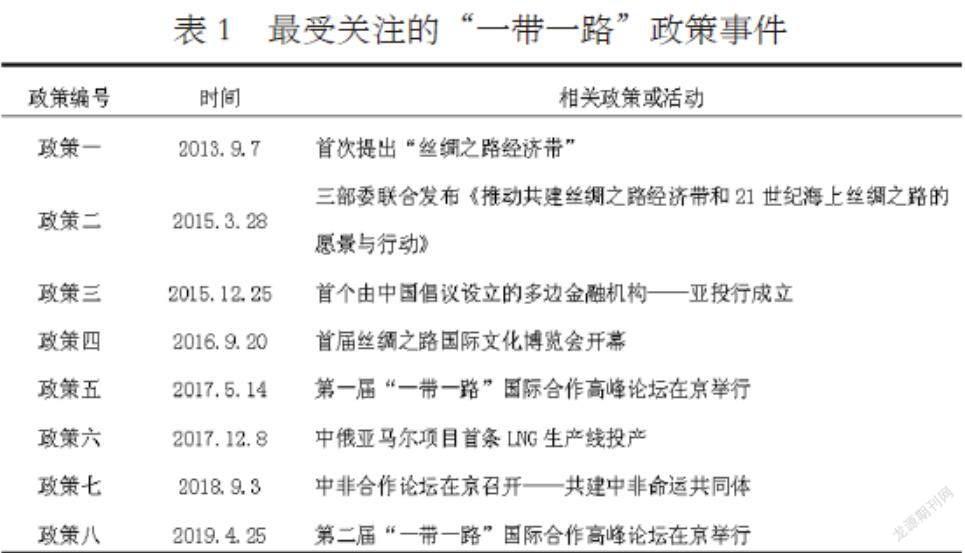

筆者以百度指數(shù)為重要工具,以“一帶一路”為關(guān)鍵詞,篩選出自2013年9月2日至2019年12月31日期間最受媒體和公眾關(guān)注的重要時間點。并以國家主要領(lǐng)導人在出席重要國際會議上的講話、發(fā)布重要政策文件以及我國開展的重要國際會議為主要政策事件,共篩選出8條重要的“一帶一路”政策事件,結(jié)果如表1所示。

(一)“一帶一路”成分股的選取

中證一帶一路主題指數(shù)(399991)主要包含83支成分股,主要囊括了建材水泥、港口海運、煤電煤氣、工程施工以及機械裝備五個行業(yè)。剔除在2013年9月后發(fā)布的股票,還剩80支成分股。

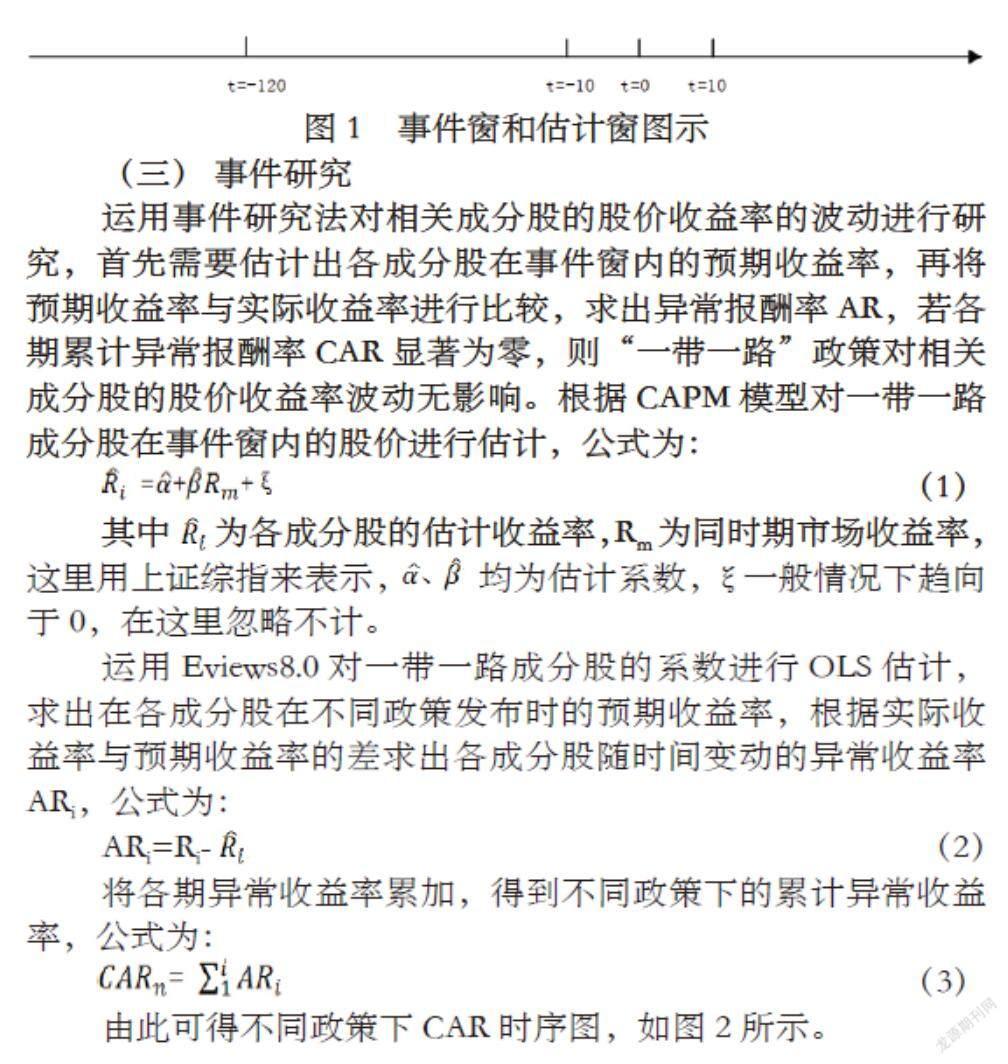

(二)事件窗和估計窗的選取

筆者以政策發(fā)生日為事件實施日,記為t=0。由于政策事件對股價波動的影響較為短暫,因此事件窗定為政策實施日的前后10個交易日,用區(qū)間表示為t∈[-10,10]。由于估計窗較短將降低模型估計精度,較長將會導致政策重疊現(xiàn)象,因此估計窗定為事件窗的前120個交易日,具體情況如圖1所示。

(三) 事件研究

運用事件研究法對相關(guān)成分股的股價收益率的波動進行研究,首先需要估計出各成分股在事件窗內(nèi)的預期收益率,再將預期收益率與實際收益率進行比較,求出異常報酬率AR,若各期累計異常報酬率CAR顯著為零,則“一帶一路”政策對相關(guān)成分股的股價收益率波動無影響。根據(jù)CAPM模型對一帶一路成分股在事件窗內(nèi)的股價進行估計,公式為:

(1)

其中? ? ?為各成分股的估計收益率,Rm為同時期市場收益率,這里用上證綜指來表示, 均為估計系數(shù),ξ一般情況下趨向于0,在這里忽略不計。

運用Eviews8.0對一帶一路成分股的系數(shù)進行OLS估計,求出在各成分股在不同政策發(fā)布時的預期收益率,根據(jù)實際收益率與預期收益率的差求出各成分股隨時間變動的異常收益率ARi,公式為:

ARi=Ri-? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? (2)

將各期異常收益率累加,得到不同政策下的累計異常收益率,公式為:

(3)

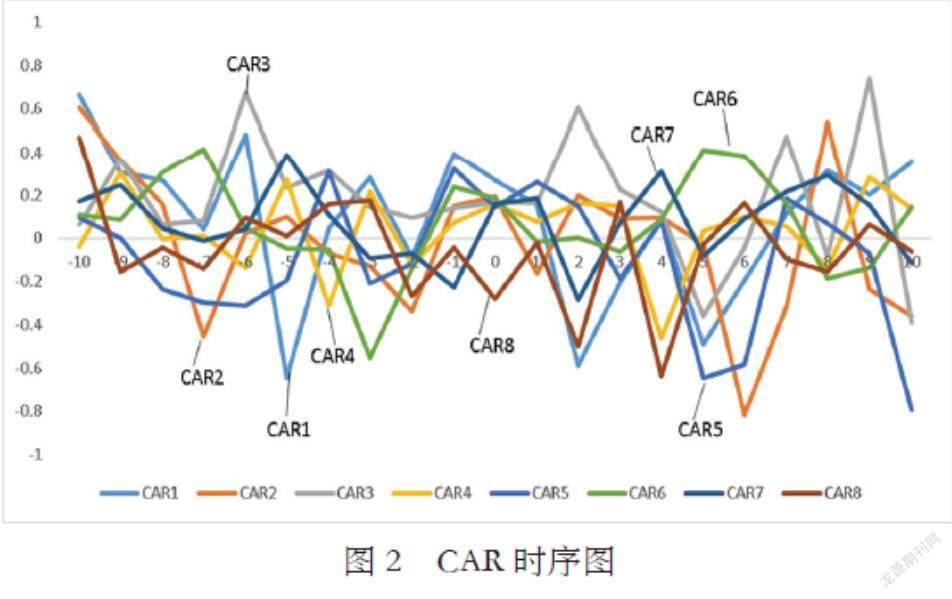

由此可得不同政策下CAR時序圖,如圖2所示。

可見,在“一帶一路”政策發(fā)生的當天或者前后兩天,相關(guān)成分股的股價達到峰值,在一帶一路政策實施后股價又慢慢回落趨于平穩(wěn),其中相關(guān)成分股對政策一、政策二、政策三和政策五的反映較為劇烈。從政策信息對股價波動性影響角度來看,政策三對相關(guān)概念股具有利好影響,政策二和政策八對相關(guān)概念股利空,政策實施當天,除了政策八對相關(guān)概念股具有利空影響外,其他七條政策均對相關(guān)概念股具有利好影響。

此外筆者發(fā)現(xiàn),在168天的研究期內(nèi),130天的檢驗結(jié)果在1%水平顯著,有14天在5%的水平上顯著,有6天在10%概率水平上顯著。所以我們拒絕CAR=0的原假設(shè),認為“一帶一路”政策對相關(guān)成分股的股價波動是有影響的。

三、實證檢驗

(一)數(shù)據(jù)選取

中證一帶一路主題指數(shù)(399991)是在綜合考慮上市公司市值和一帶一路相關(guān)性的情況下賦予不同公司以權(quán)重而編制的指數(shù),在研究一帶一路問題時,具有很強的代表性。本文選取2013年9月2日至2019年12月31日共1544個中證一帶一路主題指數(shù)收盤價作為原始數(shù)據(jù)。

為便于計算且不改變原始數(shù)據(jù)的相對關(guān)系,這里將收集到的一帶一路主題指數(shù)日收盤價做自然對數(shù)處理,用1npt來表示。由此可得一帶一路主題指數(shù)的對數(shù)收益率為:

Rt=1n(Pt/Pt-1)? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? (4)

(二)計算VaR值

經(jīng)過分析筆者初步確定了本文的研究方法,即方差-協(xié)方差方法。本文計算VaR值需要確定初始投資額V0;分位數(shù):Zα;序列標準差δ;以及持有期t。

(三)分位數(shù)Zα的確定

VaR實際上就是一個分位數(shù),通過大量研究表明,置信水平和分位數(shù)之間呈一一對應關(guān)系,具體如表3所示:

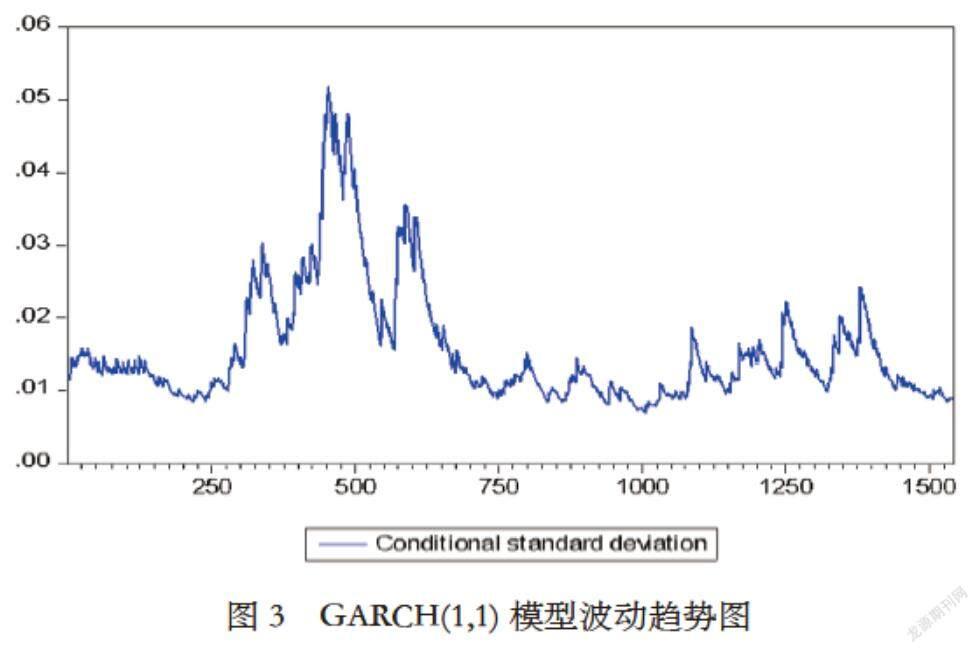

(四)GARCH(1,1)描述序列{Rt}的波動性

本文建立GARCHA(1,1)模型估計收益率序列的波動率。由圖4可見,自2013年9月提出一帶一路以來,一帶一路主題指數(shù)收益率波動幅度較大,且在短時間內(nèi),收益率波動達到近7年來最高幅度且持續(xù)了較長時間,可見“一帶一路”戰(zhàn)略的提出的初期,我國面臨的金融風險較大,一度觸及近年最高點0.05。

(五) 計算VaR值

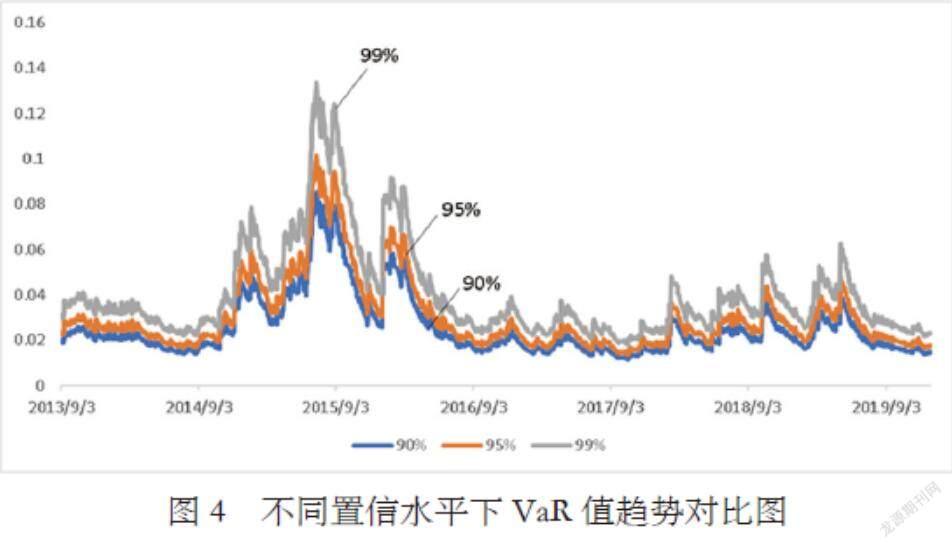

通過運用GARCH(1,1)我們求出了一帶一路主題指數(shù)收益率{Rt}的標準差δ,根據(jù)表3我們可以得到不同置信水平下的分位數(shù)Zα,假設(shè)初試投資額V0=1,證券持有期t為1日,得到2013年9月2日至2019年12月31日的部分日VaR值。圖4是2013年9月2日至2019年12月31日不同置信水平下的VaR趨勢對比圖。可見不同置信度下VaR值變動趨勢一致,且置信水平越高,波動幅度越大,波動效果越明顯。相較于90%和95%的置信水平,99%置信水平下的VaR值風險覆蓋范圍最大,對我國股市波動性風險的反映效果最明顯。

四、結(jié)語

“一帶一路”政策的提出,給全球金融一體化按下加速鍵。一國范圍內(nèi)的危機可能發(fā)展成為其他國家甚至整個世界的危機。基于此,本文對我國金融風險管理提出意見和建議。

監(jiān)管層面要聯(lián)合沿線國家建立健全股市波動性風險監(jiān)管體系。隨著“一帶一路”政策的逐步推進,沿線國家的貿(mào)易往來頻繁,海外投資渠道更加便利,資本在沿線國家之間的流動性更強,這也使得股市的波動性風險以跨國資本為載體快速在國際上傳播。因此“一帶一路”沿線國家應建立各國公認的風險監(jiān)管體系,減緩一國股市波動性風險在沿線國家間的蔓延。此外各證券監(jiān)管部門作為風險監(jiān)管的主體,應加強溝通和交流,及時反饋各項金融風險信息,以提高監(jiān)管效率。

金融方面要進一步完善我國金融市場。為有效降低金融的非系統(tǒng)性風險,一個較為有效的辦法就是利用金融產(chǎn)品進行多樣化投資以分散金融風險,但是我國金融市場尚不完善,衍生性金融產(chǎn)品還處于探索階段。因此,應進步一加強和完善金融衍生品的設(shè)計和創(chuàng)新,為分散金融風險提供更多的金融工具。此外要加強金融機構(gòu)員工的法律意識,防范操作性金融風險。

企業(yè)層面要強化信息系統(tǒng)內(nèi)部控制。在“一帶一路”政策背景下,企業(yè)在進行對外貿(mào)易時,會遇到因不同地區(qū)政策差異、文化差異等因素帶來的違約風險,使企業(yè)遭受損失,造成個股的波動性風險。因此,企業(yè)內(nèi)部應不斷完善和加強風險管理手段,采用專門風險管理技術(shù)和方法,實行事前、事中和事后的全程風險管理。此外要定時進行業(yè)績評估,權(quán)衡企業(yè)自身的風險和收益。

投資者層面要提高投資者對信息的分析判斷能力,制定合理的投資決策。投資者進行投資決策過程中,宏觀政策是進行投資決策的一項重要指標,然而宏觀政策的發(fā)布對我國各行業(yè)的利好利空效果不一,投資者應加強對政策信息的分析判斷能力。

參考文獻:

[1]楊坤,于文華,馬靜.基于vine copula的股市風格資產(chǎn)組合風險預警研究[J].武漢金融,2019(11):51-59.

[2]毛建林,張紅偉.基于CCA模型的我國銀行系統(tǒng)性金融風險實證研究[J].宏觀經(jīng)濟研究,2015(03):94-102.

作者簡介:田海嬌(1998-),女,河北邢臺人,碩士,證券投資方向,金融。