金融發(fā)展、企業(yè)主營業(yè)務(wù)與企業(yè)發(fā)展質(zhì)量提升

張倩肖 李佳霖 董嘉昌

摘要: 中國經(jīng)濟(jì)由高速增長階段轉(zhuǎn)向高質(zhì)量發(fā)展階段,加大金融對(duì)實(shí)體經(jīng)濟(jì)的支持力度對(duì)實(shí)現(xiàn)經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型升級(jí)意義重大。基于這一背景,以2008—2018年中國A股上市公司為樣本,從企業(yè)主營業(yè)務(wù)能力視角,審視金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的影響機(jī)制。研究發(fā)現(xiàn):金融發(fā)展整體上促進(jìn)了企業(yè)發(fā)展質(zhì)量提升,但這一效應(yīng)具有異質(zhì)性。企業(yè)主營業(yè)務(wù)能力作為中介渠道發(fā)揮遮掩效應(yīng),即企業(yè)主營業(yè)務(wù)能力提高能夠促進(jìn)企業(yè)發(fā)展質(zhì)量提升,但金融發(fā)展抑制了企業(yè)主營業(yè)務(wù)能力從而遮掩了其正面效應(yīng)。這與金融發(fā)展背景下企業(yè)金融資產(chǎn)配置對(duì)主營業(yè)務(wù)產(chǎn)生的負(fù)面影響有關(guān)。由此提出應(yīng)當(dāng)逐步優(yōu)化金融結(jié)構(gòu)并促進(jìn)資本市場(chǎng)健康發(fā)展,從而減少信息不對(duì)稱和資本錯(cuò)配,使金融發(fā)展真正服務(wù)于實(shí)體經(jīng)濟(jì)。

關(guān)鍵詞: 金融發(fā)展; 企業(yè)發(fā)展質(zhì)量; 主營業(yè)務(wù); 金融化; 脫實(shí)向虛

文獻(xiàn)標(biāo)識(shí)碼: A ?文章編號(hào): 1002

一、問題的提出

金融發(fā)展對(duì)經(jīng)濟(jì)發(fā)展的作用受到學(xué)術(shù)界長期關(guān)注。金融作為經(jīng)濟(jì)的血脈,能夠?yàn)閷?shí)體經(jīng)濟(jì)良性循環(huán)提供必不可少的資金支持。作為資金融通的關(guān)鍵渠道,金融機(jī)構(gòu)和金融市場(chǎng)有序健康發(fā)展能夠?yàn)槠髽I(yè)獲取外源融資提供必要的保障。改革開放以來,國家大力發(fā)展金融業(yè)并推動(dòng)金融體系市場(chǎng)化改革,中國金融業(yè)產(chǎn)值實(shí)現(xiàn)快速增長。根據(jù)國家統(tǒng)計(jì)局對(duì)2020年全年國內(nèi)生產(chǎn)總值的初步核算結(jié)果,金融業(yè)實(shí)現(xiàn)增加值8.4萬億元,同比增長7%,遠(yuǎn)高于國內(nèi)生產(chǎn)總值全年平均2.3%和第三產(chǎn)業(yè)2.1%的增長速度,成為增幅第二大的行業(yè)①。但近年來,中國實(shí)業(yè)投資率卻呈現(xiàn)持續(xù)下滑趨勢(shì)[1],經(jīng)濟(jì)出現(xiàn)“脫實(shí)向虛”現(xiàn)象。

當(dāng)前,中國經(jīng)濟(jì)從高速增長階段邁入高質(zhì)量發(fā)展階段,如何更好地發(fā)揮金融支持實(shí)體經(jīng)濟(jì)的功能是新時(shí)代推動(dòng)經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型升級(jí)、實(shí)現(xiàn)經(jīng)濟(jì)高質(zhì)量發(fā)展的重要問題。2019年2月,習(xí)近平總書記在中共中央政治局第十三次集體學(xué)習(xí)時(shí)再次強(qiáng)調(diào),要強(qiáng)化金融服務(wù)功能,以服務(wù)實(shí)體經(jīng)濟(jì)為本。近年來,國家政策層面不斷釋放提高金融支持實(shí)體經(jīng)濟(jì)力度的信號(hào),結(jié)構(gòu)性貨幣政策工具相繼實(shí)施。例如,2019年9月央行宣布下調(diào)存款準(zhǔn)備金率0.5個(gè)百分點(diǎn),并對(duì)僅在省級(jí)行政區(qū)域內(nèi)經(jīng)營的城市商業(yè)銀行額外定向下調(diào)存款準(zhǔn)備金率1個(gè)百分點(diǎn),以加大對(duì)小微、民營企業(yè)的支持力度。理順金融發(fā)展對(duì)實(shí)體經(jīng)濟(jì)的影響,能夠從經(jīng)濟(jì)高質(zhì)量發(fā)展的視角重新審視金融發(fā)展的作用,把握金融結(jié)構(gòu)矛盾可能產(chǎn)生的負(fù)面效應(yīng),理解有序推進(jìn)并深化金融供給側(cè)結(jié)構(gòu)性改革的迫切性。明確企業(yè)作為經(jīng)濟(jì)活動(dòng)的微觀主體受到的具體影響是從微觀層面深入理解這一問題的重要視角。

中國經(jīng)濟(jì)進(jìn)入“新常態(tài)”后,宏觀經(jīng)濟(jì)目標(biāo)逐步從追求增長速度向追求發(fā)展質(zhì)量轉(zhuǎn)變,企業(yè)高質(zhì)量發(fā)展成為經(jīng)濟(jì)高質(zhì)量發(fā)展在微觀層面的轉(zhuǎn)型目標(biāo)。區(qū)別于傳統(tǒng)發(fā)展范式,企業(yè)高質(zhì)量發(fā)展是以不斷提升企業(yè)發(fā)展質(zhì)量為目標(biāo)的內(nèi)涵式、可持續(xù)發(fā)展范式[2],這必然對(duì)提升核心能力提出更高要求。已有研究較多分析了金融發(fā)展對(duì)企業(yè)經(jīng)營情況的改善作用,發(fā)現(xiàn)金融發(fā)展能夠顯著提高企業(yè)的資產(chǎn)收益率和銷售收益率等[3]。然而,單一報(bào)表業(yè)績不能全面反映企業(yè)綜合發(fā)展情況,更無法匹配企業(yè)發(fā)展質(zhì)量的豐富內(nèi)涵。此外,無論是外部環(huán)境的優(yōu)化還是內(nèi)部經(jīng)營活動(dòng)的變化,最終目標(biāo)都應(yīng)當(dāng)是企業(yè)提高其核心能力從而實(shí)現(xiàn)企業(yè)發(fā)展質(zhì)量提升,但現(xiàn)有研究對(duì)企業(yè)主營業(yè)務(wù)能力——這一關(guān)系企業(yè)價(jià)值創(chuàng)造和持續(xù)成長的指標(biāo)關(guān)注不足。

伴隨金融深化和資本市場(chǎng)的深刻變革,企業(yè)面臨不斷變化的金融環(huán)境,主營業(yè)務(wù)受到復(fù)雜影響。一方面,企業(yè)主營業(yè)務(wù)可能受到金融發(fā)展的正向作用,并在促進(jìn)企業(yè)發(fā)展質(zhì)量提升中發(fā)揮中介效應(yīng)。金融發(fā)展可能通過緩解企業(yè)融資約束提高企業(yè)投資效率[4],增加企業(yè)金融資產(chǎn)配置以平滑企業(yè)投資波動(dòng)[5],增加企業(yè)投資機(jī)會(huì)并提高企業(yè)績效[6],對(duì)企業(yè)發(fā)展質(zhì)量發(fā)揮正面效應(yīng)。另一方面,金融發(fā)展可能對(duì)企業(yè)主營業(yè)務(wù)存在負(fù)面影響,遮掩金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的正面作用。金融發(fā)展可能加劇風(fēng)險(xiǎn)收益錯(cuò)配[1],增強(qiáng)企業(yè)套利投資動(dòng)機(jī)[5],導(dǎo)致企業(yè)“金融化”并擠出企業(yè)主營業(yè)務(wù)投資[7],從而抑制企業(yè)主營業(yè)務(wù)能力提升。明確企業(yè)主營業(yè)務(wù)究竟發(fā)揮了中介效應(yīng)還是遮掩效應(yīng),對(duì)更好地理解“脫實(shí)向虛”現(xiàn)象、把握金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的機(jī)理具有重要意義。當(dāng)代經(jīng)濟(jì)科學(xué) 2021年6期 http:∥jjkx.xjtu.edu.cn張倩肖,李佳霖,董嘉昌 金融發(fā)展、企業(yè)主營業(yè)務(wù)與企業(yè)發(fā)展質(zhì)量提升

基于這一背景,本文以2008—2018年中國A股上市公司為樣本,研究金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量提升的綜合作用,并分析企業(yè)主營業(yè)務(wù)能力在該過程中發(fā)揮的效應(yīng),進(jìn)而剖析產(chǎn)生這一效應(yīng)的可能原因。相對(duì)于已有文獻(xiàn),本文可能的貢獻(xiàn)在于:第一,區(qū)別于傳統(tǒng)以業(yè)績?yōu)閷?dǎo)向的評(píng)判標(biāo)準(zhǔn),本文構(gòu)建測(cè)度企業(yè)發(fā)展質(zhì)量的綜合指標(biāo),重新審視金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的影響,有助于更深入理解高質(zhì)量發(fā)展背景下金融支持實(shí)體經(jīng)濟(jì)的情況。第二,本文從企業(yè)主營業(yè)務(wù)能力這一核心競(jìng)爭力出發(fā),分析該中介渠道在金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的過程中發(fā)揮的效應(yīng),為理解實(shí)體經(jīng)濟(jì)“脫實(shí)向虛”現(xiàn)象提供新視角。同時(shí),本文從企業(yè)金融資產(chǎn)配置角度進(jìn)一步探索導(dǎo)致企業(yè)主營業(yè)務(wù)渠道遮掩效應(yīng)產(chǎn)生的機(jī)制,為深入理解金融發(fā)展過程中出現(xiàn)的“金融化”現(xiàn)象與“脫實(shí)向虛”問題對(duì)經(jīng)濟(jì)高質(zhì)量發(fā)展產(chǎn)生的影響提供微觀視角的研究支持。二、文獻(xiàn)回顧與研究假設(shè)

(一)金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的影響

根據(jù)資源基礎(chǔ)理論,企業(yè)擁有資源的不同會(huì)導(dǎo)致企業(yè)競(jìng)爭力的差異,而企業(yè)資源優(yōu)勢(shì)的增加有利于企業(yè)可持續(xù)優(yōu)勢(shì)的積累。金融市場(chǎng)普遍存在信息不對(duì)稱和摩擦[8],金融發(fā)展可以緩解資本誤配,在擴(kuò)大資金供給、降低企業(yè)融資成本方面發(fā)揮作用[9]。因此,金融發(fā)展可為企業(yè)帶來更多的金融資源,增加企業(yè)金融資產(chǎn)持有和金融投資機(jī)會(huì),使其外部融資成本降低并擁有更充足的資金進(jìn)行投資或支持創(chuàng)新活動(dòng)。Soedarmono等[10]研究證明金融深化能夠提高企業(yè)表現(xiàn)。Fazzari等[11]指出,融資約束抑制了企業(yè)發(fā)展,而金融發(fā)展能夠通過降低企業(yè)外部融資成本促進(jìn)企業(yè)發(fā)展。Rajan等[12]研究發(fā)現(xiàn)金融發(fā)展可以通過增加企業(yè)外源融資以提高企業(yè)融資便利性,使其能夠更好地把握投資機(jī)會(huì)從而促進(jìn)企業(yè)成長。Tran等[13]的研究支持了金融發(fā)展對(duì)提高企業(yè)全要素生產(chǎn)率的作用。國內(nèi)現(xiàn)有研究也從不同角度對(duì)金融發(fā)展的正面意義提供了支持,發(fā)現(xiàn)金融發(fā)展有利于企業(yè)改善報(bào)表業(yè)績、提高固定資產(chǎn)和無形資產(chǎn)投資增長率、促進(jìn)企業(yè)銷售增長率的提高等。

企業(yè)發(fā)展質(zhì)量不僅包括銷售情況、資產(chǎn)收益率等反映的經(jīng)營業(yè)績,還應(yīng)當(dāng)包括委托代理成本、經(jīng)營管理績效等反映的治理水平,以及研發(fā)創(chuàng)新能力、成長能力等反映的更深層次發(fā)展?jié)摿Α=鹑诎l(fā)展在改善企業(yè)外部環(huán)境、為企業(yè)帶來更多金融資源和金融投資機(jī)會(huì)的同時(shí),也會(huì)影響企業(yè)內(nèi)部治理,使企業(yè)代理成本和經(jīng)營決策效率發(fā)生變化。企業(yè)控制權(quán)和經(jīng)營權(quán)分離導(dǎo)致的委托代理問題使企業(yè)管理者具有與股東不同的利益最大化目標(biāo)函數(shù),其經(jīng)營決策往往導(dǎo)致企業(yè)偏離價(jià)值最大化的實(shí)現(xiàn)。金融發(fā)展為企業(yè)帶來更多自由現(xiàn)金流,可能導(dǎo)致股東和管理層的利益沖突更加顯性化。企業(yè)自由現(xiàn)金流的增加會(huì)降低企業(yè)投資效率[14],控股股東控制權(quán)和現(xiàn)金流權(quán)分離度越大企業(yè)偏離有效投資越嚴(yán)重[15]。因此,金融發(fā)展不但通過改變資本市場(chǎng)配置效率影響企業(yè)資本持有水平和現(xiàn)金流狀況,更對(duì)企業(yè)管理者的決策產(chǎn)生影響進(jìn)而對(duì)企業(yè)發(fā)展質(zhì)量產(chǎn)生作用。異質(zhì)性的存在使企業(yè)可能受到來自金融發(fā)展不同方面的影響[16]。金融發(fā)展對(duì)企業(yè)內(nèi)部代理矛盾激化程度越高,使管理者偏離主營業(yè)務(wù)發(fā)展決策的扭曲程度越強(qiáng),則發(fā)展質(zhì)量受到負(fù)面影響的可能性越大。因此,本文提出如下假說:

H1:金融發(fā)展整體上有利于企業(yè)發(fā)展質(zhì)量提升,但企業(yè)主營業(yè)務(wù)發(fā)展差異可能導(dǎo)致這一效應(yīng)存在異質(zhì)性。(二)金融發(fā)展、企業(yè)主營業(yè)務(wù)能力與企業(yè)發(fā)展質(zhì)量

根據(jù)企業(yè)的核心競(jìng)爭力理論,現(xiàn)代市場(chǎng)競(jìng)爭是基于核心能力的競(jìng)爭,而企業(yè)的核心能力是企業(yè)在長期生產(chǎn)經(jīng)營過程中積累的關(guān)鍵技能和隱性知識(shí)等的綜合。因此,企業(yè)發(fā)展質(zhì)量提升的本質(zhì)應(yīng)當(dāng)在于其核心競(jìng)爭力的提高。作為企業(yè)長期、可持續(xù)、高質(zhì)量發(fā)展的基礎(chǔ),主營業(yè)務(wù)能力至關(guān)重要。金融危機(jī)后,實(shí)體經(jīng)濟(jì)發(fā)展疲軟與金融部門持續(xù)擴(kuò)張并存,經(jīng)濟(jì)“脫實(shí)向虛”趨勢(shì)出現(xiàn),被認(rèn)為是背離高質(zhì)量發(fā)展的表現(xiàn)之一。從微觀視角看,企業(yè)偏離主營業(yè)務(wù)未必會(huì)影響管理者提高業(yè)績的短期直接目標(biāo),但對(duì)于企業(yè)發(fā)展質(zhì)量則可能帶來負(fù)面作用。現(xiàn)有研究尚未將此作為金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的中介渠道進(jìn)行具體分析。辯證地理解金融發(fā)展對(duì)企業(yè)主營業(yè)務(wù)的影響,梳理并分析企業(yè)主營業(yè)務(wù)能力對(duì)企業(yè)發(fā)展質(zhì)量的作用,能夠超越短期報(bào)表業(yè)績等單一視角,更清晰地審視“脫實(shí)向虛”與高質(zhì)量發(fā)展之間的關(guān)系。

盡管金融發(fā)展緩解了企業(yè)的融資約束,有利于企業(yè)改善財(cái)務(wù)狀況、提高持有現(xiàn)金水平、降低負(fù)債率等[9],從而擁有更充足的資金進(jìn)行投資,但企業(yè)主營業(yè)務(wù)投入并不必然隨之提高。金融發(fā)展改變企業(yè)發(fā)展的外部資源條件的同時(shí),會(huì)進(jìn)一步影響企業(yè)內(nèi)部資源配置[17]。企業(yè)管理者與股東之間存在委托代理問題,管理者擁有相對(duì)更高的折現(xiàn)因子,存在短視行為[18]。管理者的薪資和約束往往僅與當(dāng)期或近期企業(yè)經(jīng)營表現(xiàn)相關(guān),因此管理者可能做出損害企業(yè)長期發(fā)展能力而追求短期利潤的決策。Graham等[19]的調(diào)查研究表明,企業(yè)管理者會(huì)為了正凈現(xiàn)值而放棄能夠提升企業(yè)長期價(jià)值的項(xiàng)目。這意味著金融發(fā)展帶來的企業(yè)自由現(xiàn)金流的增加使管理層可支配資金水平提高,卻未必能運(yùn)用到企業(yè)主營業(yè)務(wù)發(fā)展上,反而可能導(dǎo)致企業(yè)代理成本增加。當(dāng)企業(yè)管理者薪酬與業(yè)績脫鉤時(shí),這一問題可能更為嚴(yán)重。此時(shí),除管理者與股東利益最大化目標(biāo)函數(shù)不同導(dǎo)致的企業(yè)業(yè)績與企業(yè)價(jià)值的差異外,管理者提高企業(yè)業(yè)績以獲取更高薪酬的動(dòng)力也進(jìn)一步消失。由于企業(yè)內(nèi)部治理問題的存在,金融發(fā)展在提高企業(yè)內(nèi)外部資源條件的同時(shí),也增加了企業(yè)套利空間并增強(qiáng)了管理者的套利動(dòng)機(jī),加劇了企業(yè)管理者短期行為,導(dǎo)致企業(yè)主營業(yè)務(wù)能力提升受到抑制。因此,本文提出如下假說:

H2:金融發(fā)展可能抑制企業(yè)主營業(yè)務(wù)能力,從而對(duì)企業(yè)發(fā)展質(zhì)量提升產(chǎn)生遮掩效應(yīng)。(三)金融發(fā)展、企業(yè)金融資產(chǎn)配置與主營業(yè)務(wù)能力

金融發(fā)展可以增加資源流動(dòng)性、擴(kuò)大資金供給、減少金融投資的交易成本等,從而增強(qiáng)企業(yè)配置金融資產(chǎn)的能力。近年來經(jīng)濟(jì)金融化問題日漸突出,基于金融渠道的利潤積累逐漸成為企業(yè)盈利的主導(dǎo)模式[1]。金融發(fā)展提高了金融渠道獲利空間,而實(shí)體投資收益率的下降與金融市場(chǎng)巨大投資回報(bào)之間的差異增加了企業(yè)管理者金融渠道套利的偏好[6]。企業(yè)會(huì)通過金融資產(chǎn)持有與金融渠道獲利雙重路徑實(shí)現(xiàn)金融化[20]。金融發(fā)展背景下,企業(yè)金融資產(chǎn)配置偏好增強(qiáng)、配置水平增加。

金融資產(chǎn)增加可能通過對(duì)企業(yè)資金狀況和融資能力的改善為企業(yè)主營業(yè)務(wù)帶來正面作用,也可能由于激化委托代理問題或扭曲投資決策對(duì)企業(yè)主營業(yè)務(wù)帶來負(fù)面影響。一方面,金融資產(chǎn)的增加有利于企業(yè)提高再融資能力[1],同時(shí)發(fā)揮蓄水池的功能[8],從而降低企業(yè)資本調(diào)整成本,使企業(yè)更好地應(yīng)對(duì)預(yù)期風(fēng)險(xiǎn)并平滑實(shí)體投資活動(dòng)和創(chuàng)新活動(dòng)[21]。企業(yè)主營業(yè)務(wù)能力的提高與企業(yè)投資效率改善、研發(fā)創(chuàng)新能力加強(qiáng)等密切相關(guān),因此金融資產(chǎn)從資金支持的角度為企業(yè)主營業(yè)務(wù)發(fā)展提供了基礎(chǔ)。另一方面,企業(yè)金融資產(chǎn)配置超過一定程度時(shí),套利性動(dòng)機(jī)成為主要?jiǎng)右颉4藭r(shí),金融資產(chǎn)無法有效平滑現(xiàn)金流反而可能加劇企業(yè)現(xiàn)金流的波動(dòng)[8],不利于企業(yè)投資于關(guān)系到主營業(yè)務(wù)能力提高的長期項(xiàng)目。而金融資產(chǎn)配置占比的提高也意味著企業(yè)有形資產(chǎn)配置的減少,使企業(yè)抵押貸款能力和長期信貸獲得降低[22],導(dǎo)致企業(yè)投資于長期項(xiàng)目的能力下降。更為重要的是,管理者投資偏好的改變扭曲了企業(yè)的投資選擇,對(duì)主營業(yè)務(wù)能力相關(guān)的實(shí)體活動(dòng)產(chǎn)生擠出效應(yīng)[7,23]。金融資產(chǎn)收益越高、風(fēng)險(xiǎn)收益錯(cuò)配越嚴(yán)重,企業(yè)金融資產(chǎn)配置和主營業(yè)務(wù)投資的扭曲越嚴(yán)重[1]。Onaran等[24]研究表明,在金融發(fā)展水平越高的地區(qū),企業(yè)金融化對(duì)投資的擠出效應(yīng)越明顯。因此,金融發(fā)展使企業(yè)管理者套利性動(dòng)機(jī)增強(qiáng)越多,企業(yè)金融化對(duì)企業(yè)主營業(yè)務(wù)能力的負(fù)面影響越顯著。因此,本文提出如下假說:

H3:金融發(fā)展導(dǎo)致企業(yè)金融資產(chǎn)配置增加,進(jìn)而抑制企業(yè)主營業(yè)務(wù)能力提高。

三、實(shí)證研究設(shè)計(jì)

(一)數(shù)據(jù)來源

本文選取2008—2018年中國A股上市公司為初始研究樣本,并按照以下原則對(duì)樣本進(jìn)行清洗:(1)剔除企業(yè)所屬行業(yè)為金融類的上市公司;(2)剔除ST公司、主要變量數(shù)據(jù)缺失情況嚴(yán)重的上市公司;(3)為了保證足夠長的樣本期間,剔除上市時(shí)間不足3年的公司。本文所使用的上市公司有關(guān)數(shù)據(jù)來自中國經(jīng)濟(jì)金融研究(CSMAR)數(shù)據(jù)庫和Wind數(shù)據(jù)庫,構(gòu)建金融發(fā)展指標(biāo)所使用的數(shù)據(jù)來自中國經(jīng)濟(jì)數(shù)據(jù)庫(CEIC)。經(jīng)過篩選,共獲得68 067個(gè)公司的季度觀測(cè)值。為了克服極端值的影響,本文對(duì)模型中所有連續(xù)型變量進(jìn)行1%水平上的雙側(cè)縮尾處理。

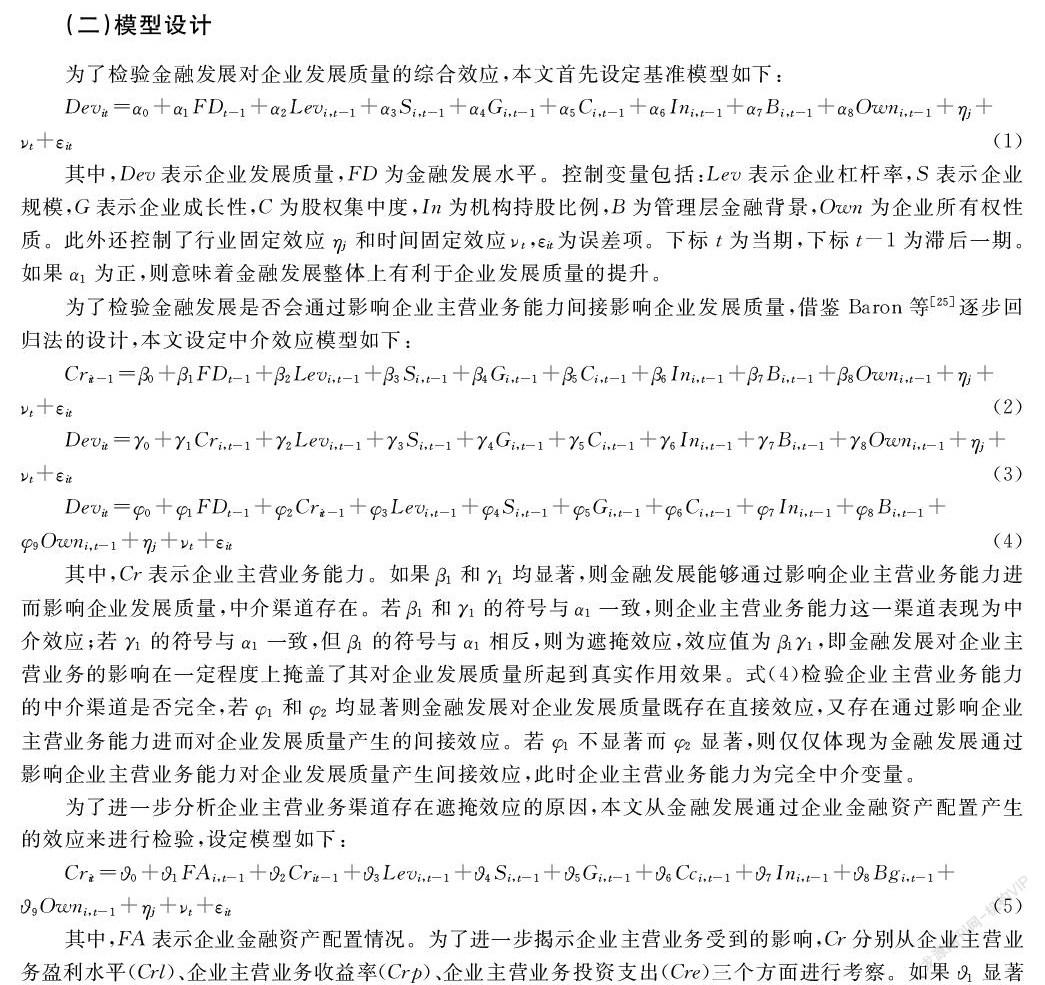

(二)模型設(shè)計(jì)

其中,F(xiàn)A表示企業(yè)金融資產(chǎn)配置情況。為了進(jìn)一步揭示企業(yè)主營業(yè)務(wù)受到的影響,Cr分別從企業(yè)主營業(yè)務(wù)盈利水平(Crl)、企業(yè)主營業(yè)務(wù)收益率(Crp)、企業(yè)主營業(yè)務(wù)投資支出(Cre)三個(gè)方面進(jìn)行考察。如果1顯著為正,則伴隨金融發(fā)展而增加的金融資產(chǎn)配置能夠促進(jìn)主營業(yè)務(wù)能力提升;反之,則抑制了主營業(yè)務(wù)的發(fā)展。(三)變量定義

企業(yè)發(fā)展質(zhì)量(Dev):企業(yè)發(fā)展質(zhì)量內(nèi)涵豐富,本文選取反映企業(yè)不同方面發(fā)展情況的原始指標(biāo),采取主成分分析法對(duì)原始指標(biāo)進(jìn)行降維并以第一大主成分作為測(cè)度微觀層面企業(yè)發(fā)展質(zhì)量的指標(biāo)。具體來說,本文選取管理費(fèi)用率測(cè)度企業(yè)代理成本,取倒數(shù)后作為企業(yè)治理水平的代理變量;選取經(jīng)濟(jì)增加值,即稅后凈營業(yè)利潤中扣除包括股權(quán)和債務(wù)的全部投入資本成本后的所得,作為反映企業(yè)經(jīng)營業(yè)績的代理變量;選取固定資產(chǎn)增長率作為反映企業(yè)成長能力的代理變量;選取研發(fā)投入情況作為企業(yè)創(chuàng)新能力的代理變量;選取全要素生產(chǎn)率作為反映企業(yè)技術(shù)效率的代理變量。

金融發(fā)展(FD):本文以金融業(yè)產(chǎn)值占GDP比重作為衡量金融發(fā)展程度的主要指標(biāo)并以2008年第1季度作為基期進(jìn)行標(biāo)準(zhǔn)化。考慮到金融發(fā)展是相對(duì)綜合的概念,本文進(jìn)一步采取非國有經(jīng)濟(jì)本外幣貸款額占GDP比重、金融機(jī)構(gòu)本外幣貸款額占GDP比重、股票市場(chǎng)市值占GDP比重、中小企業(yè)板加創(chuàng)業(yè)板籌資占兩市籌資總額比重等指標(biāo)來衡量金融發(fā)展程度并進(jìn)行穩(wěn)健性檢驗(yàn)。

企業(yè)主營業(yè)務(wù)能力(Cr):本文以企業(yè)主營業(yè)務(wù)收益率衡量企業(yè)主營業(yè)務(wù)能力,參考張成思等[1]的研究,企業(yè)主營業(yè)務(wù)收益率=(營業(yè)收入—營業(yè)成本—營業(yè)稅金及附加—銷售費(fèi)用—管理費(fèi)用—財(cái)務(wù)費(fèi)用—資產(chǎn)減值損失)/經(jīng)營資產(chǎn)。

金融資產(chǎn)(FA):為了進(jìn)一步突出金融屬性,排除與經(jīng)營活動(dòng)產(chǎn)生的貨幣資金的混淆,本文參考杜勇等[7]的研究,將狹義金融資產(chǎn)定義為不包括貨幣資金的其他金融資產(chǎn),即:金融資產(chǎn)=持有至到期投資凈額+交易性金融資產(chǎn)+投資性房地產(chǎn)凈額+可供出售金融資產(chǎn)凈額+衍生金融資產(chǎn)+發(fā)放貸款及墊款凈額。

控制變量:本文采用企業(yè)杠桿率(Lev)、企業(yè)成長性(G)、企業(yè)規(guī)模(S)、企業(yè)股權(quán)集中度(C)、企業(yè)機(jī)構(gòu)持股情況(In)、企業(yè)高管金融背景情況(B)和企業(yè)所有權(quán)性質(zhì)(Own)作為控制變量。其中,企業(yè)杠桿率等于總負(fù)債/所有者權(quán)益合計(jì);企業(yè)成長性以企業(yè)Tobin Q值測(cè)度;企業(yè)規(guī)模以企業(yè)銷售額的對(duì)數(shù)形式測(cè)度;企業(yè)股權(quán)集中度和企業(yè)機(jī)構(gòu)持股情況分別采用企業(yè)第一大股東持股比例和機(jī)構(gòu)持股比例測(cè)度;企業(yè)管理層金融背景情況以企業(yè)管理層是否有監(jiān)管部門、政策性銀行、商業(yè)銀行、保險(xiǎn)公司、證券公司、基金管理公司、證券登記結(jié)算公司、期貨公司、投資銀行、信托公司、投資管理公司、交易所等任職經(jīng)歷反映,如果管理層存在上述金融背景取1,反之取0;企業(yè)所有權(quán)性質(zhì)按國有企業(yè)和非國有企業(yè)進(jìn)行劃分。(四)描述性統(tǒng)計(jì)

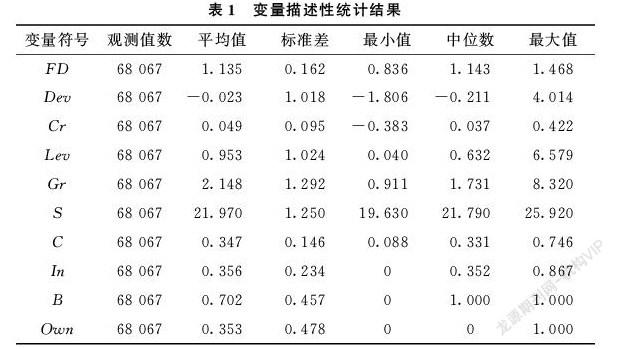

變量的描述性統(tǒng)計(jì)結(jié)果見表1。整體上,金融業(yè)增加值占GDP比重較高且樣本期間金融發(fā)展水平波動(dòng)較大;企業(yè)發(fā)展質(zhì)量存在明顯差異;主營業(yè)務(wù)能力最差的企業(yè)其主營業(yè)務(wù)收益率僅為-38.3%,最好的企業(yè)達(dá)到42.2%,說明企業(yè)主營業(yè)務(wù)能力具有顯著差距。

四、實(shí)證檢驗(yàn)與結(jié)果分析

(一)整體效應(yīng)檢驗(yàn)

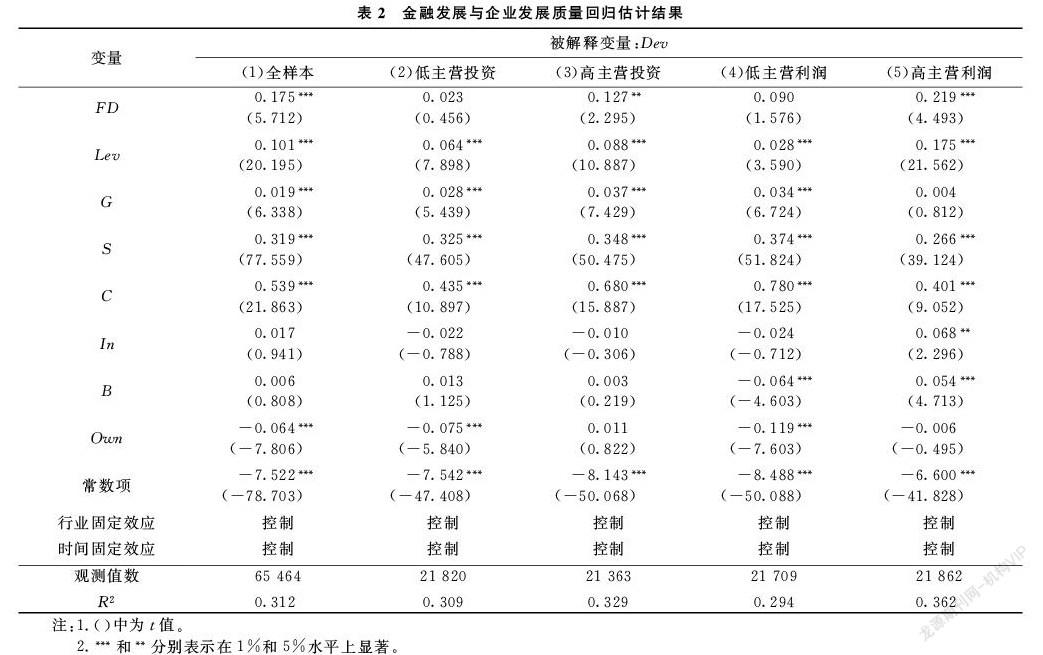

基準(zhǔn)回歸結(jié)果見表2,第(1)列匯報(bào)了金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的全樣本檢驗(yàn)結(jié)果,第(2)—(5)列匯報(bào)了按企業(yè)主營業(yè)務(wù)支出和主營業(yè)務(wù)利潤情況進(jìn)行分組檢驗(yàn)的結(jié)果。由第(1)列基準(zhǔn)回歸結(jié)果可知,金融發(fā)展的系數(shù)為正且均在1%水平上顯著,說明金融發(fā)展水平每提高1個(gè)單位能促進(jìn)企業(yè)發(fā)展質(zhì)量提高0.175個(gè)單位。第(2)(3)列和第(4)(5)列分別為按企業(yè)主營業(yè)務(wù)支出占比和主營業(yè)務(wù)利潤占比劃分3組后,對(duì)占比較低和占比較高的兩組進(jìn)行分組回歸的結(jié)果。結(jié)果顯示,第(2)(4)列中金融發(fā)展的系數(shù)不顯著,第(3)(5)列中金融發(fā)展系數(shù)顯著為正,表明主營業(yè)務(wù)占比越高的企業(yè),金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量提高的正面作用越顯著。企業(yè)越重視主營業(yè)務(wù)的發(fā)展,越可能將金融發(fā)展帶來的現(xiàn)金流增加用于提高核心能力的投資和研發(fā)活動(dòng),發(fā)揮其在改善企業(yè)資金狀況方面的正面作用。但企業(yè)偏離主營業(yè)務(wù)發(fā)展程度較高時(shí),更多地受到金融發(fā)展帶來的套利空間的影響,反而可能導(dǎo)致內(nèi)部代理成本增加和長期發(fā)展能力下降,不利于企業(yè)發(fā)展質(zhì)量提升。綜上所述,金融發(fā)展整體上有利于企業(yè)發(fā)展質(zhì)量提升,但當(dāng)企業(yè)主營業(yè)務(wù)發(fā)展情況不同時(shí),這一效應(yīng)存在異質(zhì)性,支持假說H1成立。

(二)中介渠道檢驗(yàn)

金融發(fā)展通過影響企業(yè)主營業(yè)務(wù)能力進(jìn)而對(duì)企業(yè)發(fā)展質(zhì)量產(chǎn)生的作用結(jié)果見表3。第(1)列中金融發(fā)展的系數(shù)顯著為負(fù),說明金融發(fā)展對(duì)企業(yè)主營業(yè)務(wù)能力產(chǎn)生了負(fù)面效應(yīng)。金融發(fā)展帶來更多套利空間,加劇了企業(yè)的委托代理問題和管理者短視行為,可能導(dǎo)致企業(yè)研發(fā)投入等被擠出,進(jìn)而對(duì)企業(yè)主營業(yè)務(wù)能力提高產(chǎn)生負(fù)面效應(yīng)。第(2)列企業(yè)主營業(yè)務(wù)能力的系數(shù)顯著為正,說明企業(yè)主營業(yè)務(wù)能力對(duì)企業(yè)發(fā)展質(zhì)量提升具有正面效應(yīng)。因此,金融發(fā)展雖然能夠促進(jìn)企業(yè)發(fā)展質(zhì)量提升,但同時(shí)由于阻礙了企業(yè)主營業(yè)務(wù)能力提高也對(duì)企業(yè)發(fā)展質(zhì)量提高產(chǎn)生了一定抑制作用,主營業(yè)務(wù)能力這一渠道表現(xiàn)為遮掩效應(yīng)。從第(3)列中介渠道完全性檢驗(yàn)可以看出,在控制了金融發(fā)展通過企業(yè)主營業(yè)務(wù)能力對(duì)企業(yè)發(fā)展質(zhì)量的間接效應(yīng)后,金融發(fā)展的回歸系數(shù)仍然在1%水平上顯著為正,且其數(shù)值較基準(zhǔn)模型更大,進(jìn)一步證明了遮掩效應(yīng)的存在。根據(jù)回歸結(jié)果,調(diào)整后的金融發(fā)展抑制企業(yè)主營業(yè)務(wù)能力從而導(dǎo)致企業(yè)發(fā)展質(zhì)量損失的遮掩效應(yīng)值為-0.294(β1φ2)。控制企業(yè)主營業(yè)務(wù)的遮掩效應(yīng),修正后金融發(fā)展每提高1個(gè)單位對(duì)企業(yè)發(fā)展質(zhì)量的促進(jìn)作用為0.502個(gè)單位。綜上所述,企業(yè)主營業(yè)務(wù)能力作為金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的中介渠道,產(chǎn)生了遮掩作用,假說H2成立。(三)進(jìn)一步分析 ?金融發(fā)展通過影響企業(yè)金融資產(chǎn)配置進(jìn)而對(duì)企業(yè)主營業(yè)務(wù)能力產(chǎn)生的影響結(jié)果見表4。從金融資產(chǎn)配置整體水平來看,大約67%的樣本企業(yè)配置有金融資產(chǎn)。從第(1)列可以看出,金融發(fā)展對(duì)企業(yè)金融資產(chǎn)配置具有正面作用。第(2)—(4)列分別匯報(bào)了金融資產(chǎn)配置對(duì)企業(yè)主營業(yè)務(wù)盈利水平、主營業(yè)務(wù)收益率和主營業(yè)務(wù)投資支出的回歸結(jié)果,可以看出企業(yè)金融資產(chǎn)配置顯著抑制了企業(yè)主營業(yè)務(wù)的發(fā)展。這也一定程度上解釋了,為什么金融發(fā)展在促進(jìn)企業(yè)發(fā)展質(zhì)量提升的過程中會(huì)抑制企業(yè)主營業(yè)務(wù)能力,并由此產(chǎn)生遮掩效應(yīng)。具體來說,金融發(fā)展提高了金融渠道投資的獲利空間,擴(kuò)大了與實(shí)體投資收益率之間的差異,導(dǎo)致企業(yè)更加偏好于配置金融資產(chǎn)。出于套利動(dòng)機(jī)的金融資產(chǎn)配置一方面導(dǎo)致企業(yè)現(xiàn)金流的波動(dòng)增加,使企業(yè)可以用于抵押貸款的有形資產(chǎn)減少,降低了企業(yè)投資于長期項(xiàng)目的能力,另一方面改變了企業(yè)投資偏好,扭曲了管理者投資選擇,直接對(duì)企業(yè)主營業(yè)務(wù)產(chǎn)生擠出效應(yīng)。綜上所述,金融發(fā)展下企業(yè)金融資產(chǎn)配置增加,抑制了企業(yè)主營業(yè)務(wù)能力提高,證明假說H3成立。

(四)穩(wěn)健性檢驗(yàn)1.替換被解釋變量

經(jīng)濟(jì)發(fā)展質(zhì)量的研究中,除采取熵值法、主成分分析法等構(gòu)建綜合測(cè)度指標(biāo)外,部分學(xué)者采取全要素生產(chǎn)率進(jìn)行測(cè)度。考慮到通過提取主成分構(gòu)建綜合指標(biāo)的過程中會(huì)帶來一定的樣本損失,并且提取后的指標(biāo)相較于單指標(biāo)內(nèi)涵更復(fù)雜而容易包含其他冗余信息,本文替換企業(yè)全要素生產(chǎn)率作為企業(yè)發(fā)展質(zhì)量的代理變量進(jìn)行穩(wěn)健性檢驗(yàn),結(jié)果見表5。可以看出,在金融發(fā)展促進(jìn)企業(yè)發(fā)展質(zhì)量提升過程中,企業(yè)主營業(yè)務(wù)能力這一中介渠道及其遮掩效應(yīng)仍顯著成立。2.替換解釋變量

考慮到采用全國季度金融業(yè)增加值占GDP比重衡量金融發(fā)展的方法較為粗糙,且金融機(jī)構(gòu)發(fā)展和金融市場(chǎng)發(fā)展可能對(duì)企業(yè)發(fā)展質(zhì)量提升具有不同影響,本文分別從這兩個(gè)方面重新檢驗(yàn)金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的綜合影響。替換金融發(fā)展代理變量后的穩(wěn)健性檢驗(yàn)結(jié)果見表6。其中,F(xiàn)D1為金融機(jī)構(gòu)貸款占GDP比重、FD2為分省非國有經(jīng)濟(jì)本外幣貸款額占GDP比重(按分省非國有經(jīng)濟(jì)固定資產(chǎn)投資額占比分配),F(xiàn)D3為分省股票市值占GDP?考慮到企業(yè)個(gè)體效應(yīng)對(duì)金融發(fā)展促進(jìn)企業(yè)發(fā)展質(zhì)量提升作用以及主營業(yè)務(wù)能力變化可能存在的影響,本文采取固定效應(yīng)模型對(duì)主營業(yè)務(wù)遮掩效應(yīng)進(jìn)行再檢驗(yàn),結(jié)果見表7。可以看出,主營業(yè)務(wù)能力作為金融發(fā)展影響企業(yè)發(fā)展質(zhì)量的中介渠道仍顯著存在,且金融發(fā)展促進(jìn)企業(yè)發(fā)展質(zhì)量提升的過程中通過主營業(yè)務(wù)產(chǎn)生的影響仍表現(xiàn)為遮掩效應(yīng)。

考慮到可能存在遺漏變量導(dǎo)致的內(nèi)生性問題,本文進(jìn)一步采取結(jié)構(gòu)效應(yīng)模型對(duì)中介效應(yīng)路徑進(jìn)行檢驗(yàn),結(jié)果見表8。結(jié)構(gòu)效應(yīng)模型在處理共同潛變量造成的指標(biāo)間相關(guān)性方面具有優(yōu)勢(shì),且對(duì)測(cè)量誤差的計(jì)算更為精準(zhǔn),還能夠同時(shí)進(jìn)行測(cè)量和統(tǒng)計(jì)分析從而實(shí)現(xiàn)完全信息估計(jì)。其中,模型(1)(2)使用本文主體部分提取主成分后構(gòu)建的綜合指標(biāo)直接作為顯變量,模型(3)(4)視企業(yè)發(fā)展質(zhì)量為潛變量并構(gòu)建經(jīng)營業(yè)績、治理水平、成長能力、創(chuàng)新能力、技術(shù)效率原始變量與企業(yè)發(fā)展質(zhì)量之間的路徑,進(jìn)而采取結(jié)構(gòu)方程模型進(jìn)行檢驗(yàn)。回歸中,模型(1)(3)未對(duì)前文控制變量進(jìn)行控制,模型(2)(4)對(duì)有關(guān)控制變量進(jìn)行控制。可以看出,金融發(fā)展促進(jìn)企業(yè)發(fā)展質(zhì)量提升的過程中,企業(yè)主營業(yè)務(wù)能力仍表現(xiàn)為遮掩效應(yīng)。

五、結(jié)論與政策建議

本文利用2008—2018年中國A股上市公司數(shù)據(jù)和宏觀層面數(shù)據(jù),實(shí)證研究了金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量的影響。實(shí)證結(jié)果表明,金融發(fā)展在整體上顯著提高了企業(yè)發(fā)展質(zhì)量,但該效應(yīng)具有異質(zhì)性。企業(yè)主營業(yè)務(wù)發(fā)展越好,正向促進(jìn)作用越顯著。同時(shí),金融發(fā)展通過企業(yè)主營業(yè)務(wù)能力這一中介渠道影響企業(yè)發(fā)展質(zhì)量,且表現(xiàn)為遮掩效應(yīng)。進(jìn)一步研究表明,這一遮掩效應(yīng)產(chǎn)生的原因與金融發(fā)展背景下企業(yè)金融資產(chǎn)配置增強(qiáng)對(duì)企業(yè)主營業(yè)務(wù)的負(fù)面影響有關(guān)。

此外,本文采取替換解釋變量、被解釋變量以及更換實(shí)證模型等多種方式進(jìn)行了穩(wěn)健性檢驗(yàn),結(jié)果均支持了上述研究結(jié)論。

基于所得研究結(jié)論,本文提出如下政策建議:(1)金融發(fā)展應(yīng)關(guān)注其實(shí)質(zhì)功能的發(fā)揮,提高金融機(jī)構(gòu)服務(wù)水平,減少不良貸款,避免信貸規(guī)模盲目擴(kuò)張。通過提高金融機(jī)構(gòu)運(yùn)行效率,避免資金流入僵尸企業(yè)、緩解信貸市場(chǎng)的“所有制歧視”和“規(guī)模歧視”現(xiàn)象,以遏制因信貸資源過多配置于自由現(xiàn)金流充足的企業(yè)而誘發(fā)的套利行為。(2)深化金融體制改革,促進(jìn)多層次資本市場(chǎng)健康發(fā)展,發(fā)揮資本市場(chǎng)直接投融資和信息披露功能。通過金融體系有序市場(chǎng)化改革,最大化利用資本市場(chǎng)在動(dòng)員社會(huì)資金、分散風(fēng)險(xiǎn)、信息共享方面的優(yōu)勢(shì),使資本真正配置于具有長期價(jià)值和發(fā)展空間的企業(yè),切實(shí)緩解存在融資約束企業(yè)的資金瓶頸,支持其更好地發(fā)展自身業(yè)務(wù)并提高發(fā)展質(zhì)量。(3)加強(qiáng)金融監(jiān)管力度,防范金融市場(chǎng)異常波動(dòng),減少不良交易,壓縮違規(guī)套利空間。通過外部監(jiān)管降低金融市場(chǎng)套利波動(dòng),避免對(duì)企業(yè)投資決策和主營業(yè)務(wù)發(fā)展的干擾,更好地敦促企業(yè)踏踏實(shí)實(shí)發(fā)展其主營業(yè)務(wù)、適當(dāng)合理地進(jìn)行金融投資活動(dòng)、減少金融套利行為,充分發(fā)揮金融發(fā)展對(duì)企業(yè)發(fā)展質(zhì)量提升的正向促進(jìn)作用。參考文獻(xiàn):

[1] 張成思, 張步曇. 中國實(shí)業(yè)投資率下降之謎: 經(jīng)濟(jì)金融化視角 [J]. 經(jīng)濟(jì)研究, 2016(12): 32-46.

[2] 黃速建, 肖紅軍, 王欣. 論國有企業(yè)高質(zhì)量發(fā)展 [J]. 中國工業(yè)經(jīng)濟(jì), 2018(10): 19-41.

[3] 李春霞. 金融發(fā)展、投資效率與公司業(yè)績 [J]. 經(jīng)濟(jì)科學(xué), 2014(4): 80-92.

[4] 李紅, 謝娟娟. 金融發(fā)展、企業(yè)融資約束與投資效率: 基于2002—2013年上市企業(yè)面板數(shù)據(jù)的經(jīng)驗(yàn)研究 [J]. 南開經(jīng)濟(jì)研究, 2018(4): 36-52.

[5] 劉貫春, 劉媛媛, 張軍. 金融資產(chǎn)配置與中國上市公司的投資波動(dòng) [J]. 經(jīng)濟(jì)學(xué)(季刊), 2019(2): 573-596.

[6] DEMIR F. Financial liberalization, private investment and portfolio choice: financialization of real sectors in emerging markets [J]. Journal of Development Economics, 2009, 88(2): 314-324.

[7] 杜勇, 張歡, 陳建英. 金融化對(duì)實(shí)體企業(yè)未來主業(yè)發(fā)展的影響: 促進(jìn)還是抑制 [J]. 中國工業(yè)經(jīng)濟(jì), 2017(12): 113-131.

[8] 劉貫春, 張軍, 劉媛媛. 金融資產(chǎn)配置、宏觀經(jīng)濟(jì)環(huán)境與企業(yè)杠桿率 [J]. 世界經(jīng)濟(jì), 2018(1): 148-173.

[9] 沈紅波, 寇宏, 張川. 金融發(fā)展、融資約束與企業(yè)投資的實(shí)證研究 [J]. 中國工業(yè)經(jīng)濟(jì), 2010(6): 55-64.

[10] SOEDARMONO W, TRINUGROHO I, SERGI B S. Thresholds in the nexus between financial deepening and firm performance: evidence from Indonesia [J]. Global Finance Journal, 2019, 40: 1-12.

[11] FAZZARI S, HUBBARD R G, PETERSEN B C. Financing constraints and corporate investment [R]. NBER Working Papers, 1987.

[12] RAJAN R G, ZINGALES L. Power in a theory of the firm [J]. The Quarterly Journal of Economics, 1998, 113(2): 387-432.

[13] TRAN V T, WALLE Y M, HERWARTZ H. The impact of local financial development on firm growth in Vietnam: does the level of corruption matter? [J]. European Journal of Political Economy, 2020, 62: 101858.

[14] RICHARDSON S. Over-investment of free cash flow [J]. Review of Accounting Studies, 2006, 11(2/3): 159-189.

[15] 俞紅海, 徐龍炳, 陳百助. 終極控股股東控制權(quán)與自由現(xiàn)金流過度投資 [J]. 經(jīng)濟(jì)研究, 2010(8): 103-114.

[16] BAS M, BERTHOU A. Financial development, reallocation and growth: firm heterogeneity matters [J]. The World Economy, 2021, 44(5): 1205-1231.

[17] 李佳霖, 張倩肖, 董嘉昌. 金融發(fā)展、企業(yè)多元化戰(zhàn)略與高質(zhì)量發(fā)展 [J]. 經(jīng)濟(jì)管理, 2021(2): 88-105.

[18] FLAMMER C, BANSAL P. Does a longterm orientation create value? Evidence from a regression discontinuity [J]. Strategic Management Journal, 2017, 38(9): 1827-1847.

[19] GRAHAM J R, HARVEY C R, RAJGOPAL S. The economic implications of corporate financial reporting [J]. Journal of Accounting and Economics, 2005, 40(1/2/3): 3-73.

[20] 顧海峰, 張歡歡. 企業(yè)金融化、融資約束與企業(yè)創(chuàng)新: 貨幣政策的調(diào)節(jié)作用 [J]. 當(dāng)代經(jīng)濟(jì)科學(xué), 2020(5): 74-89.

[21] 劉貫春. 金融資產(chǎn)配置與企業(yè)研發(fā)創(chuàng)新: “擠出”還是“擠入” [J]. 統(tǒng)計(jì)研究, 2017(7): 49-61.

[22] DUMNIL G, LVY D. Capital resurgent: roots of the neoliberal revolution [M]. Cambridge: Harvard University Press, 2004: 71-98.

[23] 王紅建, 曹瑜強(qiáng), 楊慶, 等. 實(shí)體企業(yè)金融化促進(jìn)還是抑制了企業(yè)創(chuàng)新: 基于中國制造業(yè)上市公司的經(jīng)驗(yàn)研究 [J]. 南開管理評(píng)論, 2017(1): 155-166.

[24] ONARAN , TORI D. Policies to stimulate investment in the age of financialization in Europe [R]. Greenwich Political Economy Research Centre, 2017.

[25] BARON R M, KENNY D A. The moderatormediator variable distinction in social psychological research: conceptual, strategic, and statistical considerations [J]. Journal of Personality and Social Psychology, 1986, 51(6): 1173-1182.

編輯: 鄭雅妮、高原

Abstract: Chinas economy is undergoing a change from the stage of high-speed growth to high-quality development, during which strengthening supports of finance for the real economy is vital for achieving economic transformation and upgrading. Base on this background, Chinese A-listed firms during 2008 to 2018 is used as samples in this paper to study the overall influence of financial development on firm development quality as well as the influencing mechanism from the perspective of main business ability. Overall positive effect of financial development on firms development quality is found, with some heterogeneity being discovered. The suppressing effect of main business ability is revealed as a mediating channel. While financial development is beneficial for firms development quality, it also poses threat on firms main business, therefore illustrates a suppressing effect, which is in relation to the negative effect of financial asset on main business under financial development. It is necessary to optimize financial structure and promote healthy development of capital market to decrease information asymmetry and capital misallocation, so as to realize the serving function of financial development on the real economy.

Keywords: financial development; firm development quality; main business; financialization; from real to fictitious