基于ARIMA 模型預測Bitcoin 價格的研究

摘要:隨著數字經濟的快速發展,比特幣成為當代重要的金融討論話題。比特幣是一種基于區塊鏈技術,保證整個支付體系和虛擬貨幣產生和使用的點對點協議,比特幣具有去中心化、匿名性和內置激勵性等特征,缺點是缺少信用背書、幣值不穩定和發行者過多占據 “鑄幣稅”。由于比特幣主要扮演的是資產角色而非充當貨幣角色,其市場投機性強和幣值波動性大的特點,因而和其他投資市場相比,因而比特幣存在市場效率低下的現象,故研究比特幣價格的預測與分析具有重要意義。本文主要選用2019年3月到2021年7月的比特幣收盤價,采用了ARIMA模型,通過使用R語言對數據進行平穩化處理并進行單位根檢驗,對比各參數,建立合理的ARIMA模型,同時,與自動生成的ARIMA模型進行比較,選擇較為優良的模型進行比特幣價格的短期預測。

關鍵詞:比特幣;ARIMA模型;時間序列

引言

2008年10月,一位名為中本聰密碼學者發布了《比特幣: 一種點對點的電子現金系統》的文章,文內描述了一種被他稱為“比特幣”的電子貨幣及其算法。隨后,中本聰挖出第一個區塊,即所謂的創世區塊,由此比特幣正式誕生。比特幣是基于區塊鏈技術,具有分布式賬本、可追溯、不可篡改、去中心化等特點,為金融創新帶來了新的可能。在比特幣出現后,還有以太坊、瑞波幣等基于區塊鏈技術的數字貨幣大量涌現。

比特幣的底層技術是區塊鏈。區塊鏈,顧名思義是由“區塊”和 “鏈”組成的。區塊簡單而言就是一個信息塊,通過加密算法記錄交易信息,如果區塊的交易信息被認證、接受,那就可以寫入鏈條中,并發布給所有的節點,形成區塊鏈。所以說,區塊鏈可以理解為一個嚴格按照時間順序排列的交易信息記錄簿,而且分布在所有節點上。

2009年10月,1美元相當于1309. 03比特幣;2010年11月6日,第一個比特幣交易所成立,1比特幣相當于0.5美元;此后,比特幣的價格出現飛躍式上漲,在2013年11月漲至超過1000美元的歷史高點;2014年2月,當時世界最大的比特幣交易所 Mt. Gox 被盜,引發虛擬貨幣歷史上的第二次大熊市;到2020年,比特幣的價格暴漲,又回到超過 1 萬美元的高位。可見比特幣的價格是極度波動的,而隨機的、大幅的波動性,使得以比特幣為載體的商業交易面臨著極大的不確定性,同時比特幣主要用于資產而非貨幣,在金融市場和投資組合管理中發揮重要作用,因此,對比特幣波動性的研究具有重要的現實意義。

1.時間序列模型——ARIMA模型

假設時間序列{X_t}具有如下形式:

X_t=φ_0+φ_1 X_(t-1)+φ_2 X_(t-2)+...+φ_p X_(t-p)+ε_t-θ_1 ε_(t-1)-θ_2 ε_(t-2)-...-θ_q ε_(t-q) ?(1)則稱式(1)為自回歸移動平均模型,記為 ARMA( p,q) 模型,稱{X_t}為ARMA( p,q)過程,其中,E(ε_t)=0,var(ε_t)=σ_ε^2,cov(ε_t,ε_t)=0(s≠t),cov(x_s,ε_t)=0(?s<t)

如果一個時間序列{X_t}的d次差分Wt = ?^d X_t時ARMA(p,q)過程,

即 W_t=φ_1 W_(t-1)+φ_2 W_(t-2)+...+φ_p W_(t-p)+ε_t-θ_1 ε_(t-1)-θ_2 ε_(t-2)-...θ_q ε_(t-1) ? (2)

則稱上式(2)為自回歸滑動平均求和模型,記為ARIMA(p,d,q)模型,稱{X_t}為ARIMA(p,d,q)過程。當 d = 0,ARIMA(p,0,q) 模型實際上就是 ARMA(p,q);當 p = 0,ARMA(0,d,q) 模型可以簡記為IMA(d,q) 模型;當 q = 0 時,ARMA(p,d,0)模型可以簡記為ARI(p,d)模型。

ARIMA模型是差分整合移動平均自回歸模型,又稱整合移動平均自回歸模型,是時間序列預測分析方法之一。通常對線性趨勢可以用一階差分可以使之平穩化,對二階曲線使用二階差分。在實際應用過程中,可能由于過差分使數據失真,因此產生了分數階差分來進行優化,本文使用一階差分,因此對分數階差分不再贅述。

2.實證分析

2.1建立時間序列

本文所使用的數據主要是2019年10月至2021年1月比特幣交易平臺指數的每日收盤價原始數據。這些數據在http://www.coindesk上公開,選取數據包中的收盤價作時間序列。

2.2平穩性檢驗

從該圖1可知,該序列是非平穩的,由于建立ARIMA模型需要平穩性序列,因此要對該序列進行差分,經過R語言返回的結果是一階差分,因此對其進行一階差分處理,再繪制圖形。

從圖2可大體看出,一階差分后的序列是平穩的,同時對差分后的序列做ADF單位根檢驗,檢驗結果顯示p值是0.01,所以我們拒絕原假設,即認為一階差分處理后的序列是平穩的。

2.3模型的定階及擬合

接下來對序列作一階差分后的自相關圖和偏自相關圖。

從圖3自相關圖可知,在滯后階數逐漸增加時,自相關系數逐漸減小到0.

從偏自相關圖可發現較難確定模型中的q值,因此用forecast包中的auto.arima() 函數來建立最優模型。

2.4 自動建模

利用R語言自帶的forecast包中的auto.arima() 函數進行自動選擇模型。通過 R 程序自動選擇了 ARIMA(4,1,4) 模型,且AIC值為17149.56,標準差方差估計值為39749012,比上述建模后的AIC值小,說明模型ARIMA(4,1,4)比模型ARIMA(2,1,2)效果要好。

2.5模型診斷

進行模型的診斷需要看兩方面,一方面是殘差是否服從正態分布,另一方面是看殘差之間是否相關。首先我們繪制Q-Q圖觀察殘差是否服從正態分布。

從圖5可看出,它處于45度分位線上,所以認為是服從正態分布的。接下來用Ljung-Bo函數來檢驗殘差之間是否相關,結果如下:

從結果可知p值為0.9253大于0.05,因此接受原假設,即認為殘差之間不相關,也就是殘差是平穩的。

2.6用ARIMA模型進行預測

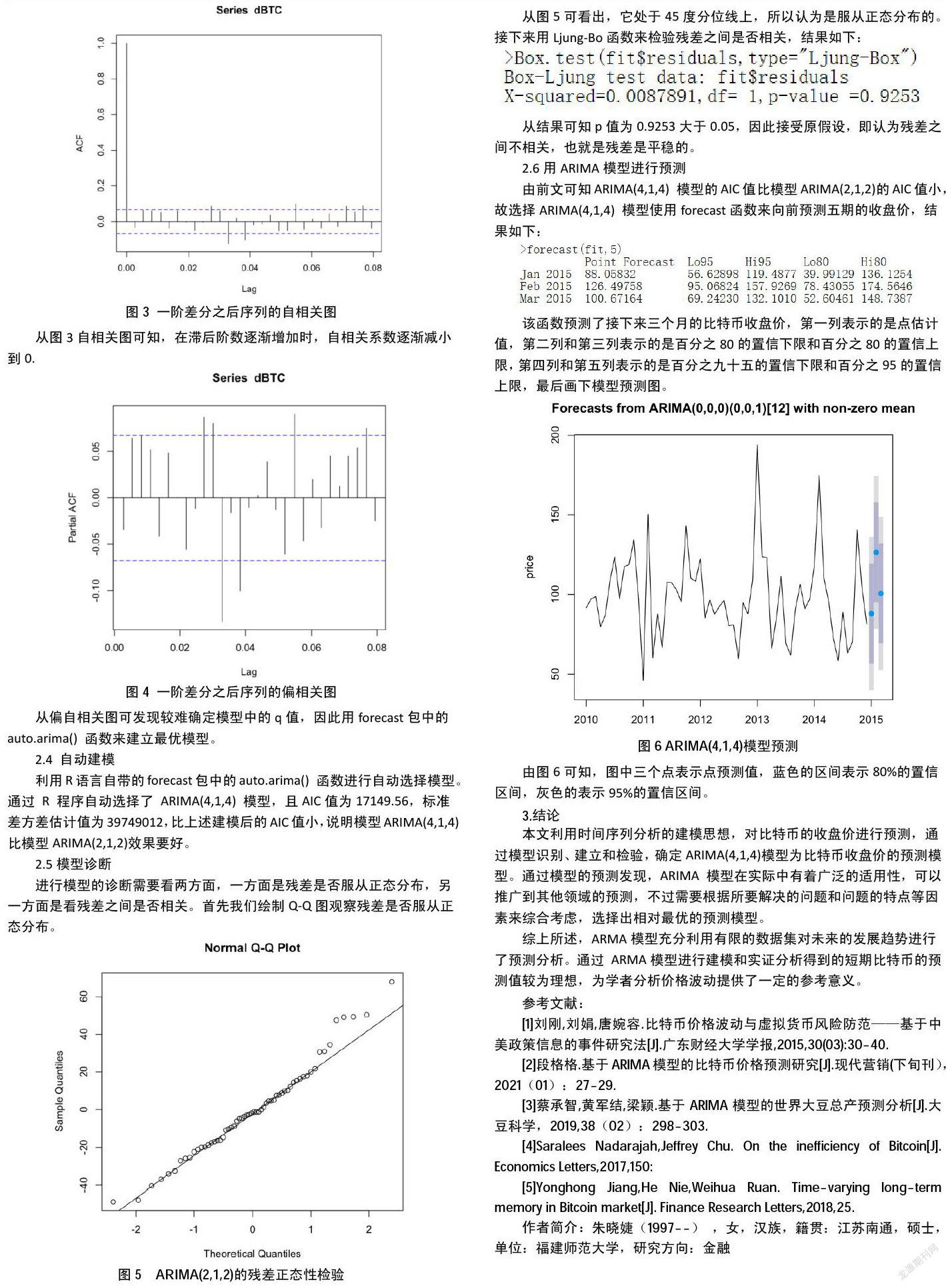

由前文可知ARIMA(4,1,4) 模型的AIC值比模型ARIMA(2,1,2)的AIC值小,故選擇ARIMA(4,1,4) 模型使用forecast函數來向前預測五期的收盤價,結果如下:

該函數預測了接下來三個月的比特幣收盤價,第一列表示的是點估計值,第二列和第三列表示的是百分之80的置信下限和百分之80的置信上限,第四列和第五列表示的是百分之九十五的置信下限和百分之95的置信上限,最后畫下模型預測圖。

由圖6可知,圖中三個點表示點預測值,藍色的區間表示80%的置信區間,灰色的表示95%的置信區間。

3.結論

本文利用時間序列分析的建模思想,對比特幣的收盤價進行預測,通過模型識別、建立和檢驗,確定ARIMA(4,1,4)模型為比特幣收盤價的預測模型。通過模型的預測發現,ARIMA 模型在實際中有著廣泛的適用性,可以推廣到其他領域的預測,不過需要根據所要解決的問題和問題的特點等因素來綜合考慮,選擇出相對最優的預測模型。

綜上所述,ARMA模型充分利用有限的數據集對未來的發展趨勢進行了預測分析。通過 ARMA模型進行建模和實證分析得到的短期比特幣的預測值較為理想,為學者分析價格波動提供了一定的參考意義。

參考文獻:

[1]劉剛,劉娟,唐婉容.比特幣價格波動與虛擬貨幣風險防范——基于中美政策信息的事件研究法[J].廣東財經大學學報,2015,30(03):30-40.

[2]段格格.基于ARIMA模型的比特幣價格預測研究[J].現代營銷(下旬刊),2021(01):27-29.

[3]蔡承智,黃軍結,梁穎.基于ARIMA模型的世界大豆總產預測分析[J].大豆科學,2019,38(02):298-303.

[4]Saralees Nadarajah,Jeffrey Chu. On the inefficiency of Bitcoin[J]. Economics Letters,2017,150:

[5]Yonghong Jiang,He Nie,Weihua Ruan. Time-varying long-term memory in Bitcoin market[J]. Finance Research Letters,2018,25.

作者簡介:朱曉婕(1997--) ,女,漢族,籍貫:江蘇南通,碩士,單位:福建師范大學,研究方向:金融