供應鏈金融對企業資本投資的影響機制分析

■張林,方麗秋

一、引言

資本投資作為企業的一項重要實體經濟活動,是資源配置的重要方式,更是價值創造的源泉。正確的資本投資可以提高資源配置效率,增加未來現金流量,提高盈利水平。因此,資本投資既是微觀主體成長的主要驅動因素(熊家財和葉穎玫,2016),會影響國家經濟的增長速度。然而,資本投資需要足夠的資金,中小企業的信息很難進行量化(Roberts,2015),面臨融資難問題。這種形勢下,供應鏈金融作為一種專門為解決中小企業融資難題量身打造的新型融資工具走進了大眾視野。

國內外學者對供應鏈金融的定義眾說紛紜。筆者從中小企業的角度基于已有研究,認為供應鏈金融是指具備一定資格的中小企業借助核心企業的一系列優勢,緩解融資約束,降低融資成本,盤活企業資源,使企業的資源配置效率達到最大化。在已有關于供應鏈金融的研究中,有學者將供應鏈金融與銀行信貸結合,探究供應鏈視角對銀行信貸的影響(徐瑤之和華迎,2021);也有學者從產業生態角度研究供應鏈金融創新(Veile et al.,2019),或從區塊鏈角度研究供應鏈融資服務平臺的構建(謝泗薪和胡偉,2020)。總體看,從微觀層面研究供應鏈金融緩解融資約束是重點。鮮有學者對供應鏈金融與資本投資進行研究。供應鏈金融可以緩解融資約束,那么是否會鼓勵企業進行資本投資?是否會促進研發投入?研發投入是否有中介作用?

二、研究假設

(一)供應鏈金融與資本投資

中小企業對內投資缺乏資金時,可以利用供應鏈金融緩解資金問題。供應鏈金融對資本投資的影響主要有以下方面:

第一,融資約束角度。供應鏈金融使中小企業憑借核心企業的商業信用等優勢,緩解融資約束(王立清和胡瀅,2018),融資成本得到降低,更易把握投資機會。Ding et al.(2013)提出,企業對流動資金管理越好,越可以減輕融資約束對資本投資的限制,面臨融資約束企業的投資不足會因現金持有的增加得到緩解。第二,金融視角。金融發展會顯著提高對外投資水平(杜思正等,2016),也會促進企業資本投資。金融抑制論認為,金融發展水平越高,配置效率越高,資本投資越有效(李春霞,2014)。綜上,供應鏈金融對資本投資產生積極影響。基于以上分析,提出假設H1:

假設H1:供應鏈金融會促進資本投資。

(二)供應鏈金融與研發投入

首先,交易成本理論認為,機會主義行為的主要原因是合同不完整。傳統融資模式認為,企業與金融機構簽訂的貸款合同是不完整的。但運用供應鏈金融時,簽訂契約各方會恪守契約,實現目標收益。供應鏈體系中的核心企業與上下游企業會因合作增加信任。所以,供應鏈金融會降低交易成本與上下游違約風險,金融機構愿意提供資金,對研發投入有積極作用。其次,金融創新理論指出,金融創新不僅創造新型金融產品,還會帶來豐厚的利潤。它可以降低金融市場的不完善程度,對研發投入有促進作用。最后,從金融機構角度看,完善的金融機構體系使銀行信貸余額變得充足,對研發投入有促進作用(孫曉華等,2015)。因此,新興融資工具與完善的金融體系不僅使融資變得容易,也為創新活動帶來研發資金。基于以上分析,提出假設H2:

假設H2:供應鏈金融會促進研發投入。

(三)研發投入的中介效應

供應鏈金融緩解融資約束,獲得足夠的資金研發,由于行為金融理論既考慮人類的心理,也考慮誘發的行為,所以投入研發后,高管對資本投資持樂觀的態度,會加大資本投資,實現更好的資源配置。供應鏈金融通過引導足夠的資源分配給企業從事研發活動,促進企業進行資本投資。因此,筆者認為供應鏈金融影響資本投資部分是由研發投入傳導的,即研發投入發揮了中介作用。為進一步分析中介效應的強弱,考慮異質性問題。

首先是產權性質。民營經濟在我國經濟發展中發揮重要作用,但資本結構不合理,融資困難(周婷,2014)。為了使資金發揮最大效益并實現可持續發展,民營企業會把創新作為推動企業發展的關鍵。管理者在進行資本投資決策時,控股所有者類型會影響資本投資。因此,在民營企業中,研發投入會發揮更強的中介效應。

其次是金融發展程度。金融抑制論認為地區金融發展水平影響資金配置效率。Polpat et al.(2011)發現外國直接投資對東亞國家的有利影響取決于金融發展水平,金融發展降低現金流量敏感性,對資本投資有積極影響。在作出投資決策時,企業會因為地區金融發展勢頭向上的情況,加大資本投資,所以在金融發展程度高的條件下,融到資金后,會加大研發新產品,刺激資本投資。故,金融發展水平越高,研發投入的傳導作用越強。

再次是行業。高科技行業知識和技術密集度都很高,要靠新產品創新才能在資本市場中站穩腳跟。非高科技行業為勞動密集型產業,無需創新就可持續經營(袁建國和后青松,2015)。即高科技行業促進研發投入的效果強于非高科技行業。在高科技行業中,管理者對研發活動過度自信,這種自信使其更愿意在資本投資上花費資金促進企業發展。因此,在高科技行業中,研發投入的中介作用更強。

最后是供應鏈金融實際運行情況。若供應鏈金融應用程度很高,則應用情況很好,可以獲得足夠的資金進行資本投資和研發投入等活動。促進研發的同時,管理者會覺得企業有能力發展,更加有信心,會加大資本投資力度。若供應鏈金融應用程度很低,則實施效果不好或未得到應用,資本投資或研發投入都將受到影響。沒有足夠的資金流,不能投入研發,會打擊管理者的勇氣,資本投資也受到阻礙。因此,在供應鏈金融應用情況較好時,研發投入的中介作用更強。基于以上分析,提出如下假設:

假設H3:研發投入在供應鏈金融與資本投資間發揮中介效應。

假設H3a:中介效應在民營企業更明顯。

假設H3b:中介效應在金融發展水平更高的地區更明顯。

假設H3c:中介效應在高科技行業更明顯。

假設H3d:中介效應在供應鏈金融應用程度高的情況下更明顯。

三、研究設計

(一)樣本選取與數據來源

選擇2011—2019年深交所中小企業板上市公司作為研究樣本(2010年數據缺失量太大),并剔除了ST類公司、金融類公司、資產負債率大于1和相關數據不完整的公司,得到661個中小板上市公司9年5949個觀測值。為消除異常值的影響,對所有連續變量在1%與99%分位進行了Winsorize縮尾處理。數據來源于Wind和CSMAR,并通過SPSS23.0完成處理。

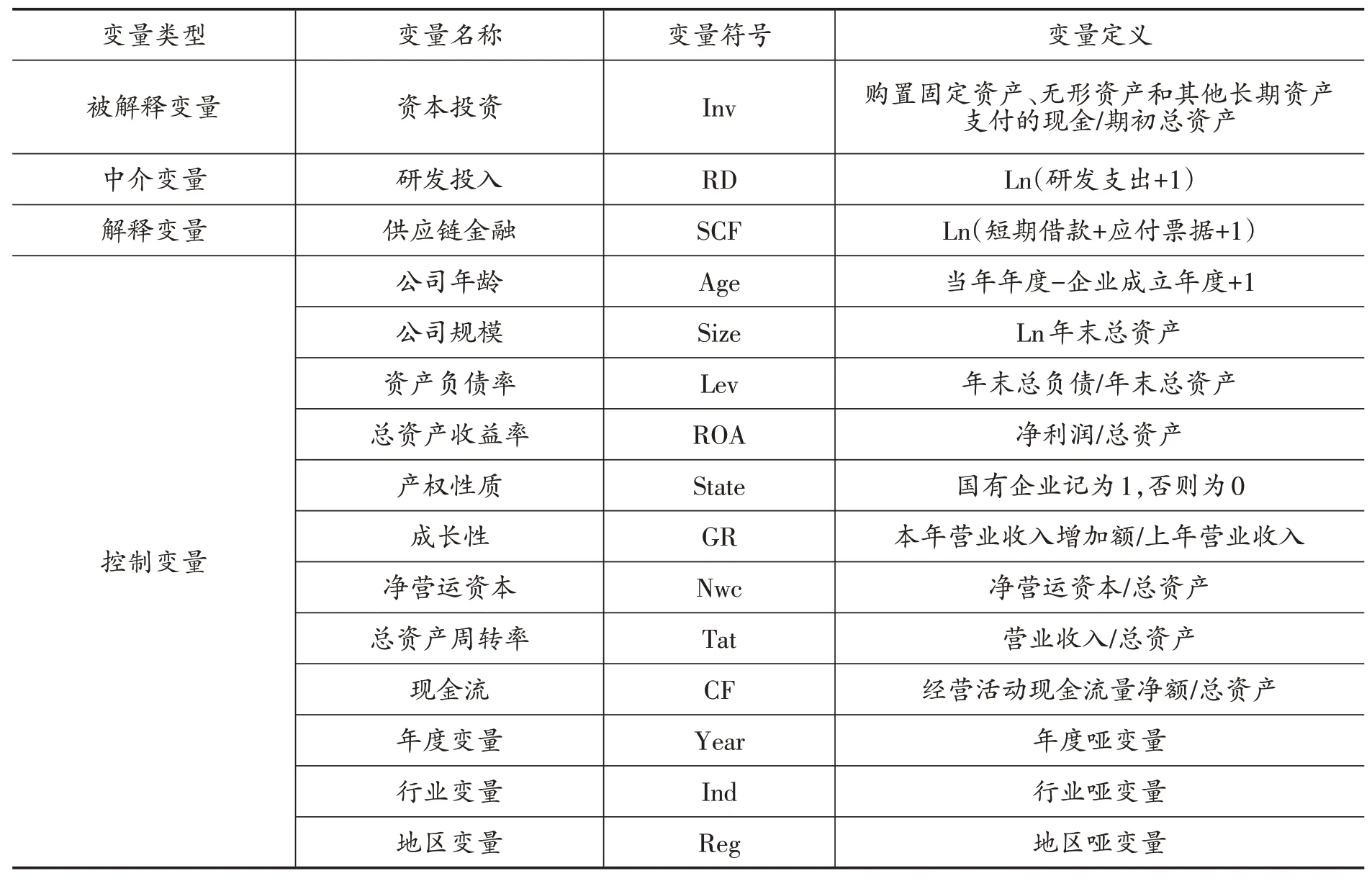

(二)變量定義

1.被解釋變量

資本投資。指實物投資與無形資產投資等長期投資。實物與無形資產等投資具有長期性,價值穩定,收益十分可觀。二者與企業的投資規則與投資程序密切相關。投資規則是企業的投資原則,投資程序是投資決策形成的機理,綜上,借鑒張新民等(2017)的研究方法,用購置固定資產、無形資產和其他長期資產支付的現金與總資產的比值衡量。

2.解釋變量

供應鏈金融。目前主要有宏觀和微觀兩種形式。宏觀上,一是采用全國短期貸款發生額、商業匯票發生額與貼現發生額衡量。二是用全國商業匯票期末未到期金額與貼現期末余額衡量。微觀上,一是用當年短期借款與應付票據之和衡量。二是用企業是否接受關聯企業擔保。如果被擔保,供應鏈金融記為1,否則為0。因宏觀數據不會反映企業層面實際運行情況,所以采取微觀方法。但考慮到供應鏈金融尚未完全普及,所以有擔保的企業并不多,故采用微觀第一種做法。

3.中介變量

研發投入。衡量方法主要有兩類:第一,研發支出的自然對數;第二,研發強度。即研發支出比總資產或研發支出比營業收入。由于供應鏈金融直接提供資金,所以金額相對比值更準確,采用第一種方法。

4.控制變量

根據研究,一些變量也會對研發投入與資本投資產生顯著影響,選取有代表性的變量作為控制變量,使結果具有科學性。具體變量及衡量方法見表1。

表1 變量定義與符號

(三)回歸模型的設計

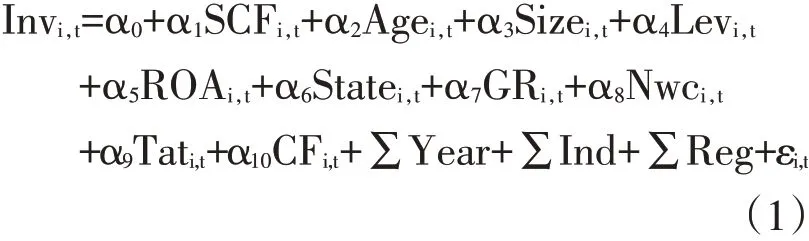

為驗證假設H1,構建如下模型:

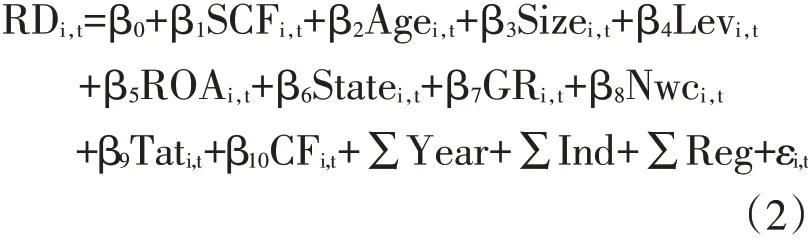

為驗證假設H2,構建如下模型:

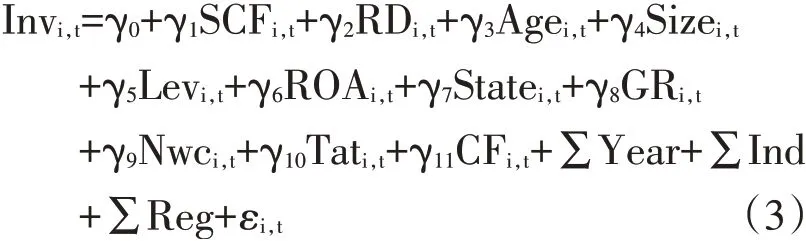

為驗證假設H3,借鑒溫忠麟和葉寶娟(2014)提出的中介效應模型與檢驗流程逐步檢驗。其中,中介效應模型三個公式的前兩個與模型(1)、(2)一致,這里添加第三個模型:

其中,i代表第i家企業,t代表第t年,ε為誤差擾動項,模型(1)中的α1反映供應鏈金融對資本投資影響的總效應,模型(2)中的β1反映供應鏈金融對中介變量的影響,模型(3)中的γ1反映供應鏈金融對資本投資的直接效應,γ2驗證中介變量對資本投資的影響。這里的中介效應就是間接效應,即β1與γ2的乘積。預期α1>0,β1>0,γ1>0,γ2>0,α1>γ1,α1=γ1+β1γ2。

四、實證結果及分析

(一)描述性統計

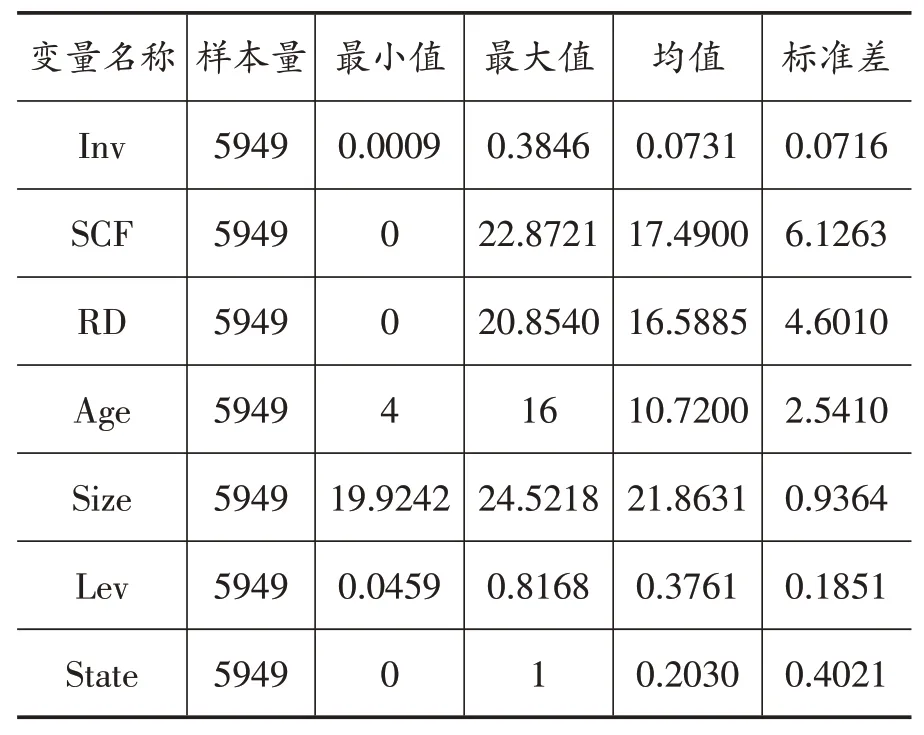

續表2

表2 為描述性統計結果。可以看出,中小企業在資本投資方面相差較大,但整體波動較小;供應鏈金融并未完全得到應用,但從均值看狀態良好;一些企業在研發上尚未投入資金,但整體看效果較好。

表2 描述性統計結果

(二)多元回歸分析

1.全樣本回歸

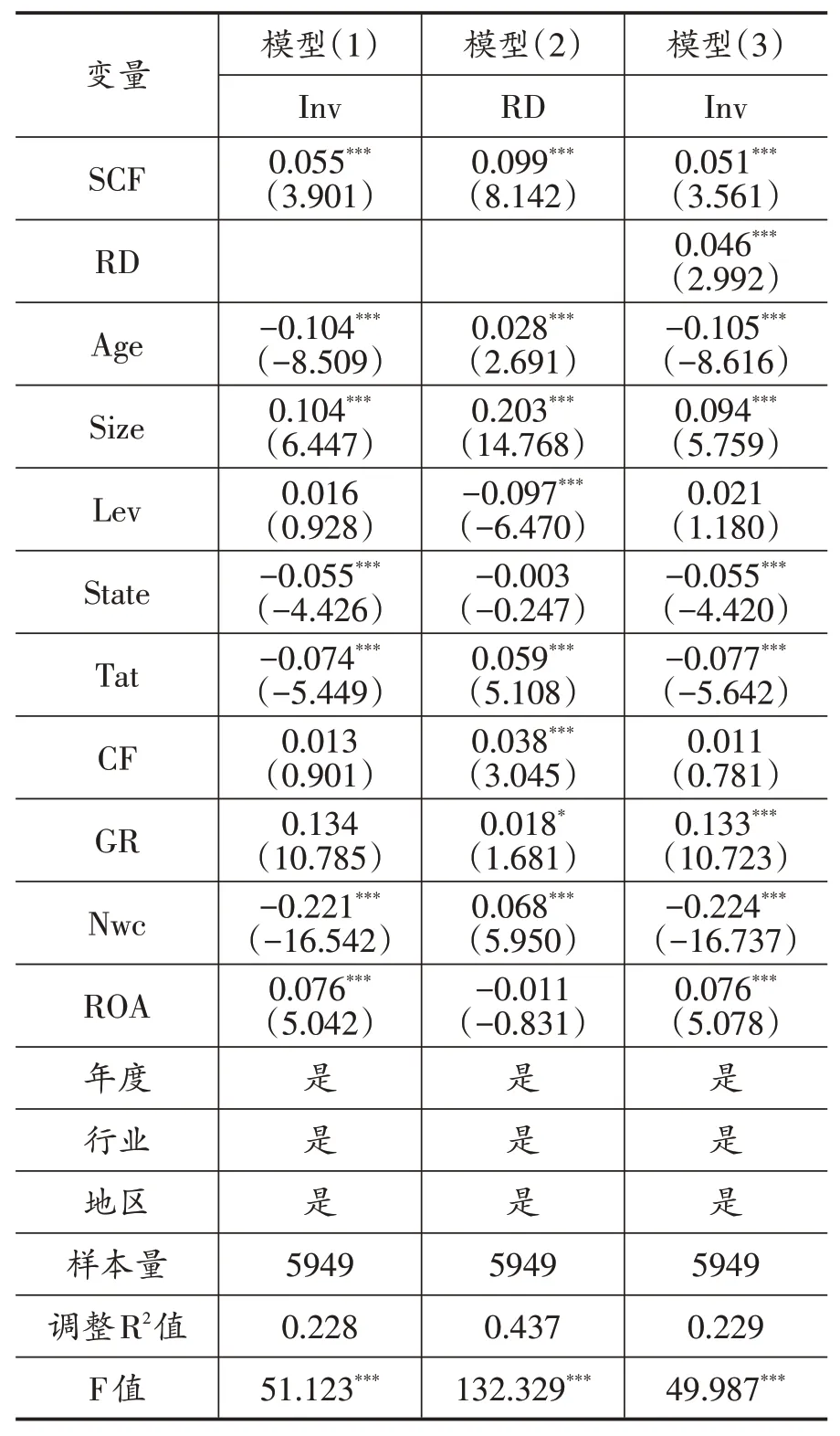

為探究假設H1—H3,對全樣本回歸,分別考察供應鏈金融對資本投資的影響、對研發投入的影響以及研發投入是否發揮中介作用。結果如表3所示。

表3 全樣本回歸結果

根據表3發現:模型(1)結果中,SCF對Inv在1%水平上顯著為正,表明供應鏈金融促進資本投資,證實假設H1;模型(2)的結果,SCF對RD在1%水平上顯著為正,表明供應鏈金融對研發投入具有積極影響,證實假設H2;模型(3)中,RD對Inv在1%水平上顯著為正;SCF對Inv在1%水平上顯著為正。由于β1γ2與γ1的符號都為正,即研發投入在供應鏈金融與研發投入中發揮部分中介作用,證實假設H3,系數滿足α1>γ1,α1=γ1+β1γ2,β1γ2/α1=8.28%。

2.分組回歸

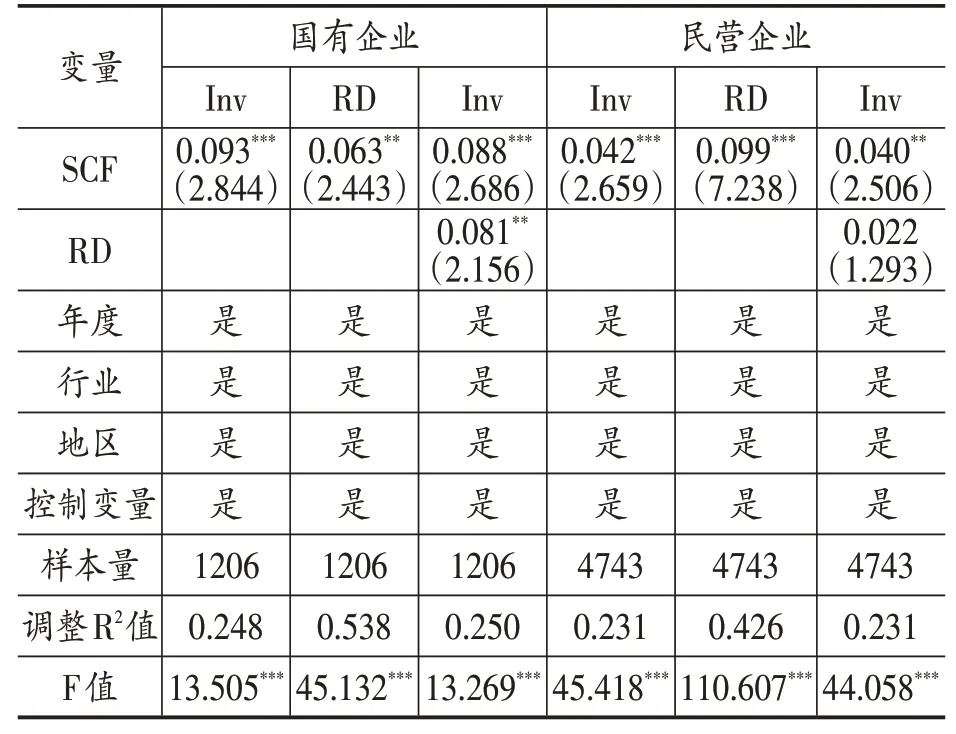

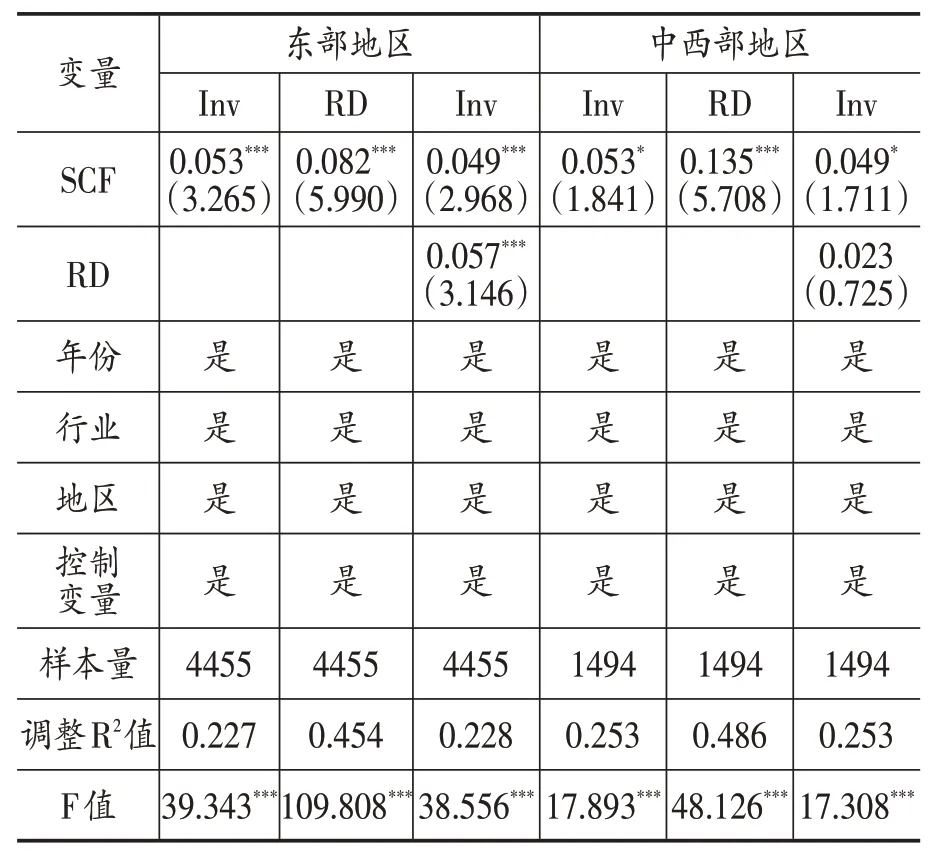

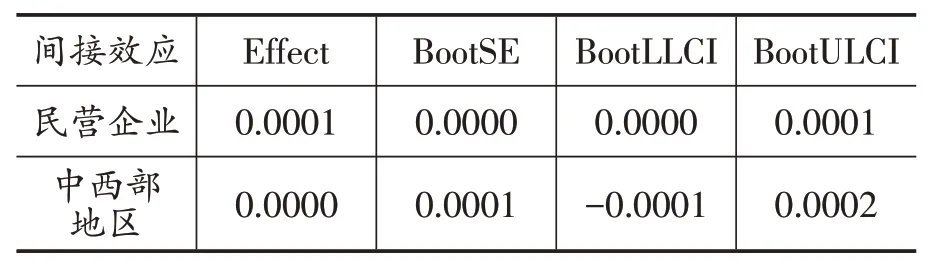

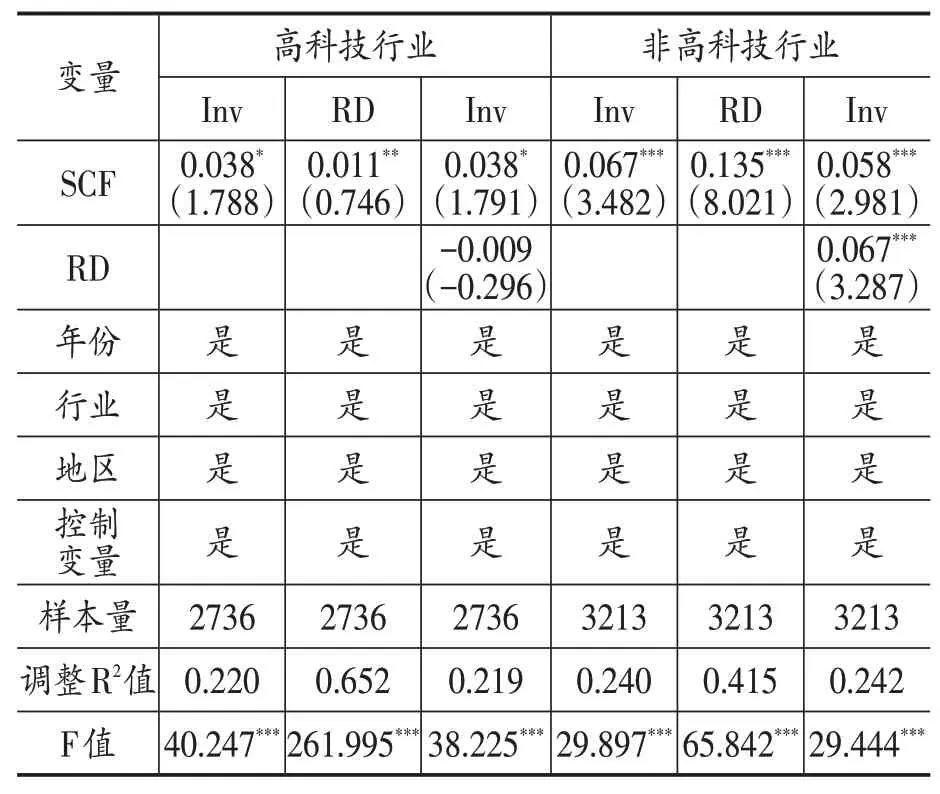

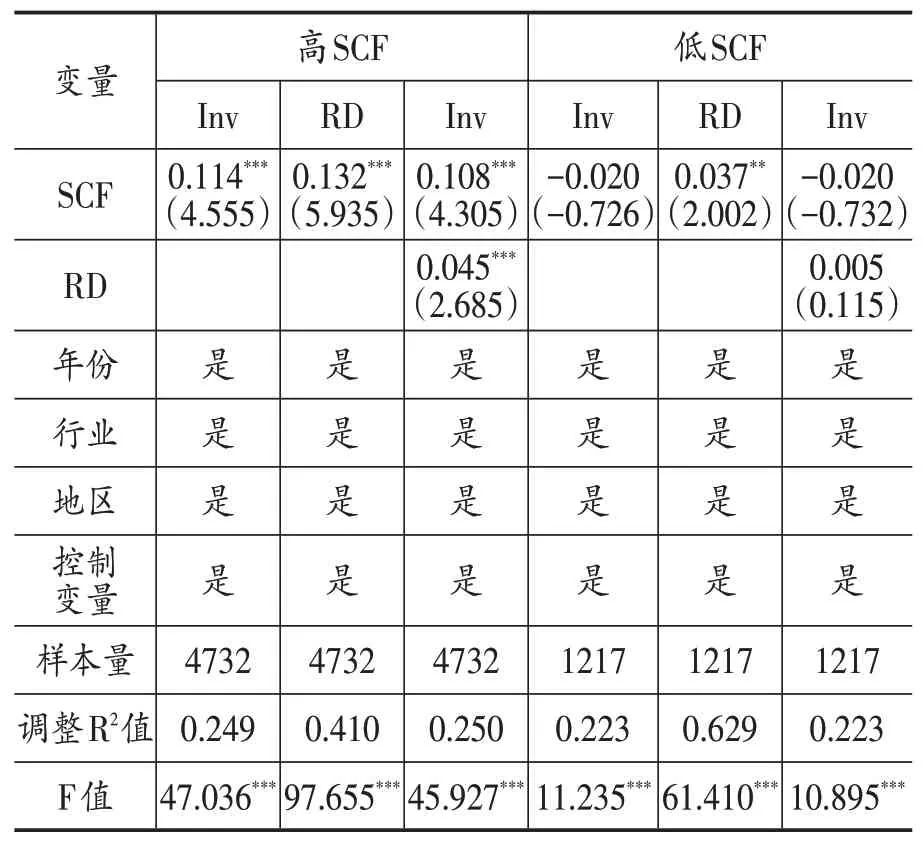

為檢驗假設H3a—H3d,分別從國有與民營、東部與中西部、行業、供應鏈金融應用高低四個方面對供應鏈金融影響資本投資、影響研發投入與研發投入是否發揮中介效應進行了檢驗,并對中介效應的強弱進行了對比分析。結果如表4—7所示。

表4 以產權性質為標準分組檢驗

在表4中,以產權性質為標準分組檢驗,首先是國有企業,根據中介效應檢驗流程,得出研發投入在供應鏈金融與研發投入中發揮了部分中介作用,系數滿足α1>γ1,α1=γ1+β1γ2,β1γ2/α1=5.49%。其次是民營企業,根據中介效應檢驗流程,發現RD對Inv不顯著。進一步進行Bootstrap檢驗,檢驗β1γ2的置信區間。顯示β1γ2置信區間的上下限中包含0(見表8),即β1γ2乘積不顯著(方杰和張敏強,2012)。因此,中介效應在國有企業中作用更強,與假設H3a相悖。主要可能有兩點原因:第一,供應鏈金融在我國起步較晚,民營企業融資中尚未得到普遍應用。第二,即使民營企業緩解了資金問題,但在研發上也會謹小慎微,在直視未來發展上,沒有足夠的勇氣和信心變得更好,所以不會投入太多資金。對本不缺乏資金的國有企業,在有保障的前提下,會更充分利用資金研發。同時,這種保障使國有企業管理者對未來發展充滿信心,加大資本投資。

在表5中,以金融發展程度為標準分組檢驗。東部地區的研發投入在供應鏈金融與研發投入中發揮部分中介作用,系數滿足α1>γ1,α1=γ1+β1γ2,β1γ2/α1=8.82%。中西部地區中:RD對Inv并不顯著,Bootstrap檢驗后,顯示β1γ2置信區間的上下限中包含0(見表8)。即中介效應在東部地區發揮的作用更強,這與假設H3b相符。

表5 以金融發展程度為標準分組檢驗

表8 Bootstrap檢驗

在表6中,以高科技行業為標準分組檢驗。首先看高科技行業,RD對Inv的符號發生變化。其次是非高科技行業,研發投入在供應鏈金融與資本投資中發揮部分中介作用,系數滿足α1>γ1,α1=γ1+β1γ2,β1γ2/α1=13.5%。即中介效應在非高科技行業中發揮的作用更強,這與假設H3c相悖,究其原因可能有三點。其一,高科技行業供應鏈金融還未得到完全普及。其二,高科技公司供應鏈存在很強的脆弱性。其三,高科技行業更注重科技創新,資金很大程度會偏向研發,在資本支出上的花費相對較少。

表6 以高科技行業為標準分組檢驗

在表7中,以供應鏈金融應用程度高低為標準分組檢驗,首先看供應鏈金融高的情況,研發投入在供應鏈金融與資本投資中發揮部分中介作用,系數滿足α1>γ1,α1=γ1+β1γ2,β1γ2/α1=5.21%。其次是供應鏈金融低的情況,SCF對Inv的符號發生變化,即中介效應在供應鏈金融應用較高的情況下發揮的作用更強,這與假設H3d相符。

表7 以供應鏈金融高低為標準分組檢驗

五、研究結論與建議

本文以深交所中小企業板的上市公司2011—2019年數據為樣本,實證分析供應鏈金融對企業資本投資的影響及研發投入產生的中介效應。研究發現,供應鏈金融會促進企業進行資本投資,提高研發投入水平,且研發投入在供應鏈金融與資本投資間發揮中介作用。進一步,這種中介作用在國有企業、東部地區、非高科技行業以及供應鏈金融應用高的情況下發揮的更加明顯。

基于本文研究結論,結合供應鏈金融發展現狀,對政府、金融機構與企業自身對供應鏈金融的實施提出幾點建議:第一,對政府而言,廣泛宣傳供應鏈金融為中小企業帶來的福利,提高中小企業積極主動運用供應鏈金融的意識,使其了解并認識到躋身于供應鏈金融行列的重要性。制定并出臺供應鏈金融的相關優惠與扶持政策,為供應鏈金融的健康實施營造良好的氛圍。第二,對金融機構而言,作為供應鏈金融體系中的資金提供方,金融機構有必要設置一個單獨的部門,專門為供應鏈金融業務保駕護航。在風險可控的條件下,盡量避免復雜繁瑣的業務流程,保證審批的專業性與流程的快捷性,設身處地為中小企業著想。同時,要隨著時代發展,不斷加快金融產品創新的步伐。第三,對中小企業而言,要努力實現高質量發展,營造科學發展環境,落實好內部控制制度,完善自身經營體系,提高信息披露質量,才有機會成為供應鏈金融體系的一員,才能運用供應鏈金融的優勢,與核心企業及金融機構建立良好的關系。同時,定期對供應鏈金融的實施情況進行評估,促進供應鏈金融高效運行,使其更好地服務實體經濟并為企業進行資本投資與研發投入提供相關支持。