2021年上半年干散貨航運市場回顧及下半年展望

陳昱鳴 吳澤豪

一、2021年上半年市場回顧

(一)國際市場回顧

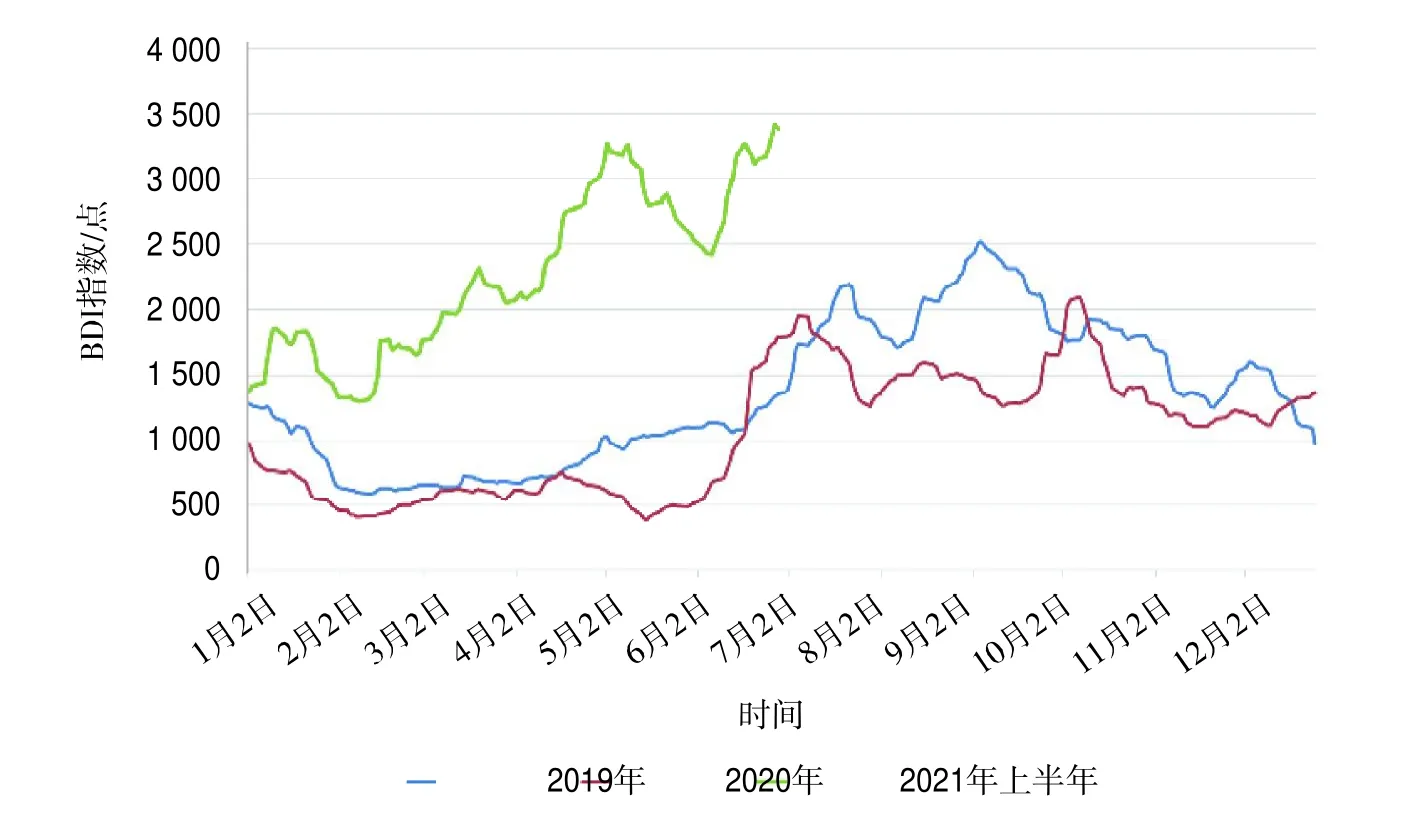

上半年,國際干散貨航運市場延續上年末的反彈勢頭,呈現震蕩回升態勢,進入二季度更是加速上漲,其后寬幅震蕩。此輪上漲行情主要是全球經濟強勁復蘇、煤炭貿易格局改變以及受疫情影響全球物流鏈效率降低等原因所致。近三年BDI指數走勢如圖1所示。

圖1 2019-2021年上半年BDI走勢對比

上半年,國際干散貨航運市場表現明顯好于去年,各船型的租金水平都大幅上漲。其中,BDI指數均值為2 257點,同比大漲229.5%。好望角型船5TC(5條代表性航線期租)租金均值24 010美元/天,同比大漲234.4%;巴拿馬型船5TC租金均值22 212美元/天,同比大漲207.1%;超級大靈便型船10TC租金均值21 014美元/天,同比大漲248.3%;小靈便型船7TC租金均值19 511美元/天,同比大漲231.7%。BDI指數及各船型租金水平變化見表1。

表1 2021年上半年BDI指數及各船型租金水平同比變化

(二)沿海市場回顧

今年上半年,沿海運輸市場波動劇烈,總體呈寬幅震蕩反彈態勢。1—6月,沿海運價綜合指數(CBFI)均值為1 257點,同比上漲29.1%;沿海煤炭運價指數(CBCFI)均值1 071點,同比大漲89.9%。近三年(CBCFI)走勢對比如圖2所示。

圖2 2019-2021年上半年CBCFI指數走勢對比

2021年上半年,華南、華東經典航線煤炭運價分別為58.5元/t、43.1元/t,分別大漲101.7%和113.4%;營口至深圳糧食運價均值達77.1元/t,同比上漲81.4%;北侖至鎮江礦石運價均值29.3元/t,同比上漲90.3%。沿海運價指數及主要航線同比變化情況見表2。

表2 2021年沿海運價指數同比變化

二、2021年下半年市場展望

(一)全球經濟發展趨勢

進入2021年后,得益于疫苗接種普及率增加、經濟社會對疫情的應對和適應能力增強等因素影響,全球經濟強勁復蘇。IMF最新預計2021年全球經濟增長6%,較年初預計上調0.5個百分點。其中,中國經濟增速預計為8.1%,與1月份預測相同。

2021年上半年,中國GDP增速達到12.7%。我國在“雙循環”戰略下,通過拉動國內消費、新基建補短板、“一帶一路”倡議的實施,有望繼續保持經濟穩定增長,穩增長和調結構的政策力度有望加大,財政支出發力空間充足,基建投資有望超預期,有利于干散貨運輸需求增長。

(二)2021年下半年干散貨運力供給預測

今年下半年,國際干散貨運力增速仍將維持較低水平。預計到2021年底,全球干散貨運力規模將達到9.3億t,同比增長2.3%,比上年回落1.5個百分點。2021年運力預測數據見表3。

表3 2021年國際干散貨運力增速預測

沿海干散貨運力預計小幅增長。由于近兩年沿海市場運價大幅回升,中國買家對二手船的采購欲望再次升高,近期明顯看到中國資本在國際船舶市場更加活躍。我們將國內沿海運力的增長調高至4.5%,至7 100萬載重噸。沿海運力數據預測見表4。

表4 2021年沿海干散貨運力增速預測

(三)2021年下半年干散貨運輸需求預測

1.國際市場需求

2021年上半年,國際干散貨航運市場超預期上漲。根據我們最新預計,2021年干散貨運輸需求將達到53.88億t,同比增長4.2%,高于運力增速1.9個百分點。2021年國際干散貨海運需求預測見表5。

表5 2021年國際干散貨海運需求增速預測

(1)鐵礦石

全球鐵礦石海運貿易仍將穩步增長。中國經濟快速恢復,預計用鋼需求保持穩定。隨著經濟逐步從疫情沖擊中恢復,國外市場鋼鐵生產和需求將逐步改善,從而帶動鐵礦石貿易增長。

①全球經濟逐步復蘇,粗鋼生產明顯加快,下半年關注國內限產執行情況。

今年上半年,中國進口鐵礦石5.6億t,同比增長2.6%。港口庫存小幅回落至1.25億t左右,較今年的高位下降了860萬t左右,下游需求活躍度明顯回升。下半年限產政策下,鋼廠利潤將維持在高位,采購高品位礦的需求將增多。2020—2021年上半年中國鐵礦石進口情況如圖3所示。

圖3 中國鐵礦石進口來源分季度數據

下半年中國壓減粗鋼產量政策趨嚴,下游需求保持穩中有升態勢,但增幅可能放緩。上半年除一季度個別地區嚴格執行限產比例外,其余地區均未有明顯的動作,使得粗鋼產量連續上升。根據政策要求,全年粗鋼產量不得超過去年,因此下半年需要減少6 000萬t左右的粗鋼產量。但是,從目前市場觀察來看,近幾個月我國粗鋼產量都創出單月紀錄新高,加上下游需求火熱,對能否實現該目標持謹慎態度。

海外粗鋼產量大幅回升。根據世界鋼鐵協會數據,今年5月,全球64個納入世界鋼協統計的國家和地區粗鋼產量為1.744億t,同比增長16.5%。其中,亞洲和大洋洲粗鋼產量為1.284億t,同比增長11.7%;歐盟粗鋼產量為1 350萬t,同比增長32.7%;北美洲粗鋼產量為1 010萬t,同比下降47.7%;南美洲粗鋼產量為390萬t,同比增長49.7%;中東地區粗鋼產量為370萬t,同比增長16.8%;獨聯體粗鋼產量為910萬t,同比增長14.8%。前5個月,全球粗鋼產量累計8.26億t,同比增長13.7%。

總體來看,國內下半年鐵礦石需求保持平穩,主要看后續限產政策力度和執行情況。海外需求恢復,日韓、印度和歐美主要經濟體鋼材價格大幅上漲,生產積極性較高,鐵礦石需求仍有上漲空間。

②鐵礦石價格高企,礦山出貨積極。

今年以來,鐵礦石價格快速上漲,上半年普氏62%鐵礦石價格連續突破歷史新高,最高達到233.1美元/t,礦山利潤呈爆發式增長,出貨欲望非常強烈。

主流礦山出貨積極,非主流礦供應繼續增加。巴西海關公布的最新數據顯示,2021年6月,巴西鐵礦石出口達到3 368萬t,為9個月來最高;前6個月累計出口1.68億t,同比增長15.3%。澳洲方面,2021年前5個月,鐵礦石累計發貨3.6億t,比去年同期增長2.9%。

進入下半年,預計四大礦山的新產能持續投放后,澳巴礦山的供給將穩中有增。巴西Samarco礦山恢復運營,復產初期的產能在700萬t至800萬t左右。目前淡水河谷產能達到3.27億t/年,預計到2021年底產能有望達到3.5億t/年,到2022年底產能將達到4億t/年,并在后續幾年內再增加5 000萬t緩沖產能,下半年巴西鐵礦石出口將繼續改善。澳洲的三大礦山今年都是用新項目來替代資源開采枯竭的舊項目,下半年會有小部分的增量放出。鐵礦石價格仍在相對高位,多個非主流礦山復產,下半年將會有比較明顯的非主流礦增量進入海運市場。下半年全球鐵礦石貿易量預測如圖4所示。

圖4 全球鐵礦石貿易量分季度預測

2.煤炭

全球煤炭海運貿易出現恢復性增長。受中國限制煤炭進口政策的影響,今年以來全球煤炭海運貿易格局出現了明顯的變化。中國更多地從美國和印尼進口,并拓寬了蒙古、俄羅斯等地的進口渠道,澳洲煤炭則轉向出口日韓、印度和歐洲。這樣的變化使得運輸鏈條更長,運輸距離更遠,船舶周轉量下降,加上部分港口的裝卸效率受疫情影響變低,導致全球煤炭海運市場壓船壓港嚴重,運費持續上漲。

①中國煤炭進口量出現下降,國外市場需求好轉。

根據海關總署的數據,2021年1—6月煤及褐煤累計進口13 956萬t,同比減少19.7%。從進口來源來看,從印尼進口的比例有較大提升,此外對俄羅斯、蒙古和美國的煤炭進口都有不同幅度的增加,澳煤基本沒有進入國內市場。中國煤炭進口情況如圖5所示。

圖5 中國煤炭進口來源分季度數據

從政策角度來看,2021年我國進口煤形勢大概率維持平控,并且后期澳煤進口形勢仍然嚴峻復雜。但同時由于國內動力煤市場緊平衡局面加劇,也不排除后期會階段性增加進口配額。

印度增加了澳大利亞煤炭進口。今年上半年,印度累計進口煤炭1.15億t,同比增長14.9%。可以明顯看出,印度對澳大利亞煤炭的進口比例逐步加大,主要是由于中國限制澳煤進口后,澳洲開發印度市場作為新的發貨地。印度煤炭進口情況如圖6所示。

圖6 印度煤炭進口來源分季度數據

日韓環保法規趨嚴,煤炭進口萎縮。日本不斷強化燃煤相關規定,減少日本國內溫室氣體排放量較大的火力發電站。通過制定新標準等,只允許發電效率高的發電站運行,導致部分高能耗日本電廠陸續退出市場。2021年上半年,日韓兩國共進口煤炭1.44億t,同比下降2.8%,其中從澳大利亞的進口量占比從2020年的50.5%上升到60.6%。日本、韓國煤炭進口情況如圖7所示。

圖7日韓煤炭進口來源分季度數據

②澳洲、美國煤炭出口保持增長態勢,東南亞出口依賴中國需求。

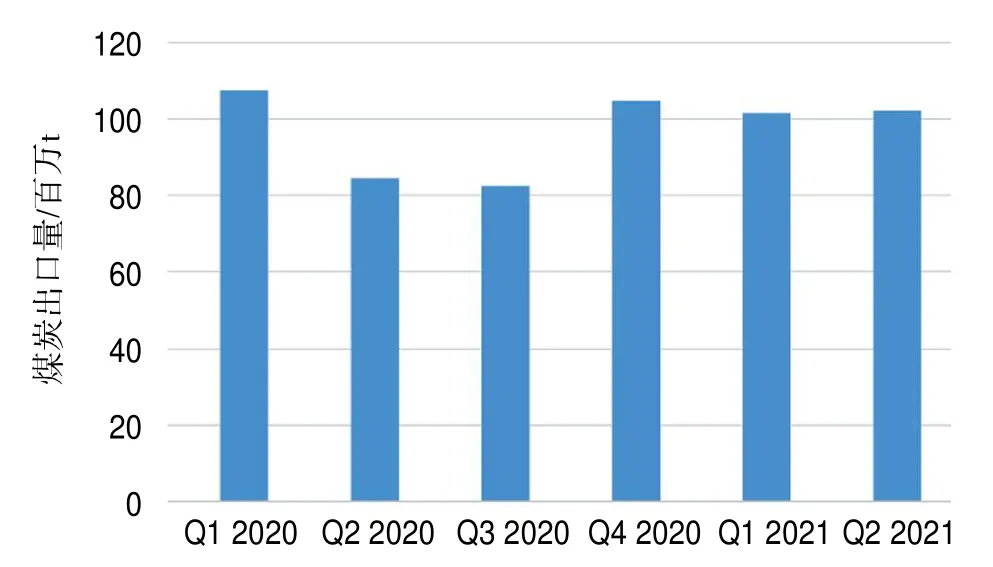

后期印尼煤炭出口保持強勁。今年上半年,印尼煤炭出口2.04億t,同比增長6.1%。今年一季度印尼降雨較往年更為充沛,加上疫情反復,導致一季度出貨不及預期。二季度印尼煤炭出口為趕上年度出貨計劃,發貨較去年同期大幅增長。目前,印尼降雨天氣緩解,不斷上漲的煤價也刺激了印尼煤炭商的出口欲望,預計下半年印尼煤炭出口仍能保持強勁。印尼煤炭出口情況如圖8所示。

圖8 印尼煤炭出口分季度數據

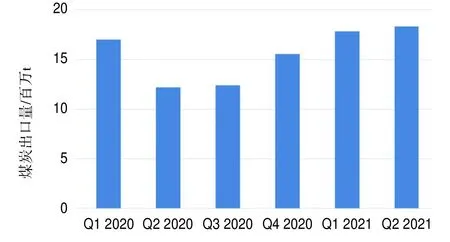

澳大利亞煤炭出口面臨困境。澳大利亞自在中國市場連連失利之后,便將目光轉向了印度、日韓等國家,但是這些國家進口體量仍難以替代中國。2021年上半年,澳大利亞煤炭出口1.82億t,同比下降5.4%,自去年11月以來,澳大利亞對中國大陸的出口連續為零。澳大利亞煤炭出口情況如圖9所示。

圖9 澳大利亞煤炭出口分季度數據

美國煤炭出口大幅回升。受益于澳煤出口受限,加之天然氣價格升高,國際市場對美國煤炭需求明顯回升。2021年上半年,美國煤炭累計出口3 850萬t左右,同比增長31.5%。EIA在其《短期能源展望》中預計,2021年美國煤炭出口量預計為8 380萬短噸左右,較2020年增加1 470萬短噸。2022年,預計美國煤炭出口量將進一步增加至9 910萬短噸,同比增長18%。美國煤炭出口情況如圖10所示。

圖10 美國煤炭出口分季度數據

總體來看,全球經濟復蘇對煤炭需求有較強支撐,加上熱浪、暴雨等極端天氣推動需求走高,供需缺口持續拉大,導致煤炭價格在年中時陡然升高,全球電力需求也隨著疫情逐步解封而加速攀升。同時,全球煤炭貿易格局也正慢慢改變,海運距離變遠和物流效率降低,運價將進一步推高,下半年煤炭海運貿易將繼續維持增長態勢。如圖11所示。

圖11 全球煤炭貿易量分季度預測

(3)谷物

國際谷物理事會(IGC)預測2021/2022年度全球谷物產量將增至22.92億t,比上年度增長3.2%,有望繼續帶動全球谷物貿易增長。

①中國大豆進口保持增長,巴西大豆出貨進入尾聲,下半年貿易重心轉向美國。

2021年上半年我國大豆進口4 895萬t,同比增長8.7%,但自5月份以來,進口同比增速逐步放緩。巴西仍然是我國第一進口來源,占比高達82%。近期國內豬肉供應增長,價格下跌,生豬養殖利潤下滑,下游對豆粕的采購放緩,后期中國對大豆的采購或受到一定影響。中國大豆進口來源情況如圖12所示。

圖12 中國大豆進口來源分季度數據圖

②巴西大豆出貨進入尾聲,下半年貿易重心轉向美國。

USDA下調2021年巴西大豆出口至8 300萬t,上半年巴西已出口了接近6 200萬t左右,下半年僅剩不足2 500萬t出口。近期大豆價格高對全球的進口需求有一定影響,特別中國是在壓榨利潤走低后,對于巴西豆的購買積極性有所降低。

今年上半年,美國大豆出口1 650萬t左右,同比增長2.9%。USDA預估2021年美豆出口量為5 650萬t,下半年仍有4 000多萬t美豆供給到市場。下半年,巴西大豆出口旺季結束,后期出口量將逐步下降,大豆運輸的重心將轉向美灣水域。美國、巴西大豆出口情況如圖13所示。

圖13 美國、巴西大豆出口分季度數據

③玉米貿易受益于中美糧食購買協議,后期將穩步增長。

2021年上半年,中國進口玉米1 530萬t,同比大幅增長318.0%。其中58%的玉米來自美國,42%的玉米來自烏克蘭。相較于2020年上半年93.5%的玉米從烏克蘭進口,當前美國玉米的占比不斷攀升,預計未來美國玉米將持續占據中國進口的主導地位。

美國后續將加大玉米出口力度。2021年上半年,美國玉米出口4 250萬t,同比增長68.6%;預計全年出口量達到7 770萬t,同比增長50.3%。根據USDA最新數據,截至目前,我國2020/21年度(10月至次年9月)已累計購買美國玉米2 438萬t,約為去年同期的18.3倍。目前,中國仍有600多萬t已購買但未裝船玉米,將在后面幾個月釋放到海運需求中。

巴西下半年玉米出口季節開啟。巴西玉米在上半年僅出口340萬t,下半年有望出貨在2 000萬t以上,將在很大程度上彌補大豆出口的下跌。

④黑海地區谷物出口今年有望復蘇。

黑海地區谷物出口以小麥與玉米為主,季節性差異不明顯。據俄羅斯農業部數據,2020/21年度,俄羅斯谷物出口量超過4 800萬t,同比增加12.7%,初步預計2021/22年度谷物出口量將繼續增長至5 100萬t。

總體來看,2021年上半年全球谷物貿易以南美大豆為主,下半年貿易重心將移至美國和黑海,全球仍有超過一半的谷物貿易運輸需求要完成。在第四季度,美灣到中國的長航線與黑海市場互相支撐,加上大西洋煤炭出口支持,巴拿馬型船海運周轉量放大效應持續顯現,將對運價起到明顯的抬升作用。全球糧食貿易情況如圖14所示。

圖14 全球糧食貿易量分季度預測

(4)主要小宗散貨

①鋁土礦。

受貿易政策的影響,2021年上半年,中國鋁土礦進口5 514萬t,同比下降5.4%。貿易商對澳大利亞鋁土礦的采購有所顧慮,上半年自澳大利亞進口的鋁土礦為1 659萬t,同比下降10.9%。幾內亞對中國的鋁土礦出口保持穩定增長。

2021年1—7月中國累計生產電解鋁2 274.7萬t,同比增長7.7%。國內由于環保政策嚴格,鋁土礦主要產地河南和山西的國產礦產量萎縮,下游鋁廠需增加進口礦的使用來保證生產運行。下半年,國內仍有氧化鋁新增產能將要釋放,國內鋁土礦供給緊張,已經有部分鋁廠加大對外礦的詢價。

隨著幾內亞雨季結束,下半年將進入出貨高峰期,澳大利亞也與國內森澤鋁業、信發集團等簽署長約。國外方面,海外鋁廠復工復產加快,主要鋁業生產國鋁土礦進口量都有明顯回升。總體來看,后期鋁土礦海運貿易將有望出現較大回升。

②鎳礦。

2021年1—6月,中國進口鎳礦1 649萬t,同比增長32.8%。其中,自菲律賓進口鎳礦1 479萬t,自印尼進口鎳礦28萬t,兩個國家的量占中國進口量的91.4%。

上半年中國不銹鋼產量大幅增長。2021年上半年不銹鋼產量超1 680萬t,同比增長近28%。雖然受限產政策影響,鋼鐵行業產量不會超去年總量,但大部分不銹鋼廠去年均為滿產狀態,且有鋼廠同時擁有鋼鐵產能,可在減產中進行轉換,因此不銹鋼生產受限較小。

菲律賓在鎳礦出口上大幅獲利,發貨積極。自2020 年印尼禁礦政策實施后,菲律賓就成為我國最大的鎳礦石來源國。菲律賓亞洲鎳業發布的報告顯示,2021年第一季度,其銷售收入同比增長43%至31.7億比索,歸屬母公司凈利潤同比增長754%至近5.8億比索,收入的增加主要得益于礦石售價的提高。因此,我們可以看到從今年3月開始,菲律賓出口到中國的鎳礦石呈快速增長態勢。

總體來看,當前國內不銹鋼生產利潤依然豐厚,下半年不銹鋼需求依然可觀。Mysteel調研顯示,2021年下半年32 家中國300 系不銹鋼粗鋼產量預計為897萬t,環比上半年增長10.2%;全年預計達到1 711萬t,同比增長16%。同時,全球鎳價高企,礦山出貨積極,特別是菲律賓將加大出口力度賺取高額利潤。全球小宗干散貨貿易量變化如圖15所示。

圖15 全球小宗干散貨貿易量變化

2.沿海市場需求

(1)經濟恢復正常增速,沿海煤炭運輸需求恢復性增長

上半年,水電僅有小幅增長,全國規模以上電廠發電量38 717億kWh,同比增長13.7%,增速比上年同期提高15.1個百分點。其中,全國規模以上電廠水電發電量4 827億kWh,同比增長1.2%;全國規模以上電廠火電發電量28 262億kWh,同比增長16.1%,增速比上年同期提高17.7個百分點。

受進口澳煤限制影響,進口煤炭大幅減少,沿海煤炭運輸需求強勁。1—6月,沿海內貿煤炭下水量達3.88億t,同比增長17.2%。

(2)沿海運輸需求普遍增加,礦性建材運輸需求旺盛

根據交通運輸部統計,前4個月沿海二程鐵礦石運量為8 036萬t、礦性建材運量為16 379萬t、鋼材運量為6 728萬t、糧食運量為1 798萬t,分別同比增長2.1%、19.7%、10.1%、0.1%。上述沿海二程鐵礦石、鋼材、礦性建材、糧食等四大貨類小計運量達到3.29億t,同比增長了13.5%。

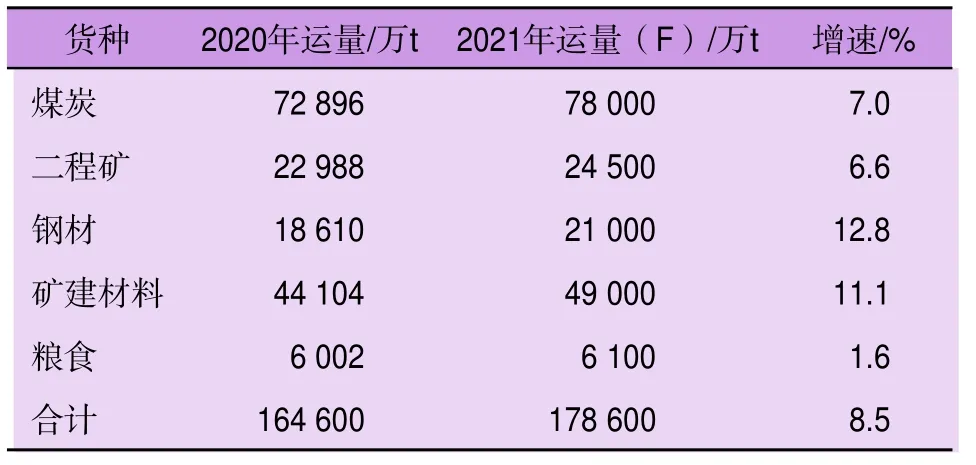

今年沿海市場在國內經濟運行加快的背景下,需求增長較快,特別是二程礦和礦建材料,我們上調了今年沿海市場各貨種的預估數值。具體分貨種需求預測見表6。

表6 2021年中國沿海市場各主要貨種預估表

三、結語

(一)國際市場

國際干散貨運輸市場將保持震蕩上行態勢。全球經濟繼續復蘇,鋼鐵產量繼續快速增長,中國限產政策趨嚴,但下游需求依然較旺,鋼廠使用中高品位礦石的需求將會有所增加。主要礦出貨繼續改善,尤其是巴西鐵礦石產能陸續恢復,出貨增量明顯,澳洲繼續保持平穩增長態勢。美灣糧食出貨旺季即將到來,東南亞煤炭出口保持增長,將支撐中小型船市場。

從上半年市場走勢來看,逆全球化浪潮導致大宗商品貿易格局發生較大變化,客觀上增加了周轉量需求,加上因防疫加強導致全球港口擁堵嚴重,市場可用運力時不時出現階段性緊張。

根據預測,2021年BDI指數均值將達到2 800~3 000點,比2020年均值1 070點上漲162%~180%,樂觀預期將達到3 200點以上,如圖16所示。

圖16 BDI實際情況及后期預測走勢圖

(二)沿海市場

沿海干散貨運輸市場可望在高位運行。隨著外需改善,我國經濟有望繼續全面恢復,并呈加速增長態勢,工業生產用電有望繼續加速回升。從第三季度開始,居民用電需求回升,火電燃煤日耗煤量將繼續恢復性增長,加之進口澳煤限制持續,預計沿海煤炭運輸需求會持續向好。近年沿海砂石、礦性建材等運輸需求增長較快,國際市場巴拿馬及以下船型運力需求強勁,兼營運力將繼續外流,沿海市場將保持高位運行,后期有望出現階段性上沖趨勢。