信任邊際

某種程度上,伯克希爾?哈撒韋公司是復(fù)雜的,其企業(yè)文化的豐富程度不亞于讓人嘆為觀止的土星光環(huán)。相比而言,其與眾不同的管理原則就是自治與分權(quán)。伯克希爾?哈撒韋公司中處處流露著信任。因?yàn)檫@種信任,才有了隨之而來且不斷上演的各種公司行為。基于信任的企業(yè)文化可以成為一種競(jìng)爭(zhēng)優(yōu)勢(shì),并成為伯克希爾?哈撒韋這種商業(yè)模式能夠成功的主要原因。

分權(quán)到底

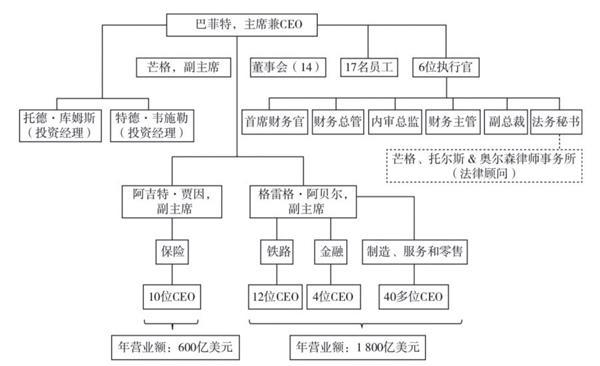

分權(quán)——在整個(gè)商業(yè)組織內(nèi)自上而下推行自治、分責(zé)——在伯克希爾?哈撒韋十分盛行。這種做法從最上層——巴菲特和伯克希爾?哈撒韋的總部開始,然后一點(diǎn)點(diǎn)往下走。巴菲特讓伯克希爾?哈撒韋一直都保持簡(jiǎn)單的模式,甚至都沒有組織架構(gòu)。假如伯克希爾?哈撒韋有組織架構(gòu),那么應(yīng)該跟圖中的結(jié)構(gòu)十分接近。

巴菲特一直引以為傲的一點(diǎn)是,作為一個(gè)擁有近40萬名員工的大型企業(yè)集團(tuán),伯克希爾?哈撒韋的總部只有幾十名員工。

巴菲特負(fù)責(zé)決定伯克希爾?哈撒韋包括收購在內(nèi)的幾乎所有的資本配置。在大的開支方面,他一直咨詢芒格,而最近巴菲特的智囊團(tuán)又迎來了新成員——阿貝爾和賈因。21世紀(jì)初,伯克希爾?哈撒韋聘請(qǐng)了兩位投資人——托德?庫姆斯和特德?韋施勒,他們負(fù)責(zé)管理公司很大一部分股票投資組合。

伯克希爾·哈撒韋的組織架構(gòu)擬圖

對(duì)伯克希爾?哈撒韋子公司財(cái)務(wù)相關(guān)事務(wù)的正式監(jiān)督,主要是由奧馬哈的五位執(zhí)行官負(fù)責(zé):首席財(cái)務(wù)官、財(cái)務(wù)總管、內(nèi)審總監(jiān)、財(cái)務(wù)主管和財(cái)務(wù)副總裁。唯一的其他類執(zhí)行官就是公司的法務(wù)秘書,類似法律總顧問,但主要是由外部律師團(tuán)隊(duì)組成的,負(fù)責(zé)監(jiān)督處理伯克希爾?哈撒韋的收購和債券工作。

伯克希爾?哈撒韋的每一個(gè)子公司都是自立門戶的,有傳統(tǒng)公司的全部職能,可以決定自己的部門安排。結(jié)果就是,伯克希爾?哈撒韋的總部每年的經(jīng)費(fèi)大約是100萬美元,工資支出不到1 000萬美元。要知道,伯克希爾?哈撒韋的年?duì)I業(yè)額大約是2500億美元。

每個(gè)子公司都有一個(gè)小型董事會(huì)——一般有五個(gè)成員,為公司提供所需的支持。而更大的對(duì)風(fēng)險(xiǎn)敏感的子公司的董事會(huì),則由巴菲特親自坐鎮(zhèn)。每一個(gè)子公司的CEO都是自己董事會(huì)的主席。其他的董事來自伯克希爾?哈撒韋董事會(huì)、奧馬哈的團(tuán)隊(duì),或者是伯克希爾?哈撒韋其他子公司的CEO。在收購?fù)瓿梢院螅髯庸救耘f保留所有其他的公司職能,跟從前一樣,維持自己原有的組織架構(gòu)。

20年來,隨著伯克希爾?哈撒韋發(fā)展成一個(gè)龐大的企業(yè)集團(tuán),巴菲特的注意力也隨之越來越分散,公司一直在分權(quán),不僅讓收購的公司按照自治的機(jī)構(gòu)保持原樣,而且推行分權(quán)到底,這意味著不斷把職能下放到各級(jí)子公司,推行分而治之,進(jìn)一步拆分被收購的公司以及分別匯報(bào),不斷擴(kuò)大高級(jí)管理層的責(zé)任范圍。

分權(quán)到底在阿貝爾執(zhí)掌的伯克希爾?哈撒韋能源公司體現(xiàn)得淋漓盡致。1998年,阿貝爾開始負(fù)責(zé)伯克希爾?哈撒韋的主要業(yè)務(wù)——中美能源公司。從那以后,他帶頭進(jìn)行了15次大型收購,建立起一個(gè)大型企業(yè)集團(tuán),如今,公司的年?duì)I業(yè)額接近250億美元,有五家公用事業(yè)、兩條管道、無數(shù)再回收能源、成百上千的房地產(chǎn)經(jīng)紀(jì)業(yè)務(wù),這些都是在伯克希爾?哈撒韋能源這個(gè)品牌下經(jīng)營(yíng)的。

通常而言,隨著公司發(fā)展壯大,集權(quán)便會(huì)潛滋暗長(zhǎng),總部會(huì)有很多職能,并隨之產(chǎn)生相關(guān)的經(jīng)費(fèi)開支。近些年來,阿貝爾和伯克希爾?哈撒韋能源公司在積極地推行分權(quán),把所有的企業(yè)職能下放。總部?jī)H有幾十個(gè)人,而整個(gè)公司卻有23000名員工。這種分權(quán)的邏輯在地理層面和產(chǎn)品這兩條線上同時(shí)貫穿:在特定的地區(qū)開展業(yè)務(wù),面對(duì)不同的定價(jià)環(huán)境、監(jiān)管監(jiān)督環(huán)境,以及勞動(dòng)力市場(chǎng);每一個(gè)機(jī)構(gòu)都服從當(dāng)?shù)刈灾鹘?jīng)營(yíng)的領(lǐng)導(dǎo)層,各地有特定的基礎(chǔ)設(shè)施和人員。

總部有一個(gè)總法律顧問和一些公關(guān)人員來協(xié)調(diào)全球的監(jiān)管問題。還有一個(gè)人力資源總監(jiān),熟知工會(huì)勞動(dòng)力市場(chǎng),能力過硬,負(fù)責(zé)協(xié)助每一個(gè)機(jī)構(gòu)中的磋商工作。除了內(nèi)部審計(jì),其余所有職能一律下放。

分而治之經(jīng)常是在伯克希爾?哈撒韋完成收購時(shí)出現(xiàn)的。例如,2006年,伯克希爾?哈撒韋的子公司鮮果布衣—— 一家內(nèi)衣公司,收購了羅素運(yùn)動(dòng)(Russell Athletic),這是一家運(yùn)動(dòng)服裝制造商,產(chǎn)品包括參賽運(yùn)動(dòng)衫、制服等。羅素運(yùn)動(dòng)還有一些其他的特色業(yè)務(wù),包括布魯克斯跑鞋公司。

交易完成后,巴菲特問布魯克斯跑鞋公司當(dāng)時(shí)的總裁吉姆?韋伯,布魯克斯跟鮮果布衣到底像不像?韋伯說,雖然這三家公司的主業(yè)都是在國外制造,然后把產(chǎn)品銷往全球,但是布魯克斯跟羅素運(yùn)動(dòng)和鮮果布衣幾乎沒有什么相同之處。他們隨后就把布魯克斯從鮮果布衣分了出去,讓其成為伯克希爾?哈撒韋直屬的子公司,由韋伯繼續(xù)擔(dān)任負(fù)責(zé)人,交由其自負(fù)盈虧。

這樣做的邏輯主要是關(guān)注商業(yè)模式的不同,同時(shí)體現(xiàn)了巴菲特對(duì)韋伯毫不掩飾的信任。鮮果布衣和羅素運(yùn)動(dòng)是為普通的客戶制作商品的,這些商品跟運(yùn)動(dòng)沒什么關(guān)系,只是由普通零售人員在一個(gè)競(jìng)價(jià)的環(huán)境中進(jìn)行銷售——對(duì)研發(fā)的需求很小。相比之下,布魯克斯賣的是增強(qiáng)競(jìng)技水平的運(yùn)動(dòng)裝備,是面向高端商店中的運(yùn)動(dòng)愛好者的,產(chǎn)品定價(jià)較高,因?yàn)橹饕母?jìng)爭(zhēng)點(diǎn)是質(zhì)量而不是價(jià)格——這樣一來就需要不少的研發(fā)投入。

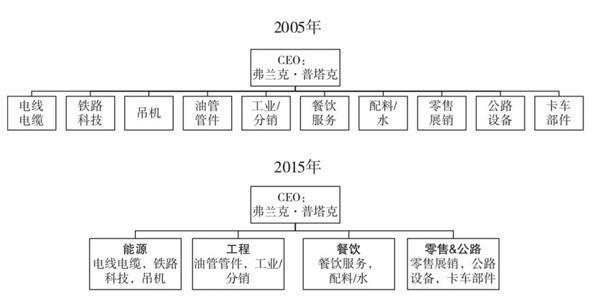

分別匯報(bào)的推行則是通過減少高級(jí)經(jīng)理人的直接匯報(bào),同時(shí)不增設(shè)官僚層級(jí)完成的。主要是按照邏輯把各個(gè)業(yè)務(wù)單元匯總成集團(tuán)的產(chǎn)品組合。伯克希爾?哈撒韋麾下的馬蒙集團(tuán)就是一個(gè)很好的例子,這是一家多元化的大型制造集團(tuán)。2005年,伯克希爾?哈撒韋收購馬蒙集團(tuán)之前,馬蒙集團(tuán)的CEO弗蘭克?普塔克要接受十個(gè)機(jī)構(gòu)的直接匯報(bào),他個(gè)人覺得數(shù)量太多了。因此,他把十個(gè)機(jī)構(gòu)分成了四個(gè)類別,只需要接受四個(gè)類別的直接匯報(bào)。

這其中的基本原理很簡(jiǎn)單:隨著一家公司逐步壯大,沒有一個(gè)經(jīng)理人能掌控一切事情,高級(jí)經(jīng)理人必須要不斷重組,授權(quán)給各層級(jí)的初級(jí)管理人員,作為一個(gè)整體,他們可以勝任這樣的工作。

在企業(yè)不斷發(fā)展壯大的過程中,分別匯報(bào)是一種理想的應(yīng)對(duì)模式,這種模式在處理繼任帶來的挑戰(zhàn)時(shí)也十分奏效。伯克希爾?哈撒韋的保險(xiǎn)業(yè)務(wù)就是一個(gè)典型的例子,保險(xiǎn)業(yè)務(wù)的年?duì)I業(yè)額(賺取的保費(fèi))大約是600億美元。從公司開始收購保險(xiǎn)業(yè)務(wù)至今,一連數(shù)十載,巴菲特始終只接受三個(gè)人的直接匯報(bào)——政府員工保險(xiǎn)公司的奈斯利,國民賠償保險(xiǎn)公司(NICO)的賈因,以及通用再保險(xiǎn)公司的富蘭克林?蒙特羅斯。

2016年蒙特羅斯退休時(shí),巴菲特并沒有馬上為他找接班人,而是提拔了賈因,讓他同時(shí)負(fù)責(zé)國民賠償保險(xiǎn)公司和通用再保險(xiǎn)公司。從此以后,蒙特羅斯的接班人不再向巴菲特匯報(bào),而是向賈因匯報(bào)。這既擴(kuò)大了賈因?qū)Σ讼枺抗鲰f的保險(xiǎn)業(yè)務(wù)的管理權(quán)限,也減少了巴菲特要接受的直接匯報(bào)。

馬蒙集團(tuán)的分權(quán)結(jié)構(gòu)

但是這種改變并未波及政府員工保險(xiǎn)公司,奈斯利還是繼續(xù)向巴菲特匯報(bào),考慮到奈斯利已經(jīng)在這家公司服務(wù)了幾十年,這也是可以理解的。但是隨著賈因在2018年成為主管保險(xiǎn)業(yè)務(wù)的副主席,奈斯利也隨之退休,自然就該讓奈斯利的接班人比爾?羅伯茨向賈因匯報(bào),而不是向巴菲特匯報(bào)。這種形式的分權(quán)可以體現(xiàn)在伯克希爾?哈撒韋各個(gè)分支機(jī)構(gòu)的繼任工作中,但是想要行得通,所有的參與者都必須對(duì)彼此高度信任。

所有的組織結(jié)構(gòu)都需要權(quán)衡。分權(quán)可以讓與事情關(guān)聯(lián)最緊密的經(jīng)理人做出高效、有效的決定。但是其中也有風(fēng)險(xiǎn)——可能會(huì)做出錯(cuò)誤的決定。然而,巴菲特覺得這一點(diǎn)無可厚非:“我們寧肯為決策失誤付出一定的代價(jià),也好過因?yàn)樘^官僚遲遲不做決定或者干脆不做決定而在無形中付出很大的代價(jià)。”

集權(quán)化一個(gè)廣為稱道的優(yōu)勢(shì)就是,能避免資源的重復(fù)和浪費(fèi)。但是在伯克希爾?哈撒韋卻似乎恰恰相反:公司并不是只有一個(gè)法務(wù)部門,而是可能有多達(dá)60個(gè)。假如只有一個(gè)法務(wù)部門,那么這個(gè)總的法律顧問辦公室的人員會(huì)比子公司現(xiàn)有人員的總和還多。

之所以這樣做會(huì)更有效,是因?yàn)槊恳粋€(gè)經(jīng)理人都受到了經(jīng)濟(jì)和文化的激勵(lì),讓自己的人員盡可能精簡(jiǎn)。這是伯克希爾?哈撒韋分權(quán)模式一個(gè)顯著的優(yōu)勢(shì):每一個(gè)CEO都可以設(shè)定最適合自己的組織管理架構(gòu)。

董事會(huì)的職責(zé)

挑選杰出的CEO

巴菲特在面對(duì)任何一位董事候選人時(shí),首要考慮的問題就是他是否會(huì)從股東的利益出發(fā)。若想與股東建立信任,最好的方法莫過于提拔這樣的人到公司董事會(huì)了。

在巴菲特看來,信任是董事會(huì)所必需的,信任意味著董事會(huì)最重要的職責(zé)就是:挑選一名杰出的CEO。其他所有任務(wù)都是次要的,因?yàn)橹灰聲?huì)選擇了一位杰出的CEO,那么以后公司所面臨的難題就會(huì)少很多。

然而,很少有董事會(huì)能這樣一帆風(fēng)順,所以巴菲特就親自為上市公司的董事提供額外的指導(dǎo)。而且他本就應(yīng)該了解這些董事。他曾經(jīng)開玩笑說,鑒于他在幾十家上市公司董事會(huì)所擔(dān)任的職務(wù),可以看出他身上有一種“非常強(qiáng)烈的受虐基因”。在他的董事生涯中,他接觸過300多位董事和幾十位CEO。

巴菲特眼中非常優(yōu)秀的CEO人選如下:托馬斯?墨菲,他是大都會(huì)通信公司的一把手,全程參與了1985年對(duì)美國廣播公司的收購;羅伯特?伊熱,墨菲極力提拔之人,從2005年起開始管理華特迪士尼公司;凱瑟琳?格雷厄姆,她從1973-1991年一直負(fù)責(zé)華盛頓郵報(bào)公司,將公司打理得井井有條。

這些CEO全都通過了巴菲特十分務(wù)實(shí)的底線測(cè)試:誰都會(huì)信任他們,誰都愿意讓自己的孩子跟他們結(jié)婚。

巴菲特表示,對(duì)每位CEO的評(píng)估必須要根據(jù)一系列的績(jī)效考核標(biāo)準(zhǔn)。制定這些標(biāo)準(zhǔn)的是董事會(huì)的外部董事,他們必須要依據(jù)這些標(biāo)準(zhǔn)定期評(píng)估CEO——CEO本人是不能在場(chǎng)的。這些標(biāo)準(zhǔn)應(yīng)該是針對(duì)具體的公司和企業(yè)文化的,但是必須要強(qiáng)調(diào)基本的底線,例如凈資產(chǎn)收益率,以及每股市值的增長(zhǎng)。

其業(yè)績(jī)不應(yīng)基于每季度的收益或者相關(guān)指導(dǎo)性目標(biāo)的完成情況。實(shí)際上,巴菲特認(rèn)為那些不給分析師提供營(yíng)收指引的公司反而發(fā)展得更好。董事可以提醒CEO這樣的指導(dǎo)沒有必要,可能并不會(huì)為股東帶來什么好處。

為了推進(jìn)信任的環(huán)境,巴菲特建議,董事會(huì)的行為舉止,應(yīng)該要像是公司背后有一個(gè)因事未出席的大股東一樣,在各種情況下,都要能夠確保這位虛擬大股東的長(zhǎng)期利益不會(huì)受到損害。他們需要獨(dú)立思考,壓縮“長(zhǎng)期”所賦予CEO的回旋余地:雖然公司領(lǐng)導(dǎo)應(yīng)該按照年,而非季度來考慮問題,但是絕對(duì)禁止把持續(xù)的低績(jī)效的表現(xiàn)合理化,一直不停地考驗(yàn)股東的耐心。出于這樣的考慮,最好的方法莫過于讓董事們大量購買并持有所在公司的股票,只有這樣他們才會(huì)真的從所有者的角度行事。

如果CEO的表現(xiàn)一直都不能達(dá)到外部董事們所設(shè)定的標(biāo)準(zhǔn),那么董事會(huì)就必須換掉這任CEO。這一點(diǎn)對(duì)于他們所監(jiān)督的所有其他高級(jí)經(jīng)理人也同樣適用,假如英明睿智的大股東本人在場(chǎng),那么肯定也會(huì)做出同樣的決定。此外,董事必須是股東資本的管家,絕對(duì)禁止公司因?yàn)楣芾硎М?dāng)而讓股東承擔(dān)后果。這種“從股東的口袋里掏錢的扒竊行徑”有多種表現(xiàn)形式,包括盛氣凌人地胡亂進(jìn)行收購,通過利益交易擴(kuò)大自己的管理勢(shì)力,甚至是在面對(duì)內(nèi)幕丑聞或處理相關(guān)公司危機(jī)時(shí)鼠目寸光。

所有這些問題都會(huì)影響信任,在處理這些問題時(shí),董事的行動(dòng)必須要公平、迅速、決絕。在危機(jī)中,伯克希爾?哈撒韋的咒語就是“要正中要害,要速戰(zhàn)速?zèng)Q”。經(jīng)典的案例就是1991年的所羅門債券交易糾紛。當(dāng)時(shí)所羅門的CEO約翰?古特弗羅因德在明知這種行為是違法的情況下,依然讓問題持續(xù)發(fā)酵,一直沒有解聘犯錯(cuò)之人,也沒有通知董事會(huì)或者監(jiān)管人員。當(dāng)董事會(huì)意識(shí)到這些極其嚴(yán)重的問題時(shí),立即要求古特弗羅因德辭職,然后任命當(dāng)時(shí)還不情不愿的巴菲特領(lǐng)導(dǎo)這家投行走出黑暗,重振雄風(fēng)。

董事在意識(shí)到公司管理存在問題,包括信任受到威脅時(shí),應(yīng)該理智地提醒其他董事注意這個(gè)問題。只要能說服足夠多的人,就可以共同努力,一起協(xié)調(diào)解決難題。

信任董事會(huì)

近年來,在美國的董事會(huì),信任一直被低估,只是被當(dāng)作機(jī)械的公司治理方法之外的輔助手段而已。具體的實(shí)例包括拆分董事會(huì)主席和CEO的職責(zé),擴(kuò)大董事會(huì)規(guī)模,增加獨(dú)立董事的人數(shù),采用一套新的道德規(guī)范,更新公司的合規(guī)方案,任命多個(gè)委員會(huì)管理公司等。

雖然這些舉措確實(shí)可以改善機(jī)構(gòu)的狀況,但決定企業(yè)文化的非正式規(guī)范的作用更大。董事們都在竭盡全力,提倡、贏得并維持一種基于信任的企業(yè)文化——選拔值得信任的CEO,讓股東相信他們的判斷等。

巴菲特表示,公司應(yīng)該讓董事們能接觸到公司最重要的長(zhǎng)期投資者。身為這些股東的代表,董事們應(yīng)該共同討論那些會(huì)影響到長(zhǎng)期價(jià)值、需要股東投票批準(zhǔn)的問題。實(shí)際上,公司應(yīng)該尋求讓兩者相互接觸的途徑,讓董事能了解到股東的思維方式。

當(dāng)然,哪怕是再優(yōu)秀的董事也可能會(huì)因?yàn)榘头铺氐乃^“董事會(huì)習(xí)性”而栽跟頭。“董事會(huì)習(xí)性”是指董事會(huì)內(nèi)部一派和諧,在這些人看來,貿(mào)然引入某些話題就像是在餐桌前打嗝一樣不雅——無論是質(zhì)疑一次收購是否明智,還是CEO的繼任問題。

巴菲特敦促,要調(diào)整董事會(huì)的這種溝通氛圍。具體要如何做,取決于企業(yè)文化和人員的個(gè)性。除了正式的會(huì)議外,董事會(huì)還可以召集大家一起聚餐、參加培訓(xùn)課程或者是靜修。所有這些活動(dòng)都為董事們的交涉創(chuàng)造了機(jī)會(huì),可以讓他們彼此間建立信任,促成更好的商議結(jié)果或者成果。

巴菲特提出,在這種時(shí)候,股東也可以發(fā)揮作用。在一些大型機(jī)構(gòu),只要股東團(tuán)結(jié)一致,就可以對(duì)一家公司的管理進(jìn)行有效的改革,只需對(duì)那些放任惡行的董事投反對(duì)票就夠了。他感嘆道:“這種一致行動(dòng)是大幅提升公司凝聚力的唯一途徑。”

在伯克希爾?哈撒韋崛起的后半段,美國公司的董事會(huì)從咨詢模式轉(zhuǎn)向了監(jiān)督模式。人們從不同的角度出發(fā),認(rèn)為外部董事才是應(yīng)對(duì)公司管理挑戰(zhàn)的解決之道。董事獨(dú)立性這一概念迅速崛起,取代了董事的知識(shí)和技能在企業(yè)中的重要地位。

這一轉(zhuǎn)變模糊了伯克希爾?哈撒韋引以為傲的董事應(yīng)具有的特征,特別是所有者導(dǎo)向、對(duì)公司的了解,以及致力于實(shí)現(xiàn)伯克希爾?哈撒韋的繁榮。這些政策的出現(xiàn)很大一部分是由于時(shí)不時(shí)就需要平息政治爭(zhēng)議或應(yīng)對(duì)危機(jī)造成的。大家開始一致追求董事的獨(dú)立性,因此而犯下的錯(cuò)誤讓公司付出了沉重的代價(jià)。

盡管董事保持獨(dú)立一直都是企業(yè)管理中一個(gè)備受推崇的特色,但是人們也逐漸重新開始重視起專業(yè)知識(shí)。2002年的《薩班斯-奧克斯利法案》只要求董事會(huì)具備金融知識(shí),2010年的《多德-弗蘭克法案》對(duì)薪酬委員會(huì)也提出了同樣的要求。內(nèi)部董事這種情況是存在的,哪怕這種個(gè)例要面對(duì)很多非議。

最后,當(dāng)董事們開始著手準(zhǔn)備他們自己的繼任規(guī)劃時(shí),應(yīng)該選擇具有哪些品質(zhì)的人來擔(dān)任新的董事呢?答案就是能夠遵守這些訓(xùn)誡的人。換言之,就是那些精通業(yè)務(wù),善于根據(jù)企業(yè)具體的業(yè)務(wù)和文化,招募經(jīng)理人和監(jiān)督層的人;那些以所有者的利益為導(dǎo)向的人,他們?cè)敢鈪⑴c,熱愛表達(dá),擅長(zhǎng)溝通而且精明。基本的習(xí)慣,例如勤奮、做好準(zhǔn)備以及專注都是必需的。然而,最重要的是,公司要竭盡全力找到值得信任的董事,董事會(huì)要竭盡全力任命杰出的CEO,然后放手讓CEO去管理公司。

作者:[ 美] 勞倫斯·A. 坎寧安 [ 美] 斯特凡尼· 庫巴出版:中信出版集團(tuán)

伯克希爾?哈撒韋的模式證明了專業(yè)知識(shí)的價(jià)值,同時(shí)證明了有必要保留一些審議機(jī)構(gòu)來應(yīng)對(duì)危機(jī)(例如終止與高管的雇傭協(xié)議),以便在公司轉(zhuǎn)型時(shí)指導(dǎo)公司的發(fā)展方向(巴菲特很清楚,自己離開公司以后,公司要繼續(xù)發(fā)展,必須仰仗伯克希爾?哈撒韋的董事會(huì))。伯克希爾?哈撒韋的模式既說明了為何要有董事會(huì),又說明了為何要反對(duì)其一手遮天。伯克希爾?哈撒韋向我們證明了,一家公司也可以憑借老式的咨詢委員會(huì)發(fā)展壯大。

管控和信任

公司管控作為內(nèi)部流程始于20世紀(jì)初,意在幫助公司達(dá)成其目標(biāo)。這一認(rèn)識(shí)導(dǎo)致人們對(duì)結(jié)果并沒有抱太高期待。然而,從20世紀(jì)后期開始,管控成為一種主要的方針之選。一個(gè)合規(guī)產(chǎn)業(yè)就此崛起,在審計(jì)人員和律師的帶領(lǐng)下,這些人在管控手段的設(shè)計(jì)、貫徹以及檢驗(yàn)方面展現(xiàn)了出色的專業(yè)技能。但是這些力量通常會(huì)導(dǎo)致看似有效,看似可以審核,而實(shí)則不然的管控結(jié)果。因此,美國企業(yè)界通常會(huì)對(duì)這種內(nèi)部管控期待過高,而實(shí)際上這種體系并沒有那么富有成效。

在伯克希爾?哈撒韋則是盡量少一些管控,多一些信任,這說明管控并不是促進(jìn)合規(guī)或者其他預(yù)期結(jié)果所必需的。政策制定者應(yīng)樂于接受更加基于信任的企業(yè)文化,不拘泥于當(dāng)前盛行的支持管控的環(huán)境。公司應(yīng)該要敢于嘗試。但是即使是伯克希爾?哈撒韋,也維持著一套財(cái)務(wù)報(bào)告內(nèi)控體系。巴菲特曾這樣開玩笑說:“沒道理成為一個(gè)積累問題的傻瓜。”這句話回避了一個(gè)問題:在管控和信任、規(guī)范和規(guī)則之間,到底該如何平衡才好呢?

規(guī)范和規(guī)則

盡管大多數(shù)主流員工都是值得信任的,他們都會(huì)自覺遵守公司的政策和適用的法律,但是有一些人卻會(huì)渾水摸魚。為什么大多數(shù)人都很忠心耿耿,而一小部分人卻被私欲所左右?這個(gè)問題似乎難以找到一個(gè)確切的答案。有兩種理論競(jìng)相對(duì)此做出解釋。

一種理論著眼于成本-收益分析和相關(guān)的規(guī)則,另一種則關(guān)注是非感和規(guī)范。規(guī)則導(dǎo)向的組織在內(nèi)部管控上投入了很多,在組織內(nèi)推行合規(guī)文化,而基于信任的組織則在規(guī)范上投入了很多,在組織內(nèi)推行倫理文化。

規(guī)則導(dǎo)向的模式把人看作讓財(cái)富最大化的理性人,他會(huì)根據(jù)所選用的成本-收益分析來決定到底是服從規(guī)則還是破壞規(guī)則。成本-收益分析的結(jié)果因公司而異。作弊的“收益”可能包括因?yàn)閷?shí)現(xiàn)某些目標(biāo)而獲得的獎(jiǎng)勵(lì),而付出的“成本”可能包括一旦敗露以后要面臨的懲罰乘以被抓的概率。公司通過采用正式的內(nèi)部管控、發(fā)布并貫徹規(guī)則、定期進(jìn)行審核,以及實(shí)施制裁等手段,提高了自己的經(jīng)營(yíng)成本。

對(duì)某些公司來說,為了鼓勵(lì)合規(guī)而設(shè)計(jì)相應(yīng)的框架來減少成本-收益這番計(jì)算是很難的。這個(gè)構(gòu)思在具體執(zhí)行時(shí)也會(huì)因情況的不同而更加復(fù)雜,包括要采取的激勵(lì)措施,不同的個(gè)人面臨的不同遭遇:時(shí)間的變化,一年又一年直到退休;工作的變化帶來的前景變化。關(guān)鍵在于,一些公司因?yàn)槭艿郊?lì)而實(shí)行更加嚴(yán)格的管控。還有隨之而來的成本問題,特別是會(huì)造成一種令人窒息的官僚感,抑制了公司中的創(chuàng)新和開拓精神。

規(guī)范是指是非感。它是一種自發(fā)的行為標(biāo)準(zhǔn),如果偏離這些標(biāo)準(zhǔn)就會(huì)覺得可恥。追求目標(biāo)固然值得鼓勵(lì),但不應(yīng)通過越界或者走捷徑來達(dá)到目的。在公司內(nèi)部,規(guī)范是由各種力量匯聚而成的,這些力量包括當(dāng)經(jīng)理人意識(shí)到自己是代表股東行事時(shí)心中產(chǎn)生的信任,因無視大眾的期待帶來的負(fù)罪感,公司正式方針中激勵(lì)的話語帶給人的尊重等。

管控和信任各自的成效因公司而異,二者在不同的企業(yè)文化中有時(shí)成效更好,有時(shí)成效更差,兩者輪番登場(chǎng),逐漸幫助確定了企業(yè)的文化。

員工相信適用的標(biāo)準(zhǔn)是公平的,任何一條具體的準(zhǔn)則都是以合法的方式確定的,這種時(shí)候規(guī)范的成效是最好的。這就解釋了為何巴菲特十分強(qiáng)調(diào)誠實(shí)和正直這些品性。他要求經(jīng)理人必須捍衛(wèi)伯克希爾?哈撒韋的聲譽(yù),期待能將這種信息傳遞給所有員工。

管控和信任的成效與公司的規(guī)模也有關(guān)系,在相對(duì)較小的范圍內(nèi),人們通常更愿意遵守規(guī)范。然而伯克希爾?哈撒韋是龐大的,它有近40萬名員工,年收入多達(dá)2500億美元。它的解決方案是,通過徹底的分權(quán),分化為幾十個(gè)規(guī)模較小的子公司,然后再將這些分化出來的子公司拆分為成千上萬個(gè)更小的業(yè)務(wù)部門。跟員工有關(guān)聯(lián)的是他們自己所屬的部門,而不是抽象的大型企業(yè)集團(tuán)的力量。

不妨想想責(zé)任。信任是一種強(qiáng)大的動(dòng)機(jī)。責(zé)任賦予人力量,會(huì)激發(fā)出投桃報(bào)李的互惠行為,被信任的人不會(huì)辜負(fù)這種信任。引用亞伯拉罕?林肯的一句話:“那些被充分信任的人也會(huì)回贈(zèng)他人以信任。”

伯克希爾?哈撒韋自主經(jīng)營(yíng)的實(shí)踐恰恰說明了這一點(diǎn)。此外,企業(yè)前景也很重要。假如公司所提供的是長(zhǎng)遠(yuǎn)(例如“長(zhǎng)達(dá)十年的投資回報(bào)收益”)而非短暫的企業(yè)前景,是宏大而非狹隘的目標(biāo)(比如“本季度的每股盈利”),此時(shí),規(guī)范要比規(guī)則更能促進(jìn)公司的合規(guī)文化。伯克希爾?哈撒韋的企業(yè)前景和永久持有公司的承諾與這一特點(diǎn)正好呼應(yīng)。

總而言之,因?yàn)楣旧蠈忧逦囊?guī)范論調(diào)、分權(quán)、自治以及永久持有的承諾,伯克希爾?哈撒韋基于信任的企業(yè)文化才能發(fā)展得越來越好。與此同時(shí),因?yàn)閳?jiān)持要采用所有者導(dǎo)向,使得這一體系得以進(jìn)一步鞏固。

所有者意識(shí)

為了讓股東相信伯克希爾?哈撒韋是合伙制的,巴菲特總是會(huì)強(qiáng)調(diào)所有者意識(shí)對(duì)公司來說何其重要。如何創(chuàng)造這種意識(shí)在不同的公司機(jī)構(gòu)中做法各異,薪酬安排在其中通常會(huì)發(fā)揮一定的作用,這也是伯克希爾?哈撒韋分權(quán)的另一個(gè)原因所在:所有的薪酬都是由直接匯報(bào)人這一級(jí)別所設(shè)定的。巴菲特負(fù)責(zé)確定總部員工以及子公司負(fù)責(zé)人的薪酬,而這些子公司負(fù)責(zé)人則負(fù)責(zé)確定其團(tuán)隊(duì)的薪酬。

一般來說,股票期權(quán)從來不在伯克希爾?哈撒韋的薪酬套餐之內(nèi)。除了巴菲特,沒有一個(gè)人對(duì)公司的整體表現(xiàn)負(fù)責(zé),因此,用股票或者股票期權(quán)來支付除巴菲特以外的任何人的薪酬都不合適(未來董事會(huì)可能會(huì)決定用股票或者股票期權(quán)向接班人支付工資)。

相比股票期權(quán),股權(quán)是伯克希爾?哈撒韋企業(yè)文化中很重要的一部分。例如,很多把公司賣給伯克希爾?哈撒韋的所有者都保留了公司的部分股份。具體的原因隨交易而異:有時(shí)候是伯克希爾?哈撒韋要求這樣安排的,有時(shí)候是股東自己要求這樣安排的,還有時(shí)候則是出于雙方共同的意愿。

對(duì)一些被收購的公司,伯克希爾?哈撒韋可能會(huì)很重視繼續(xù)保留其傳統(tǒng),希望延續(xù)“從所有者利益出發(fā)的經(jīng)理人”這種態(tài)度。伯克希爾?哈撒韋收購蕭氏工業(yè)集團(tuán)(Shaw Industries Group)時(shí)就出現(xiàn)了這種情況,它要求兩位高管及其家人在接下來幾年繼續(xù)保留大量股份。到時(shí)候伯克希爾?哈撒韋再根據(jù)賬面價(jià)值變動(dòng)確定股票回購價(jià)格,買入剩余的部分。

伯克希爾?哈撒韋做出了類似的安排——大量入股,奠定自己的控股地位,同時(shí)在一段時(shí)間內(nèi)為家族經(jīng)理人暫時(shí)留一部分股份——在另外兩次大型收購中就出現(xiàn)了這種情況:從普利茲克家族手中收購馬蒙集團(tuán),以及從韋特海默家族手中收購伊斯卡金屬切削集團(tuán)。在每一個(gè)案例中,雙方都很看重逐步推進(jìn)所有權(quán)過渡——家族是出于納稅和規(guī)劃等多重因素考慮,而伯克希爾?哈撒韋則是為了釋放穩(wěn)中求變的信號(hào),使之成為既定事實(shí)。

很多家族企業(yè)都很珍視伯克希爾?哈撒韋做出的自主經(jīng)營(yíng)、永久持有的承諾,而且,經(jīng)常愿意以低于競(jìng)標(biāo)價(jià)或者內(nèi)在價(jià)值的價(jià)格將公司出售給伯克希爾?哈撒韋,對(duì)于純粹由關(guān)系緊密的一群人掌控,而且這群人都愿意將公司出售給伯克希爾?哈撒韋的家族企業(yè)來說,哪怕現(xiàn)金交易意味著一定的折扣,也沒什么問題。

在伯克希爾?哈撒韋,很多薪酬安排都是與子公司的利潤(rùn)掛鉤的。一些安排不言自明,直接促進(jìn)了所有者意識(shí)。

許多人認(rèn)為伯克希爾?哈撒韋的薪酬體系是統(tǒng)一的,其實(shí)不然。尤其讓人震驚的是,不同的公司采用的是不同的衡量標(biāo)準(zhǔn)和相關(guān)的薪酬、獎(jiǎng)金安排。例如,在政府員工保險(xiǎn)公司,每一名工作年限超過一年的員工都可以分享利潤(rùn)。在政府員工保險(xiǎn)公司,最重要的是成熟業(yè)務(wù)的保留率和承保利潤(rùn)。與之相反,在通用再保險(xiǎn)公司,重要的是浮存金的增長(zhǎng)和成本。

僅僅是薪酬激勵(lì)并不能保證任何特定的行為。在公司中,歸屬感可能是最好的參照點(diǎn),可以借助不同的手段培養(yǎng)這種歸屬感。這也是分權(quán)這種方法備受推崇的原因,即可以讓那些最了解情況的人來制定政策。這種方法為伯克希爾?哈撒韋帶來了什么呢?所有者意識(shí),很少有公司丑聞或勞務(wù)糾紛。

伯克希爾?哈撒韋董事會(huì)的副主席阿吉特?賈因曾經(jīng)向我們透露:“伯克希爾?哈撒韋并非大超市,而只是把街角的雜貨店匯集到了一起。”這種認(rèn)識(shí)在很大程度上解釋了公司的內(nèi)部事務(wù),包括信任為何在較小而非較大的組織單元中更具凝聚力。

接班計(jì)劃

大多數(shù)董事會(huì)都在接班計(jì)劃上投入了許多時(shí)間,伯克希爾?哈撒韋卻因?yàn)樵谶@方面投入太少而受到了很多批評(píng)。很多董事會(huì)都只注意到CEO接班人這一點(diǎn),但實(shí)際上,伯克希爾?哈撒韋的董事會(huì)為公司未來的接班事業(yè)制訂了一個(gè)多管齊下的接班計(jì)劃。

一直以來,伯克希爾?哈撒韋的接班計(jì)劃都在呼吁把巴菲特的角色一分為二——在巴菲特任職期間,讓兩個(gè)角色合二為一是最好的,但是在后巴菲特時(shí)代,分開才是最好的。

早些年,負(fù)責(zé)投資的主要是盧?辛普森,多年來他一直在伯克希爾?哈撒韋旗下的政府員工保險(xiǎn)公司工作,擔(dān)任投資組合經(jīng)理,業(yè)務(wù)嫻熟。而公司執(zhí)行官的角色則是由芒格擔(dān)任的。辛普森和芒格都認(rèn)同巴菲特的價(jià)值觀,也理解伯克希爾?哈撒韋的文化。但是三人年事漸高,辛普森退休了,芒格也進(jìn)入了80歲的高齡,這一接班計(jì)劃隨之落空。

如今,伯克希爾?哈撒韋打算安排幾位投資組合經(jīng)理一起負(fù)責(zé)投資這一板塊,可能包括托德?庫姆斯和特德?韋施勒。在執(zhí)行這一層面,巴菲特的接替者主要是來自伯克希爾?哈撒韋很多子公司中的高層管理人員。2018年,伯克希爾?哈撒韋把格雷格?阿貝爾和阿吉特?賈因提拔到公司董事會(huì)中,并任命兩人分別擔(dān)任非保險(xiǎn)業(yè)務(wù)和保險(xiǎn)業(yè)務(wù)的副主席。

伯克希爾?哈撒韋接班計(jì)劃的最后一部分,要求把CEO和董事會(huì)主席的角色進(jìn)行分割,巴菲特建議由自己的兒子霍華德?lián)味聲?huì)主席。雖然很容易就會(huì)把此舉理解為將巴菲特的角色一分為三——董事會(huì)主席、CEO和CIO(首席信息官),但其實(shí)更像是把芒格的角色一分為二——董事會(huì)主席和CEO的二號(hào)人物。畢竟,一直以來,芒格最重要的角色之一都是說“不”,這也將是霍華德最重要的角色之一,但是說“不”的對(duì)象卻不同于從前了。

芒格的否決權(quán)通常是給伯克希爾?哈撒韋的收購增加一個(gè)過濾器,過濾掉那些沒有遠(yuǎn)見的交易。在打造伯克希爾?哈撒韋的過程中,這一點(diǎn)對(duì)于建立公司的文化至關(guān)重要。相比之下,霍華德的角色則側(cè)重的是繼續(xù)維持這種文化,而不是繼續(xù)打造這種文化。霍華德不太需要在評(píng)判收購建議時(shí)說“不”,更多是提醒人們不要忘記,伯克希爾?哈撒韋之所以獨(dú)特,是因?yàn)楣颈澈蟮姆N種價(jià)值,例如信守承諾、持久以及自主。在極端的情況下,霍華德的角色將意味著向伯克希爾?哈撒韋的主要高層“開炮”。

因此,霍華德的主要任務(wù)就是做他父親從來沒有做過的事情,他的工作與讓他父親聲名大振的各種事業(yè)毫不相干。這種方法巧妙地避開了一個(gè)傳奇人物的兒子經(jīng)常掉入的陷阱——對(duì)那些跟父輩飾演同樣角色的人,人們?cè)u(píng)價(jià)他們時(shí)總是參照對(duì)其父親的評(píng)價(jià)標(biāo)準(zhǔn),而子輩通常也達(dá)不到父輩的輝煌。

一些旁觀者可能會(huì)誤會(huì)霍華德的角色,用衡量他父親的標(biāo)準(zhǔn)——一個(gè)不可能企及的水準(zhǔn)——來評(píng)估他,這是不公平的。然而,最終相關(guān)的角色分工會(huì)清清楚楚,考慮到霍華德本人親身經(jīng)歷過伯克希爾?哈撒韋的文化,他對(duì)巴菲特創(chuàng)造的一切懷有極大的熱忱,因此他是很有可能達(dá)標(biāo)的。但是僅憑他一己之力是做不到這一點(diǎn)的,他還需要伯克希爾?哈撒韋的股東對(duì)他有持之以恒的信任,不妨想想霍華德接下來要面對(duì)什么吧。

有巴菲特在伯克希爾?哈撒韋牢牢掌權(quán),沒有一個(gè)股東激進(jìn)主義者敢質(zhì)疑它的商業(yè)模式。但是在巴菲特離開公司以后,這種考量可能就要變了,畢竟,公司的市值接近15萬億美元,很多分析人士都同意巴菲特所說的,伯克希爾?哈撒韋不止這個(gè)價(jià)。伯克希爾?哈撒韋的文化超過了自身所有一切的總和,因?yàn)檫@種結(jié)構(gòu)帶來了大量的益處,包括最優(yōu)的資本配置、最小的企業(yè)風(fēng)險(xiǎn)、不存在孤立、獲取資金成本低、利用稅收效率、管理費(fèi)用極低等。

激進(jìn)主義者援引他人對(duì)這種商業(yè)模式的批評(píng),敦促巴菲特的接班人賣掉伯克希爾?哈撒韋那些搖搖欲墜的機(jī)構(gòu),拆分那些表現(xiàn)一般的機(jī)構(gòu),在一些子公司中加入新的經(jīng)理人。在這個(gè)過程中,激進(jìn)主義者又會(huì)要求給股東配置現(xiàn)金。他們會(huì)解釋說這種銷售和配置的凈效益可以馬上為股東增值。

反方則會(huì)代表伯克希爾?哈撒韋的股東強(qiáng)調(diào)長(zhǎng)期價(jià)值,這是對(duì)那些賣方公司做出的堅(jiān)定承諾,會(huì)永遠(yuǎn)讓子公司自主管理經(jīng)營(yíng),在這個(gè)環(huán)境中,大量的資本可以從一家子公司轉(zhuǎn)移到另一家子公司,并且不會(huì)產(chǎn)生稅費(fèi)或交易費(fèi)。

這種承諾的經(jīng)濟(jì)價(jià)值和靈活性并不一定反映在伯克希爾?哈撒韋一路高歌猛進(jìn)的股價(jià)或者單獨(dú)的子公司的估值中。只有當(dāng)伯克希爾?哈撒韋進(jìn)行收購時(shí),其附加值才會(huì)體現(xiàn)出來,而只有繼續(xù)維持這家大型企業(yè)集團(tuán)的形式,才能保留這些價(jià)值。

要解決這樣一場(chǎng)爭(zhēng)論,確定孰優(yōu)孰劣,還得伯克希爾?哈撒韋的股東親自出馬。巴菲特的接班人在多年以后能否取得非常好的經(jīng)濟(jì)效益,必須要讓伯克希爾?哈撒韋的股東對(duì)一個(gè)問題做出決定,那就是到底要不要繼續(xù)保留對(duì)公司管理層和伯克希爾?哈撒韋模式的信任。他們的選擇正是對(duì)這種基于信任的文化所進(jìn)行的一次公投。我們認(rèn)為最終勝出的會(huì)是信任。