普惠金融發展與居民消費水平的區域影響研究

摘 要:本文在普惠金融發展的背景下,研究了普惠金融的發展對我國不同區域居民消費水平的影響。首先,本文以2013年-2018年的省際面板數據為研究樣本,從可獲得性、使用深度、互聯網金融三個方面的11個指標出發,利用因子分析法構建了普惠金融指數,分東中西部進行區域性分析,并將銀行零售業務作為調節變量探索其與普惠金融對消費的作用。其次,根據以上分析,得到結果:從全國層面來看普惠金融發展指數能夠促進居民消費能力的提高;從區域看東中部地區普惠金融的使用深度對居民消費的促進作用更加顯著,而可獲得性對西部地區居民消費影響更為顯著;銀行零售業務對二者關系具有正向調節作用。最后,根據結論提出相關建議。

關鍵詞:普惠金融;居民消費;區域影響

一、引言

促進經濟增長的三駕馬車之一——消費,在我國的經濟發展中起著至關重要的作用。但是我國居民的消費動力不足,使得經濟發展大多依賴于投資和出口的拉動,不利于我國經濟的發展轉型升級以及高質量的發展。所以擴大消費需求、加快經濟增長向消費驅動轉型、優化經濟結構已經成為新時代促進經濟增長的主要動力。

普惠金融是指“立足機會平等要求和商業可持續原則,以可負擔的成本為有金融服務需求的社會各階層和群體提供適當、有效的金融服務”。2016年《推進普惠金融發展規劃(2016-2020年)》出臺,普惠金融越來越受到重視。如何發揮普惠金融對居民消費的促進作用,從而帶動中國經濟實現消費驅動轉型,是新發展格局下亟待解決的問題。本文從普惠金融發展規模入手,來研究其對不同區域的居民消費水平的影響,具有重要的理論和實際意義。

二、文獻綜述

我國有些學者從城市和農村兩個不同的區域分別對普惠金融和消費進行研究。夏仕龍(2016)發現普惠金融對居民消費有正向作用,并且對城鎮居民消費和邊際消費傾向的刺激作用大于農村居民。易行健等(2018)研究表明數字普惠金融發展顯著提升農村地區的居民消費水平。董云飛等(2019)利用動態面板模型,發現普惠金融提高了農村居民服務性消費的比例,促進了農村居民的消費升級。蔡平等(2020)建立基于GMM的動態面板模型,發現普惠金融對人均消費支出有顯著影響,且城鄉人均消費存在異質性。還有學者從家庭消費水平的角度來研究。張棟浩等(2020)發現普惠金融對低收入家庭的消費水平影響最大,而對高收入家庭的影響最小。易行健等(2018)研究表明數字普惠金融發展對中低收入階層居民消費有顯著提升。

但是現有的研究多趨向于數字普惠金融的研究,并且側重于城鎮、農村以及微觀方面的研究。關于普惠金融對居民消費水平影響的區域性研究較少。本文選取中國31個省、市、區2013年-2018年的相關面板數據,從可獲得性、使用深度、互聯網金融三個方面的11個指標出發,利用因子分析法構建普惠金融指數,探究東中西部普惠金融是否存在差異并針對區域進行分析,為普惠金融更好更快發展提供相關建議。

三、指標選擇、指數計算及理論假設

1.指標的選擇

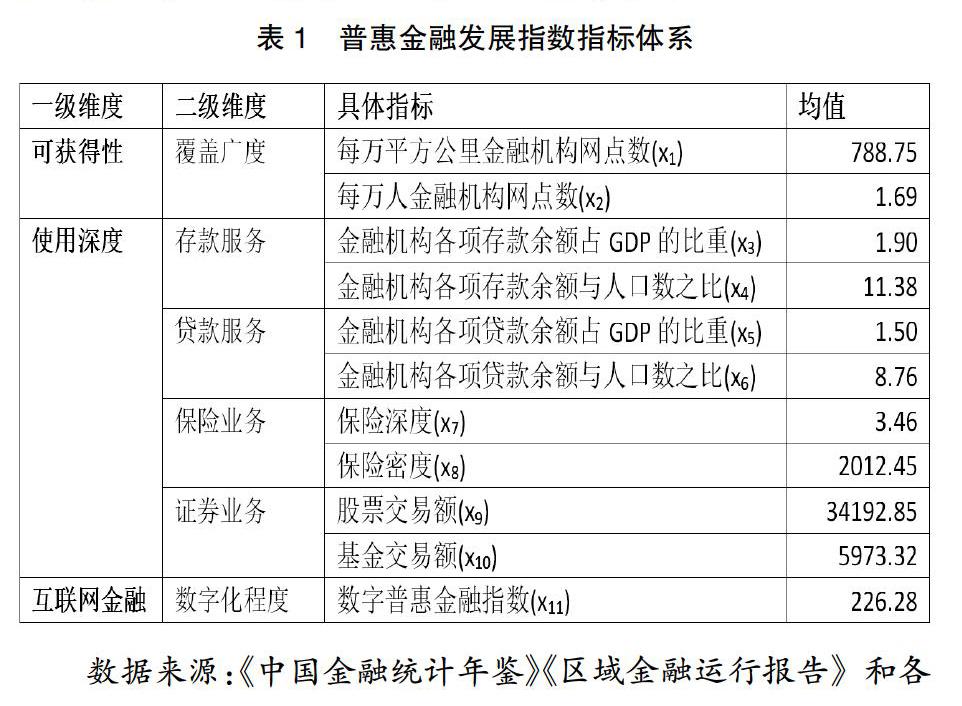

根據現有的普惠金融指標體系,充分考慮數據的可靠性和可獲得性,并結合當前社會發展的實際情況,選擇了可獲得性、使用深度和互聯網金融三個維度。具體指標如表1所示。

2.普惠金融發展指數的計算

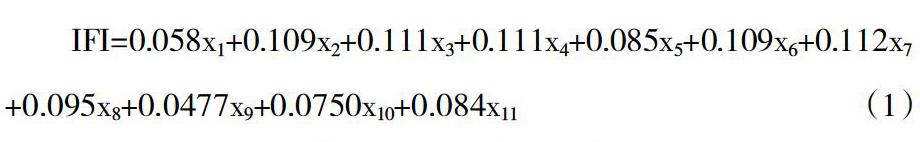

對中國大陸31個省(市、自治區)2013年-2018年間的普惠金融發展指數采用因子分析法進行計算,過程如下:

首先,對普惠金融發展具體指標進行KMO檢驗,KMO值為0.630,適合使用因子分析法。其次,考慮到數據的性質不同,對各指標進行了標準化處理。最后,對指標進行主成分分析,提取了四個主成分,累計方差解釋率達到85.775%。將各個主成分的負載乘以主成分的加權平均值,得出普惠金融發展指數(IFI)的數值,結果如下:

根據國家統計局標準將我國劃分成東、中、西部,經計算,區域普惠金融發展指數如表2所示。

由表2可以看出:全國總體普惠金融發展指數在上升,這說明我國的普惠金融在不斷發展和深入;從2013年-2018年的總體均值可以看出東部地區發展領先于中西部地區,這可能是因為東部地區發展較快,普惠金融也更發達;西部地區發展加快,這可能與西部地區金融發展指數水平基數較低、西部大開發和國家各種對西部的政策支持相關。

3.普惠金融使用深度指標的計算

與上文中普惠金融發展指數計算相似,通過因子分析法得出普惠金融使用深度指數(IFID)的數值,結果如下:

結果如表3所示。

4.理論假設

普惠金融通過便利交易和提供貸款等為居民提供流動性支持,流動性約束降低,居民的消費需求增加,從而促進了消費水平的提高。東部地區經濟發展速度較快,在便利交易和降低貸款成本等方面更加便捷,所以普惠金融對東部地區的促進作用較為明顯,因此提出以下假設。

H1:普惠金融可以促進居民消費水平的提高,對東部地區的促進作用較為明顯。

根據心理賬戶理論,相比于現金支付,非現金支付能夠降低心理損失,從而更快完成支付,這會激發居民的消費欲望。對于東中部地區居民來說,由于金融機構的數量充足,非現金支付發展迅速,普惠金融的相關業務更容易開展,增加使用深度更能促進東中部地區的居民消費。對于經濟發展落后、地理位置偏僻的西部地區來說,通過擴大金融體系的覆蓋范圍,拓展普惠金融的服務范圍,降低普惠金融的服務成本更能有效緩解金融排斥和流動性約束,因此提出假設。

H2:普惠金融使用深度在東中部地區的促進作用更加明顯,而可獲得性在西部地區促進作用更明顯。

普惠金融促進銀行向輕資產方向轉型,擴大了資金的流動性,使得銀行流動性獲得提升。更多的居民愿意貸款進行提前消費,拉動了居民消費,這又反過來促進了銀行零售業務的發展,而銀行零售業務的發展會鼓勵銀行創新更多普惠金融的產品,從而又促進居民消費,循環往復,居民的消費水平會得到更快提升,因此提出假設。

H3:銀行的零售業務對普惠金融與居民消費水平之間的關系有著正向調節作用。

四、模型構建與變量選取

1.模型設定

為了研究普惠金融發展指數對居民消費水平的總效應,本文建立相關模型進行檢驗,檢驗方程如下:

其中,i、t分別代表省份和年份,α0、α1、α2為待估系數,ξi,t為隨機擾動項。Lnconi,t為被解釋變量居民人均消費支出的對數,IFIi,t為核心解釋變量,controli,t為一系列控制變量,若α1>0,則普惠金融對提高居民消費水平有促進作用。

為了解普惠金融體系中可獲得性和使用深度兩方面對不同地區的居民消費有著怎樣的促進作用,設定模型為:

其中x1、x2、IFID為解釋變量,controli,t為一系列控制變量,若α1>0、α2>0,則說明在該地區普惠金融可獲得性對居民消費有著更好的促進作用;α3>0,則說明該地區普惠金融的使用深度對居民消費有著更好的促進作用。

為了驗證普惠金融是否促進銀行零售業務發展,在公式(3)的基礎上加入了銀行零售業務(個人存款余額為代表)與普惠金融發展指數IFI的交互項IFI*retaili,t,檢驗方程如下:

若α1>0且α3>0,則普惠金融和銀行零售業務會相互促進,共同發展,最終使居民消費水平更快提高。

2.變量的選擇

(1)被解釋變量:本文選擇居民人均消費支出的對數來衡量居民消費水平。

(2)解釋變量:

①運用因子分析法得出的普惠金融發展指數IFI。

②可獲得性和使用深度。以可獲得性的兩個變量和使用深度指數IFID來探究普惠金融哪些層面更能促進各區域的居民消費。

③個人存款余額。以個人存款余額來代表銀行零售業務的發展,探究銀行零售業務與普惠金融如何促進居民消費。

(3)控制變量:少兒撫養比、老年撫養比和城鎮化率。

變量的描述性統計結果如表4所示。

五、實證結果及分析

1.總效應面板回歸分析結果

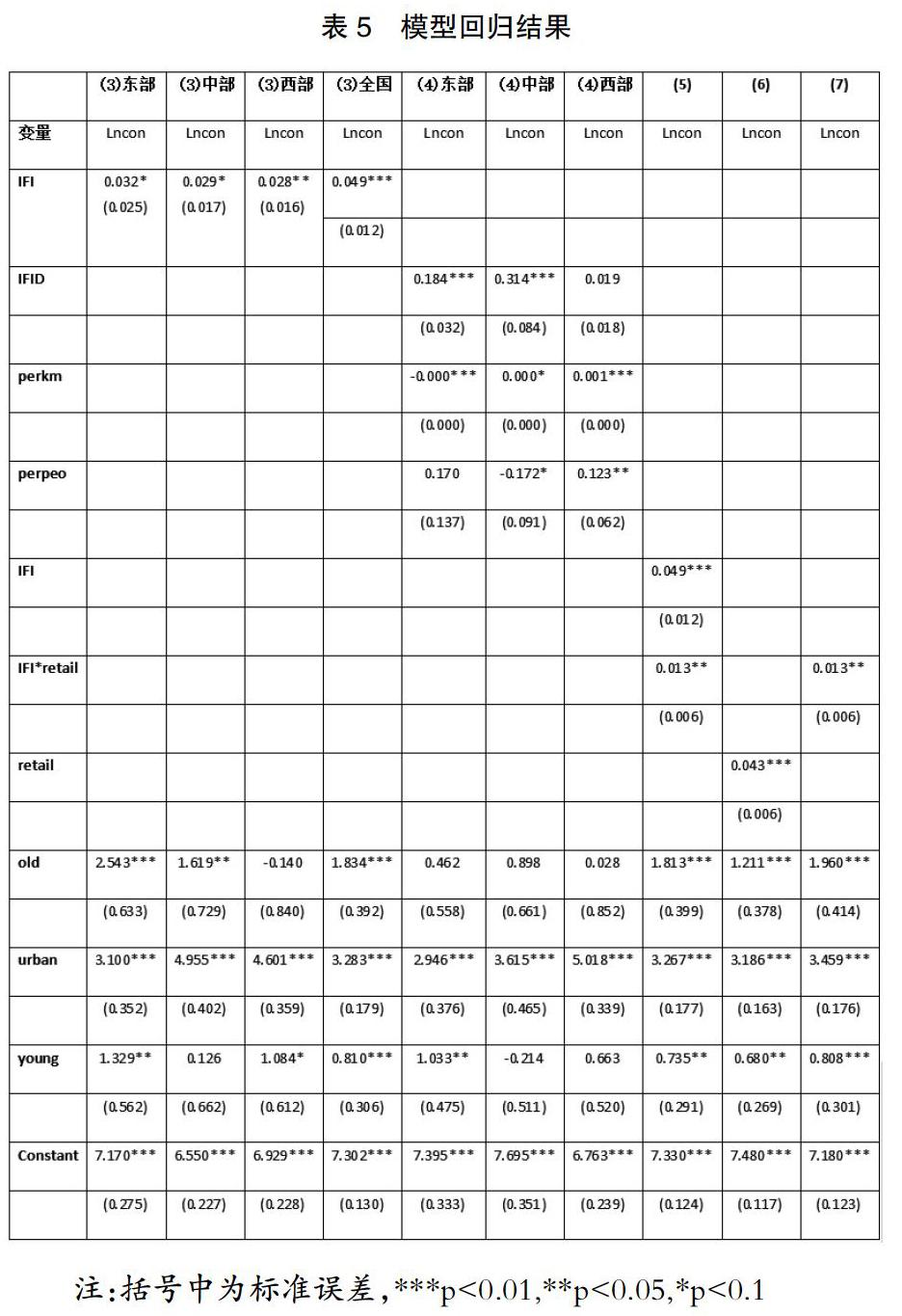

根據方程(3)得出的結論如表5所示,從全國整體來看,普惠金融發展指數在1%的水平下對居民消費水平有顯著促進作用。普惠金融發展指數每提高1%,居民人均消費支出提高4.9%。說明普惠金融發展會促進居民人均消費支出的增加。

分區域來看,普惠金融發展指數每提高1%,在10%、10%和5%顯著性水平下,東、中、西部居民人均消費支出分別提高3.2%、2.9%、2.8%。這可能是因為東部地區普惠金融發展較快,在便利交易和降低貸款成本等方面更加便捷,更好地緩解流動性約束,促進了居民消費水平提高;而西部地區由于地理位置較為偏僻,普惠金融發展相對滯后,資金流動性不強,居民交易不夠方便快捷,也不易獲得儲蓄、貸款等基本金融服務,故對西部居民消費的促進作用較低。

2.相關影響因素的面板回歸結果

從表5中(4)可以看出在東中部地區,相比較于可獲得性,普惠金融使用深度對居民人均消費支出具有顯著的正向影響。使用深度每提高1%,東部地區和中部地區居民人均消費支出分別提高18.4%和31.4%。這是因為東中部地區金融機構的數量充足,居民進行金融業務更便利,資金流動性增加,流動性約束得到緩解,并且移動支付平滑機制會促進居民進行貸款等消費活動。

而在西部地區,普惠金融的可獲得性有著更顯著的影響,每萬平方公里金融機構網點數每提高1%,西部地區人均消費支出提高0.1%,每萬人金融機構網點數提高1%,人均消費支出提高12.3%。這可能是因為西部地區地廣人稀、交通不便,金融網點普及性比較低,率先提高網點覆蓋率,擴大普惠金融的覆蓋范圍更能促進該地區居民消費水平的提升。

3.銀行零售業務的調節效應結果

從(5)、(6)、(7)可以看出,銀行零售業務每提升1%,居民人均消費支出提高4.3%。銀行零售業務與普惠金融發展指數的交互項在5%的水平下顯著,且標準誤差接近于0,對居民消費支出影響更加顯著,解釋性更強。交互項每提升1%,居民人均消費支出提升1.3%,說明普惠金融擴大了銀行資金的流動性,使得銀行流動性獲得提升,更多居民愿意進行存貸款業務,銀行零售業務也因此得到發展,而銀行零售業務的發展會促使銀行對普惠金融的產品進行進一步創新,從而又促進居民消費,居民的消費水平會得到快速提升。

六、研究結論及建議

1.研究結論

本文基于2013年-2018年我國31個省、市、區的面板數據,計算出了普惠金融發展指數,并進行了相關的研究與分析。由實證分析結果得出主要結論:近年來我國普惠金融發展迅速,普惠金融對全國各地區居民消費支出均有顯著的促進作用,其中對東部地區的促進作用最大。在東中部地區,普惠金融的使用深度對該地區的居民消費水平有著顯著的正向影響。而在西部地區,可獲得性更能促進居民消費水平的提高。銀行零售業務在普惠金融對居民消費水平的影響中有著正向調節作用。

2.對策建議

(1)加快普惠金融的基礎設施建設。在中西部偏僻地區,基礎設施建設還有待加強。建立完善的基礎設施才能提高普惠金融的覆蓋廣度,加快形成“全覆蓋、低成本、可持續”的普惠金融體系。其次借助信息技術的發展,降低相關服務的成本從而擴大金融服務的深度和廣度,為偏遠地區群體提供高質量、低價格的金融服務。

(2)對普惠金融分地區進行針對性發展。在東中部地區加快普惠金融使用深度的發展,通過存款、貸款、保險、信貸等普惠金融業務的開展,增加資金流動性,從而緩解流動性約束,刺激居民消費;在西部地區擴大普惠金融的覆蓋范圍,降低服務成本,形成更好的普惠金融體系,進而促進消費經濟轉型升級。

(3)鼓勵普惠金融產品創新,形成多元化格局。加快銀行以及各部門普惠金融產品和服務質量的提升,努力將傳統金融體系與數字化、信息化技術相結合,加快普惠金融產品創新化、高效化、多元化,滿足居民更多的消費需求。

參考文獻:

[1]付莎,王軍.中國普惠金融發展對經濟增長的影響——基于省際面板數據的實證研究[J].云南財經大學學報,2018,34(03):56-65.

[2]肖遠飛,張柯揚.數字普惠金融對城鄉居民消費水平的影響——基于省級面板數據[J].武漢金融,2020(11):61-68.

[3]蔣竹媛.數字普惠金融對居民消費的影響——來自省級面板數據的實證[J].商業經濟研究,2020(10):56-59.

[4]易行健,周利.數字普惠金融發展是否顯著影響了居民消費——來自中國家庭的微觀證據[J].金融研究,2018(11):47-67.

[5]夏仕龍.普惠金融究竟如何影響居民生活?——來自我國省際層面的經驗證據[J].金融監管研究,2020(01):16-29.

[6]張棟浩,王棟,杜在超.金融普惠、收入階層與中國家庭消費[J].財經科學,2020(06):1-15.

[7]蔡平,王文浩.基于中國經驗的普惠金融促進居民消費增加分析[J].山東師范大學學報(自然科學版),2020,35(04):440-448.

[8]南永清,宋明月,肖浩然.數字普惠金融與城鎮居民消費潛力釋放[J].當代經濟研究,2020(05):102-112.

[9]李蒼舒.普惠金融在中國的實踐及前景[J].金融評論,2015,7(06):109-122+126.

[10]焦瑾璞,黃亭亭,汪天都,張韶華,王瑱.中國普惠金融發展進程及實證研究[J].上海金融,2015(04):12-22.

[11]唐世輝.數字普惠金融影響居民消費的測度分析[J].商業經濟研究,2020(21):57-60.

[12]王剛貞,劉婷婷.數字普惠金融對農村居民消費的異質性影響研究[J].山西農業大學學報(社會科學版),2020,19(05):74-83.

[13]王潔.商業銀行零售業務發展策略的探索——基于普惠金融的研究視角[J].現代營銷(經營版),2020(05):204-205.

作者簡介:李運涵(2000.09- ),女,漢族,河南新鄉人,河南大學經濟學院,本科在讀,研究方向:金融學