貨幣政策、金融杠桿與商業銀行績效

——基于中國214家商業銀行的非平衡面板數據

全球金融危機爆發后,世界各國迅速作出反應,動用大規模量化政策以刺激經濟復蘇。2008-2015年美國連續啟動三輪“QE”(Quantitative Easing)政策以刺激經濟,聯邦基金利率維持在0-0.25%的低水平區間。中國人民銀行連續調整存貸款基準利率,2008年底1年、3年期存款利率分別低至2.25%和5.4%①《金融機構人民幣存款基準利率》,中國人民銀行貨幣政策司,2015年8月28日發布,2020年12月2日訪問,http://www.pbc.gov.cn/zhengcehuobisi/125207/125213/125440/125838/125888/2943013/index.html。。2010-2012年,我國進入短暫的名義負利率時期。加之近期為應對新冠疫情引發的金融動蕩,全球主要經濟體央行重啟或加碼量化寬松,在大規模降息潮的推動下,貨幣政策對金融市場的影響更加值得關注。銀行部門是貨幣政策調控金融市場的重要樞紐,貨幣政策的變化必然會影響其經營行為,尤其是商業銀行的績效水平②Yi-Kai Chen,et al,“Bank Liquidity Risk and Performance,”Review of Pacific Basin Financial Markets and Policies 21,no.1(June 2018):25.。當貨幣政策的變動導致商業銀行流動性降低、信貸配置傾向短期低風險貸款時,商業銀行的績效會明顯下降,且寬松的貨幣政策也埋下了高杠桿的風險隱患。2013年我國開啟“金融去杠桿”進程,商業銀行雖然資本充足率穩定上升、資產負債率有所下降,但其通過同業業務、委外投資等渠道加杠桿,同業杠桿率迅速攀升。這意味著“去杠桿”政策下商業銀行正常運營愈發吃緊,影子銀行業務的爆發大幅鉗制了“去杠桿”對銀行風險的管控效果。2017年銀保監會對我國影子銀行業務進行集中整治,但商業銀行為提高盈利水平而逃避監管的情況仍然存在。陳衛東等提出,我國在利用貨幣政策調控銀行風險的同時要重視穩定商業銀行績效,績效損失越嚴重,貨幣政策對風險的控制能力越不顯著①陳衛東、熊啟躍《銀行業杠桿狀況與政策建議》,《中國金融》2017年第11期,第46頁。。

一般而言,貨幣政策通過改變銀行杠桿率來影響商業銀行流動性水平②Piti Disyatat,“The bank lending channel revisited,”BIS Workin g Papers,no.297(February 2010):22-26.、風險承擔意愿和中長期信貸資源配置③盛天翔、張勇《貨幣政策、金融杠桿與中長期信貸資源配置——基于中國商業銀行的視角》,《國際金融研究》2019年第5期,第62頁。等經營因素,以達到控制風險的目的,學者們稱之為杠桿率的中介效應④曲洪建、GONG Tao、遲運鵬《資本監管壓力、收入多元化與上市銀行穩健性》,《金融論壇》2017年第3期,第9頁。。那么此效應是否同樣對商業銀行績效產生影響呢?我們能否通過控制商業銀行杠桿率以降低貨幣政策對商業銀行績效的影響呢?以上問題的解答,對完善我國金融監管目標、促進商業銀行良性發展具有重要的現實意義。

本文基于2005-2019年中國214家商業銀行構成的非平衡面板數據,考察政策周期內貨幣政策的變化對商業銀行績效的影響,并重點分析杠桿率在貨幣政策影響商業銀行績效過程中的調節作用,從金融穩定視角解讀宏觀貨幣政策到微觀主體行為的影響機制。與現有文獻相比,本文的邊際貢獻主要體現在以下兩個方面:(1)探討貨幣政策變化對商業銀行績效的影響。有關貨幣政策對經濟產生影響的文獻較多,但關于貨幣政策與商業銀行績效之間關系的證據卻十分有限,且學術界對擴張性政策對金融機構績效的有效性提出了質疑,本文的研究發現能為該領域的研究提供經驗支持。(2)檢驗了貨幣政策與商業銀行績效之間的關聯是否會因商業銀行杠桿率的不同而有所不同。我們的研究為完善金融監管、促進商業銀行良性發展提供意見參考。

一 理論梳理與研究假設

貨幣政策對商業銀行績效的影響被視作貨幣政策有效性的重要體現。其中貨幣政策導致利差變化是影響商業銀行績效的主要因素。早期研究中,“薩穆爾森效應”假說首次提出貨幣政策變動會通過影響銀行利差作用于利潤收入。Samuelson認為,低利率水平下,商業銀行“借短貸長”行為導致商業銀行貸款收入降低,而存款成本維持高位,從而對商業銀行績效產生消極影響⑤Paul A.Samuelson,“The effect of interest rate increases on the banking system,”American Economic Review 35,no.1(March 1945):16-27.。Hancock也指出,由于商業銀行貸款利率彈性大于存款利率彈性,當市場利率降低時,貸款收入的下降將高于存款成本的下降,利差下降,從而會降低商業銀行績效水平⑥Diana Hancock,“Bank profitability,interest rates,and monetary policy,”Journal of Money Credit an d Banking 17,no.2(May 1985):189-202.。除利率工具外,也有學者分析其他政策工具對銀行利差的作用。如Anginer指出,正常經濟運行中頻繁使用非常規工具不僅不能降低銀行風險,反而會拖累其績效水平⑦Deniz Anginer,et al,“How does deposit insurance affect bank risk?Evidence from the recent crisis,”Policy Research Working Paper,no.6289(December 2012):15-16.。

現有文獻并未給出貨幣政策與商業銀行績效之間關系的一致結論。有的學者認為緊縮貨幣政策會推高銀行績效⑧Kaspar Zimmermann,“Monetary policy and bank profitability,1870-2015(January 2019),”16-18.https://dx.doi.org/10.2139/ssrn.3322331.,也有學者得出了相反結論⑨Joseph Aharony,et al,“The effects of a shift in monetary policy regime on the profitability and risk of commercial banks,”Journal of Monetary Economics 17,no.3(May 1986):368-376.。為解決這種分歧,學者們嘗試尋找不同貨幣政策對商業銀行績效的影響渠道,如商業銀行凈利息收入渠道、非利息收入渠道和貸款損失渠道10Claudio Borio,et al,“The influence of monetary policy on bank profitability,”BIS Working papers,no.514(October 2015):16.。在凈利息收入渠道研究中,Rogers等從利差角度闡釋了貨幣政策對商業銀行凈利息收入的作用,即寬松貨幣政策通過擴大貨幣供給導致短期內市場貨幣供大于求,銀行利差下降,進而降低了商業銀行的凈利息收入;反之亦然。11John H.Rogers,et al,“Evaluating asset-market effects of unconventional monetary policy:A cross-country comparison,”International Finance Discussion Papers,no.1101(March 2014):36-38.非利息收入渠道中,Bowman等總結了投資估值效應:寬松貨幣政策條件下,金融標的價格上升,因此市場利率水平越低,商業銀行通過投資獲得非利息收入的意愿越強,投資收益越高,但此時投資收益低于同等規模的借貸收益①David Bowman,et al,“U.S.Unconventional Monetary Policy and transmission to emerging market economies,”FRB International Finance Discussion Paper,no.1109(March 2014):23.。王連軍從套期保值角度探討了該問題,他認為非預期政策利率上升將導致收益率曲線變陡,增加商業銀行非利息收入②王連軍《價格型貨幣政策工具對商業銀行盈利的影響——基于中國32家商業銀行的實證檢驗》,《財經理論與實踐》2017年第4期,第7頁。。貸款損失渠道則指緊縮貨幣政策對應經濟上升周期,此時金融市場繁榮,商業銀行壞賬率較低,貸款損失成本下降,盈利能力上升;反之,寬松貨幣政策下商業銀行盈利能力下降。基于以上三種影響渠道的分析,本文提出第1個假設。

假設1:貨幣政策對商業銀行績效的影響是負向的,即緊縮的貨幣政策會推高商業銀行的績效水平。

現有文獻已表明,商業銀行風險與其績效水平呈現出高度關聯性。擁有較高績效水平的商業銀行在運營中往往伴隨著高風險。一方面,商業銀行在面臨較高信用風險時,會主動提高投放貸款利差以獲得收益補償;另一方面,在面臨較高的流動性風險時,商業銀行也會降低主營業務比例,轉而發展流動性更強的影子銀行業務,短時間內會提高商業銀行績效,但會進一步提升商業銀行風險水平③Douglas W.Diamond,Raghuram G.Rajan,“Fear of fire sales,liquidity seeking,and credit freeze,”Quarterly Journal of Economics 126,no.2(May 2011):577-578.。整體來看,貨幣政策通過影響商業銀行風險水平進而影響其績效的傳導邏輯為:當貨幣政策變動導致商業銀行流動性降低、風險承擔意愿下降,信貸配置傾向短期低風險貸款,此時商業銀行都會主動調整杠桿率來調整銀行風險水平,最終對商業銀行績效產生影響。

關于貨幣政策對杠桿率的影響,學術界也存在爭議。項后軍等認為,商業銀行杠桿率具有顯著的順周期性④項后軍、項偉康、陳昕鵬《利率市場化視角下的貨幣政策風險承擔渠道問題研究》,《經濟理論與經濟管理》2016年第10期,第80頁。,寬松的貨幣政策下,商業銀行會利用高杠桿率和寬松的貨幣供給迅速擴張自身業務規模。緊縮周期內,商業銀行業務量明顯下降,需降低杠桿經營以保證自身流動性。但黃憲和熊啟躍則認為,國家政策壓力下,商業銀行杠桿率受非常規貨幣政策工具影響而主要進行逆周期調節⑤黃憲、熊啟躍《銀行資本緩沖、信貸行為與宏觀經濟波動——來自中國銀行業的經驗證據》,《國際金融研究》2013年第1期,第64頁。。有學者認為實體經濟部門將各類負債率作為衡量杠桿率的基礎,但這種方法并不完全適用于金融部門。為解決這種爭議,陳衛東和熊啟躍分別從財務角度和監管角度對商業銀行杠桿率進行了測度,發現在緊縮貨幣政策下,銀行財務杠桿呈下降趨勢,而資本充足率呈上升趨勢⑥陳衛東、熊啟躍《銀行業杠桿狀況與政策建議》,《中國金融》2017年第11期,第45頁。。也有學者主張將影子銀行業務納入杠桿率考察范圍。在緊縮貨幣政策下,影子銀行為商業銀行帶來更高收益,且游離于監管框架以外,也因現階段同業業務占影子銀行業務中的比重較高,盛天翔和張勇采用同業杠桿率這一指標考察貨幣政策對杠桿率的影響,結果發現貨幣政策過度緊縮時,商業銀行同業杠桿將出現上升趨勢⑦盛天翔、張勇《貨幣政策、金融杠桿與中長期信貸資源配置——基于中國商業銀行的視角》,《國際金融研究》2019年第5期,第61頁。。基于以上分析,提出本文的第2個假設。

假設2:貨幣政策對差異化商業銀行杠桿率產生不同的影響。

目前,對杠桿率與商業銀行績效之間關系的探討相對較少。整體而言,杠桿率管制會限制商業銀行流動性,業務量下滑和借貸結構改變會降低商業銀行績效。當經營風險下降時,市場機制迫使存貸款利差縮緊,也會對績效水平產生消極影響。另外,由于高資本充足率水平下總業務量受限,為創造更高價值,商業銀行需對業務進行更加嚴格的甄別選擇,導致自身經營成本提高,間接降低績效水平。劉信群等發現,當商業銀行資本充足率提高、財務杠桿降低時,商業銀行績效水平下降,這一效應在中小商業銀行中尤為明顯⑧劉信群、劉江濤《杠桿率、流動性與經營績效——中國上市商業銀行2004-2011年面板數據分析》,《國際金融研究》2013年第3期,第95頁。。

當然,杠桿率對商業銀行績效也有一定的積極影響,資本充足率的提高導致商業銀行壞賬率降低,經營效率提高,但這并不足以提高商業銀行整體的盈利能力⑨Hsing-Chin Hsiao,et al,“First financial restructuring and operating efficiency:Evidence from Taiwanese commercial banks,”Journal of Banking&Finance 34,no.7(July 2010):1464.。對于國有大型銀行而言,其資金來源穩定且資金量龐大,并且擁有完善的風險管理體系,一定程度上可以抵御資本監管影響,但相比之下,以城商行為主的中小型商業銀行更依賴于地方經濟發展,現金流不夠充裕,因此其績效水平受杠桿率變化影響更加劇烈,甚至會導致商業銀行破產。

在探討同業杠桿率對商業銀行績效的影響中,陳詩一等認為,影子銀行因規避金融監管,而使商業銀行擴張了金融風險敞口,對商業銀行業影響弊大于利①陳詩一、汪莉、楊立《影子銀行活動對銀行效率的影響——來自中國商業銀行的證據》,《武漢大學學報(哲學社會科學版)》2018第2期,第115頁。。但也有學者堅持影子銀行業務是商業銀行在監管壓力下主動發展的金融創新產品,是對傳統金融業務的有利補充,同業業務的快速發展則緩解了商業銀行經營績效下滑的趨勢②胡東婉、朱安琪《商業銀行非利息收入結構化差異與經營績效關系研究——基于35家上市銀行實證數據》,《經濟學家》2018年第6期,第85頁。。綜上所述,本文認為杠桿率在貨幣政策影響商業銀行績效中存在中介效應。據此提出第3個假設。

假設3:貨幣政策對商業銀行績效產生影響的過程中存在中介效應,杠桿率充當中介變量。

二 實證設計與變量討論

(一)變量討論

1.被解釋變量

本文的被解釋變量為商業銀行績效,關于商業銀行績效的衡量指標較多,本文借鑒王晉斌和李博的做法,選用杜邦分析法中資產收益率(ROA)衡量商業銀行績效,采用這一指標可以避免商業銀行總資產規模變化對商業銀行績效產生影響③王晉斌、李博《中國貨幣政策對商業銀行風險承擔行為的影響研究》,《世界經濟》2017年第1期,第29頁。。

2.解釋變量

在考慮市場機制對實際貨幣量的影響下,本文選取了市場中廣義貨幣量M2增長率(G_M2)作為數量型貨幣政策工具的代理指標。也有學者認為,金融市場對價格型貨幣政策工具更加敏感④鄧向榮、張嘉明《貨幣政策、銀行風險承擔與銀行流動性創造》,《世界經濟》2018年第4期,第37頁。,因此,本文選取七天質押回購利率(DR_7day)作為價格型貨幣政策工具測度變量。

3.中介變量

本文從監管角度和經營結構兩個維度出發,選取資本充足率(CAR)和同業杠桿率(Inter_lev)作為杠桿率的代理變量。CAR 是商業銀行業經營風險的杠桿率監管指標,被廣泛運用在銀行風險的相關研究中,再考慮到我國影子銀行業務快速發展,表外業務迅速增加,本文增加了Inter_lev指標。Inter_lev越高,商業銀行影子銀行業務占業務總量比重越大⑤定義同業杠桿率公式:Inter_lev=(Asset-Equity-Depositon)/Asset。。

4.控制變量

為控制商業銀行其他特征對績效水平的影響,本文主要控制商業銀行經營和宏觀經濟方面的變量。商業銀行壞賬比率(LLGR)用于衡量商業銀行投資風險,壞賬比率越大商業銀行投資風險越大,壞賬損失會降低商業銀行績效;貸存比(LDR)衡量商業銀行流動性水平,流動性水平變化不僅會影響商業銀行績效,而且會影響商業銀行的經營風險;總資產的對數(Ln_asset)用于衡量商業銀行規模,商業銀行規模越大,其傾向于更多地利用資產多元化分散風險,受短期政策刺激影響較小;GDP 增長率(G_GDP)、通貨膨脹率(Inflation)衡量經濟發展水平。

(二)數據來源與樣本描述

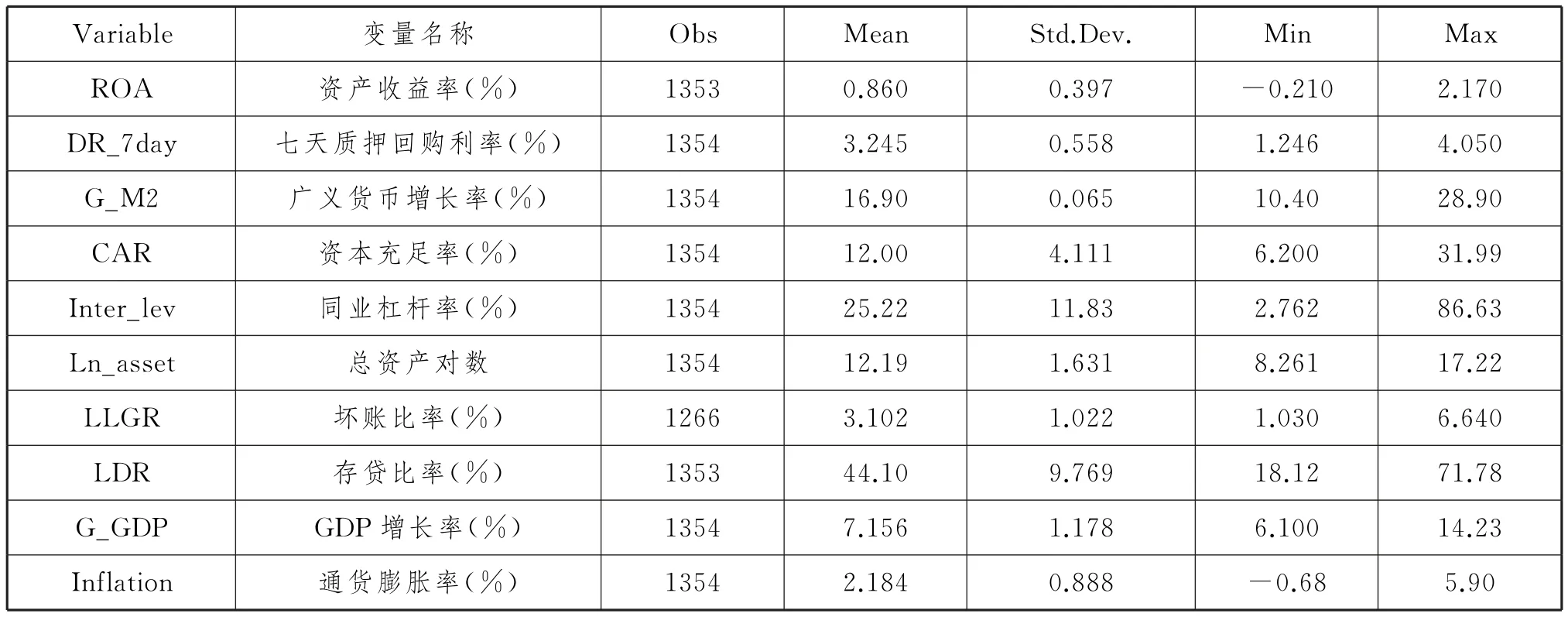

本文基于2005-2019年中國214家商業銀行⑥銀行樣本中包括6家全國性大型銀行(中國工商銀行、中國農業銀行、中國銀行、中國建設銀行、交通銀行、中國郵政儲蓄銀行),12家全國性股份制銀行(招商銀行、浦發銀行、中信銀行、中國光大銀行、華夏銀行、中國民生銀行、廣發銀行、興業銀行、平安銀行、浙商銀行、恒豐銀行、渤海銀行),170家城商行(包括農商行),26家外資銀行(含港澳臺資銀行)。年度非平衡面板數據,樣本商業銀行每年業務總額占我國商業銀行業務總額90%以上,具有較好的代表性。銀行相關變量的數據來源于Bankscope數據庫、CSMAR 數據庫以及各商業銀行年報,宏觀經濟變量來源于國家統計局數據庫。表1報告了被解釋變量和其他變量的主要描述性統計,所有連續性水平變量均經過了1%的縮尾處理,以防止離群值對估計結果的影響。

表1 主要變量的描述性統計

(三)模型設定

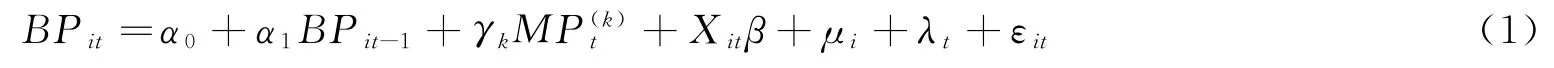

為驗證假設1,在前述研究基礎上,本文首先構建如下面板基準模型:

其中,BP it表示商業銀行績效,MP(k)t表示第k種貨幣政策代理變量,X it為控制變量,表示商業銀行經濟特征變量。β為控制變量參數矩陣。μi為個體異質性,控制不可觀測的商業銀行差異;λt表示時間固定效應,控制與時間相關的變量;εit為隨機擾動項。

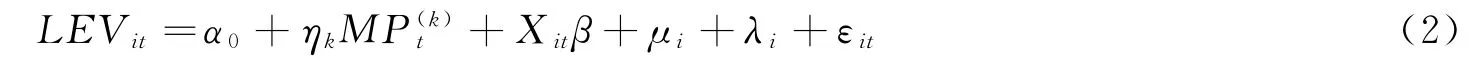

為檢驗假設2,即貨幣政策對差異化商業銀行杠桿率產生不同的影響,本文建立如下計量模型:

式(2)用于檢驗自變量貨幣政策和杠桿率之間的關系。其中,LEV it表示商業銀行的杠桿率。

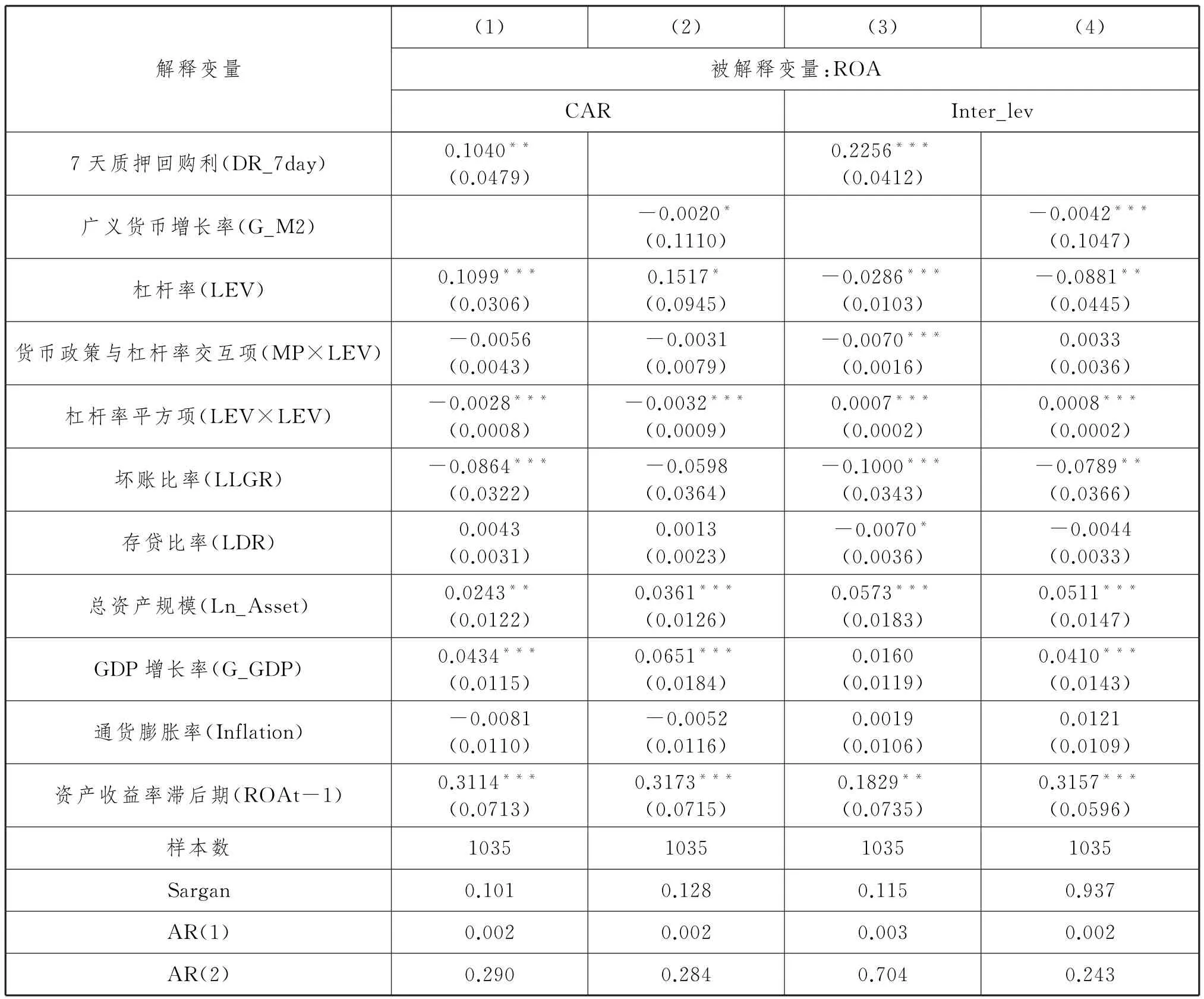

為檢驗假設3,即貨幣政策通過杠桿率影響商業銀行績效的具體路徑,我們借鑒董保寶的研究方法①董保寶《風險需要平衡嗎:新企業風險承擔與績效倒U 型關系及創業能力的中介作用》,《管理世界》2014年第1期,第126頁。,在模型中加入調節變量,具體檢驗模型為:

式(3)中引入杠桿率與貨幣政策的交互項,綜合檢驗杠桿率對貨幣政策影響商業銀行績效的中介效應路徑。

三 實證結果

(一)回歸結果分析

考慮商業銀行行為的慣性問題,引入被解釋變量的滯后1期。為解決由此產生的內生性問題,對模型運用系統廣義矩估計法(SYS-GMM)進行估計。結果中,Sargan檢驗P值皆大于0.1,表明模型通過了過度識別檢驗,工具變量選取恰當。序列相關檢驗結果也表明擾動項不存在二階或更高階的序列相關問題。

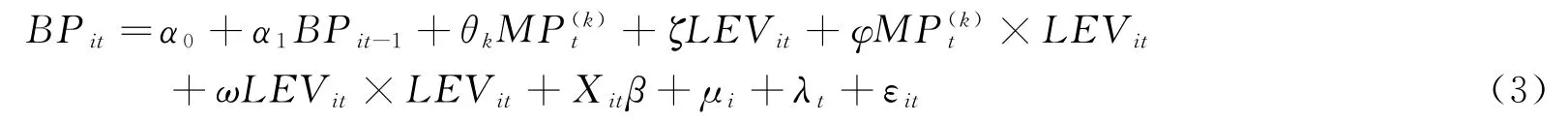

1.貨幣政策對商業銀行績效的影響

表2匯報了貨幣政策影響商業銀行績效的基準回歸結果。其中,(1)列給出7天質押回購利率(DR_7day)為貨幣政策指標的估計結果。(2)列給出廣義貨幣增長率(G_M2)為貨幣政策指標的估計結果。結果顯示,緊縮的貨幣政策使得銀行盈利能力有所提升,表現為7天質押回購利率的系數(0.0565)在1%的顯著性水平下顯著為正,廣義貨幣增長率的系數(-0.0042)在1%的顯著性水平下顯著為負。這意味著價格型與數量型貨幣政策對商業銀行績效影響皆為負向①廣義貨幣增長率越高代表貨幣政策越寬松,7天質押回購利率越高代表貨幣政策越趨緊。,支持本文假設1的結論,即緊縮的貨幣政策會推高商業銀行的績效水平。

表2 貨幣政策影響商業銀行績效的回歸結果

此外,DR_7day的系數絕對值(0.0565)大于G_M2的系數絕對值(0.0042),說明價格型貨幣政策對商業銀行績效的影響程度較強于數量型貨幣政策。一個合理的解釋是:當人民銀行擴大貨幣供應量時,資金在傳導中存在損失,并非完全從銀行層面釋放到市場中,數量型貨幣政策對商業銀行經營的影響被大幅削弱。而在利率市場化改革進程中,人民銀行通過構建利率通道干預市場利率,可以更為直接地影響商業銀行的信貸業務規模,并對信貸結構起到一定的引導作用,這使得利率傳導渠道效率不斷提高。

控制變量中,商業銀行壞賬比率的系數在1%的顯著性水平下顯著為負,這說明壞賬比率對商業銀行績效產生負向影響,即壞賬率越高的商業銀行績效越差。商業銀行總資產規模與績效水平呈正相關關系,表現為Ln_Asset的系數分別在10%和5%的顯著性水平下顯著為正,這說明大型商業銀行的盈利能力更高,其結果符合現實情況。此外,商業銀行績效會受到宏觀經濟水平影響,無論引入價格型貨幣政策,還是數量型貨幣政策,GDP增長率的系數(0.0284和0.0525)均在1%顯著性水平下顯著,意味著穩健發展的宏觀經濟是商業銀行高績效水平的重要保障。而貸存比率則不會對商業銀行績效產生顯著影響。

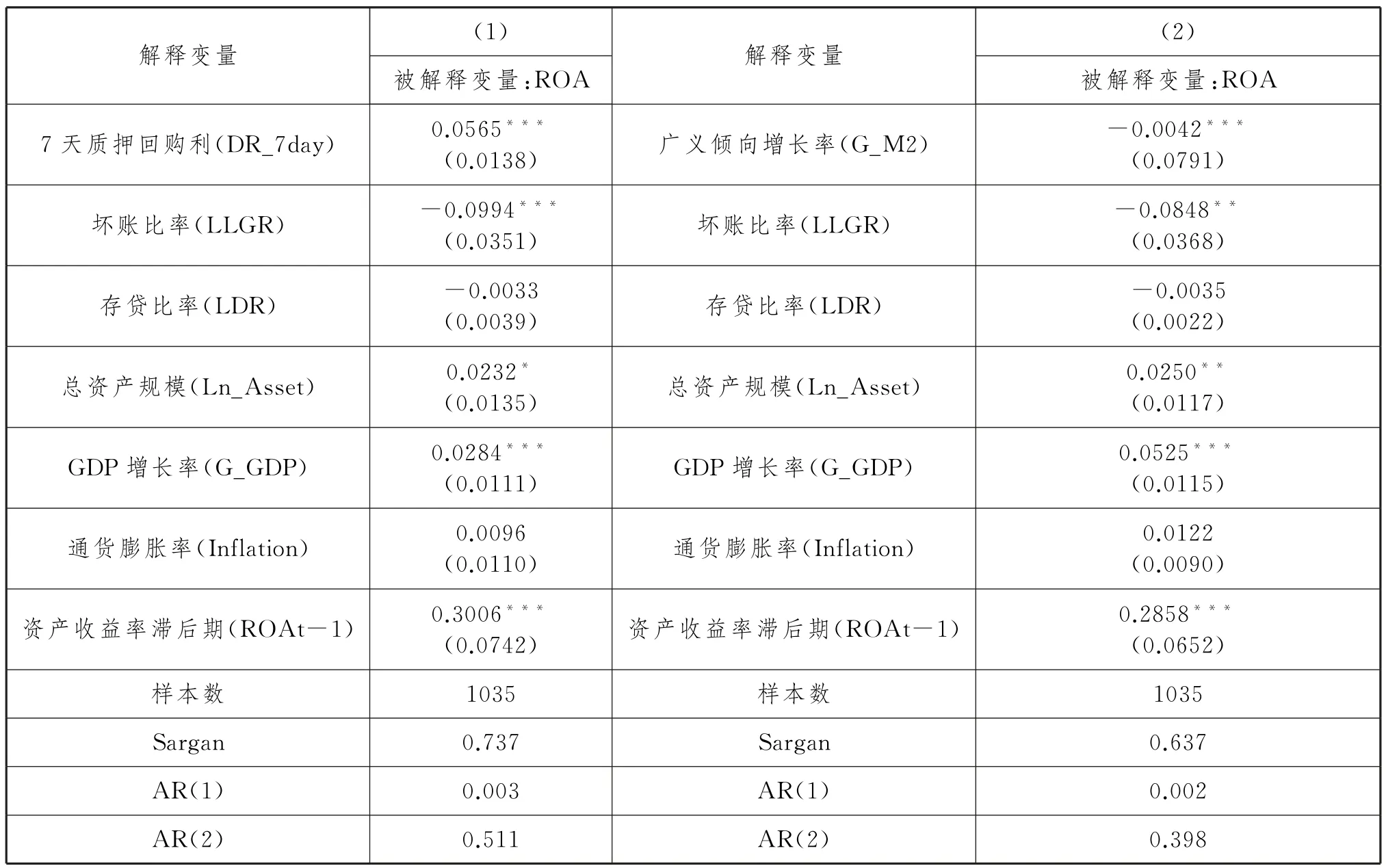

2.貨幣政策對差異化商業銀行杠桿率的影響

表3給出了不同貨幣政策影響不同類型商業銀行杠桿率的證據。其中,(1)和(2)列為資本充足率(CAR)的估計結果,(3)和(4)列為同業杠桿率(Inter_lev)的估計結果。回歸結果顯示,貨幣政策對商業銀行不同杠桿率均存在負向影響,表現為資產負債率(CAR)為商業銀行杠桿率指標時,DR_7day 的系數(0.2006)在5%的顯著性水平下顯著為正,G_M2的系數(-0.0310)在5%的顯著性水平下顯著為負。同業杠桿率(Inter_lev)為商業銀行杠桿率時,也得到了同樣的結果,意味著寬松貨幣政策下商業銀行資本充足率有降低的趨勢,而緊縮貨幣政策中,商業銀行流動性受限、存貸款業務規模降低,進而推高了商業銀行資本充足率,充分體現其順周期性特性;同時,流動性需求促使商業銀行發展同業業務以拓展資金來源,商業銀行同業杠桿率從而上升。

表3 貨幣政策影響差異化商業銀行杠桿的回歸結果

與CAR 組中貨幣政策的系數結果進行對比,Inter_lev對貨幣政策更為敏感,Inter_lev對應的值分別為0.4909(10%顯著性水平)和-0.0241(1%顯著性水平)。原因在于,當受到同樣的緊縮貨幣政策沖擊時,貸款業務下降幅度低于同業業務上升幅度,這可能是由于同業業務是我國商業銀行獲得額外流動性的重要渠道,而降低貸款總額不是唯一降低流動性需求的措施,降低投資額度等措施也可以達到類似效果。上述結果證實了本文的假設2。在控制變量方面,CAR 與LLGR 呈正相關關系,而Inter_lev與LDR 呈負相關關系,商業銀行總資產規模僅會對Inter_lev產生影響,大型商業銀行的同業杠桿率更高。此外,宏觀經濟水平并不會對商業銀行杠桿率造成顯著影響。由于貨幣政策的系數顯著,繼續檢驗式(3),考察商業銀行杠桿率在貨幣政策影響商業銀行績效中的作用。

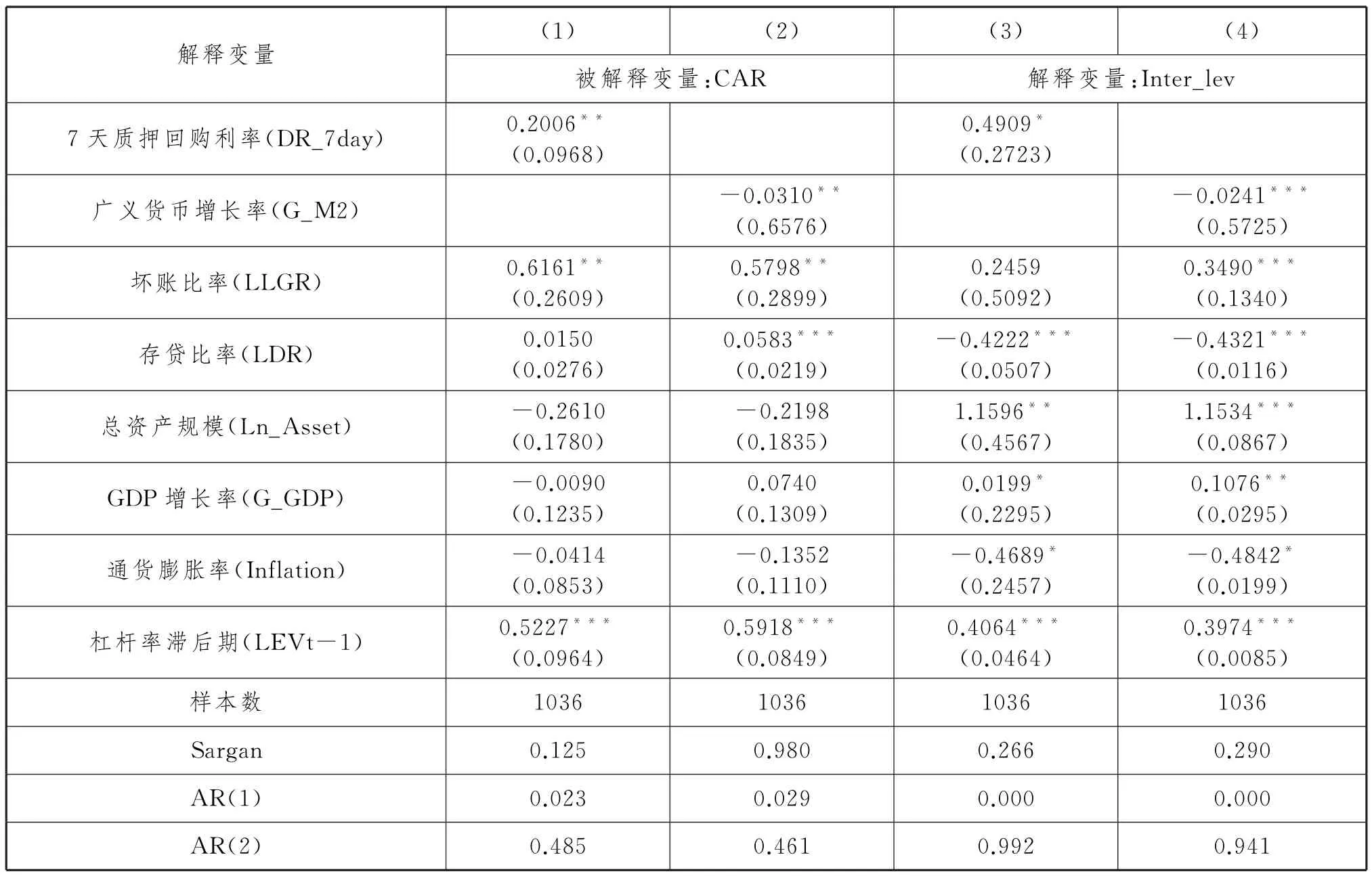

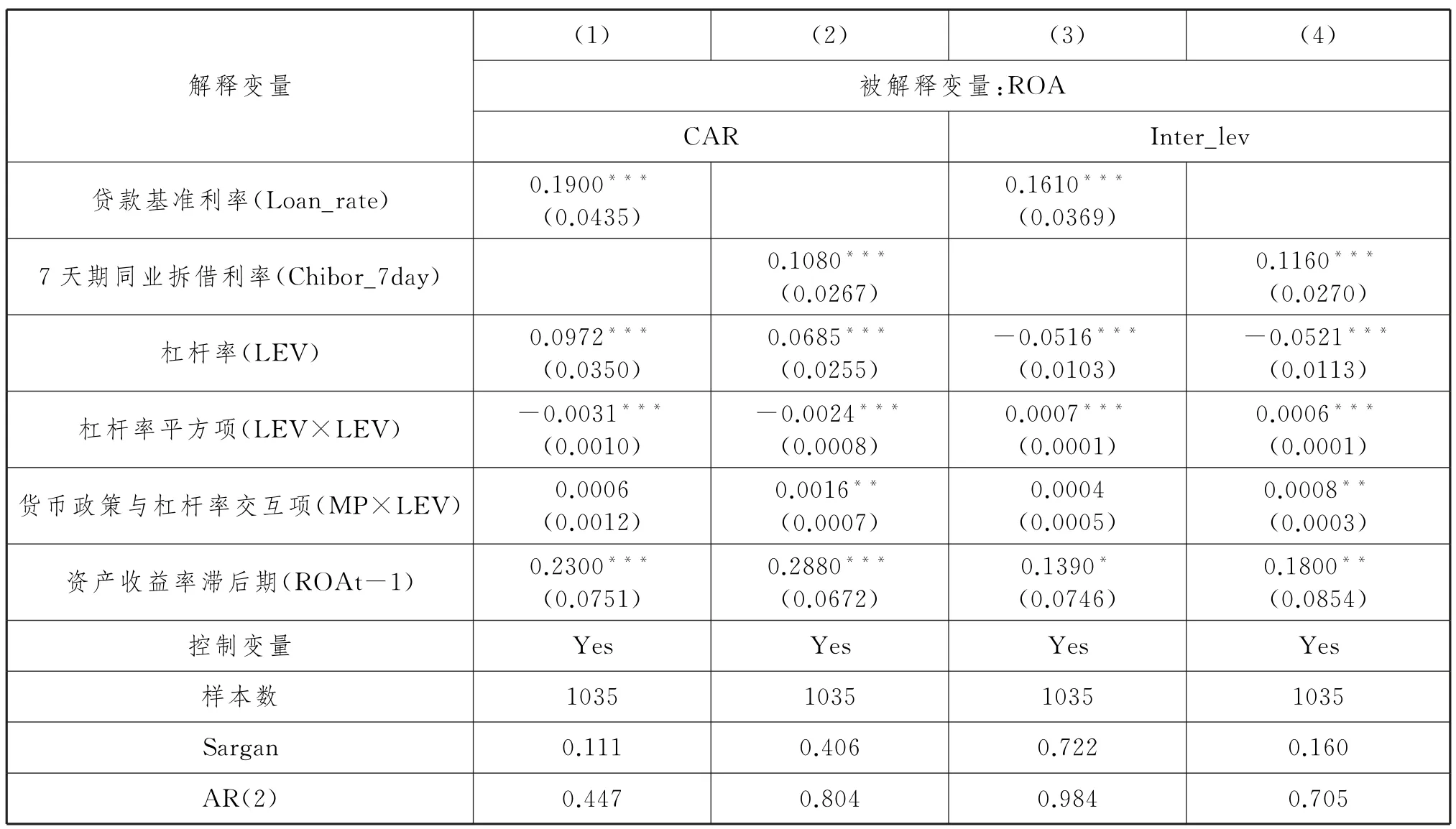

3.杠桿率在貨幣政策影響銀行績效中的渠道作用

表4給出了假設3的回歸結果。結果顯示,在引入中介變量杠桿率LEV 后,假設1的結論依然成立。但我們發現,兩種杠桿率對商業銀行績效的影響方向不同。其中,CAR 的系數分別為0.1099和0.1517,且都顯著為正,這說明CAR 與商業銀行績效正相關,支持了Gonzalez得到的杠桿率對商業銀行績效存在正向影響的結論①Víctor M.González,“Leverage and corporate performance:International evidence”,International Review of Economics&Finance 25,no.1(January 2013):183-184.。這主要與商業銀行流動性和財務困境成本密切相關,財務杠桿率增加、資本充足率降低時,商業銀行流動性降低,經營風險增加,需計提更多貸款損失準備以對沖壞賬風險,從而降低其賬面的績效指標質量。而Inter_lev與商業銀行績效負相關,回歸系數分別為-0.0286和-0.0881,表明同業業務雖然可以在短時間內補充商業銀行必要的流動性,但也意味著更高的資本成本和較低的利差收入,導致商業銀行績效降低。對比發現,CAR 對商業銀行績效的促進作用要高于Inter_lev對商業銀行績效的抑制作用。此外,Inter_lev組中商業銀行杠桿率與貨幣政策的交互項顯著影響績效,說明同業杠桿率的確起到調節作用,即緊縮的貨幣政策對商業銀行績效的負向影響程度會隨著同業杠桿率水平的提高而下降。但這種調節效應在CAR 組中并不顯著。

表4 杠桿率發揮中介效應的回歸結果

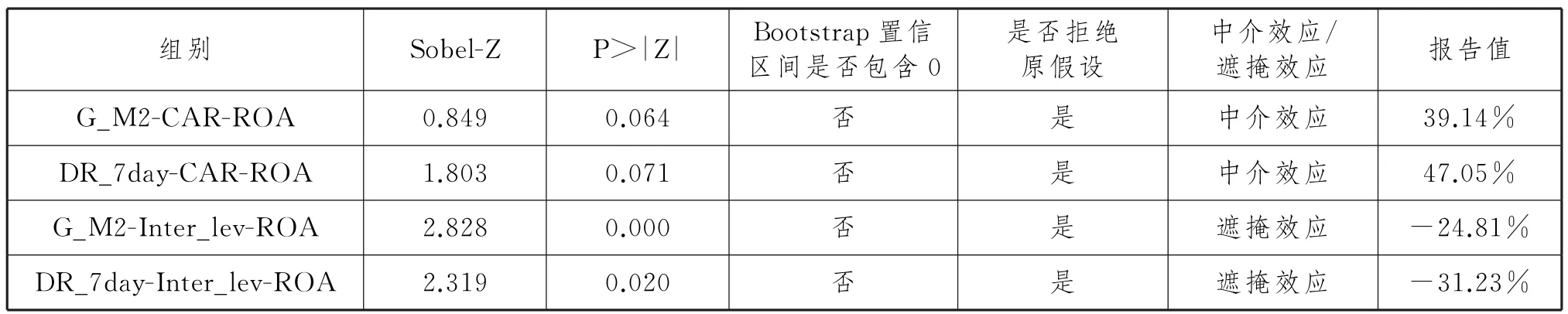

本文使用Bootstrap方法和Sobel檢驗方法檢驗本文所提出的中介效應,發現中介效應顯著存在。CAR組中,中介效應率分別為39.14%和47.05%。Inter_lev組中,由于異號,應以遮掩效應解釋(見表5)。同業杠桿的存在降低了貨幣政策對銀行績效影響的有效性,換言之,同業業務維持了銀行盈利能力的穩定。

表5 中介效應檢驗及結果輸出

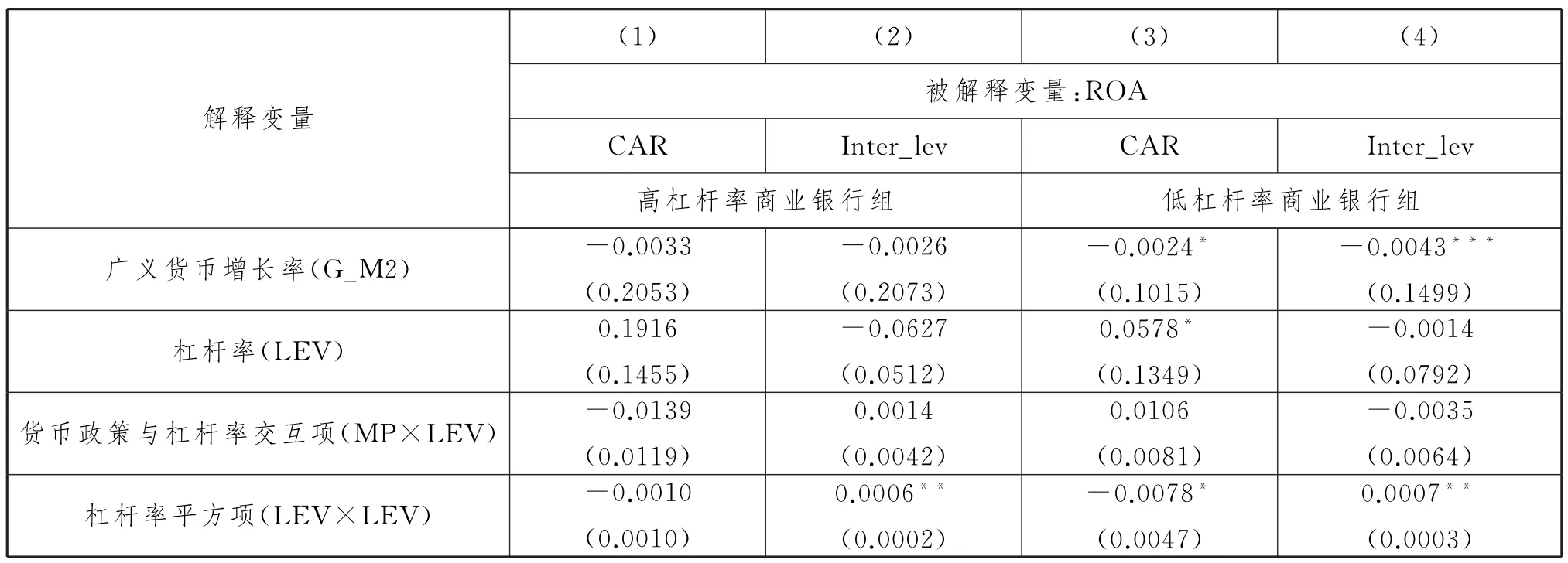

(二)穩健性檢驗

出于穩健性的考慮,本文使用1年期貸款基準利率(Loan_rate)和7天期同業拆借利率(Chibor_7day)替換貨幣政策的代理變量。結果顯示,無論哪一種貨幣政策代理變量,其檢驗結果均符合預期,表現穩健(見表6)。

表6 穩健性檢驗的回歸結果

(三)進一步分組檢驗

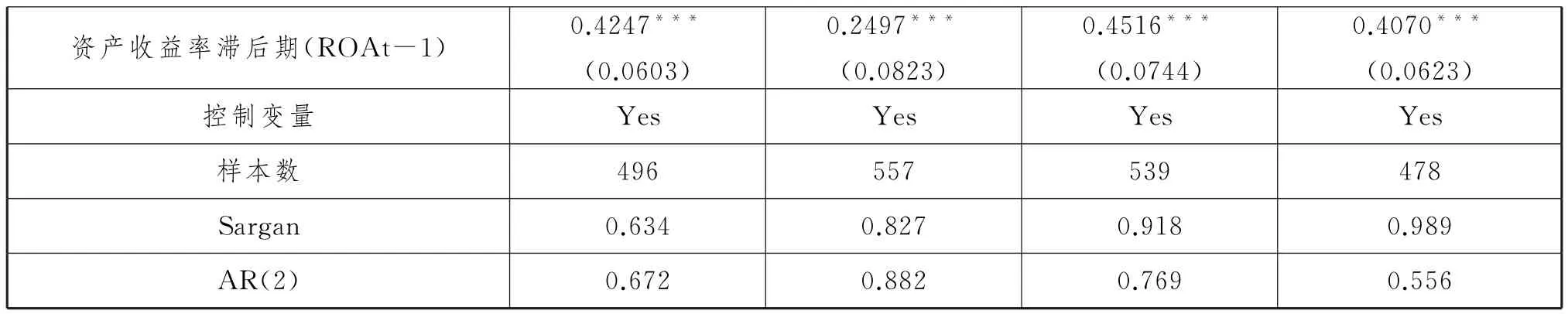

1.根據商業銀行杠桿率高低分組

本文認為,除了不同類型的商業銀行杠桿率會影響貨幣政策的效果,杠桿率水平的高低也是影響貨幣政策的重要因素。本文利用LEV 的中值將商業銀行樣本分為高低兩個組,高杠桿率商業銀行組中CAR 組和Inter_lev組分別包括496和557個觀察值,低杠桿率商業銀行組中分別包括539和478個觀察值。表7的分組回歸結果顯示,在低杠桿率商業銀行中,無論是CAR,還是Inter_lev,G_M2的系數均顯著為負,而在高杠桿率商業銀行中,G_M2的系數為負,但皆不顯著,說明貨幣政策的逆周期影響更為顯著,而高杠桿率商業銀行績效則相對更加穩定。

表7 根據杠桿率進行分組的實證結果

注:由于篇幅有限,本文僅提供了數量型貨幣政策的分組結果,價格型貨幣政策等其它結果備索。下同。

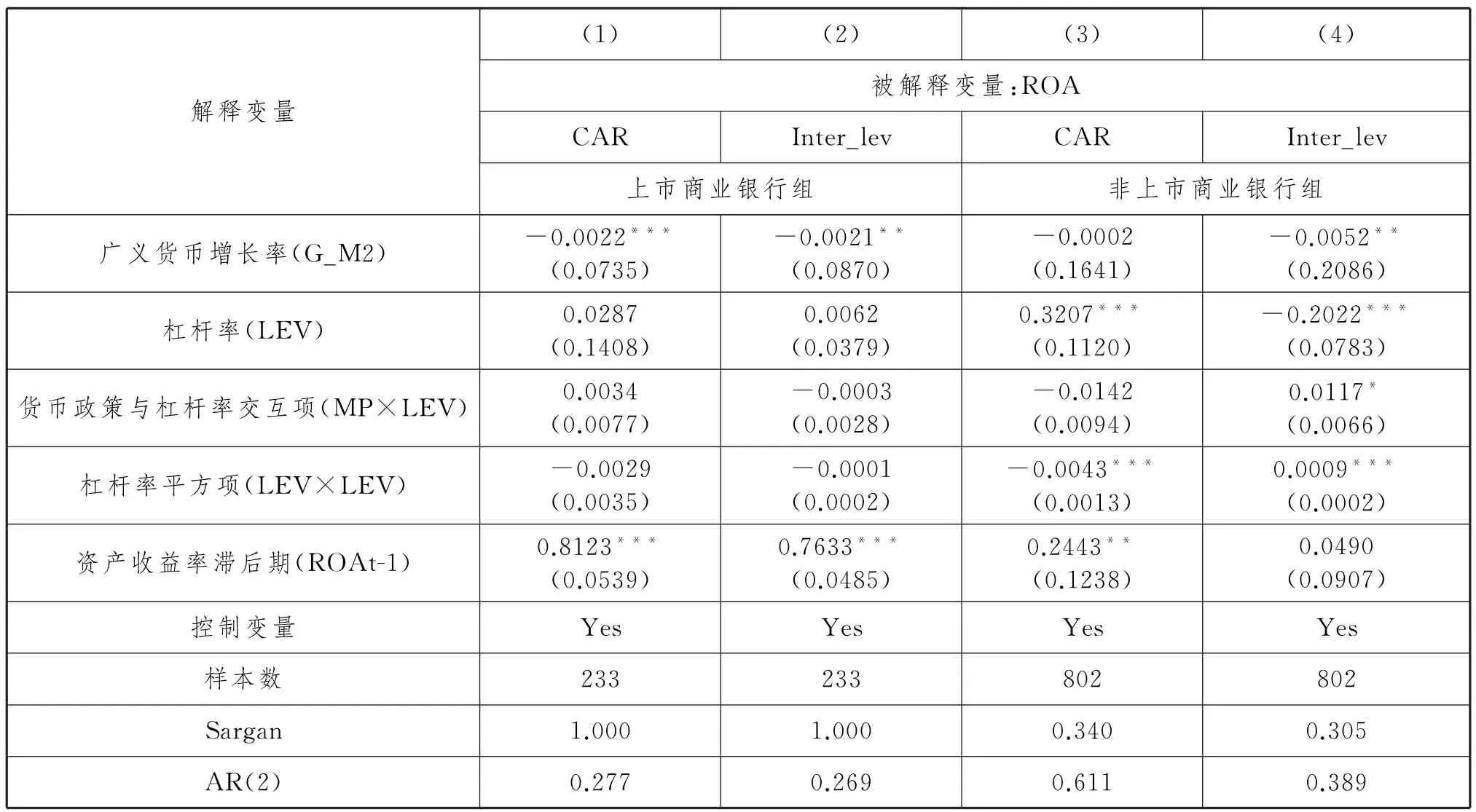

2.根據商業銀行是否上市進行分組

是否為上市銀行也是影響商業銀行績效的重要因素。我們將商業銀行是否上市分為兩組,其中上市商業銀行28家,非上市商業銀行186 家。表8 的分組回歸結果顯示,在上市商業銀行中,G_M2 的系數(-0.0022和-0.0021)分別在1%和5%顯著性水平下顯著,而在非上市商業銀行中,選取同業杠桿率作為中介變量時,G_M2的系數才顯著為負,這說明貨幣政策對商業銀行績效的影響在上市商業銀行更加明顯,而非上市商業銀行績效則相對更加穩定。原因在于首次公開募股(Initial Public Offering,IPO)顯著提升了商業銀行知名度。高知名度不僅為商業銀行提供穩定的業務來源,降低了商業銀行成本,而且上市商業銀行與當地經濟發展關系更為密切,與央行和當地政府溝通更為頻繁且順暢,較易獲得政策傾斜的同時也更容易受到政策的影響。此外,嚴格要求的披露機制降低了銀行間的信息不對稱性,使得貨幣政策在銀行部門的傳導效率更為順暢。

表8 根據是否上市進行分組的實證結果

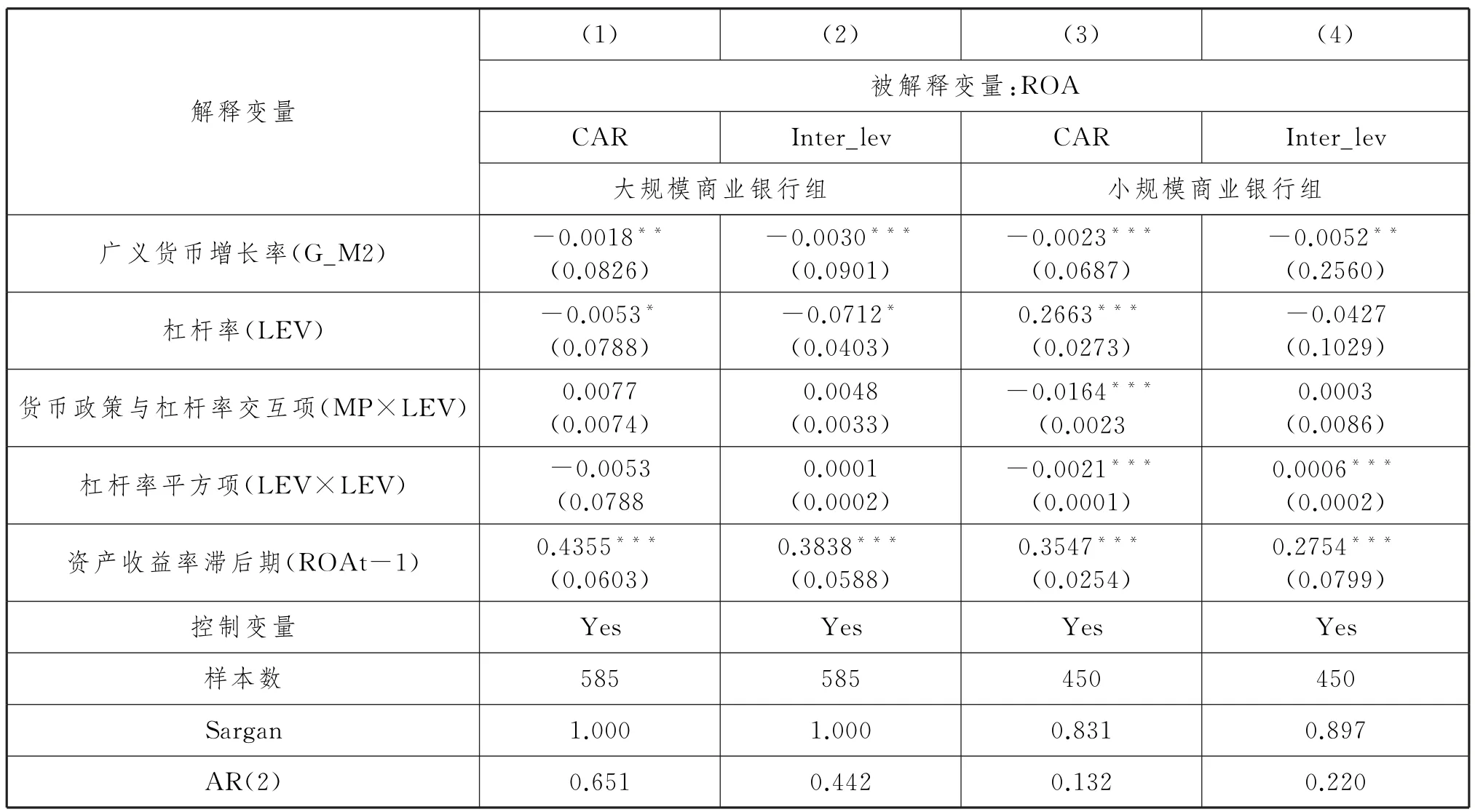

3.根據商業銀行規模進行分組

我國商業銀行規模兩極分化,至2019年我國四大國有銀行總資產均已超過20萬億元人民幣,但仍有超過50%的商業銀行總資產不超過1千億人民幣。為考察不同規模商業銀行績效受貨幣政策的影響,本文利用商業銀行資產的中位數將其分為大規模組和小規模組。其中,大規模組包括115家商業銀行,共585個觀察值,小規模銀行包括129家商業銀行,共450個觀察值。

表9結果顯示,無論是大規模還是小規模組商業銀行,G_M2的系數皆在不同顯著性水平下顯著為負,但小規模組中的系數絕對值(0.0023和0.0052)大于大規模組(0.0018和0.0030),說明小規模組中商業銀行績效受到貨幣政策的影響更大。這種情況同樣出現在杠桿率對商業銀行績效的影響結果中。這意味著在同樣條件下,我國大型商業銀行由于業務種類更加全面、資金來源充足,受貨幣供應量變化影響更小。而小規模銀行往往對存貸款業務依賴性更大,有更大的資金流動性壓力,因此貨幣政策變化對其績效有更加顯著的影響。

表9 根據商業銀行規模進行分組的實證結果

四 結論與建議

(一)研究結論

本文基于2005-2019年中國214家商業銀行的非平衡面板數據,考察政策周期內貨幣政策的變化對商業銀行績效的影響,并重點分析杠桿率在貨幣政策影響商業銀行績效過程中的調節作用,從金融穩定視角解讀宏觀貨幣政策到微觀主體行為的影響機制。研究發現:

第一,貨幣政策會對商業銀行績效產生逆周期影響,寬松的貨幣政策下商業銀行收益率下降,而緊縮貨幣政策周期中商業銀行盈利能力上升。同樣條件下,商業銀行績效對價格型貨幣政策更為敏感。

第二,貨幣政策負向影響商業銀行的杠桿率,寬松貨幣政策下銀行資本充足率和同業杠桿率都有下降的趨勢。

第三,杠桿率在貨幣政策影響商業銀行績效過程中充當中介變量,其中,資本充足率為部分中介效應,同業杠桿率則是遮掩效應。影子銀行業務會降低貨幣政策對商業銀行績效的影響,維持商業銀行盈利能力的穩定。

第四,從分組研究可知,低杠桿率商業銀行組、小規模商業銀行組和上市商業銀行組中渠道效應更加顯著。

(二)政策建議

保持商業銀行盈利能力平穩是保證銀行體系穩定的核心問題,本文的研究具有重要的啟示意義:

第一,健全宏觀審慎監管體系,優化金融杠桿監控標準。資本結構優化有利于銀行業風險管控,杠桿率監管是我國銀行業監管體系的重要一環。金融去杠桿政策出臺以來,我國金融監管機構利用緊縮貨幣政策配合銀行去杠桿進程。從資本充足率角度來看,在政策配合下,近年來我國商業銀行業資本充足率普遍升高,金融風險管控目標基本達成。但貨幣政策引起的杠桿率變化會導致商業銀行績效變化,去杠桿的過程反而導致商業銀行績效出現波動。因此,對不同杠桿率水平的銀行要采取結構性貨幣調控政策,以保持我國金融市場的穩定性。首先,當銀行業整體杠桿率水平較高時,要采取相對溫和的貨幣政策,切勿急于求成,保證在穩定銀行績效的基礎上有序降低杠桿;而當杠桿率水平較低時,可在保持低杠桿率運營的前提下適當提高貨幣政策力度。其次,經濟下行區間,不能一味地使用寬松貨幣政策刺激經濟發展,要兼顧放寬貨幣政策敞口對商業銀行績效產生的負效應,以保證銀行業穩定。

第二,鼓勵實施結構性貨幣政策,進行差別化精準調控。貨幣政策對不同分組的商業銀行造成不同的影響。當受到貨幣政策沖擊時,低杠桿率的大型上市商業銀行表現更為穩定,但從另一角度解釋,也可看作傳統貨幣政策失效。我國金融市場發展迅速,貨幣政策改革正在進行。為進一步疏通貨幣政策傳導渠道、向三農和小微企業等金融薄弱環節和重要領域提供定向信貸支持、降低系統性金融風險、促進經濟發展,我國需要針對不同商業銀行的特點,區別、定向施策,綜合運用宏觀調控工具,構建結構性貨幣政策組合,對市場進行精準調控。

第三,推動數量型貨幣政策到價格型貨幣政策改革。“四萬億”經濟刺激政策以來,數量型政策影響周期長、作用效果有限,流動性積壓于個別行業,政策支持難以進入底層市場,極易造成貨幣脫實向虛、市場虛假繁榮等問題。而在利率市場化改革背景下,價格型貨幣政策運用更加靈活,調控效果直達實體經濟,更適合我國市場環境。要進一步推動利率市場化改革,健全利率通道,盯住市場利率,利用價格型貨幣政策進行調控。要強調數量型政策對信貸的政策引導作用,充分運用政策撬動功能,避免大水漫灌,進行精準施策。

第四,適時推進中小商業銀行重組合并,縮減挑戰監管紅線、經營較差的銀行數量。由于涉及規模龐大的資產負債重組和大量歷史遺留問題,銀行重組進展緩慢。銀行重組離不開市場契機和相關政策的配合。近年來,我國中小商業銀行“報團取暖”現象凸顯,2005年成立的徽商銀行、2007年成立的江蘇銀行和2014年成立的中原銀行成為重要的案例參考,2020年銀行間合并進程不斷加快。中小商業銀行兼并重組有助于理順中小商業銀行股權混亂等歷史遺留問題,有效提高風險承擔能力、優化杠桿結構、豐富業務種類,有利于商業銀行績效的長期穩定,進一步推動我國金融市場的穩定發展。