基于跟蹤誤差最小化的被動指數投資組合設計與實證檢驗

—— 以滬深300 指數為例

劉德寶 河北金融學院

被動指數投資策略是指選定一個目標指數后,構建組合進行跟蹤,以期獲得和目標指數的收益率最佳擬合的投資組合收益率,使兩者之間的誤差最小。國內外大量研究表明,通過選股、擇時實現的以期戰勝大盤走勢的主動型投資策略所取得的業績無法戰勝市場的平均業績,同時,被動型投資被市場的接受程度越來越高。

被動指數投資在實際操作過程當中,由于各類緣由,會致使被動指數投資組合的收益率偏離既定的目標指數的收益率,這種偏離就是跟蹤誤差。研究如何使跟蹤誤差最小在優化指數投資策略的研究中具有重要的意義。

一、國內研究現狀

(一)理論分析文獻

在Markowitz(1952)的均值——方差模型中,以無風險收益率引出的射線和投資組合的有效邊界相切,兩者的切點形成了市場組合,為被動型指數投資奠定了理論基礎,其與現在的市場指數都有代表大盤的作用。Roll(1992)首次定義了跟蹤誤差波動率,將跟蹤誤差波動率和均值——方差模型結合在一起,研究在一定收益率水平下如何使跟蹤誤差波動率最小化。

(二)實證研究文獻

Pope 和Yadav(1994)指出,要謹慎選擇收益率數據,若頻率太低則數據列太短,頻率太高則容易引起時間序列數據自相關的發生。Rudolf 等(1998)定義了跟蹤誤差,提 出 了MinMax、Downside MinMax、MAD和MADD 共四種線性跟蹤誤差最小化模型。Mansini 等(2003)提出了LP 模型,并實證了在此模型下如何實現跟蹤誤差最小化。馬永開等(2001)求得了跟蹤誤差投資組合決策模型的最優解,并探索了其相對有效性。范龍振等(2002)運用APT 模型和因子分析法選取了20 只股票,配以適當權重,構造了一個與A 股指數一致的投資組合。馬驥等(2004)認為線性規劃模型比二次規劃模型更為準確。陳春峰等(2004)選用上證180 指數為目標指數,構建了指數投資組合,并分別對抽樣復制法、分層抽樣復制法的效果進行了實證檢驗。

二、被動型指數投資組合設計

(一)標的指數的選擇

目前,國內證券市場上股票指數眾多,在綜合考慮后,決定選取誕生時間較長、更好的反映整個A 股市場的滬深300 指數來作為目標指數。

(二)被動型指數投資組合的構建

在對標的指數選擇完成后,試圖通過小的樣本組合以及小的資金量來構造投資組合,來追蹤滬深300 指數,以期較好的鎖定滬深300 指數的收益以及波動率。

1.組合成分股的初步選擇

首先樣本股選取自滬深A 股,對應于滬深300 指數編制中的選股范圍。其次,為使組合的歷史收益率數據超過11 年,且能夠盡可能包含滬深300 指數中的大權重股,決定選取的股票上市時間需早于2007 年3月。最后,取滬深300 指數自2007 年3 月1 日的日指數數據,剩下的股票取同期的前復權價格,然后求每只股票的日收益率數據,求每只股票日收益率時間序列和指數時間序列的相關系數,對其進行從大到小的排序,選取相關系數位于前34 的股票,完成對所構建的組合中成分股的初步選擇。

2.成分股的再選擇及權重的確定

選取上述34 只股票的自2007 年3 月到2018 年12 月的月度價格,并對價格進行前復權處理,以排除配送分紅等情況對股價的影響。同時,求出滬深300 指數月度點數的收益率,以及34 只股票的月度收益率數據,得到組合樣本股價格及收益率的基礎數據。

然后對數據進行規劃求解:首先,設置目標函數。選用的目標函數是使跟蹤誤差平方和最小的函數式。設34 個變量作為權重:X1,X2,X3...X34,由34 只股票的月度前復權價格矩陣與權重向量相乘得到月度資產組合市值的時間序列數據,取此數據序列的變動率得到組合的收益率序列,再取指數月度收益率與組合市值收益率的差值的平方,即得到跟蹤誤差平方和。其次,設置約束條件:第一、個股在投資組合中所占權重大于等于0,且權重之和為1;第二、投資組合的夏普比率等于滬深300 指數的夏普比率。由于投資組合是為了追蹤滬深300 指數,因此二者資產組合中每承受一單位風險的超額報酬應該是相等的。同時在這里不考慮無風險利率的影響,因此,此處夏普比率的計算是通過組合的平均收益率與樣本標準差之比來表示;第三、使投資組合的β 為1。滬深300 指數在此處被視為是Markowitz 分離定理中的市場組合,被動指數投資組合是為了能夠追蹤滬深300 指數,必須使組合的β 值為1。β 值的計算通過構建組合收益率與指數波動率兩個時間序列的協方差矩陣再取矩陣中協方差和指數方差的比來實現。

基于以上設置,運用EXCEL 中的規劃求解功能,求解權重向量。計算后發現,34只股票中有13 只股票的權重為零,因此剔除這13 只股票,投資組合中剩余21 只股票。假設可交易1 億只股票,并將計算出的個股股數進行整百處理,最終投資組合中的成分股及投資股數(百股)為:中信證券(1)、雅戈爾(94622)、鞍鋼股份(62517)、南山鋁業(171664)、華夏銀行(10258)、江西銅業(1575)、金融街(21491)、民生銀行(45629)、兗州煤業(65)、白云機場(43481)、海通證券(4047)、中國石化(23413)、中聯重科(49851)、銅陵有色(81998)、大秦鐵路(62870)、中國聯通(54307)、華僑城A(45620)、上海建工(55461)、海爾智家(1955)、中國銀行(119060)、工商銀行(50115)。

(三)指數化

完成上述對投資組合中個股選擇和權重的計算之后,將投資組合的日市值數據進行指數化處理,從而可以更為直觀的觀察到投資組合和滬深300 指數的擬合程度。其中,指數的計算方式為:每日的市值除以基期市值(基日為2007 年3 月1 日)乘以2500。同時根據投資組合在近12 年內的總市值變化(指數1),流通市值變化(指數2)以及資產配置后組合市值(指數3)的變化,編織出3 只指數,并將其與滬深300 指數進行對比,觀察其擬合程度。經觀察,該投資組合和滬深300 指數的擬合度較高。

(四)回歸分析及實證檢驗

在完成對被動型投資組合日數據的指數化之后,為了從另外一個角度驗證投資組合對滬深300 指數的擬合程度,選擇月度數據運用EVIEWS 軟件進行回歸分析。

1.變量選取

選取投資組合市值月度波動率為被解釋變量,滬深300 指數月度波動率為解釋變量,建立起一元線性回歸模型,進行回歸分析。

2.數據的描述性統計

滬深300 指數月度波動率:平均(0.00459)、標準誤差(0.00754)、標準差(0.08958)、方差(0.00802);投資組合月度波動率:平均(0.00471)、標準誤差(0.00774)、標準差(0.09185)、方差(0.00844)。

通過觀察,二者的平均收益率、標準誤差、標準差、方差等指標基本相同。因此在置信度95%的水平下,該投資組合對滬深300 指數的擬合度較高,可以較好的追蹤滬深300 指數的波動率。

3.回歸結果及分析

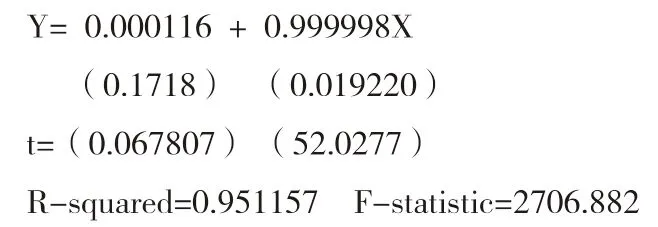

通過Eviews 軟件對二者進行回歸分析,由回歸結果得,算數收益率的回歸方程為:

從經濟意義上,當滬深300 指數每波動1%,該投資組合波動為0.99998%,說明二者之間基本完全擬合,投資組合的追蹤效果較為明顯。從統計上進行檢驗和分析,R-squares 為0.951157,同樣說明該投資組合與滬深300 指數的擬合程度較高。并且,F 值為2706.882,t 值為52.0277,二者均通過了檢驗,可以表明解釋變量滬深300 指數波動率對于該投資組合波動率影響顯著,二者之間的擬合度比較高。

4.實證檢驗

為更進一步檢驗建立的被動型指數投資組合對滬深300 指數的跟蹤程度,使用2019 年1 月2 日 至2019 年9 月30 日 的 日數據進行檢驗:運用前文所計算得出的權重對新被動型指數投資組合的市值進行計算,再計算得出組合市值的波動率,將此時間序列數據與滬深300 指數波動率的時間序列數據進行回歸分析,檢驗解釋變量的系數是否接近于1。

通過EVIEWS 回歸分析得到如下結果,解釋變量的系數為1.078045,接近于1,并且t-Statistic 值與F-statistic 值都顯著,因此可見,此被動型指數投資組合對滬深300指數的跟蹤效果較好。

三、結論與不足

在投資組合構建的過程中,首先,我們基于近12 年樣本股票的基礎數據確定了投資組合的樣本股票以及這些股票在投資組合中所占有的權重。其次,將其進行了指數化處理。在指數化處理后,我們可以通過折線圖較為直觀的看出該投資組合與滬深300 指數的擬合程度比較高。之后,將投資組合進行回歸分析并進行檢驗,通過檢驗后分析回歸結果可以看出,該投資組合與滬深300 指數的回歸系數為0.999998,說明相關性很高。隨后用2019 年前三季度的數據對回歸結果再一次進行驗證,再次證明了二者之間的相關程度較高,投資組合能夠較好的跟蹤滬深300 指數。

但同時,也存在著一些不足可進一步改良。第一,被動型指數投資組合的建立沒有考慮到指數的構成會發生變化。滬深300 指數中的成分股每半年會根據宏觀經濟形勢以及行業態勢和公司發展情況進行調整,刪除或增加某只股票并不斷調整權重。而該投資組合中所選擇的股票及其權重完全是靜態的,沒有進行過調整。第二,指數投資組合的構建過程中沒有考慮到使用分層抽樣法。直接采用了相關系數排名前34 的股票,沒有對市場結構進行分析,沒有體現分層。第三,對于2007 年3 月以后上市的大權重股票沒有考慮在內,例如農業銀行。

隨著我國的資本市場的不斷完善,投資者的金融知識越發健全,這種被動型的投資策略會越發受到投資者的歡迎。建立模擬市場指數的小樣本組合,不需要投資全部成分股,只需選擇其中一部分樣本股即可。一方面操作方便;另一方面可以更加有效的分配資金,減少了投資金額,降低投資門檻。