基于節稅視角的四類消費品出廠“定價雷區”探析

馬秀麗

【摘要】? 通常情況下,在市場可接受的限度內,產品出廠定價越高,企業獲取的單位產品凈利潤就越大。然而有四類消費品卻并非如此:無論是增值稅一般納稅人還是小規模納稅人,當出廠定價位于某個更高的價格區間時,因提高定價而增加的毛利不足以彌補增加的稅負,單位產品凈利潤不僅沒有增加,反而還會減少,且定價提高還面臨銷量減少風險,這將進一步減少凈利潤。出廠定價位于不恰當的價格區間,將會使得企業得不償失。文章將該價格區間稱為“定價雷區”。企業在制定出廠價時應盡量規避此“定價雷區”。

【關鍵詞】? ?消費品;出廠價;定價雷區

【中圖分類號】? F812? 【文獻標識碼】? A? 【文章編號】? 1002-5812(2020)02-0031-07

出廠價是一種產品從生產企業加工完之后,以各項成本、費用、稅金為基礎,加上一定利潤后形成的價格。出廠價(不含增值稅,下同)要在彌補各項成本、費用、稅金基礎上為生產企業獲取利潤。通常情況下,在市場可接受的限度內,產品的出廠定價越高,企業獲取的單位產品凈利潤越大。然而有四類消費品由于《中華人民共和國消費稅暫行條例》等法規文件中有分類征收的特殊規定,無論是增值稅一般納稅人還是小規模納稅人,當出廠定價位于某個更高的價格區間時,因提高定價而增加的毛利不足以彌補增加的稅負,單位產品凈利潤不僅沒有增加,反而還會減少。且定價提高還面臨銷量減少的風險,對于需求彈性較大的消費品,影響將更為明顯,這將進一步減少企業凈利潤,進而影響供應鏈企業。為此,企業在定價時應盡量規避此“定價雷區”,以免得不償失。

一、卷煙

根據《關于調整煙產品消費稅政策的通知》(財稅[2009]84號,以下簡稱《通知》),卷煙的消費稅稅率為:甲類卷煙,即每標準條(200支,下同)調撥價格在70元(不含增值稅)以上(含70元)的卷煙,稅率調整為56%;乙類卷煙,即每標準條調撥價格在70元(不含增值稅)以下的卷煙,稅率調整為36%。卷煙的從量定額稅率不變,即0.003/支。

(一)一般納稅人的出廠(調撥)“定價雷區”

財政部、國家稅務總局、海關總署《關于深化增值稅改革有關政策的公告》(2019年第39號)規定“增值稅一般納稅人(以下稱納稅人)發生增值稅應稅銷售行為或者進口貨物,原適用16%稅率的,稅率調整為13%;原適用10%稅率的,稅率調整為9%。”

假設卷煙的出廠(調撥)價為X1元/條(X1≥70,即企業出廠(調撥)的卷煙按照《通知》的規定屬于甲類卷煙),單位銷售成本為a1元/條,單位增值稅進項稅額(即:每銷售一件貨可抵扣的進項稅額,為企業當期的進項稅額/銷售數量,下同)為b1元/條,則每銷售一條卷煙涉及的相關稅費如下(假設城市維護建設稅稅率和教育費附加費率分別為7%和3%,下同):

應納增值稅=13%X1-b1

應納消費稅=56%X1+150/250

應納城市維護建設稅及教育費附加=(13%X1-b1+56%X1+150/250)×(7%+3%)

稅后凈利潤=[X1-a1-(56%X1+150/250)-(13%X1-b1+56%X1+150/250)×(7%+3%)]×(1-25%) (因不影響比較結果,此處不考慮期間費用等項目,下同)

將此式化簡得出:

稅后凈利潤=0.27825X1-0.75a1+0.075b1-0.495

假設卷煙的出廠定價(調撥價)為X2元/條(0 應納增值稅=13%X2-b1 應納消費稅=36%X2+150/250 應納城市維護建設稅及教育費附加=(13%X2-b1+36%X2+150/250)×(7%+3%) 稅后凈利潤=[X2-a1-(36%X2+150/250)-(13%X2-b1+36%X2+150/250)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.44325X2-0.75a1+0.075b1-0.495 因為0 0.27825X1-0.75a1+0.075b1-0.495<0.44325X2-0.75a1+0.075b1-0.495 解得X1<111.49。 如圖1所示,一般納稅人每條卷煙出廠定價(調撥價)雷區是[70,111.49),倘若將出廠(調撥)價定為此區間之內,因提高定價而增加的毛利不足以彌補增加的稅負,所以企業獲得的稅后凈利潤比定價為69.99元每條還要低。 (二)小規模納稅人的出廠“定價雷區” 假設卷煙的出廠定價為X3元/條(X3≥70,即企業出廠的卷煙按照《通知》規定屬于甲類卷煙),單位銷售成本為a2元/條,則每銷售一條卷煙涉及的相關稅費及可帶來的凈利潤如下: 應納增值稅=3%X3 應納消費稅=56%X3+150/250 應納城市維護建設稅及教育費附加=(3%X3 +56%X3+150/250)×(7%+3%) 稅后凈利潤=[X3-a2-(56%X3+150/250)-(3%X3+56%X3 +150/250)×(7%+3%)]×(1-25%) 將此式化簡得出:

稅后凈利潤=0.28575X3-0.75a2-0.495

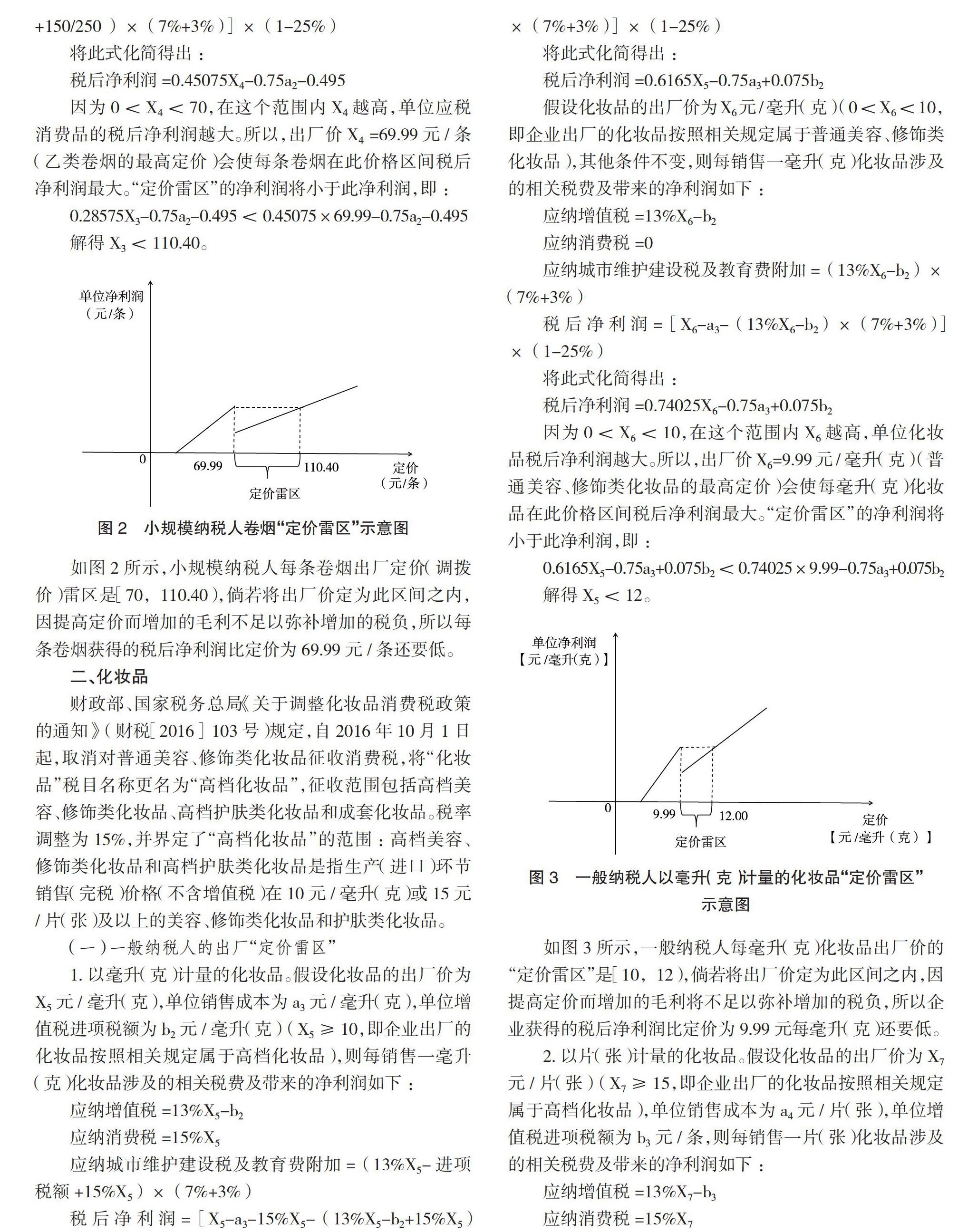

若卷煙的出廠定價為X4元/條(0 應納增值稅=3%X4 應納消費稅=36%X4+150/250 應納城市維護建設稅及教育費附加=(3%X4+36%X4+ 150/250)×(7%+3%) 凈利潤=[X4-a2-(36%X4 +150/250)-(3%X4+36%X4 +150/250 )×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.45075X4-0.75a2-0.495 因為0 0.28575X3-0.75a2-0.495<0.45075×69.99-0.75a2-0.495 解得X3<110.40。 如圖2所示,小規模納稅人每條卷煙出廠定價(調撥價)雷區是[70,110.40),倘若將出廠價定為此區間之內,因提高定價而增加的毛利不足以彌補增加的稅負,所以每條卷煙獲得的稅后凈利潤比定價為69.99元/條還要低。 二、化妝品 財政部、國家稅務總局《關于調整化妝品消費稅政策的通知》(財稅[2016]103號)規定,自2016年10月1日起,取消對普通美容、修飾類化妝品征收消費稅,將“化妝品”稅目名稱更名為“高檔化妝品”,征收范圍包括高檔美容、修飾類化妝品、高檔護膚類化妝品和成套化妝品。稅率調整為15%,并界定了“高檔化妝品”的范圍:高檔美容、修飾類化妝品和高檔護膚類化妝品是指生產(進口)環節銷售(完稅)價格(不含增值稅)在10元/毫升(克)或15元/片(張)及以上的美容、修飾類化妝品和護膚類化妝品。 (一)一般納稅人的出廠“定價雷區” 1.以毫升(克)計量的化妝品。假設化妝品的出廠價為X5元/毫升(克),單位銷售成本為a3元/毫升(克),單位增值稅進項稅額為b2元/毫升(克)(X5≥10,即企業出廠的化妝品按照相關規定屬于高檔化妝品),則每銷售一毫升(克)化妝品涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=13%X5-b2 應納消費稅=15%X5 應納城市維護建設稅及教育費附加=(13%X5-進項稅額+15%X5)×(7%+3%) 稅后凈利潤=[X5-a3-15%X5-(13%X5-b2+15%X5)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.6165X5-0.75a3+0.075b2 假設化妝品的出廠價為X6元/毫升(克) (0 應納增值稅=13%X6-b2 應納消費稅=0 應納城市維護建設稅及教育費附加=(13%X6-b2)×(7%+3%) 稅后凈利潤=[X6-a3-(13%X6-b2)×(7%+3%)] ×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74025X6-0.75a3+0.075b2 因為0 0.6165X5-0.75a3+0.075b2<0.74025×9.99-0.75a3+0.075b2 解得X5<12。 如圖3所示,一般納稅人每毫升(克)化妝品出廠價的“定價雷區”是[10,12),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,所以企業獲得的稅后凈利潤比定價為9.99元每毫升(克)還要低。 2.以片(張)計量的化妝品。假設化妝品的出廠價為X7元/片(張)(X7≥15,即企業出廠的化妝品按照相關規定屬于高檔化妝品),單位銷售成本為a4元/片(張),單位增值稅進項稅額為b3元/條,則每銷售一片(張)化妝品涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=13%X7-b3 應納消費稅=15%X7 應納城市維護建設稅及教育費附加=(13%X7-b3+15%X7)×(7%+3%) 稅后凈利潤=[X7-a4-15%X7-(13%X7-b3+15%X7)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.6165X7-0.75a4+0.075b3 假設化妝品的出廠價為X8元/片(張) (當0 應納增值稅=13%X8-b3 應納消費稅=0 應納城市維護建設稅及教育費附加=(13%X8-b3)×(7%+3%) 稅后凈利潤=[X8-a4-(13%X8-b3)×(7%+3%)]×(1-25%)

將此式化簡得出:

稅后凈利潤=0.74025X8-0.75a4+0.075b3

因為0 0.6165X7-0.75a4+0.075b3<0.74025×14.99-0.75a4+0.075b3 解得X7<18。 如圖4所示,一般納稅人每片(張)化妝品出廠價的“定價雷區”是[15,18),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每片(張)化妝品獲得的稅后凈利潤比定價為14.99元/片(張)還要低。 (二)小規模納稅人的出廠“定價雷區” 1.以毫升(克)計量的化妝品。假設化妝品的出廠價為X9元/毫升(克)(X9≥10,即企業出廠的化妝品按照相關規定屬于高檔化妝品),單位銷售成本為a5元/毫升(克),則每銷售一毫升(克)化妝品涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=3%X9 應納消費稅=15%X9 應納城市維護建設稅及教育費附加=(3%X9 +15%X9)×(7%+3%) 稅后凈利潤=[X9-a5-15%X9-(3%X9+15%X9)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.624X9-0.75a5 假設化妝品的出廠價為X10元/毫升(克)(0 應納增值稅=3%X10 應納消費稅=0 應納城市維護建設稅及教育費附加=3%X10×(7%+3%) 稅后凈利潤=[X10-a5-3%X10×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74775X10-0.75a5 因為0 0.624X9-0.75a5<0.74775×9.99-0.75a5 解得X9<11.97。 如圖5所示,小規模納稅人每毫升(克)化妝品出廠“定價雷區”是[10,11.97),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每毫升(克)化妝品獲得的稅后凈利潤比定價為9.99元/條還要低。 2.以片(張)計量的化妝品。假設化妝品的出廠價為X11元/片(張) (X11≥15,即企業出廠的化妝品按照相關規定屬于高檔化妝品),單位銷售成本為a6元/毫升(克),則每銷售一片(張)化妝品涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=3%X11 應納消費稅=15%X11 應納城市維護建設稅及教育費附加=(3%X11 +15%X11)×(7%+3%) 稅后凈利潤=[X11-a6-15%X11-(3%X11+15%X11)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.624X11-0.75a6 假設化妝品的出廠價為X12元/片(張) (0 應納增值稅=3%X12 應納消費稅=0 應納城市維護建設稅及教育費附加=3%X12×(7%+3%) 稅后凈利潤=[X12-a6-3%X12×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后利潤=0.74775X12-0.75a6 因為0 0.624X11-0.75a6<0.74775×14.99-0.75a6 解得X11<17.96。 如圖6所示,小規模納稅人每片(張)化妝品出廠價的“定價雷區”是[15,17.96),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每片(張)化妝品獲得的稅后凈利潤比定價為14.99元/片(張)還要低。 三、手表 《中華人民共和國消費稅暫行條例》規定高檔手表的消費稅稅率為20%。《財政部、國家稅務總局關于調整和完善消費稅政策的通知》(財稅[2006]33號)規定,高檔手表是指銷售價格(不含增值稅)每只在10 000元(含)以上的各類手表。 (一)一般納稅人的出廠“定價雷區” 假設手表的出廠價為X13元/只(X13≥10 000,即企業出廠的手表按照相關規定屬于高檔手表),單位銷售成本為a7元/只,單位增值稅進項稅額為b4元/只,則每銷售一只手表涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=13%X13-b4

應納消費稅=20%X13

應納城市維護建設稅及教育費附加=(13%X13-b4+20%X13)×(7%+3%)

稅后凈利潤=[X13-a7-20%X13-(13%X13-b4+20%X13)×(7%+3%)]×(1-25%)

將此式化簡得出:

稅后凈利潤=0.57525X13-0.75a7+0.075b4

假設手表的出廠價為X14元/只(0 應納增值稅=13%X14-b4 應納消費稅=0 應納城市維護建設稅及教育費附加=(13%X14-b4)×(7%+3%) 稅后凈利潤=[X14-a7-(13%X14-b4)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74025X14-0.75a7+0.075b4 因為0 0.57525X13-0.75a7+0.075b4<0.74025×9 999-0.75a7 +0.075b4 解得X13<12 867。 如上頁圖7所示,一般納稅人每只手表出廠的“定價雷區”是[10 000,12 867),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每只手表獲得的稅后凈利潤比定價為9 999元/條還要低。 (二)小規模納稅人的出廠“定價雷區” 假設手表的出廠價為X15元/只(X15≥10 000,即企業出廠的手表按照相關規定屬于高檔手表),單位銷售成本為a8元/只,則每銷售一只手表涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=3%X15 應納消費稅=20%X15 應納城市維護建設稅及教育費附加=(3%X15+20%X15)×(7%+3%) 稅后凈利潤=[X15-a8-20%X15-(3%X15+20%X15)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.58275X15-0.75a8 假設手表的出廠價為X16元/只(0 應納增值稅=3%X16 應納消費稅=0 應納城市維護建設稅及教育費附加=3%X16×(7%+3%) 稅后凈利潤=[X16-a8-3%X16×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74775X16-0.75a8 因為0 0.58275X15-0.75a8<0.74775×9 999-0.75a8 解得X15<12 830。 如圖8所示,小規模納稅人每只手表出廠價的“定價雷區”是[10 000,12 830),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每只手表獲得的稅后凈利潤比定價為9 999元/只還要低。 四、啤酒 《調整酒類產品消費稅政策的通知》(財稅[2001]84號)規定,“每噸啤酒出廠價格(含包裝物及包裝物押金)在3 000元(含3 000元,不含增值稅)以上的,單位稅額250元/噸;每噸啤酒出廠價格在3 000元(不含3 000元,不含增值稅)以下的,單位稅額220元/噸。” (一)一般納稅人的出廠“定價雷區” 假設啤酒的出廠價為X17元/噸(X17≥3 000,即企業出廠的啤酒按照相關規定屬于甲類啤酒,消費稅率為250元/噸),單位銷售成本為a9元/噸,單位增值稅進項稅額為b5元/噸,則每銷售一噸啤酒涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=13%X17-b5 應納消費稅=250 應納城市維護建設稅及教育費附加=(13%X17-b5+250)×(7%+3%) 稅后凈利潤=[X17-a9-250-(13%X17-b5+250)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74025X17-0.75a9+0.075b5-206.25 假設啤酒的出廠價為X18元/噸(0 應納增值稅=13%X18-b5 應納消費稅=220 應納城市維護建設稅及教育費附加=(13%X18-b5+220) ×(7%+3%) 稅后凈利潤=[X18-a9-220-(13%X18-b5+220)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74025X18-0.75a9+0.075b5-181.5

因為0 0.74025X17-0.75a9+0.075b5-206.25<0.74025×2 999.99 -0.75a9+0.075b5-181.5 解得X17<3 033.42。 如下頁圖9所示,一般納稅人每噸啤酒出廠“定價雷區”是[3 000,3 033.42),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每噸啤酒獲得的稅后凈利潤比定價為2 999.99元/噸還要低。 (二)小規模納稅人的出廠“定價雷區” 假設啤酒的出廠價為X19元/噸(X≥3 000,即企業出廠的啤酒按照相關規定屬于甲類啤酒,消費稅率為250元/噸),單位銷售成本為a10元/噸,則每銷售一噸啤酒涉及的相關稅費及帶來的凈利潤如下: 應納增值稅=3%X19 應納消費稅=250 應納城市維護建設稅及教育費附加=(3%X19+250)×(7%+3%) 稅后凈利潤=[X19-a10-250-(3%X19+250)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74775X19-0.75a10-206.25 假設啤酒的出廠價為X20元/噸(0 應納增值稅=3%X20 應納消費稅=220 應納城市維護建設稅及教育費附加=(3%X20+220)×(7%+3%) 稅后凈利潤=[X20-a10-220-(3%X20+220)×(7%+3%)]×(1-25%) 將此式化簡得出: 稅后凈利潤=0.74775X20-0.75a10-181.5 因為0 0.74775X19-0.75a10-206.25<0.74775×2 999.99-0.75a10-181.5 解得X19<3 033.09。 如圖10所示,小規模納稅人每噸啤酒出廠價的“定價雷區”是[3 000,3 033.09),倘若將出廠價定為此區間之內,因提高定價而增加的毛利將不足以彌補增加的稅負,每噸啤酒獲得的稅后凈利潤比定價為2 999.99元/條還要低。 五、結論 將上述四類消費品的“定價雷區”總結如下表所示,當出廠價位于下列價格區間時,相較于略低于此區間下限的定價,提高定價而增加的毛利將不足以彌補增加的稅負,單位產品凈利潤不僅沒有增加,反而還會減少,且提高價格的同時還可能引起銷量減少,對于需求彈性較大的消費品,影響將更為明顯,不僅會進一步減少本企業凈利潤,還會對供應鏈企業的銷量及凈利潤帶來不利影響。因此,建議上述四類消費品的生產企業出廠定價時,應盡可能規避“定價雷區”。 【主要參考文獻】 [1] 計金標.稅收籌劃概論[M].北京:清華大學出版社,2004. [2] 翟繼光.中小企業稅收政策與稅收籌劃[M].北京:中國經濟出版社,2006. [3] 彭宏超.談消費稅的納稅籌劃[J].財會月刊,2007,(25). [4] 銀樣軍.消費稅的納稅籌劃研究[J].財會月刊,2009,(19). [5] 鄭威,王樹鋒.企業納稅風險類型與防控策略探析[J].商業會計,2017,(22).