四浪調(diào)整之中 短線或有反復(fù)

云飛揚

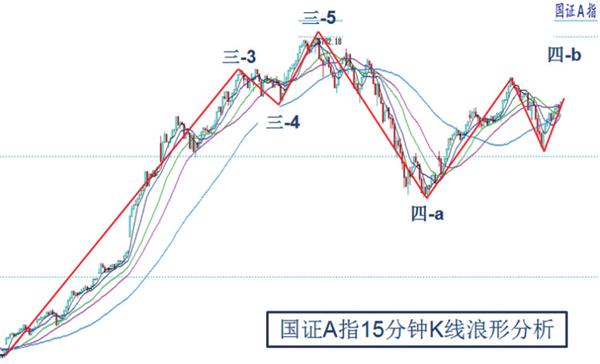

上期專欄文章中,筆者認(rèn)為大盤指數(shù)“之后還將有三-4浪調(diào)整和三-5浪上升,然后才會出現(xiàn)相對明顯的四浪回調(diào)。”實際上,在這兩周時間里,國證A指大致走出了以上描述的浪形。(見圖一)

圖一:國證A指15分鐘K線浪形分析

由于三-1浪形態(tài)相對復(fù)雜一些,且三-2浪接近平臺形,因此,三-4浪是比較短暫的之字形,三-5浪則很簡潔。顯然,這種結(jié)構(gòu)十分符合艾略特的浪形交替出現(xiàn)原理。而筆者在7月9日所預(yù)期的明顯回調(diào),正巧有7月16日的大跌與之呼應(yīng)。

當(dāng)然,僅僅數(shù)浪是不夠的,從精細(xì)化操作的角度來講,還需分析拐點可能會在何時出現(xiàn)。為提高研判勝算,筆者習(xí)慣運用三重研判體系,將經(jīng)典波浪理論、核心技術(shù)指標(biāo)和多空態(tài)勢分析等三個方面結(jié)合起來,進(jìn)行綜合判斷。

在技術(shù)指標(biāo)上,7月7日至13日,國證A指短線MACD指標(biāo)出現(xiàn)了頂背離。(見圖二)

圖二:國證A指30分鐘K線指標(biāo)分析

圖二中,可以看到國證A指30分鐘K線走勢與MACD指標(biāo)的對比。指標(biāo)高點在7月7日出現(xiàn),而在指數(shù)逐波上行的過程中,指標(biāo)卻不斷下行,產(chǎn)生了背離,預(yù)示著短期可能有見頂跡象。

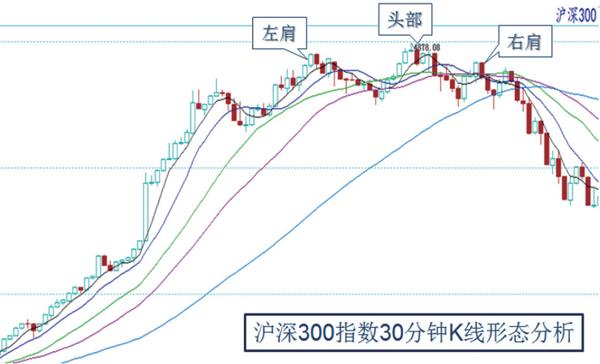

從多空態(tài)勢分析的角度,滬深300指數(shù)的頭肩頂形態(tài)也是一目了然。左側(cè),MA均線系統(tǒng)向上發(fā)散,同時乖離率不斷提升;在頂部區(qū)域,均線反復(fù)交叉糾纏,方向不明;到了右肩位置,均線系統(tǒng)開始向下發(fā)散。(見圖三)

圖三:滬深300指數(shù)30分鐘K線形態(tài)分析

通過圖一至圖三可以看出,若將三種分析工具結(jié)合起來,研判成功概率理應(yīng)能夠得到一定程度的提高。

另外,時間是萬事萬物的主宰,客觀來看,指數(shù)運行是遵從周期的。除了斐波那契數(shù)列,還有盧卡斯契數(shù)列(1,3,4,7,11,18,29、47、76、123……),其相鄰兩個數(shù)字之比也趨于黃金分割比例0.618。與斐波那契數(shù)字相仿,盧卡斯數(shù)字也比較契合大眾參與的金融市場波動律。在A股的上一輪牛熊市,就有幾個比較典型的案例。比如,2015年的牛市從起漲點開始,到5178點見頂,正好運行了47周,而后的快速大幅回調(diào),則是用了11周時間跌到2850點。

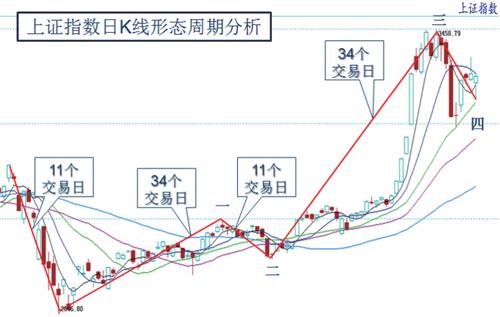

觀察最近幾個月的大盤走勢,斐波那契數(shù)字和盧卡斯數(shù)字也曾多次見到。(見圖四)

圖四:上證指數(shù)日K線形態(tài)周期分析

由圖四可見,從3月5日高點下跌到3月19日觸底反彈,是11個交易日;再上漲到5月11日,運行了34個交易日;緊接著又是11個交易日的下跌,然后從5月25日低點上漲到7月13日的高點,居然也用了34個交易日!這些關(guān)鍵數(shù)字如此頻繁出現(xiàn),仿佛隱藏著預(yù)先設(shè)定且不容更改的股市運行秘碼,讓人不由得對市場充滿好奇,而且也更加心懷敬畏。

今年7月以來的A股大盤整體走勢,在波動結(jié)構(gòu)上與去年2~3月份有一定的相似之處,指標(biāo)形態(tài)方面也雷同,上證指數(shù)120分鐘布林線上下軌間距都較寬,現(xiàn)在BOLL指標(biāo)在中軌附近。

當(dāng)前大盤浪形該如何分析呢?本周走勢屬于四浪還是已在第五浪段中?綜合來看,前者的可能性稍大一些,也就是上證指數(shù)正處于四-b浪的后半段。在形態(tài)構(gòu)成上,四浪可能是5:3:5結(jié)構(gòu)的三折浪,并且傾向于平臺收斂形態(tài)。其中,四-a浪下跌了4個交易日,包含5小波;四-b浪運行了4天,剛進(jìn)入第3個子浪;四-c浪通常會包含較低級別的5個子浪,應(yīng)該需要消耗幾天時間的。等到四浪運行結(jié)束后,有望出現(xiàn)第五浪上升。

技術(shù)分析沒有定論,對未來的研判只是某種概率。畢竟,漲跌互為因果,風(fēng)險總在投資者放松警惕的時候出現(xiàn),也必須時刻提防。