專項債向基建投資傾斜的效果預估

翟穎慧

基建投資作為穩投資、穩增長、穩就業的重要抓手,在對沖宏觀經濟下行壓力方面起到關鍵作用。尤其是在疫情的不利影響下,復產復工節奏較往年大幅放緩、經濟活動急劇降溫,1-2月固定資產投資同比下滑24.5%,工業增加值同比下降13.5%,社會消費品零售總額同比下滑20.5%,顯示經濟下行壓力加大,需采取更加積極主動的宏觀經濟政策來穩定經濟增長。2月21日,政治局會議提出“財政政策要更加積極有為”。專項債的發行規模近年來逐年增加,并且在2020年呈現出發行時間點前置,期限拉長,利率下降以及投向基建領域的占比擴大的顯著特點,成為對基建越來越重要的籌資渠道,預計能夠對全年的基建投資帶來9-10個百分點的提升。

2020年專項債更適宜基建籌資

2019年9月,國常會確定“按規定提前下達2020年專項債部分新增額度,確保2020年初即可使用見效”,并明確這部分專項債資金不得用于土地儲備和房地產相關領域、置換債務以及可完全商業化運作的產業項目,重點用于交通、能源、環保、民生服務、市政和產業園區基礎設施等。財政部繼2019年年末下達1萬億元專項債提前批準額度后,于2020年2月11日再次下達專項債額度2900億元,由于提前下達額度不得超過上一年度新增限額的60%(2019年新增限額2.15萬億元×60%為1.29萬億元),至此,專項債1.29萬億元的提前額度已全部下達。從年初以來專項債發行情況看,呈現出一些新特點。

一是專項債發行節奏明顯提前。與2019年1月22日發行首支專項債相比,2020年首支專項債的發行提前至1月2日,且1月份發行專項債共計263支,規模達到7148億元,是2019年同期的4.6倍,考慮到春節假期錯位導致1月份較2019年同期減少6個交易日,更體現出發行節奏前置的特點。截至3月13日,2020年已發行專項債規模為9648億元,達到全部提前下達額度的75%,符合“早發行、早使用、早見效”的政策思路,有助于緩解宏觀經濟下行壓力。

二是專項債發行期限顯著拉長。2019年6月,中共中央辦公廳、國務院辦公廳印發《關于做好地方政府專項債券發行及項目配套融資工作的通知》,提出專項債券可作為符合條件的項目資本金,合理提高長期專項債券期限比例,此后,長期限(10年及以上)專項債發行占比逐步提高。尤其是2019年1-2月份,長期限專項債發行規模占比僅為15.9%、32.2%,相比于2020年高達85.7%、87.5%的發行比例幾乎不可同日而語。盡管3月前兩周長期限專項債發行比例略有回落,但仍有72.4%,高于2019年9月的當年最高水平66.5%(圖1)。

圖1:專項債發行期限在2020年明顯拉長

資料來源:Wind

實際上,2019年5月起,財政部就已經不再限制地方債券期限比例結構。從發行效果看,一方面,由于專項債匹配的多為交通、生態環保等較長期限項目,拉長久期能夠更好匹配項目資金需求和期限;另一方面,在對地方政府債務監管趨嚴的背景下,發行長期限專項債有利于緩解地方政府再融資壓力,防范化解地方政府債務風險。

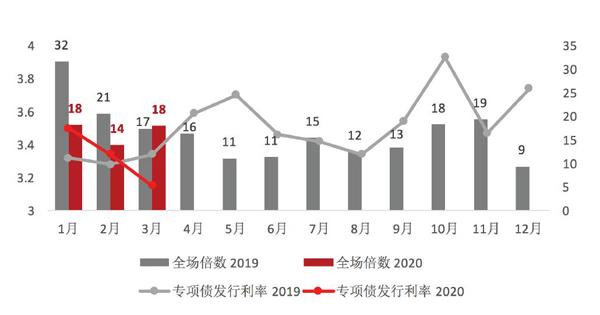

三是專項債發行利率大幅回落,市場需求維持較高水平。從發行利率看,2020年以來專項債月均發行利率穩步下行,1-3月(前兩周)分別為3.5%、3.34%、3.15%,環比分別回落24BP、16BP、19BP。從市場需求看,盡管發行節奏提前導致年初專項債供給放量,但市場需求仍維持高位,月均全場倍數分別為18倍、14倍、18倍,雖不及2019年同期水平,但仍高于2019年大部分時間。

以10年期專項債為例,發行利率多數介于10年期國債和10年期國開債之間,整體跟隨利率債市場走勢而波動。2020年初以來,受到新冠肺炎疫情影響,宏觀經濟運行和政策節奏均出現擾動,利率債收益率創下新低。經濟運行方面,經濟活動短期停擺導致市場對于一季度宏觀經濟增速的預期大幅下調,此后公布的2月份制造業PMI、服務業PMI更是分別回落至35.7、30.1的歷史低點。同時,2月中下旬以來,海外疫情呈現爆發態勢,全球經濟放緩預期加劇市場對于經濟基本面的擔憂;宏觀政策方面,人民銀行在公開市場操作的數量、價格上同時給予支持,并設立專項再貸款。美聯儲意外降息至零利率,疊加量化寬松操作,歐央行公布新的LTRO工具、增加資產購買規模,全球已有十余家央行下調基準利率,再次掀起“降息潮”。較寬松的政策環境下,市場流動性穩定向好,貨幣市場利率維持較低位置。總體上,經濟基本面承壓、流動性偏寬松以及疫情發酵導致的避險情緒升溫均有助于利率債收益率下行,10年期國債收益率一度低至2.52%,專項債發行利率則跟隨下行(圖2)。

圖2:專項債發行利率下行,全場倍數較高

資料來源:Wind

圖3:10年起專項債發行利率走勢

資料來源:Wind

圖4:新增專項債規模逐年上升

資料來源:Wind

四是專項債資金投向基建的比例顯著上升。2019年,專項債投向土地儲備和棚戶區改造的比例高達55%,而投向軌道交通、收費公路、生態環保、市政等基建項目的占比僅為20%。自9月份國常會明確提前下達的專項債資金不得用于土地儲備和房地產相關領域、置換債務以及可完全商業化運作的產業項目之后,2020年新發行的專項債重點投向交通、生態環保、民生服務、市政和產業園區等基礎設施建設領域。1-2月份,投向基建的專項債占比達到65%,較2019年同期的8%大幅提升57個百分點,未出現募集資金投向土地儲備、棚戶區改造的情況。其中,投向交通、市政、生態環保項目的占比較高,分別為23%、12%、9%。

從專項債投向看,受益較明顯的領域除傳統基建中的收費公路、市政外,還包括新基建中的城際高鐵、軌道交通等。一方面,根據1-2月份專項債發行情況測算,投向收費公路、市政領域的專項債規模占比從2019年全年的6%、不足5%,分別提升至2020年的7%、12%。當前,中國經濟仍在轉型升級過程中,盡管基建存量已達到世界領先,但人均水平與發達國家存在較大差距,且根據《2019年全球競爭力報告》,中國經濟類基建質量排名第28位,仍有較大發展空間。另一方面,2020年以來,中央密集部署推進新型基礎設施建設,城際高鐵、城軌作為傳統基建中唯一列入新基建的子領域,將進一步受益于專項債放量發行所提供的資金支持。從軌道交通發展規劃看,2020年將有成都、杭州、深圳等25座城市的54條軌道交通線路新增開通運營,總投資額將超過7500億元,其中,專項債是其主要融資方式之一。

預計帶動基建投資9-10個百分點

專項債發行規模上升、發行節奏提前,疊加投向基建領域的比例大幅增加,且專項債可作為重大項目資本金的政策逐步松綁,幾方面因素綜合來看,預計2020年專項債將對基建投資提升起到重要作用。

第一,全年專項債發行規模大概率進一步上升。2015-2019年新增專項債規模分別為1000億元、4000億元、8000億元、1.35萬億元、2.15萬億元,較前一年度增加的規模也呈現逐年遞增的局面,分別達到3000億元、4000億元、5500億元、8000億元。在經濟下行壓力疊加疫情短期沖擊影響下,財政政策將更加積極有為,作為廣義財政較有效的發力方式之一,筆者預計2020年度新增專項債規模較前一年度進一步增加1.15萬億-1.35萬億元,總新增規模或將達到3.3萬億-3.5萬億元。此外,2020年專項債發行節奏顯著前置,按照“早發行、早使用、早見效”的部署,有助于早日實現資金與項目對接、對基建投資的提升作用相應提前,減緩短期經濟下滑壓力,進而為勞動力市場提供需求來源。

2020年專項債早發行,早使用,早見效。

第二,2020年以來專項債投向基建領域的比例大幅增加,基建投資來源于專項債的資金將有所上升。由于提前下達的專項債額度不可用于土地儲備和地產相關領域,當前已發行的專項債絕大部分投向基建領域。后續年內新增額度確定后,可能仍有部分專項債將投向土地儲備、棚戶區改造等項目,但預計投向基建領域的專項債比例仍將高于2019年水平。考慮到2020年經濟下行壓力加大,且地產政策堅守“房住不炒”的基調,基建作為穩增長的抓手將發揮更主要的作用。假設提前下達的1.29萬億元專項債中投向基建領域的比例維持在65%,剩余專項債額度中投向基建領域的比例從2019年的平均20%小幅提升至25%,則2020年專項債投向基建領域的規模約為1.3萬億-1.4萬億元,占專項債發行額度的比例在40%左右。

第三,專項債作為重大項目資本金的政策逐步松綁,可撬動的項目金額增加。2019年6月,國務院通知允許將專項債券作為符合條件的重大項目資本金,主要是國家重點支持的鐵路、高速公路等;9月,國常會擴大專項債可用作項目資本金的范圍,包括交通、能源、環保、民生服務、市政和產業園區基礎設施等;11月,國務院通知下調基礎設施項目最低資本金比例,港口、沿海及內河航運項目最低資本金比例由25%調整為20%,部分補短板基建項目可以在不超過5個百分點范圍內適當降低項目最低資本金比例。但實際情況中,由于多數基建項目周期較長、收益有限,較難符合金融機構要求,使得專項債作為資本金對于項目配套貸款的杠桿撬動作用有限。2019年下半年,在投向基建的專項債中,作為資本金的規模占比不足3%,預計2020年占比雖有提升,但難以超過10%,約為1300億-1400億元。

總體上,2020年專項債新增規模預計3.3萬億-3.5萬億元,投向基建部分約1.3萬億-1.4萬億元,對于基建投資的帶動作用可從兩方面進行測算。一是用作項目資本金的部分,約1300億-1400億元,根據歷史數據,專項債占項目資本金比例約50%、資本金比例均值約80%,則這部分可提升基建投資的規模為3250億-3500億元;二是不用作項目資本金的部分,約1.17萬億-1.26萬億元,考慮到專項債占比在55%左右,且當年落地投資額約占三分之二,則這部分可提升基建投資的規模約1.42萬億-1.53萬億元。綜合兩部分作用,專項債發行預計全年共提升基建投資1.74萬億-1.88萬億元,根據全口徑基建投資完成額測算,預計2020年專項債對基建投資的帶動可達到9%-10%。

本文僅代表作者個人觀點