爾康制藥“余患”仍未清除

郭永清

爾康制藥(300267.SZ)曾經是醫藥行業的白馬股,收入和凈利潤大幅增長,股價從2013年開始大幅攀升,到2015年6月達到23.15元的最高復權價。此后,有媒體質疑爾康制藥的財務數據,并引起了監管部門的調查。2018年6月13日,公司收到湖南證監局下發的《行政處罰決定書》。

那么,爾康制藥在經過監管部門的處罰之后,財務數據的質量是否得到了提高?從爾康制藥的財務數據來說,有幾個方面值得投資者進一步關注:

一是營運資本效率不斷下降,營運資本占營業收入的比重不斷上升,尤其是營運資本中的存貨增長速度遠遠超過了營業收入的增長速度,甚至不排除有虛增存貨的可能性;

二是長期資產的周轉速度下降,表明公司的資產利用效率變差,長期資產的質量值得懷疑;

三是公司毛利率下降,凈利潤現金含量長期偏低,表明公司的盈利能力下降,利潤質量不高。

不斷增加的存貨

爾康制藥財務數據中表明公司經營效率比較差的第一個明顯跡象是營運資本效率越來越低。

衡量一家公司的營運資本效率,通常首先計算營運資本周轉率和營運資本需求占營業收入的比重。其計算公式:營運資本周轉率=營業收入/營運資本需求平均數=營業收入/【(營運資本需求年初數+營運資本需求年末數)/2】,營運資本需求占營業收入的比重=營運資本需求/營業收入×100%。

營運資本周轉率反映了一家公司營運資本需求帶來營業收入的能力,指標越高,說明這家公司營運資本帶來收入的效率越高。從爾康制藥來看,這個指標從2009年的10.15次開始,一路下降到2018年的2.11次,中間幾乎沒有反彈,截至2019年9月30日為1.46次(計算時用了前三季度的營業收入,如果年化處理的話,2019年大概在1.84-1.90次之間),也就是說,2010年的時候,投入1元錢營運資本,可以產生7.85元的營業收入,而2018年則只能產生2.11元的營業收入。

營運資本需求主要是為了帶來營業收入,因此,對于多數管理規范、效率較高、競爭力比較強的公司,營運資本需求占營業收入的比重歷年一般會保持比較穩定的水平。爾康制藥的營運資本占營業收入的比重,從2010年的19.46%提高到了2018年的51.30%,幾乎每年都在不斷升高,預計2019年年化比重大概在55%左右。

為什么營運資本周轉率不斷下降、營運資本需求占營業收入的比重不斷上升?可以看到,爾康制藥的營業收入從2009年的1.58億元增長到2018年的23.54億元,2018年是2009年的14.92倍;而營運資本需求則從3072.12萬元增至12.08億元,后者是前者的39.31倍。而營運資本中金額最大、占比最高的是存貨,從2009年的2431.77萬元增長到2018年的8.93億元,后者是前者的36.74倍,也就是說,存貨的增長遠遠超過了營業收入的增長,并且存貨的金額在2019年度還在不斷增長,2019年三季報其金額達到了10.35億元。

從商業邏輯而言,持有存貨的目的是為了銷售,因此,存貨的增長一般來說跟銷售的增長保持一定的比例關系,這一邏輯對爾康制藥卻不成立。存貨增加就是目的,而不是為了更多的銷售和營業收入。

那么,爾康制藥的存貨周轉效率為什么會越來越差?也許要思考的一個問題是:爾康制藥存貨的價值是否可靠?2018年,監管部門的處罰公告的部分內容如下:

經查明,當事人存在以下違法事實:

一、2015年,爾康制藥全資子公司湖南爾康(香港)有限公司(下稱“爾康香”)將從另一全資子公司湖南爾康(柬埔寨)投資有限公司(下稱“爾康柬埔寨”)購入的200噸改性淀粉通過廣州某食品公司、上海某實業公司等中間商間接銷往爾康制藥,為此爾康香港確認營業收入18,058,880.00元,確認凈利潤15,859,735.04元。

二、2016年,爾康香港將從爾康柬埔寨購入的1878噸改性淀粉通過廣州某食品公司、上海某實業公司等中間商間接銷往爾康制藥,為此爾康香港確認營業收入229,315,853.50元,確認凈利潤208,981,130.18元。

爾康制藥從全資子公司全額現款購入原料不具有商業合理性,商品所有權上的主要風險和報酬沒有發生轉移,相關經濟利益沒有實際流入,商品的實際控制權沒有發生轉移。爾康香港的會計處理不符合現行《企業會計準則第14號—收入》的規定,上述經濟業務不應確認為銷售收入。

從上述公告內容中可以看出,爾康制藥存在著上市公司的內部交易未抵銷的情形:假設爾康香港從爾康柬埔寨買入100萬元的商品,再通過第三方以600萬元的價格賣給爾康制藥,如果后面的600萬元的交易沒有內部抵銷,則會出現爾康香港多確認500萬元的利潤,同時爾康制藥多確認500萬元的存貨;由于多確認了存貨價值,從而會導致存貨周轉效率出現大幅下降。因此,需要對爾康制藥的存貨進行認真檢查和確認。

不斷下降的長期資產周轉速度

爾康制藥的財務數據顯示,其長期資產的周轉速度在大幅下滑,從2009年的3.79次下滑到了2018年的0.81次,固定資產周轉率從2009年的3.54次下滑到了2018年的1.03次,說明爾康制藥的長期資產帶來收入的能力不斷下降,其長期資產的質量在變差。

對于長期資產,投資者需要考察爾康制藥上市以后投資的項目,并分析是否會存在長期資產價值虛高的問題。

長期過低的利潤現金含量

在媒體質疑后,爾康制藥最近幾年的毛利率和銷售凈利率持續下滑,毛利率從2015年的51.09%持續下滑到2019年的27.11%,銷售凈利率從33.55%下滑到2019年的8.33%。也許這才是公司比較接近真實的毛利率和銷售凈利率。

相比于毛利率和銷售凈利率的下滑,爾康制藥更關鍵的問題是:利潤現金含量過低。由于爾康制藥的營運資本需求增長遠遠超過了收入的增長,導致爾康制藥的利潤不斷沉淀在營運資本中,其利潤的現金含量長期過低。

對于大多數公司,經營活動產生的現金流量凈額應該高于凈利潤,因為凈利潤扣除了折舊攤銷等非付現成本,而經營活動產生的現金流量凈額則不需要扣除折舊攤銷。因此,利潤的現金含量一般都應當高于1。

爾康制藥的利潤現金含量從2009年開始,長期遠遠低于1,說明其利潤的質量不夠高。利潤表中的凈利潤很多,告訴投資者公司賺了很多錢,但是投資者再接著問:賺的錢在哪里?公司財務數據的答案是:在倉庫中的存貨里,在公司賬上的應收款項中。

然而,投資者要注意:真金白銀的現金才是真正賺到手的錢。

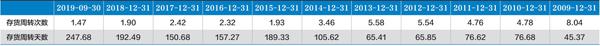

表1:爾康制藥的存貨周轉情況

表2:爾康制藥的長期資產周轉速度

表3:爾康制藥的盈利能力和利潤現金含量