基于動態主元的Logistic模型在中小型創新企業財務風險預警中的應用

孟巧 范國帥 王勝男 牟必燕 張靖 周凱朋

【摘要】? 合理的財務風險預警模型對中小型創新企業管理預測并發現企業經營情況和財務狀況的變化具有重要意義。文章基于國內外現有的財務風險預警模型,選取2013—2017年度我國ST和非ST中小型創新企業各10家作為研究樣本,借助SPSS軟件進行單因子樣本T檢驗,剔除差異不顯著的指標,通過檢驗主成分指標,構建預警模型,分別選取ST和非ST企業各4家進行預測,根據準確率情況,以所選取的20家ST和非ST企業的共有指標作為變量,構建綜合Logistic回歸預警模型,經過Hosmer-Lemeshow擬合優度檢驗,反映ST和非ST企業的財務危機狀況,從而較為準確地預警企業的財務風險,幫助企業準確把控投資方向,進一步進行市場投資預測,為中小型創新企業的發展提供具有可行性的依據方案。

【關鍵詞】? Logistic回歸;財務風險預警;主成分分析法

【中圖分類號】? F234? 【文獻標識碼】? A? 【文章編號】? 1002-5812(2019)17-0077-05

一、引言

在我國,中小型創新企業對經濟發展發揮著重要作用。目前,我國中小型創新企業具有數量多、分布廣的特點,生產線規模小,創新技術有限,但經營方式多樣化,負債水平較高。現如今全球經濟逐步走向一體化,對風險抵御能力較弱的中小型創新企業的財務風險預警機制的有效性和可行性提出了更高標準,中小型創新企業在激烈的市場競爭中壓力劇增。此外,企業內部財務風險管控能力不足、管理層治理結構不完善、資本運營結構不健全、資金投融方式不恰當和創新技術不獨特等問題進一步加劇了中小型創新企業在市場上生存并發展下去的難度,需要企業及時實施相應的防治措施。

國外研究表明,早在20世紀30年代西方學者就已經開始對企業如何有效管理并控制財務風險危機進行了相應研究,并提出了多種多樣的財務風險預警方法和模型,一般可分為定性分析和定量分析兩種。Argenti(1977)采用管理評分法建立的財務危機成因模型得到了廣泛應用,并提出企業如何有效管理并發揮管理層的作用。Ohison(1980)采用Logistic回歸方法建立了財務危機預警模型,揭示了所研究企業的財務狀況面臨破產的概率分布情況。

我國學者建立的財務風險預警模型主要是以傳統的財務指標為基礎、以財務比率分析為主體的單變量預警模型,在研究過程中,多將財務比率和各種統計方法結合為多變量預警模型,使用非統計類方法建立財務風險預測模型。在中國知網上以“財務風險預警”為關鍵詞,共檢索到6 090余篇相關文獻,數據顯示我國學者從1995年開始對財務風險預警課題進行研究,并呈遞增趨勢。2008年受企業重組改革政策的影響,關于財務風險預警的課題引起了學者的廣泛關注,截至2018年底,與“財務風險預警系統”主題相關的文獻有411篇,“財務風險系統”有382篇,“預警系統”有317篇。

國內外學者對Logistic回歸預警模型的研究都得到了有效驗證,并在企業發展中廣泛應用。吳笛嘉、林桂蘭(2017)通過分析新能源企業資本結構對企業績效的影響,為新能源企業如何屹立于競爭激烈的市場中提出了有效建議。此外,徐玉芳、邵勝華(2017)通過建立綜合Logistic回歸與純財務指標Logistic回歸的對比模型,驗證了綜合Logistic回歸財務風險預警模型的準確性較高。岳彩信(2012)發現Logistic動態分析模型的預測精度更加理想。陳芳、吳杰(2017)基于因子分析與Logistic回歸模型的對比,發現綜合Logistic回歸模型的判別效果更好。本文在上述研究成果的基礎上,進一步搜集財務危機企業和非財務危機企業的財務數據,通過檢驗主成分指標,構建主成分預警模型,得出該模型判別結果準確率不高的結論,進而構建Logistic回歸財務風險預警模型,并進一步研究主要的影響因素。通過檢驗預測組發現,本文所構建的Logistic回歸預警模型能夠及時識別財務風險和財務危機的征兆,可以為中小型創新企業財務風險預警提供參考。

二、中小型創新企業財務風險預警模型的設計

現代社會對中小企業財務管理的規范性和科學性要求較高,而當前眾多中小型創新企業達不到這一要求。本文選取企業規模、資產與負債結構相近、經營業務范圍不同的20家中小型創新企業作為研究對象(其中ST和非ST企業各10家,ST企業為財務危機組,非ST企業為非財務危機組),利用主成分分析和Logistic回歸分析方法,對建模組樣本2013—2017年度的財務數據進行分析,分別建立財務風險預警模型。

建立財務風險預警模型的關鍵在于指標選取的科學性。因此在考慮企業實際經營情況以及參考眾多優秀創新企業選取財務風險預警指標的經驗的基礎上,本文認為中小型創新企業的財務風險預警指標必須考慮企業的營運能力、盈利能力、償債能力和發展潛能等多個方面,因此,指標應包含能夠全面反映企業財務狀況和經營狀況的信息,這是指標能否準確反映企業財務風險的基礎。本文根據企業財務風險預警指標體系,從一級指標即盈利能力、營運能力、償債能力、成長能力、現金流量方面,選取14個二級指標,包括每股收益、每股凈資產、存貨周轉率、總資產周轉率、應收賬款周轉率、流動比率、速動比率、資產負債率、營業總收入同比增長率、毛利潤、總資產凈利率、現金流量與當期債務比率、每元銷售現金凈流量、全部資產現金回收率。如表1所示。

三、非財務危機組企業的模型構建與檢驗

(一)單因子樣本T檢驗

在選取初始指標之后,首先對非財務危機組企業的14個二級指標分別進行單因子樣本T檢驗,找出存在顯著性差異的指標,結果如表2所示。

由檢驗結果可知:存貨周轉率X3、速動比率X7、每元銷售現金凈流量X13的Sig值均大于0.05,表明指標之間差異不顯著,剔除這三個指標,共得到11個參與模型構建的指標。

(二)主成分分析指標檢驗

為了減少不同指標之間的相互影響,首先對10家非財務危機組企業14個二級指標的數據進行標準化處理,然后對所得到的數據進行KMO檢驗及Bartlett球形檢驗,根據KMO檢驗系數高于0.5,Bartlett顯著性越接近于0,各指標間的相關性越強的特性,來確定數據是否適合進行主成分分析。通過對10家企業14個二級指標的數據進行處理和檢驗,結果如表3所示。KMO檢驗系數為0.793>0.5,對應的Bartlett球形檢驗統計量顯著性概率低于5%,適合采用主成分方法進行分析。

(三)主成分預警模型的構建

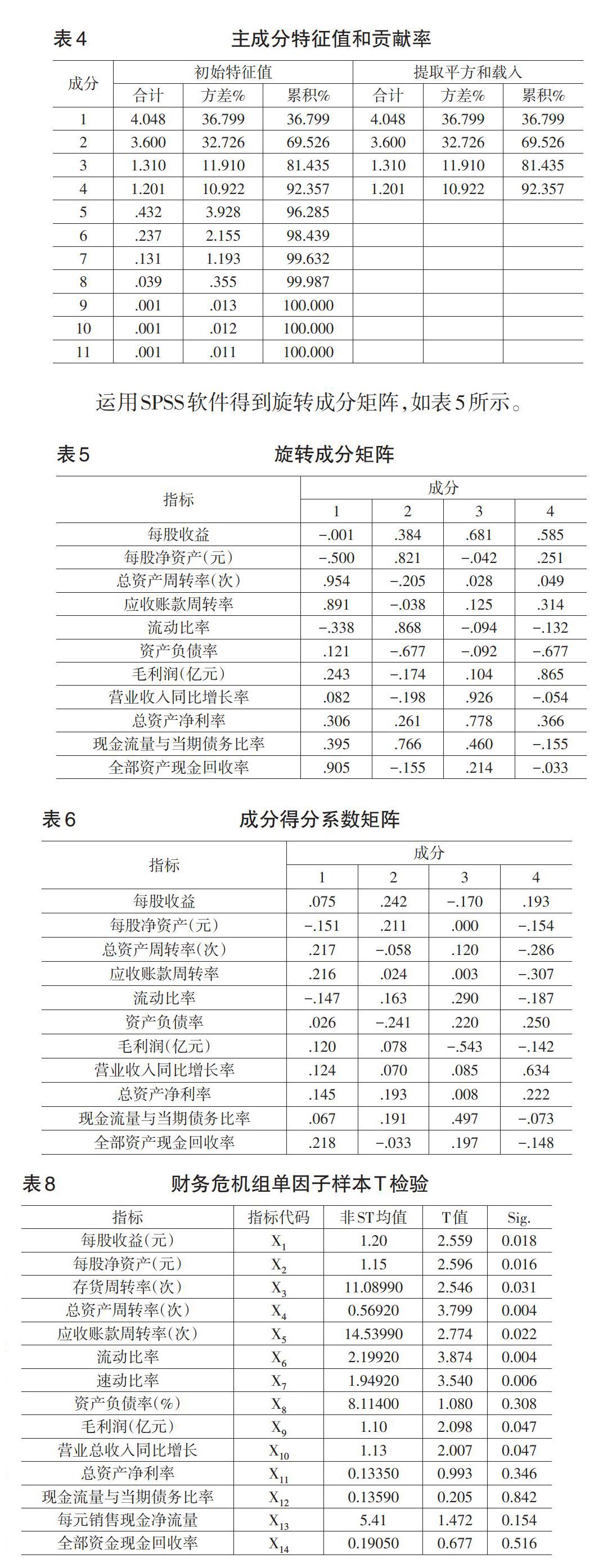

本文運用SPSS軟件對2013—2017年度10家非財務危機組企業的數據進行主成分分析,計算各主成分的特征值和貢獻率,結果如下頁表4所示。可知,前4個主成分的特征值均大于1,且累積貢獻率為92.357%。

運用SPSS軟件得到旋轉成分矩陣,如表5所示。

由旋轉成分矩陣可以得出4個主成分表達式:

F1=0.075X1-0.151X2+0.217X3+0.216X4-0.147X5+0.026X6+0.120X7+0.124X8+0.145X9+0.067X10+0.218X11 (1)

F2=0.242X1+0.211X2-0.058X3+0.024X4+0.163X5-0.241X6+0.078X7+0.070X8+0.193X9+0.191X10-0.033X11? ?(2)

F3=-0.170X1+0.000X2+0.120X3+0.003X4+0.290X5+0.220X6-0.543X7+0.085X8+0.008X9+0.497X10+0.197X11 (3)

F4=0.193X1-0.154X2-0.286X3-0.307X4-0.187X5+0.250X6-0.142X7+0.634X8+0.222X9-0.073X10-0.148X11 (4)

根據各主成分貢獻率,得出非財務危機組企業的財務風險主成分預警模型為:

Z=0.36799F1+0.32726F2+0.1191F3+0.10922F4 (5)

根據上述財務風險主成分預警模型表達式,并收集另外8家企業(ST和非ST企業各4家)的數據,進行標準化處理后代入公式,計算Z值,進而得出判別結果,如表7所示。

由判別結果可以看出,主成分預警模型的結果不能準確反映企業的財務風險狀況。

四、財務危機組企業的模型構建與檢驗

(一)單因子T檢驗

選取10家財務危機組企業的14個二級指標,分別進行配對樣本T檢驗,找出存在顯著性差異的指標。檢驗結果如表8所示。

單因子樣本T檢驗顯示,資產負債率X8、總資產凈利率X11、現金流量與當期債務比率X12、每元銷售現金凈流量X13、全部資金現金回收率X14這五個指標的Sig值均大于0.05,指標之間關系不顯著,從而剔除這5個指標,最終得到9個參與模型構建的指標。

(二)主成分分析指標檢驗

為了減少不同指標之間的相互影響,對所選取的10家財務危機組企業的14個二級指標數據進行標準化處理,通過KMO檢驗和Bartlett球形檢驗處理后的數據,以確定主成分分析是否適用于10家企業的數據。具體檢驗結果如下頁表9所示。KMO>0.5,Bartlett球形檢驗統計量對應的顯著性概率小于5%,說明主成分分析適用于標準化處理后的數據。

(三)主成分預警模型的構建

運用SPSS軟件對本文選取的10家財務危機組企業2013—2017年度的數據進行主成分分析,計算各主成分的特征值和貢獻率,結果如表10所示。

由表9可知,前3個主成分的特征值均大于1,且累積貢獻率達到74.98%,具有很好的詮釋作用。通過方差最大化得到旋轉成分矩陣,如表11所示。

根據旋轉成分矩陣得到3個主成分表達式:

F1=-0.401X1+0.178X2-0.054X3-0.50X4-0.570X5+0.245X6

-0.507X7+0.944X8+0.934X9 (6)

F2=0.656X1+0.935X2+0.825X3+0.227X4-0.306X5-0.259X6-0.400X7-0.193X8-0.182X9 (7)

F3=0.467X1+0.184X2-0.195X3+0.885X4+0.053X5+0.748X6+0.146X7+0.118X8+0.213X9 (8)

根據各主成分貢獻率,得出10家財務危機組企業的財務風險主成分預警模型:

Z=0.30341F1+0.26750F2+0.17888F3 (9)

根據財務風險預警模型和主成分表達式,收集另外8家企業(ST企業與非ST企業各4家)與之相關的數據,進行標準化處理后代入公式,計算Z值,進而得出判別結果,如表13所示。

可以看出,主成分預警模型的準確率不高,不能準確預測中小型創新企業的財務危機。

五、構建Logistic回歸預警模型

(一)模型的構建

對樣本企業2013—2017年度的數據進行整理,并分別對經單樣本T檢驗后非財務危機組和財務危機組企業的指標進行整合,選取二者的共有指標作為變量,代入SPSS軟件進行Logistic多元回歸,在分析時,賦予財務危機組企業因變量的值為1,非財務危機組企業因變量的值為0。分析結果如表14所示。

如下頁表15所示,Sig值為1.000,大于0.05,說明Logistic回歸預警模型擬合優度較好。

根據多元Logistic回歸分析結果得到Logistic回歸預警模型:

將建模組和檢驗組的原始指標數據代入財務風險預警模型得到P值,因為財務危機組和非財務危機組企業是按照1∶1的比例選取的,因此將判別分割點選取為0.5,即:P>0.5代表財務危機組企業,P<0.5代表非財務危機組企業。判別結果如表16所示。

可以看出,經過Logistic回歸分析后判別結果的準確率比主成分預警模型的準確率要高,建模組高達84.51%,檢驗組高達77.29%,比主成分預警模型的準確率高出近20%,因此Logistic回歸預警模型可以更加準確地預測企業的財務風險。

(二)模型的有效性檢驗

對選取的8家財務危機組企業和非財務危機組企業2017年的財務數據進行相應的模型檢驗。首先對8家企業的指標數據進行標準化處理,然后代入Logistic回歸預警模型中,計算出回歸P值,以0.5為分界點進行判斷。樣本檢驗中對8家企業的判斷正確,準確率達到98%,預測能力較好,能夠準確地對企業的財務風險進行預警。通過擬合度檢驗,-2倍的對數似然函數的值為0,Nagekerke R2為1,說明模型擬合優度較好,能夠準確地對企業的財務風險進行預警。

六、研究結論及相關建議

(一)研究結論

本文通過搜集財務危機企業和非財務危機企業的財務指標數據,利用單因子樣本T檢驗,剔除差異不顯著的指標,然后檢驗主成分指標,構建主成分預警模型。經檢驗得出該模型的判別結果,建模組為65.22%,檢驗組為60.74%,準確率并不高,不能準確預測企業的財務風險,進而本文構建了Logistic回歸預警模型。構建該模型首先要對顯著性檢驗的指標體系進行主成分分析,并觀察Hosmer和Lemeshow檢驗表得到Sig值和Logistic回歸預警模型擬合優度情況。經檢驗,該模型的判別結果,建模組為84.51%,檢驗組為77.29%,準確率較高。

通過對兩種財務風險預警模型的實例檢驗和對比發現,本文所構建的Logistic回歸預警模型有助于中小型創新企業及時識別財務風險和財務危機的征兆,調整財務戰略和經營戰略,以減少財務風險帶來的損失。此外,投資者也可以通過此模型來預測企業未來的財務狀況,對投資中產生的風險進行有效控制。

(二)相關建議

作為企業管理者,要時刻關注企業的財務活動,把握風險控制,降低企業的財務風險,可以采取如下措施:(1)提高企業的獲利能力。通過實驗研究數據發現,兩組企業相比,財務危機組企業的盈利能力較差,大多為負增長,并且大部分利潤為負值。因此,企業要想實現持續增長,必須提高獲利能力。(2)合理利用杠桿效應。本文所搜集的財務危機企業大部分是資產負債率較高、營業成本較高的中小型企業,這些企業的債務負擔過重,承受的財務風險較大。企業要想有效地控制這些風險,應建立多樣化的融資渠道,采取正確的融資方式,合理利用財務杠桿效應,降低企業的財務風險。(3)加強對資金的管控。企業發展的必要前提是具備充足的資金,企業應合理安排資金用途,提高資金使用率。S

【主要參考文獻】

[ 1 ] 吳笛嘉,林桂蘭,新能源龍頭企業資本結構對企業績效的影響[J].商業會計,2017,(23):65-66.

[ 2 ] 徐玉芳,邵勝華.中小企業財務危機預警模型設計及實證研究[J].會計之友,2017,(12):31-34.

[ 3 ] 陳芳,吳杰.中小企業財務危機預警模型比較研究——基于因子分析與Logistic回歸模型的對比[J].財會通訊,2017,(05):106-108.

[ 4 ] 黃曉波,王慧.從公司治理視角看農業上市公司財務風險[J].財會月刊,2017,(02):47-54.

[ 5 ] 王藝,姚正海.制造業上市公司財務預警體系的構建及比較——基于數據挖掘技術[J].財會月刊,2016,(21):49-55.

[ 6 ] 王慶華,楊杏.基于多分類Logistic回歸模型的企業財務風險影響因素探析[J].財會月刊,2015,(18):64-68.

[ 7 ] 樊林堉.基于趨勢性信息改進Logistic財務預警模型[J].經營與管理,2018,(10):140-142.

[ 8 ] 康雨舟.基于Logistic回歸的制造業上市公司財務困境預警模型[J].現代經濟信息,2018,(15):154-157.