低碳約束的生產(chǎn)批量優(yōu)化模型構(gòu)建與計算

張如云,劉 清

(1.武漢理工大學(xué) 交通學(xué)院,湖北 武漢 430063;2.華北水利水電大學(xué) 管理與經(jīng)濟學(xué)院,河南 鄭州 450046;3.國家水運安全工程技術(shù)研究中心,湖北 武漢 430063)

1 引言

為了應(yīng)對由二氧化碳(CO2)為主的溫室氣體過度排放引起的全球氣候變暖問題,諸多國家和地區(qū)采取了各種碳約束政策以促進社會減排,如碳限額與交易、碳稅、碳補償?shù)取F渲校驗樘级愓咴趯崿F(xiàn)減排方面的有效性,已被10多個國家和地區(qū)采用,如奧地利、捷克、丹麥、愛沙尼亞、芬蘭、德國、意大利、荷蘭、挪威、瑞典、瑞士、英國和加拿大的部分地區(qū)[1]。碳稅(carbon tax)是以減少二氧化碳排放為目的,直接對溫室氣體排放量定價的控制手段,針對化石燃料如石油、煤炭、天然氣等,以其碳含量或碳排放量為基準所課征的一種稅目。碳稅政策旨在將企業(yè)對環(huán)境的負外部性以碳稅方式內(nèi)部化來促使企業(yè)減排,比如采用更為清潔少污染的能源、進行減排投資開發(fā)更節(jié)能減排的生產(chǎn)工藝或流程,以及通過優(yōu)化生產(chǎn)庫存計劃實現(xiàn)減排目的等。而研究不同類型企業(yè)生產(chǎn)庫存安排和碳排放對碳稅稅率變動的不同反應(yīng),對更有針對性地進行碳稅政策安排具有非常重要的意義。

2 文獻綜述

節(jié)能減排的元素豐富了庫存優(yōu)化方面的研究。這個領(lǐng)域的許多研究認為供應(yīng)鏈決策對碳排放有顯著影響,部分學(xué)者針對碳約束下考慮環(huán)境績效和偏好的生產(chǎn)優(yōu)化和庫存問題做了研究。如Du,S.et al.(2014)[2]研究了碳足跡和低碳偏好對排污權(quán)交易系統(tǒng)中高污染企業(yè)生產(chǎn)決策的影響。Absi et al.(2013)[3]研究四種碳排放約束下單一產(chǎn)品無容量限制(Uncapacitated Lot-Sizing,ULS)的生產(chǎn)批量問題。Wahab et al.(2011)[4]將固定和可變碳排放成本加入國際供應(yīng)鏈EOQ模型,給出了生產(chǎn)-運輸?shù)淖罴巡呗浴e,P.et al.(2015)[5]證明在碳稅政策下通過調(diào)節(jié)參數(shù)可以實現(xiàn)企業(yè)最佳生產(chǎn)批量及碳排放減少的目的。Li and Gu.(2012)[6]也做了類似的研究。Hovelaque and Bironneau(2015)[7]的研究表明征收碳稅將減少企業(yè)運營的總排放量和邊際排放量。王坤和趙道致(2014)[8]基于非合作博弈中碳稅變動的情況,分析了其對兩個制造商產(chǎn)量、利潤的影響。Zhang and Xu(2013)[9]研究了碳排放交易政策下多項目的產(chǎn)能生產(chǎn)優(yōu)化問題,分析了碳限額和交易政策對系統(tǒng)績效的影響,同時對碳稅和碳交易政策對生產(chǎn)計劃的影響加以對比。

以上文獻的研究結(jié)論證實了碳稅政策下通過對企業(yè)生產(chǎn)(采購)計劃調(diào)整可以減少企業(yè)運營中的碳排放,說明了該問題研究的價值。但綜觀上述文獻,雖然研究視角各有不同,但少有針對不同類型企業(yè)生產(chǎn)計劃和碳排放量對碳稅稅率變動的敏感性方面的對比研究。本文擬在現(xiàn)有文獻研究的基礎(chǔ)上,從新的視角對比分析碳稅政策對不同類型企業(yè)生產(chǎn)計劃和碳排放變動的影響,從而為相關(guān)部門制定更合理的碳約束政策提供理論依據(jù)。

3 碳稅約束的最優(yōu)生產(chǎn)批量

3.1 問題描述及假設(shè)

本文以制造類企業(yè)為研究對象,生產(chǎn)一種產(chǎn)品,不考慮產(chǎn)品變質(zhì)問題。將產(chǎn)品需求期均分為若干個時長相等的階段,根據(jù)市場預(yù)測,每個階段對該產(chǎn)品的需求量已知,環(huán)保部門對該產(chǎn)品生產(chǎn)和存儲環(huán)節(jié)的碳排放征收碳稅。現(xiàn)需要對該產(chǎn)品在每個階段的生產(chǎn)批量計劃進行決策,優(yōu)化目標是整個供應(yīng)階段該產(chǎn)品的生產(chǎn)和庫存總成本最小化。總成本函數(shù)中包含產(chǎn)品生產(chǎn)成本(包含生產(chǎn)線啟動的固定成本和與產(chǎn)量相關(guān)的變動成本兩部分)、存儲成本和碳稅成本。

模型假設(shè)如下:階段內(nèi)不允許缺貨。該產(chǎn)品初始庫存和期末庫存量均為零。供應(yīng)周期內(nèi)碳排放來源于產(chǎn)品生產(chǎn)過程和存儲環(huán)節(jié)的能源消耗,分別考慮了每個環(huán)節(jié)中的固定碳排放和可變碳排放部分,其中生產(chǎn)環(huán)節(jié)的碳排放與產(chǎn)量線性相關(guān),儲存環(huán)節(jié)的碳排放與每個階段期初存貨量線性相關(guān)(Hua et al.,2011)[10]。由于受到產(chǎn)品原材料市場供求的影響,單位產(chǎn)品生產(chǎn)成本的可變部分在各階段內(nèi)不完全一樣,固定生產(chǎn)成本不變。各階段的單位產(chǎn)品存儲成本不變。

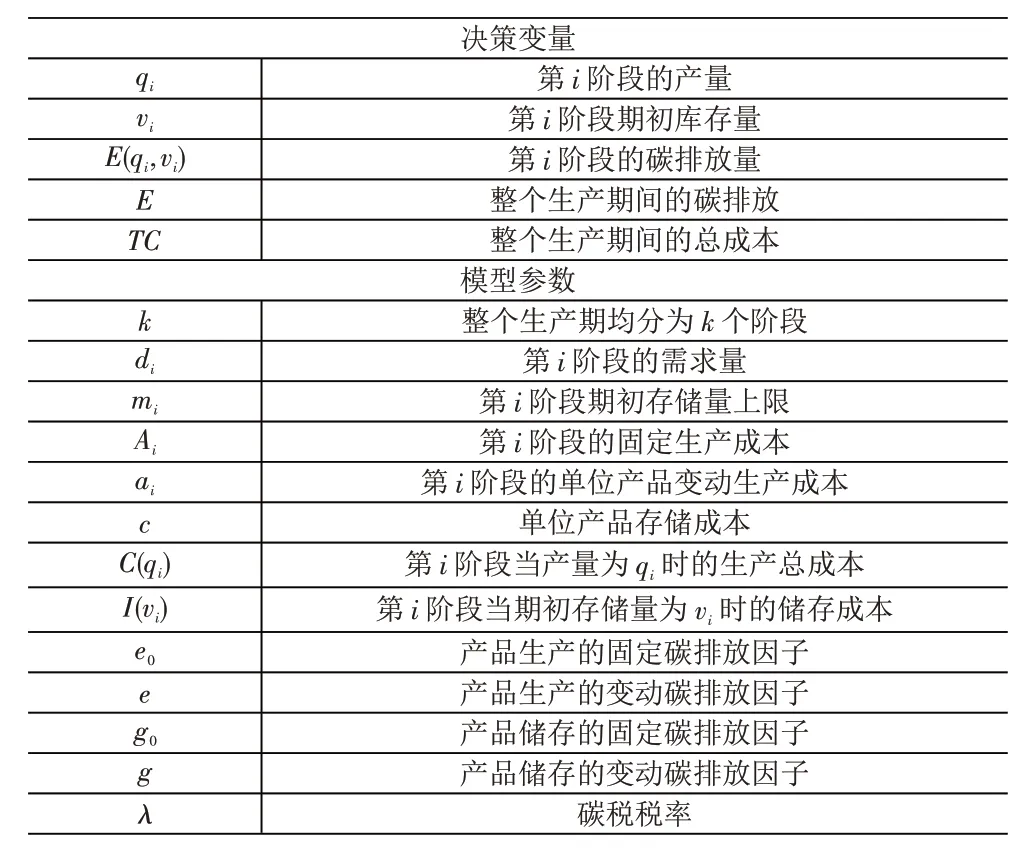

模型參數(shù)和決策變量見表1。

表1 決策變量和參數(shù)

3.2 模型構(gòu)建

為檢驗企業(yè)生產(chǎn)批量安排及碳排放對碳稅稅率變化的敏感性,本文將碳稅成本引入多周期生產(chǎn)庫存模型,在碳稅(carbon tax)政策下構(gòu)建制造商多階段生產(chǎn)庫存成本目標函數(shù)。

3.2.1 目標函數(shù)中各構(gòu)成部分

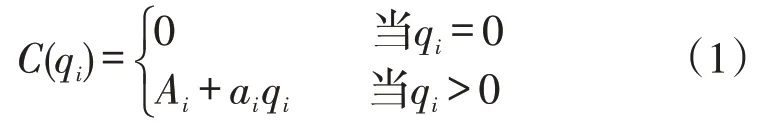

(1)生產(chǎn)成本。第i階段產(chǎn)量為qi時的生產(chǎn)成本C(qi),包含固定生產(chǎn)成本Ai和可變產(chǎn)品成本aiqi兩項,其中固定生產(chǎn)成本指每次生產(chǎn)線啟動時產(chǎn)生的準備成本,即:

(2)存儲成本。第i階段期初庫存量為vi時所需的存儲費用:

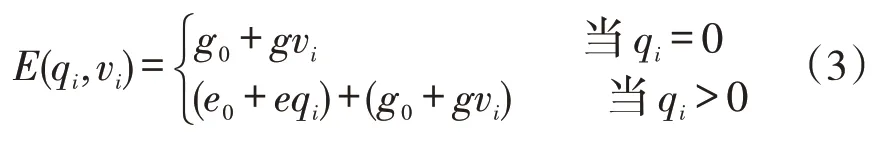

(3)碳排放量。當階段i沒有發(fā)生生產(chǎn)活動時,生產(chǎn)環(huán)節(jié)的碳排放量為零;但是倉儲環(huán)節(jié)和生產(chǎn)環(huán)節(jié)不同,即使該階段期初存貨為零,由于需要維持倉庫的正常儲存功能,所以依然有固定碳排量g0。故當?shù)趇階段產(chǎn)量為qi,期初存儲量為vi時,該階段的碳排放量表達式為:

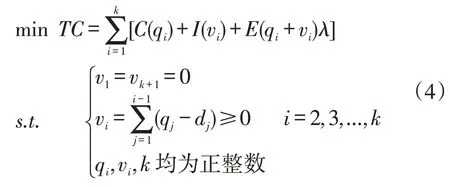

3.2.2 碳稅政策下擴展的EPQ模型。在碳稅政策下,企業(yè)需要為生產(chǎn)和儲存環(huán)節(jié)產(chǎn)生的每一單位碳排放繳納λ碳稅,綜合等式(1)-(3),得到碳稅政策下多階段生產(chǎn)庫存優(yōu)化的目標函數(shù):

3.3 模型求解

上述模型的求解采用動態(tài)規(guī)劃方法,狀態(tài)轉(zhuǎn)移方程為vi+1=vi+qi-di,i=1,2,...,k;階段指標函數(shù)為:V(vi)=C(qi)+I(vi)+E(qi,vi)λ;邊界條件為fk+1(vk+1)=0;順序遞推關(guān)系式為:從邊界條件出發(fā),利用遞推關(guān)系式,對每個階段i,計算之間的值,最后求得的f1(v1)即為最小總費用,再逆推得到各階段的最優(yōu)生產(chǎn)批量。

4 數(shù)值驗證

4.1 參數(shù)賦值及計算

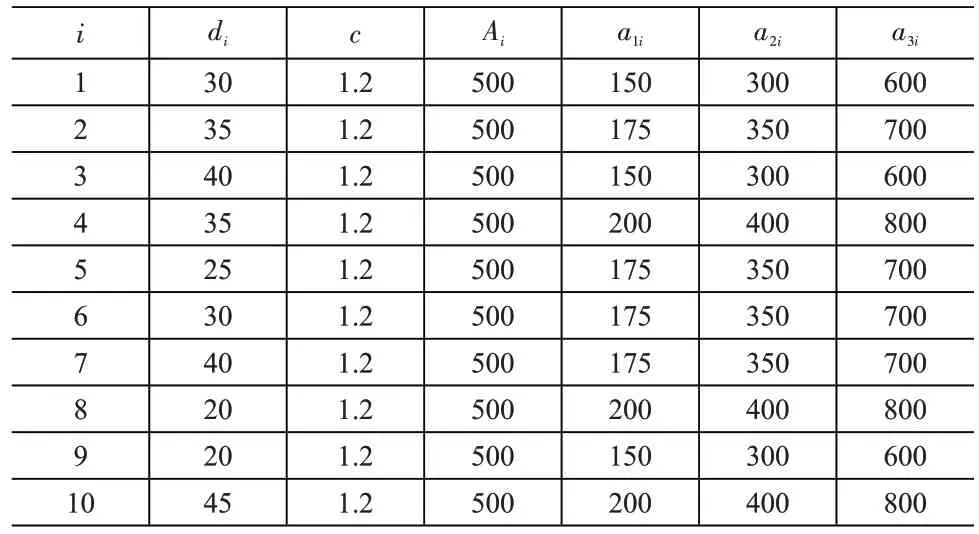

本節(jié)研究目的包含兩個,一是驗證本文第3部分所建模型對于生產(chǎn)企業(yè)減少碳排放是否有效;二是檢驗碳稅政策對不同類型企業(yè)生產(chǎn)庫存批量優(yōu)化的影響。為完成驗證目的,以不同的單位產(chǎn)品可變生產(chǎn)成本a1、a2、a3分別表示三種類型的企業(yè)。現(xiàn)在需要對三類企業(yè)10個階段的生產(chǎn)批量安排進行決策。為了計算過程簡便,在不影響檢驗效果的前提下,假設(shè)這三類企業(yè)除了單位產(chǎn)品變動成本不同之外,其他變量如產(chǎn)品需求情況、產(chǎn)品固定生產(chǎn)成本、單位產(chǎn)品儲存成本,以及生產(chǎn)和儲存階段的碳排放因子均相同,各參數(shù)賦值情況見表2。

表2 參數(shù)賦值

令a2企業(yè)單位產(chǎn)品可變生產(chǎn)成本居中,a1和a3類型企業(yè)分別在a2的基礎(chǔ)上減少50%和增加100%。另外,為每次生產(chǎn)的固定碳排放和可變碳排放因子分別賦值:e0=30,e=1;為每個階段存儲的固定碳排放和可變碳排放因子賦值:g0=15,g=0.5。碳稅稅率λ的取值由0開始(λ=0表示企業(yè)不考慮碳稅政策的情況),每次上調(diào)10個單位,以檢驗隨著碳稅稅率上浮,企業(yè)生產(chǎn)庫存安排變動的情況。

將各參數(shù)值代入第3部分的目標函數(shù)式(4),調(diào)用MATLAB程序,以包含碳稅成本在內(nèi)的總成本最小為優(yōu)化目標,對碳稅約束前后上述三類企業(yè)多階段生產(chǎn)庫存問題進行動態(tài)求解。計算結(jié)果見表3。

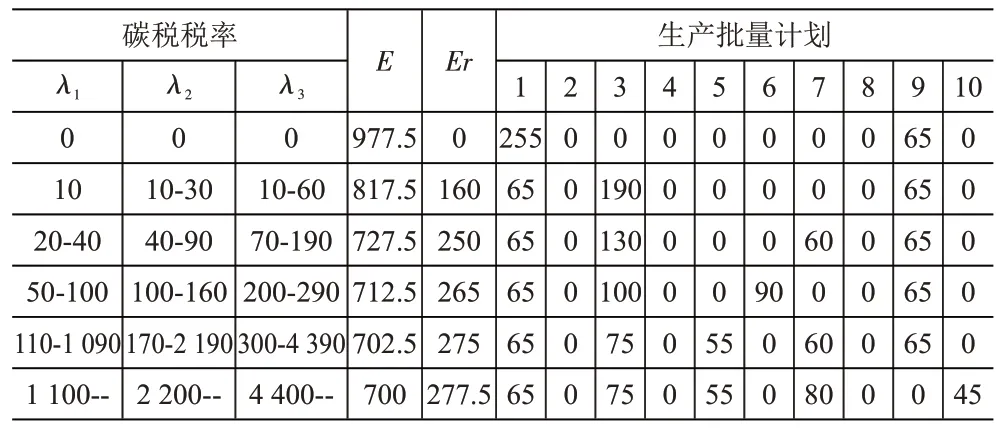

表3 碳稅稅率對生產(chǎn)批量優(yōu)化的影響和對應(yīng)碳排放

表3中λ1、λ2和λ3分別對應(yīng)a1、a2和a3企業(yè)生產(chǎn)計劃調(diào)整所對應(yīng)的碳稅稅率變動區(qū)間。以碳稅政策下a1企業(yè)對應(yīng)的生產(chǎn)批量計劃調(diào)整為例,為滿足10個階段的需求,對應(yīng)不同的碳稅稅率水平,a1企業(yè)生產(chǎn)和儲存總成本最低的最優(yōu)生產(chǎn)計劃分別為:當碳稅稅率為零,即政府不對企業(yè)生產(chǎn)和儲存碳排放征收碳稅時,在第1階段生產(chǎn)255單位,第9階段生產(chǎn)65單位,其他階段不生產(chǎn),碳排放量為977.5單位。當碳稅稅率為10元/單位時,最優(yōu)生產(chǎn)計劃調(diào)整為在第1、第3和第9階段生產(chǎn),產(chǎn)量分別為65、190和65單位,對應(yīng)碳排放量為817.5單位,比不考慮碳稅政策的最優(yōu)計劃減排160單位。但碳稅稅率區(qū)間,最優(yōu)生產(chǎn)計劃調(diào)整為分別在第1、第3、第7和第9階段生產(chǎn),對應(yīng)產(chǎn)量分別為65、130、60和65單位,對應(yīng)碳排放量727.5單位,比不考慮碳稅政策的最優(yōu)計劃減排250單位。隨著碳稅稅率逐漸提升,由表3可以觀察出,a1企業(yè)的最優(yōu)生產(chǎn)安排隨之調(diào)整,碳排量對應(yīng)減少。但碳稅稅率達到1100元/單位及以上時,在各階段需求不變的前提下,a1企業(yè)無法通過調(diào)整生產(chǎn)計劃實現(xiàn)減排,減排遇到瓶頸。其他類型的企業(yè)a2和a3的最優(yōu)生產(chǎn)安排對碳稅稅率變動的情況和a1企業(yè)相似。

4.2 計算結(jié)果討論

4.2.1 碳稅政策下對企業(yè)生產(chǎn)庫存環(huán)節(jié)減排的促進效應(yīng)。由表3可知,考慮碳稅前后每類企業(yè)的生產(chǎn)庫存安排總共有6種情況,對應(yīng)的碳排放總量見表3中E列。可以看出隨著碳稅稅率上浮,通過生產(chǎn)庫存計劃的調(diào)整,最多可以減少277.5單位的碳排放,見表3中Er列。這樣的驗證結(jié)果證實了通過企業(yè)生產(chǎn)庫存計劃的調(diào)整,確實可以減少企業(yè)運營中碳排放量,這一點和現(xiàn)有文獻的研究結(jié)論一致。也說明了碳稅政策通過將企業(yè)生產(chǎn)對環(huán)境的負外部性以碳稅成本的形式內(nèi)部化后,確實能夠促進企業(yè)主動減少碳排放,在追求成本節(jié)約的同時,減少運營過程中溫室氣體的排放。

4.2.2 不同類型企業(yè)生產(chǎn)計劃對碳稅稅率變動的敏感性比較。觀察表3數(shù)據(jù)還可以發(fā)現(xiàn),對應(yīng)每一次生產(chǎn)庫存計劃的調(diào)整,不同類型的企業(yè)能夠承受的碳稅稅率變動空間有著明顯的區(qū)別。以第3種生產(chǎn)庫存安排為例加以說明,同樣以含碳稅在內(nèi)的總成本最低作為優(yōu)化目標,三種類型企業(yè)a1、a2和a3對應(yīng)的碳稅稅率區(qū)間分別為和即當碳稅稅率λ處于對應(yīng)的區(qū)間時,相應(yīng)類型的企業(yè)沒有動力對生產(chǎn)庫存安排做進一步調(diào)整以減少碳排放。不難看出,三類企業(yè)在同一種生產(chǎn)安排下對應(yīng)的碳稅區(qū)間無論是起止點,還是區(qū)間范圍都差異明顯。此外,對于企業(yè)a1,當碳稅稅率大于等于1100后,企業(yè)生產(chǎn)庫存計劃沒有再優(yōu)化的空間,企業(yè)a2和a3的這一閾值分別出現(xiàn)在2200和4400,這說明單位產(chǎn)品生產(chǎn)成本越高的企業(yè),其對碳稅的承受能力越強。

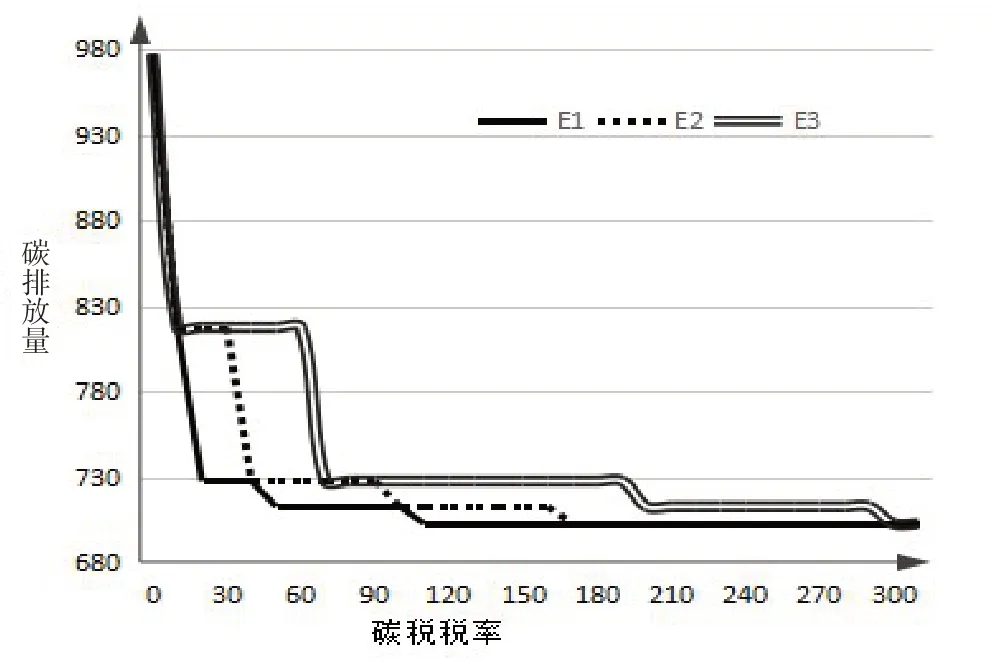

為更直觀地區(qū)別不同類型企業(yè)其生產(chǎn)庫存安排受碳稅政策的影響程度,根據(jù)表3數(shù)據(jù)制作圖1。因為第5種和第6種生產(chǎn)計劃各企業(yè)對應(yīng)的碳稅稅率過高,企業(yè)生產(chǎn)中碳稅負擔過重,而且減排的幅度也明顯變小,在現(xiàn)實中這樣的稅率水平難以維持。所以,在圖1中只列出了碳稅稅率在300以下時,各企業(yè)不同生產(chǎn)庫存安排所對應(yīng)的碳排放總量變動曲線E1,E2和E3。

圖1 碳稅稅率對生產(chǎn)儲存碳排放量的影響

觀察圖1中碳排放曲線變動的情況,單位產(chǎn)品生產(chǎn)成本最低的a1類企業(yè)在碳稅稅率λ1為20時,通過主動調(diào)整生產(chǎn)計劃就可以明顯降低其生產(chǎn)運營的碳排放總量,當λ1上浮至110時,其減排量基本達到了最高幅度。而單位產(chǎn)品生產(chǎn)成本最高的a3類企業(yè)在碳稅稅率λ3由0上浮至10時,通過生產(chǎn)計劃調(diào)整碳排放降幅明顯,但隨著λ3繼續(xù)提高,該企業(yè)對碳稅稅率變動的敏感性明顯降低。如λ3∈[70,190]時,企業(yè)沒有動力通過調(diào)整生產(chǎn)計劃減排以追求總成本的節(jié)約。結(jié)合表3數(shù)據(jù),可見當λ3≥300以后,該類企業(yè)調(diào)整生產(chǎn)計劃的動力更弱。單位產(chǎn)品生產(chǎn)成本居中的a2類企業(yè)生產(chǎn)計劃調(diào)整對碳稅稅率變動的敏感性位于前兩類企業(yè)之間。

上述三類企業(yè)生產(chǎn)庫存安排調(diào)整對碳稅稅率變動的敏感性出現(xiàn)明顯差異的原因可能在于:對于生產(chǎn)成本很高的企業(yè),碳稅成本在企業(yè)生產(chǎn)庫存總成本中所占比重偏小,碳稅稅率上浮對其總成本的沖擊較小,所以主動減排的意愿不高。

5 結(jié)論與展望

本文通過建模和數(shù)值實驗證明了兩個結(jié)論,一是在碳稅政策下企業(yè)生產(chǎn)庫存計劃的調(diào)整可以帶來該環(huán)節(jié)碳排放量減少。數(shù)值實驗的結(jié)果還支持了另外一個結(jié)論,即不同類型的企業(yè)其對碳稅稅率變動的敏感性可能存在很大差異,以本文所列的三種類型的企業(yè)為例,生產(chǎn)成本越高的企業(yè)對碳稅稅率變動的敏感性越弱,說明碳稅政策對該類型企業(yè)的約束效果不夠理想。根據(jù)這兩個結(jié)論,本文提出兩點建議:對于生產(chǎn)企業(yè),在碳稅政策約束下,可以通過主動調(diào)整生產(chǎn)庫存安排,以實現(xiàn)運營過程中碳排放的減少,從而減少碳稅成本的大幅增加。針對碳約束政策的制定者,應(yīng)根據(jù)不同類型的行業(yè)和企業(yè)特點,分別制定不同的碳約束政策,如針對生產(chǎn)成本較低的企業(yè),可以采取碳稅政策予以約束,而對于生產(chǎn)成本偏高的企業(yè),則建議采用碳限額政策予以約束。

在將來的研究工作中,還可以針對不同行業(yè)、不同排放水平或不同價格的產(chǎn)品特點對碳稅稅率變動的敏感性,以及碳限額及交易價格的確定做進一步研究,以幫助碳約束政策在企業(yè)運營節(jié)能減排中更好地發(fā)揮作用。