基于綜合分析法的企業風險預警研究

王家洲

摘 要:企業財務風險控制和預警是企業在生產經營中的關鍵點,雖然財務風險發生的概率較小,但是可以升級為企業破產和金融危機。作為企業管理者,如何在經濟處于下行期,及時捕捉財務風險信息,并作出正確的預警措施,可以為企業挽救財務損失。本文就綜合分析法對20家ST企業進行了風險探討,并立足企業實際,提出了本文研究風險預警的局限性

關鍵詞:統計模型;財務預警;綜合分析法;st企業

一、前言

在國內經濟長期處于下行期以及國際貿易摩擦加劇的當下,企業所處的經營環境持續的惡化,所面臨的風險和危機逐漸增加。尤其是以美國為代表的歐美發達經濟體,在經歷了2007年次貸危機后,仍在不斷掙扎的走經濟復蘇之路。并且,在不斷加劇的國際地緣政治風險、貿易保守主義和國際市場經濟震蕩等情況下,企業破產的概率急劇增加。所以需要及時有效的財務預警措施來對企業的生產經營進行診斷,捕捉不穩定的財務風險信息,減少或者規避財務危機所造成的負面影響。從20世紀60年代開始,美國的學者開始研究財務預警,隨著全球一體化和金融全球化的深化,在20世紀90年代,財務預警逐漸成為金融風險領域的熱點,雖然中國的財務風險和預警研究滯后于西方國家,但是在學習和借鑒西方國家扎實的理論基礎,結合中國的具體實踐和案例,建立起符合中國國情的財務危機預警模型,對企業風險的控制研究有裨益。

當然,財務預警模型的研究需要解決幾個問題;財務信息的滯后性,由于研究的標的為已經發生財務危機的企業,所以需要挖掘出影響財務危機的核心因素,并且集合各種財務指標來預測財務危機;財務危機時間點的確定,財務危機不是一蹴而就,而是在不斷演變中,積累財務風險所形成。所以需要謹慎區分從財務危機蔓延初期到真正財務危機的分界點。

本文基于上述現實問題和研究難點,以制造業上市公司作為研究對象,深度挖掘財務危機的形成原因,構建財務危機預警模型,有效預測企業財務危機。

二、財務危機特點和成因

1.財務危機特點

從企業生命周期來看,財務危機具有累積漸進性、突變性和多樣性。

(1)累積漸進性,企業財務危機具有時間上的累積性,這種累積性是企業在特定時期財務水平和經營活動等方面出現問題的集中體現,是一種從微弱的變化到持續惡化過程的演變。起初,這種變化可能僅僅是內部控制或者經營出現的隱患,并沒有很突出的特征。但是隨著外在環境或者內部經營等不利因素的慢慢擴大,企業逐漸出現了償債能力弱、資金周轉困難、產品競爭能力下降等問題。并且,如果沒有強有力的挽救措施和資金補給,嚴重的會導致企業破產或者被兼并與收購等。所以財務危機的形成需要時間和空間上的累積和經營的持續破壞。

(2)突變性,通常企業從正常的經營到持續惡化,需要經過長期的質變和抗風險能力的下降。當經營風險積累到一定程度后,企業會從質變到突變成“不良”企業。一般,如果企業在研發、生產、銷售和服務中,能夠有充足的現金流和規范的財務流程,其抗風險能力較強,能夠對突發事件,及時作出經營上的調整;但是,如果企業缺乏足夠的實力或者資源,其抵御風險的能力就較弱,可能來不及作出調整就已經面臨更大的問題。所以企業從健康狀態到惡化的過程需要時間上的積累,但是如果積累到一定程度,則會發生實質性的破產風險。

(3)多樣性,企業財務危機的多樣性可以細分為成因的多樣性和類型的多樣性。其中,成因的多樣性是指導致企業財務危機有諸多的因素,例如外部經營環境的惡化、企業內部經營管理出現問題、產品逐漸喪失了競爭力或者是市場需求的萎縮等。類型的多樣性是指企業財務危機有不同的變現形式,例如企業營業收入的下降、持續性的虧損、償債能力的不足,企業人員的大幅度流失、產品的滯銷以及研發能力不足等

2.財務危機的成因

對于財務危機成因的研究一直是熱點和難點。國內外學者大多從內部和外部兩方面解剖財務危機,但是普遍的觀點是,內因是核心,外因通過影響內因發揮作用。所以,本文側重于從企業的財務、經營和內部控制等三方面闡釋財務危機的成因。

(1)財務的持續惡化是直接原因,財務一般體現的是企業的盈利能力和償債能力,當企業的盈利能力和償債能力出現問題時,會直接導致企業的財務危機,常見的表現有銷售收入面臨問題,例如在企業其他條件不變的情況下(企業的經營成本和風險水平等保持穩定),銷售收入的下降,導致企業現金流的短缺,企業只有通過借貸來彌補資金的缺口,從而導致了負債和利息水平的持續走高,企業利潤空間被嚴重擠壓,逐漸形成惡性循環,隨著資產越來越不能覆蓋負債,巨額的債務將逐漸壓垮企業。

(2)經營的不可持續是核心原因,企業經營流程中所涉及到的研發、采購、生產、銷售和管理等業務,都是企業危機的蔓延脈絡。高效率的研發、低成本的采購、高技術的生產、高質量的銷售和管理,可以形成一個信用水平極高、產品質量過硬和風險管理水準一流的現代化企業,并足以抵御資金短缺、市場蕭條等問題,但是如果企業經營存在不可持續的發展問題,缺少足夠的資本來應付外部環境惡化問題,會導致企業逐漸被市場所淘汰。

(3)治理結構的不合理是基本原因,企業的經營在于人的管理,良好的財務管理和人才治理結構,可以為企業的持續發展提供動力。現代化的企業需要所有權和管理權的分離,可以通過合理的內部治理來規避道德風險和逆向選擇,從而實現股東利益的最大化。當然公司內部治理結構的優化,最終會落實到人才的培養和管理,所以如何使得人力優勢轉化為企業發展的動力至關重要。如果公司治理結構缺失或者不合理,導致人才流失、財務制度不完善和經營的持續性惡化,將影響企業決策的正確性、管理水平的下降和經營能力的下滑,從而會帶來財務危機等問題。

三、實證分析

1.樣本的選擇

由于不同行業的財務數據的差異性較大,所以為了便于比較和研究,本文選取了制造業2017年被ST的20家上市公司,作為研究對象。考慮到預警模型需要檢驗ST前后財務數據的不同,所以選取20家上市公司2016年、2015年和2014年的數據作為研究標的。

2.指標的選定

本文對于財務風險的預警側重于財務指標和未來現金流情況,所以在指標的選取中,力求全面性、可比性和可操作性。本文選取了10項指標,這些指標能夠反映企業的盈利能力、償債能力、成長能力、營運能力和現金流量。并且,本文根據專家調查法對10項指標進行了加權。具體的財務指標介紹和加權情況如下所示。

3.綜合分析結果

(1)靜態分析結果

在靜態分析之前,需要對時間序列進行隸屬函數的確定;其次,進行歸一化處理,即得出以下函數:

其中,分別表示企業處于經營良好、正常、一般危機和嚴重危機的狀況,其隸屬值分別為(0.75,1]、(0.5,0.75]、(0.25,0.5]、(0,0.25]。一般而言,當μ(V)大于0.5時,企業發生財務危機的可能性較小。反之,則發生財務危機的概率較大。

從靜態分析結果來看,樣本的實證結果符合財務危機前的趨勢特點:

85%的樣本,2015年的隸屬函數值μ明顯要小于2014年的隸屬函數值,這說明2015年的財務危機較2014年嚴重,從而可以搜集財務危機可能發生的信息。其中,企業的盈利能力開始惡化,但是企業償債能力和現金流還算正常,但是已經出現危機趨勢;

75%的樣本,2016年的隸屬函數值μ明顯要小于2014年的隸屬函數值,這反映出了財務危機仍在延續,財務指標持續性的惡化。其中,企業的各項指標均出現較大變動,企業進入危機階段,需要進行經營調整和體制改革;

25%的樣本,隸屬函數值μ出現了反復,這與財務危機趨勢特點相悖。從2016年來看,隸屬函數值μ<0.5的樣本占到了75%,所以在靜態模型下,預警模型的準確率達到了75%。以下為具體的樣本靜態隸屬度情況。

(2)動態分析結果

由于靜態分析僅僅考慮的是特定時間點的情況,不具有全面性和靈活性,所以需要對時間序列上的指標進行動態趨勢分析,根據笛卡爾的模糊數學隸屬度概念,最終確定隸屬度、趨勢和加趨勢的定義和取值。具體情況如下所示:

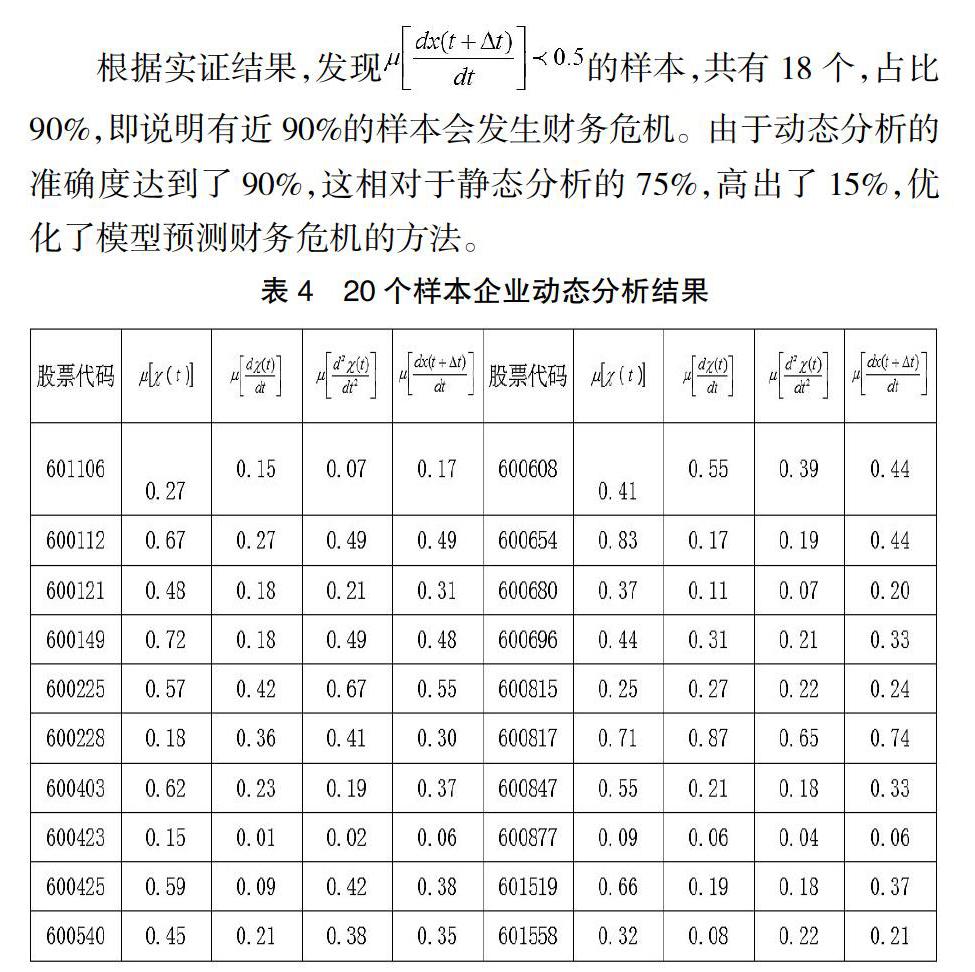

根據實證結果,發現樣本,共有18個,占比90%,即說明有近90%的樣本會發生財務危機。由于動態分析的準確度達到了90%,這相對于靜態分析的75%,高出了15%,優化了模型預測財務危機的方法。

四、總結

本文針對“捕捉企業財務風險,防范企業破產”為研究方向,以國內2017年度被ST的上市制造業企業為研究對象,選取了20家企業的2014年-2016年的財務數據作為研究標的,使用綜合模糊分析法來研究財務危機突變信息和預測財務風險等,從而得出了以下結論:

1.動態分析法在預測財務危機的準確率方面要優于靜態分析法,并且從方法的運用方面,動態分析法的操作更具有可行性和便利性,所以在以后的財務預警方法研究方面,可以基于動態分析法進行更加深入的研究和探討。

2.樣本選擇較少,本文僅選取了2017年被ST的20家企業,樣本的數量較少,并且可能造成樣本選擇不具有代表性,從而影響了研究結論的準確性。不僅如此,本文僅僅考慮了上市公司,并未對非上市公司進行研究,所以需要進一步綜合上市和非上市的財務數據,對模型和結論進行修正。

3.指標選擇的局限性。本文對于能代表企業經營和現金流狀況的指標,僅選擇了10個,并不能完全反映企業的實際情況,也并未對這10個指標進行相關性分析,可能會形成財務指標選擇的重復性。當然,影響財務危機的因素,除了財務指標外,還有很多非財務指標,例如公司治理結構、行業限制和自然災害等。所以再進一步的研究中,需要綜合考慮非財務指標和財務指標的相互影響。

參考文獻:

[1]彭韶兵,邢精平.公司財務危機論[M].清華大學出版社,2005(9).

[2]陳珂,陳偉.A股牛熊市特征及追漲殺跌交易策略實證研究[J].特區經濟,2017(2).

[3]朱兆珍.企業生命周期視角下財務危機預警研究[D].東南大學,2016.