大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)研究

何威風(fēng),劉怡君,吳玉宇

(中南財(cái)經(jīng)政法大學(xué) 會(huì)計(jì)學(xué)院,湖北 武漢 430073)

大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)研究

何威風(fēng),劉怡君,吳玉宇

(中南財(cái)經(jīng)政法大學(xué) 會(huì)計(jì)學(xué)院,湖北 武漢 430073)

摘 要:大股東股權(quán)質(zhì)押不僅是其自身的融資活動(dòng),也將會(huì)對(duì)上市公司行為產(chǎn)生影響。本文以2010-2015年非金融類A股上市公司為樣本,以大股東股權(quán)質(zhì)押為觀察對(duì)象,研究大股東行為對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)水平的影響。研究發(fā)現(xiàn)大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)呈顯著負(fù)相關(guān)。進(jìn)一步研究發(fā)現(xiàn):國(guó)有控股上市公司、有融資約束公司以及大股東進(jìn)行股權(quán)連續(xù)質(zhì)押時(shí),都會(huì)更大程度降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平;大股東股權(quán)質(zhì)押期限則不會(huì)影響原有的企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。本文既豐富了企業(yè)風(fēng)險(xiǎn)承擔(dān)相關(guān)研究,又為規(guī)范上市公司大股東股權(quán)質(zhì)押行為提供了新的啟示。

關(guān)鍵詞:股權(quán)質(zhì)押;企業(yè)風(fēng)險(xiǎn)承擔(dān);融資約束

一、引言

股權(quán)質(zhì)押又稱股權(quán)質(zhì)權(quán),是指出質(zhì)人以其所擁有的股權(quán)作為質(zhì)押標(biāo)的物而設(shè)立的質(zhì)押。隨著我國(guó)資本市場(chǎng)地快速發(fā)展,股票成為衡量所有者資產(chǎn)價(jià)值的重要選項(xiàng),之前一直存在的大股東股權(quán)質(zhì)押行為近年來(lái)漸漸增多起來(lái)。根據(jù)中國(guó)證券登記結(jié)算公司的2017年7月數(shù)據(jù),滬深兩市共有3253只個(gè)股涉及了股權(quán)質(zhì)押;數(shù)據(jù)還顯示,兩市個(gè)股質(zhì)押比例超30%公司的有581家,超40%公司有291家,超50%公司的有114家,超60%公司的有42家,超70%公司的有11家;2016年上市公司共計(jì)質(zhì)押3276.98億股,涉及市值高達(dá)4.51萬(wàn)億元。從表面看,大股東股權(quán)質(zhì)押只是股東個(gè)體融資行為,并不影響大股東在公司的投票權(quán)。但大股東既是獨(dú)立的法律實(shí)體,又具有控股股東的治理身份,其自身發(fā)展和經(jīng)營(yíng)活動(dòng)將會(huì)對(duì)控股的上市公司產(chǎn)生重要影響。在以往大股東參與上市公司治理研究中,由于大股東所在公司為非上市公司,理論研究中難以獲得其數(shù)據(jù)研究,只能從被控制的上市公司角度間接觀察大股東治理作用,無(wú)法直接分析大股東自身行為是如何影響上市公司的,這極大地限制了該領(lǐng)域文獻(xiàn)對(duì)公司治理現(xiàn)實(shí)的解釋力。依據(jù)我國(guó)監(jiān)管部門的要求,上市公司大股東股權(quán)質(zhì)押行為需進(jìn)行信息披露,這為觀察大股東是如何影響上市公司行為提供了較好的觀察樣本。已有文獻(xiàn)發(fā)現(xiàn),大股東股權(quán)質(zhì)押會(huì)對(duì)上市公司價(jià)值、盈余管理、審計(jì)師決策、股價(jià)崩盤風(fēng)險(xiǎn)以及創(chuàng)新等產(chǎn)生影響[1-3]。

風(fēng)險(xiǎn)承擔(dān)水平是企業(yè)財(cái)務(wù)決策的重要內(nèi)容。選擇風(fēng)險(xiǎn)性的投資項(xiàng)目,企業(yè)可以獲得增長(zhǎng)和保持競(jìng)爭(zhēng)優(yōu)勢(shì),提升企業(yè)價(jià)值;選擇債務(wù)類的風(fēng)險(xiǎn)性融資模式,不僅可以獲得利息稅前支付的抵稅效應(yīng),還可以緩解部分的管理者代理問(wèn)題。不僅如此,企業(yè)較高的風(fēng)險(xiǎn)承擔(dān)水平將會(huì)加快整個(gè)社會(huì)的技術(shù)進(jìn)步和提高資本使用效率,實(shí)現(xiàn)經(jīng)濟(jì)長(zhǎng)期增長(zhǎng)[4]。已有較多文獻(xiàn)從股權(quán)性質(zhì)和股權(quán)結(jié)構(gòu)方面研究了股東對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)的影響。例如,李文貴和余明桂(2012)[5]、薛有志和劉鑫(2014)[6]發(fā)現(xiàn),國(guó)有企業(yè)風(fēng)險(xiǎn)承擔(dān)行為較少,但國(guó)有企業(yè)在民營(yíng)化后風(fēng)險(xiǎn)承擔(dān)水平顯著提高[7-8]。蘇坤(2016)[9]則發(fā)現(xiàn),國(guó)有企業(yè)的金字塔層級(jí)長(zhǎng)度越長(zhǎng),企業(yè)風(fēng)險(xiǎn)承擔(dān)水平越高。一些學(xué)者以家族企業(yè)為研究對(duì)象,發(fā)現(xiàn)家族股東的所有權(quán)越高,企業(yè)的風(fēng)險(xiǎn)承擔(dān)水平越低[10-11]。在股權(quán)結(jié)構(gòu)方面,一些學(xué)者認(rèn)為大股東有動(dòng)力和能力對(duì)管理層進(jìn)行監(jiān)督,因而對(duì)風(fēng)險(xiǎn)承擔(dān)有激勵(lì)效應(yīng),即大股東的存在提高了企業(yè)風(fēng)險(xiǎn)承擔(dān)水平[12-13]。另一些學(xué)者認(rèn)為,大股東會(huì)利用公司控制權(quán)侵占中小股東利益,以使自己利益最大化,因而對(duì)風(fēng)險(xiǎn)承擔(dān)有壕溝效應(yīng),即大股東的存在降低了企業(yè)的風(fēng)險(xiǎn)承擔(dān)水平[4]。盡管從股東角度研究企業(yè)風(fēng)險(xiǎn)承擔(dān)較多,但這些文獻(xiàn)都是從靜態(tài)的股權(quán)結(jié)構(gòu)角度去研究企業(yè)風(fēng)險(xiǎn)承擔(dān)行為,這既難以深入分析大股東行為的經(jīng)濟(jì)后果和參與公司治理的動(dòng)機(jī),又無(wú)法刻畫風(fēng)險(xiǎn)在不同主體間傳導(dǎo)過(guò)程。

大股東股權(quán)質(zhì)押不僅是其公司行為,且由于大股東股權(quán)質(zhì)押物的特殊性,也會(huì)對(duì)大股東控制的上市公司產(chǎn)生影響。當(dāng)質(zhì)押股票價(jià)格下降導(dǎo)致質(zhì)押品價(jià)值下降至信貸條款的“底線”之下,出質(zhì)人或銀行等金融機(jī)構(gòu)可能會(huì)拋售上市公司股票以維持保證金比例,這將會(huì)觸發(fā)股價(jià)崩盤風(fēng)險(xiǎn)。同時(shí),當(dāng)大股東自身償債能力較弱時(shí),因債務(wù)違約觸發(fā)的強(qiáng)行處置條款可能會(huì)引發(fā)上市公司“控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)”[14]。鄭國(guó)堅(jiān)等(2014)[15]認(rèn)為,大股東股權(quán)質(zhì)押反映了其融資約束的財(cái)務(wù)狀況,將會(huì)增加大股東掏空上市公司的可能性。因而,大股東股權(quán)質(zhì)押在緩解其自身融資約束的同時(shí),質(zhì)押物股票價(jià)格的波動(dòng)增加了上市公司股價(jià)崩盤風(fēng)險(xiǎn)和控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),這將會(huì)加劇上市公司代理問(wèn)題,影響企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。本文以2010-2015年非金融類A股上市公司為樣本,研究發(fā)現(xiàn),大股東股權(quán)質(zhì)押會(huì)顯著負(fù)向影響企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。考慮到國(guó)有企業(yè)和非國(guó)有企業(yè)股權(quán)質(zhì)押的差異,以及兩類企業(yè)風(fēng)險(xiǎn)承擔(dān)水平的不同,進(jìn)一步研究發(fā)現(xiàn),國(guó)有控股上市公司的大股東進(jìn)行股權(quán)質(zhì)押會(huì)進(jìn)一步降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。此外,本文還發(fā)現(xiàn),有融資約束公司以及大股東進(jìn)行股權(quán)連續(xù)質(zhì)押時(shí),都會(huì)更大程度降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平;但大股東股權(quán)質(zhì)押期限則不會(huì)影響企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。

本文可能創(chuàng)新為:一是拓展了企業(yè)風(fēng)險(xiǎn)承擔(dān)研究?jī)?nèi)容。現(xiàn)有股權(quán)結(jié)構(gòu)視角下的企業(yè)風(fēng)險(xiǎn)承擔(dān)研究主要側(cè)重于股權(quán)性質(zhì)和股權(quán)結(jié)構(gòu)等靜態(tài)結(jié)構(gòu)特征,遵循的是“股權(quán)結(jié)構(gòu)——公司治理——企業(yè)風(fēng)險(xiǎn)承擔(dān)”的研究路線,本文則是基于“股東自身行為——行為傳導(dǎo)及作用機(jī)制——企業(yè)風(fēng)險(xiǎn)承擔(dān)”的研究路線。二是豐富了大股東股權(quán)質(zhì)押研究?jī)?nèi)容。已有較多文獻(xiàn)研究了大股東股權(quán)質(zhì)押對(duì)上市公司股價(jià)崩盤、盈余管理、企業(yè)創(chuàng)新、審計(jì)以及企業(yè)價(jià)值的影響,本文從企業(yè)風(fēng)險(xiǎn)承擔(dān)角度豐富了大股東股權(quán)質(zhì)押的經(jīng)濟(jì)后果研究。三是刻畫了企業(yè)間風(fēng)險(xiǎn)傳導(dǎo)的路徑。受制于風(fēng)險(xiǎn)量化的難題,現(xiàn)有企業(yè)風(fēng)險(xiǎn)承擔(dān)研究較少分析風(fēng)險(xiǎn)在不同主體之間是如何傳導(dǎo)的。本文利用大股東股權(quán)質(zhì)押的獨(dú)特?cái)?shù)據(jù),分析了股東風(fēng)險(xiǎn)行為是如何影響企業(yè)風(fēng)險(xiǎn)承擔(dān)的,清晰地刻畫了風(fēng)險(xiǎn)在不同主體之間的傳導(dǎo)路徑。

本文其余部分安排為:第二部分是理論分析與研究假設(shè),第三部分是研究設(shè)計(jì);第四部分是實(shí)證結(jié)果,主要包括描述性統(tǒng)計(jì)、相關(guān)性分析、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果、進(jìn)一步研究以及穩(wěn)健性檢驗(yàn);最后是結(jié)論。

二、理論分析與研究假設(shè)

與動(dòng)產(chǎn)、其他不動(dòng)產(chǎn)質(zhì)押融資相比,股權(quán)質(zhì)押融資具有價(jià)值容易觀測(cè)、流動(dòng)性高、變現(xiàn)能力強(qiáng)等特點(diǎn),這減少了融資過(guò)程中信息不對(duì)稱導(dǎo)致的問(wèn)題,一直備受金融機(jī)構(gòu)關(guān)注。不過(guò),不同國(guó)家公司的股權(quán)質(zhì)押存在較大差異。如股權(quán)結(jié)構(gòu)相對(duì)分散、機(jī)構(gòu)投資者比例較高的美國(guó),上市公司董事或高管進(jìn)行股權(quán)質(zhì)押融資的比例較高[16]。我國(guó)主要是大股東進(jìn)行股權(quán)質(zhì)押,其與大股東和銀行等金融中介機(jī)構(gòu)有關(guān)。對(duì)于大股東來(lái)說(shuō),股權(quán)質(zhì)押作為有效的融資策略,不僅可以維持大股東對(duì)上市公司的持股狀態(tài),享有上市公司投票權(quán)、收益權(quán)以及表決權(quán)等股東權(quán)利,而且可以通過(guò)股權(quán)質(zhì)押將其賬面“靜態(tài)”的股權(quán)激活為可用的“動(dòng)態(tài)”資本,變“存量資產(chǎn)”為“能量資產(chǎn)”[17]。銀行等金融中介機(jī)構(gòu)關(guān)注股權(quán)質(zhì)押動(dòng)因在于:一方面我國(guó)上市公司普遍存在大股東,大股東擁有較高的上市公司股份,其通過(guò)質(zhì)押可取得的資金量較大,而大額股權(quán)質(zhì)押更能夠吸引銀行等金融機(jī)構(gòu)的關(guān)注;另一方面大股東的控股地位及其收益能力增強(qiáng)了銀行等金融機(jī)構(gòu)對(duì)質(zhì)押標(biāo)的物的信心。

在股權(quán)集中公司中,大股東不僅是公司治理的重要力量,也是公司財(cái)務(wù)決策的重大影響者。如我國(guó)國(guó)有控股上市公司都是基于企業(yè)集團(tuán)組織結(jié)構(gòu)、構(gòu)建金字塔式控股方式,實(shí)現(xiàn)對(duì)上市公司的控制,大股東既會(huì)在投票權(quán)、董事會(huì)治理、管理者聘任等層面實(shí)現(xiàn)對(duì)上市公司的有效公司治理,又會(huì)通過(guò)轉(zhuǎn)移定價(jià)、關(guān)聯(lián)交易、資產(chǎn)轉(zhuǎn)移等影響上市公司業(yè)績(jī)。更為重要的是,大股東股權(quán)質(zhì)押在一定程度上反映了其財(cái)務(wù)狀況,而這將會(huì)影響上市公司的財(cái)務(wù)行為。確定合適的風(fēng)險(xiǎn)承擔(dān)水平一直是上市公司財(cái)務(wù)決策的重要內(nèi)容,也是大股東關(guān)注的重要財(cái)務(wù)事項(xiàng)。但當(dāng)大股東進(jìn)行股權(quán)質(zhì)押時(shí),依據(jù)我國(guó)《擔(dān)保法》的規(guī)定“質(zhì)權(quán)人有權(quán)收取質(zhì)物所生的孳息”,在股權(quán)質(zhì)押期間股權(quán)對(duì)應(yīng)的現(xiàn)金流權(quán)并不屬于大股東,換句話說(shuō),大股東在這段期間真實(shí)現(xiàn)金流權(quán)下降而控制權(quán)保持不變,這可能會(huì)改變大股東對(duì)上市公司的風(fēng)險(xiǎn)態(tài)度,影響上市公司風(fēng)險(xiǎn)承擔(dān)水平。

(一)大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)

大股東的股權(quán)質(zhì)押行為源于其自身融資需求,基于大股東與上市公司之間緊密關(guān)系,這可能會(huì)降低上市公司的風(fēng)險(xiǎn)承擔(dān)水平。

首先,大股東股權(quán)質(zhì)押可能引致上市公司控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),迫使公司采取保守經(jīng)營(yíng)策略,降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。股權(quán)質(zhì)押是大股東的“抵押性”借款融資行為,既反映了大股東財(cái)務(wù)約束,又表明大股東希望繼續(xù)保持上市公司控制權(quán)。依據(jù)我國(guó)相關(guān)法律法規(guī),大股東進(jìn)行股權(quán)質(zhì)押將會(huì)失去獲得股息的機(jī)會(huì),也不能進(jìn)行包括股權(quán)再融資在內(nèi)的股權(quán)交易活動(dòng)。進(jìn)一步,如果由于資金問(wèn)題無(wú)法償還貸款,股權(quán)質(zhì)押會(huì)演變成股權(quán)凍結(jié)甚至被拍賣。因而,股權(quán)質(zhì)押在一定程度反映了大股東的財(cái)務(wù)約束[15]。融資的需求迫使大股東選擇了股權(quán)質(zhì)押,在大股東能夠正常支付貸款利息,償付本金,大股東股權(quán)質(zhì)押的風(fēng)險(xiǎn)較小。但如果大股東資金緊張,還本付息出現(xiàn)困難,將可能會(huì)面臨債務(wù)違約而導(dǎo)致的控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)[14]。因?yàn)楣蓹?quán)質(zhì)押而失去上市公司控制權(quán)顯然不是大股東期望出現(xiàn)的結(jié)果,有效解決因大股東股權(quán)質(zhì)押而帶來(lái)的控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)的重要途徑是其控制的上市公司能夠提供足夠的現(xiàn)金流收益。如果上市公司風(fēng)險(xiǎn)承擔(dān)水平較高,意味著上市公司將可能會(huì)有較大規(guī)模的投資,這將不僅會(huì)消耗上市公司大量的現(xiàn)金資源,也會(huì)推高上市公司的風(fēng)險(xiǎn)。從我國(guó)上市公司大股東股權(quán)質(zhì)押的期限看,期限都相對(duì)較短,因較高風(fēng)險(xiǎn)承擔(dān)水平而進(jìn)行的投資難以在短期內(nèi)給大股東帶來(lái)較好的現(xiàn)金流收益。因此,大股東股權(quán)質(zhì)押的上市公司將會(huì)選擇較低的風(fēng)險(xiǎn)承擔(dān)水平。

其次,大股東股權(quán)質(zhì)押增大了上市公司股價(jià)崩盤風(fēng)險(xiǎn),降低了上市公司積極承擔(dān)風(fēng)險(xiǎn)的可能性。依據(jù)我國(guó)相關(guān)法律法規(guī),在質(zhì)押期間,如果質(zhì)押品價(jià)值下降,質(zhì)權(quán)方有權(quán)要求質(zhì)押人追加擔(dān)保。對(duì)大股東股權(quán)質(zhì)押來(lái)說(shuō),如果質(zhì)押標(biāo)的股票價(jià)格下跌,將使質(zhì)押品的價(jià)值下降,銀行等金融中介機(jī)構(gòu)有權(quán)要求大股東追加擔(dān)保。當(dāng)大股東無(wú)法追加擔(dān)保,質(zhì)權(quán)方可能會(huì)拋售股票來(lái)維持保證金比例,這使得之前那些不允許交易的股份涌入二級(jí)市場(chǎng),進(jìn)一步降低股票價(jià)格,最終導(dǎo)致質(zhì)押的上市公司出現(xiàn)股價(jià)崩盤風(fēng)險(xiǎn)。對(duì)于上市公司來(lái)說(shuō),降低股價(jià)崩盤風(fēng)險(xiǎn)的重要途徑是短期內(nèi)維持較好的公司會(huì)計(jì)業(yè)績(jī),而這可能會(huì)降低上市公司積極承擔(dān)風(fēng)險(xiǎn)意愿。因?yàn)轱L(fēng)險(xiǎn)承擔(dān)水平高的企業(yè),往往有著較多的投資項(xiàng)目,特別是研發(fā)投資。盡管這些投資項(xiàng)目預(yù)期會(huì)增加企業(yè)的盈利能力,并與企業(yè)未來(lái)發(fā)展密切相關(guān),但短期內(nèi)會(huì)增加企業(yè)費(fèi)用性項(xiàng)目支出,降低企業(yè)利潤(rùn),不利于公司股價(jià)的穩(wěn)定。因而,大股東股權(quán)質(zhì)押增大了上市公司股價(jià)崩盤風(fēng)險(xiǎn),會(huì)降低上市公司積極承擔(dān)風(fēng)險(xiǎn)的意愿。

再次,大股東股權(quán)質(zhì)押加劇了代理問(wèn)題,弱化了上市公司風(fēng)險(xiǎn)承擔(dān)動(dòng)因。依據(jù)我國(guó)相關(guān)法律規(guī)定,采用股權(quán)質(zhì)押方式融資,銀行等質(zhì)權(quán)人將獲得股權(quán)質(zhì)押期間股權(quán)對(duì)應(yīng)的現(xiàn)金流權(quán)。這表明當(dāng)上市公司的大股東進(jìn)行股權(quán)質(zhì)押時(shí),其在上市公司中的現(xiàn)金流權(quán)將會(huì)減少,控制權(quán)與現(xiàn)金流權(quán)分離度進(jìn)一步擴(kuò)大。郝項(xiàng)超和梁琪(2009)[18]研究發(fā)現(xiàn),大股東股權(quán)質(zhì)押所導(dǎo)致的現(xiàn)金流權(quán)下降會(huì)削弱激勵(lì)效應(yīng),并強(qiáng)化侵占效應(yīng)。鄭國(guó)堅(jiān)等(2014)[15]發(fā)現(xiàn),進(jìn)行股權(quán)質(zhì)押的大股東更容易對(duì)上市公司進(jìn)行占款。張?zhí)沼潞完愌嫒A(2014)[19]以及我們的統(tǒng)計(jì)數(shù)據(jù)都顯示,大股東股權(quán)質(zhì)押的貸款主要使用對(duì)象是與大股東有關(guān)聯(lián)的其他公司,而非上市公司。這些都表明大股東股權(quán)質(zhì)押加劇了上市公司代理問(wèn)題。由于不像股東那樣可以分散投資以降低自身風(fēng)險(xiǎn),管理者的薪酬與職位安全都與公司業(yè)績(jī)密切聯(lián)系在一起。為了提高職業(yè)安全和財(cái)富保障度,管理者在決策中偏好低風(fēng)險(xiǎn)項(xiàng)目,這將降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。因而,在傳統(tǒng)的代理理論分析框架中,股東會(huì)采取各種措施激勵(lì)管理者積極承擔(dān)風(fēng)險(xiǎn),提高企業(yè)績(jī)效。但當(dāng)大股東進(jìn)行股權(quán)質(zhì)押后,其本身加劇了上市公司代理問(wèn)題,更多是從上市公司侵占利益,而非積極采取措施激勵(lì)管理者,這將會(huì)削弱管理者承擔(dān)風(fēng)險(xiǎn)的意愿,也將降低上市公司風(fēng)險(xiǎn)承擔(dān)水平。

最后,大股東股權(quán)質(zhì)押產(chǎn)生的消極信號(hào)加大了上市公司融資難度,會(huì)降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。依據(jù)相關(guān)法律法規(guī),當(dāng)大股東股權(quán)質(zhì)押時(shí),質(zhì)押期限內(nèi)如果質(zhì)押品價(jià)值下跌,質(zhì)權(quán)方有權(quán)要求大股東追加擔(dān)保或其他額外保險(xiǎn)措施;當(dāng)質(zhì)押到期時(shí),如果大股東無(wú)法償還質(zhì)押款時(shí),質(zhì)權(quán)方可以將股份出售。因而,大股東股權(quán)質(zhì)押對(duì)上市公司外部股東來(lái)說(shuō),并非好事,特別是在我國(guó)投資者素質(zhì)相對(duì)不高、外部治理環(huán)境相對(duì)較弱的情景中,大股東股權(quán)質(zhì)押的負(fù)面?zhèn)鲗?dǎo)效應(yīng)有可能會(huì)擴(kuò)大[15]。此外,已有大量文獻(xiàn)表明大股東股權(quán)質(zhì)押會(huì)進(jìn)一步加劇掏空上市公司,呈現(xiàn)負(fù)面經(jīng)濟(jì)后果。Almeida和Campello(2007)[20]以及張敏等(2015)[21]認(rèn)為,企業(yè)風(fēng)險(xiǎn)承擔(dān)水平不僅取決于決策者意愿,也會(huì)受到?jīng)Q策者獲取資源能力的影響。因而,作為資源消耗性活動(dòng)的企業(yè)風(fēng)險(xiǎn)承擔(dān)是具有很強(qiáng)的資源依賴性,依賴于資金、技術(shù)、項(xiàng)目以及銷售渠道等,但最重要的是企業(yè)必須籌集足夠的資金進(jìn)行恰當(dāng)?shù)耐顿Y。因此,大股東股權(quán)質(zhì)押的負(fù)面效應(yīng)可能會(huì)增加上市公司融資難度,從而降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。基于上述分析,本文提出假設(shè)1:

假設(shè)1:大股東股權(quán)質(zhì)押行為會(huì)降低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。

三、研究設(shè)計(jì)

(一)樣本選擇與數(shù)據(jù)來(lái)源

本文以2010-2015年所有A股非金融業(yè)上市公司作為樣本。大股東股權(quán)質(zhì)押數(shù)據(jù)是依據(jù)國(guó)泰安(CSMAR)數(shù)據(jù)庫(kù)手工收集并進(jìn)行整理后獲得的。為了保證研究結(jié)果的穩(wěn)健性和針對(duì)性,本文剔除了無(wú)法獲得準(zhǔn)確財(cái)務(wù)信息的上市公司,最終得到14921個(gè)樣本。此外,對(duì)樣本公司中的連續(xù)型變量施行了1%的winsorize處理。

(二)研究模型與變量定義

對(duì)于研究假設(shè),本文采用如下模型進(jìn)行檢驗(yàn)。

Riskit=α0+α1Pledgeit+∑kαkControlit+φit

(1)

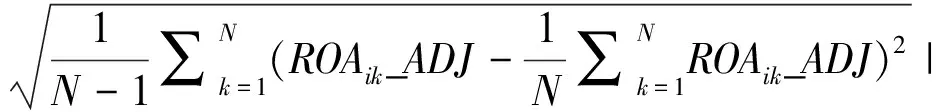

在模型(1)中,Pledge為股權(quán)質(zhì)押變量。參考謝德仁等(2016)[2]方法,本文也將股權(quán)質(zhì)押變量設(shè)定為虛擬變量,當(dāng)上市公司存在大股東股權(quán)質(zhì)押時(shí)為1,否則為0。模型(1)中Risk為企業(yè)風(fēng)險(xiǎn)承擔(dān)變量。已有企業(yè)風(fēng)險(xiǎn)承擔(dān)的度量指標(biāo)主要有業(yè)績(jī)表現(xiàn)、政策行為、生存情況以及風(fēng)險(xiǎn)態(tài)度等四類。其中,業(yè)績(jī)表現(xiàn)的度量指標(biāo)有企業(yè)盈利的波動(dòng)性、股票回報(bào)率的年度波動(dòng)性以及資產(chǎn)收益率最大值和最小值之差,政策行為的度量指標(biāo)有研發(fā)強(qiáng)度和負(fù)債比率,生存情況的度量指標(biāo)有企業(yè)持續(xù)經(jīng)營(yíng)性,風(fēng)險(xiǎn)態(tài)度的度量指標(biāo)有對(duì)失敗投資的容忍度[4,22]。參考Boubakri等(2013)[7]、何威風(fēng)和劉巍等(2017)[23]以及考慮本文研究?jī)?nèi)容,本文擬采用業(yè)績(jī)滾動(dòng)窗口期中的盈利波動(dòng)性(Risk1)和資產(chǎn)收益率(ROA)的最大最小值之差(Risk2)作為企業(yè)風(fēng)險(xiǎn)承擔(dān)的替代變量。其中,模型(2)和模型(3)是計(jì)算企業(yè)盈利波動(dòng)性具體方法。

(2)

RISKit=

(3)

模型(2)為用各行業(yè)的ROA平均值對(duì)上市公司ROA進(jìn)行調(diào)整,模型(3)為計(jì)算觀測(cè)時(shí)段內(nèi)上市公司已調(diào)整ROA的樣本標(biāo)準(zhǔn)差。模型(2)和模型(3)中,EBITDA為息稅折舊攤銷前利潤(rùn),Assets為公司年末總資產(chǎn),ROA為公司資產(chǎn)收益率,是EBITDA與Assets的比值。i代表企業(yè);k代表觀測(cè)時(shí)段內(nèi)的年份,取1至3;X代表該行業(yè)內(nèi)企業(yè)數(shù)量;m為行業(yè)內(nèi)第m家企業(yè);N為計(jì)算企業(yè)盈利波動(dòng)性的觀測(cè)時(shí)間段。本文資產(chǎn)收益率的最大最小值之差(Risk2)的觀察時(shí)間段也為3年。

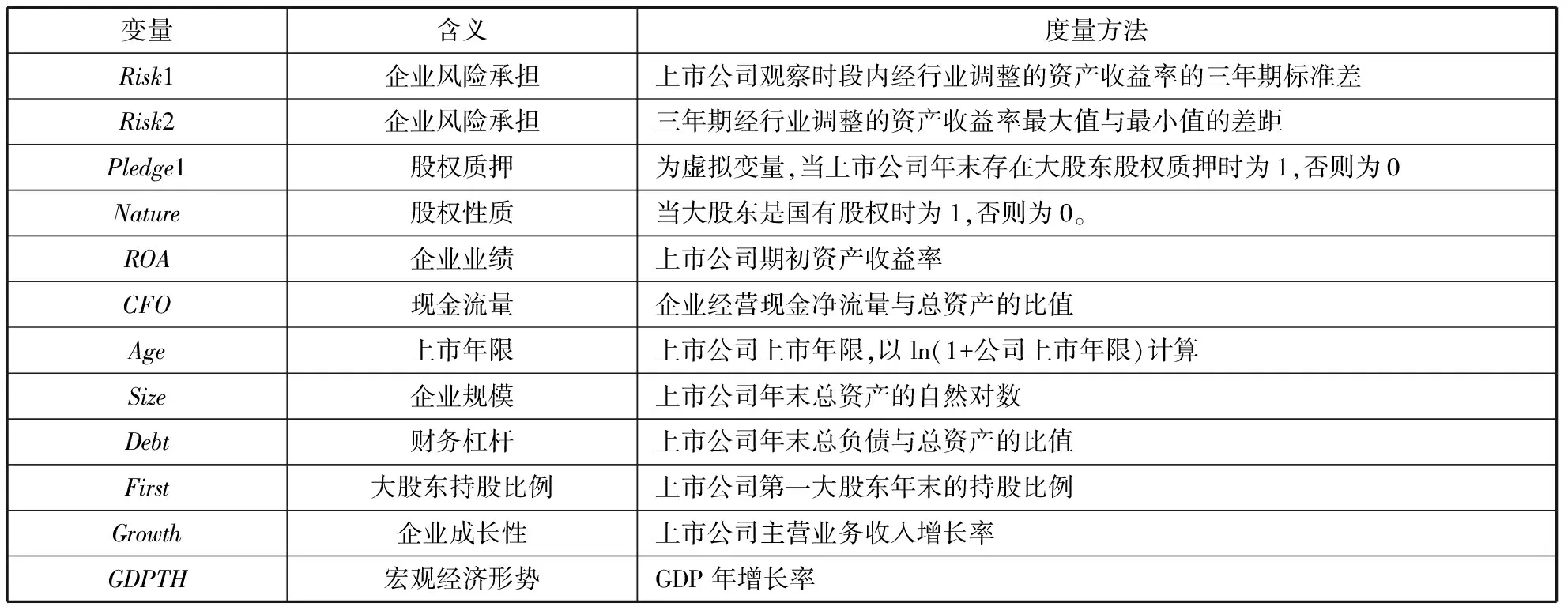

模型(1)中Control為控制變量。參考John等(2008)[4]、Boubakri等(2013)[7]、何威風(fēng)和劉巍等(2017)[23]文獻(xiàn),本文控制變量包括企業(yè)業(yè)績(jī)(ROA)、企業(yè)現(xiàn)金流量(CFO)、上市年限(Age)、企業(yè)規(guī)模(Size)、資本結(jié)構(gòu)(Debt)、控股股東持股比例(First)、企業(yè)成長(zhǎng)性(Growth)、宏觀經(jīng)濟(jì)形勢(shì)(GDPTH)等。表1列示了各個(gè)變量含義和度量方法。

表1 研究變量定義和度量方法

四、實(shí)證結(jié)果

(一)描述性統(tǒng)計(jì)和相關(guān)性分析

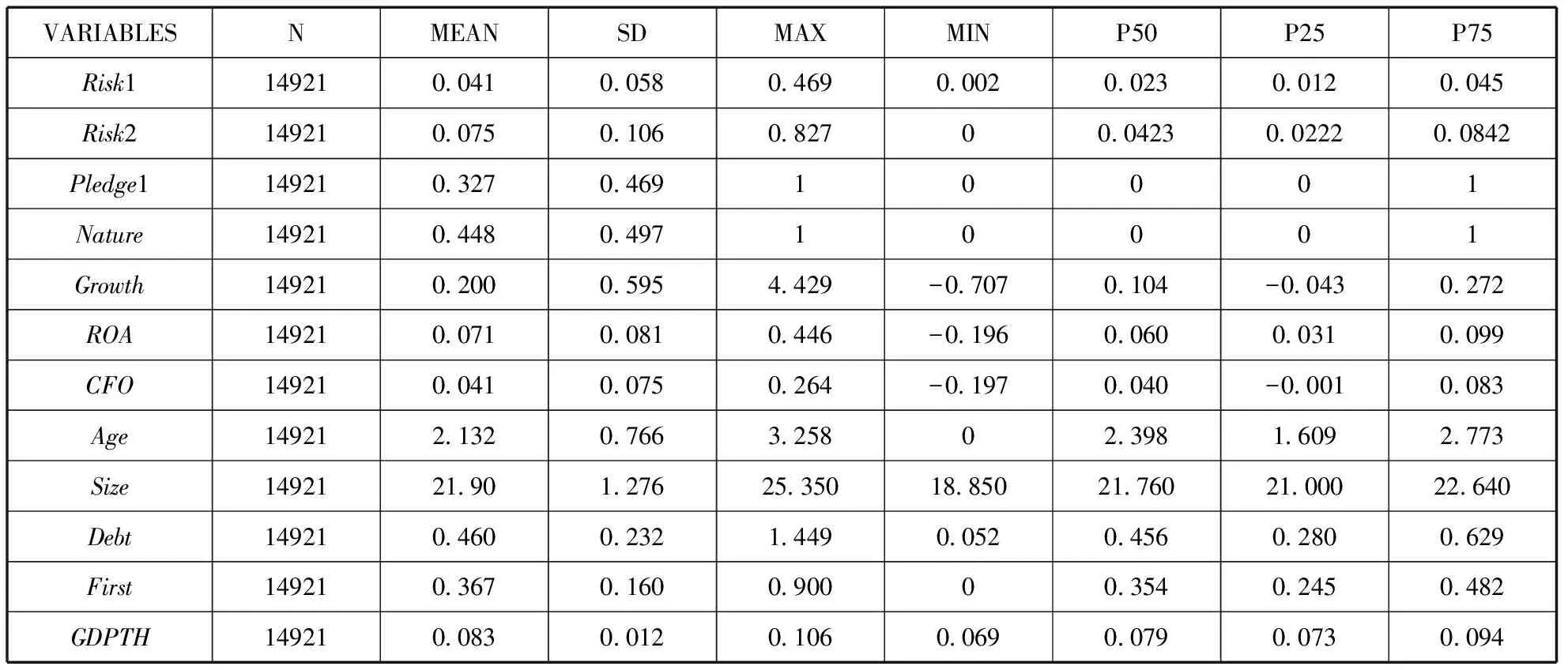

表2為主要研究變量的描述性統(tǒng)計(jì)結(jié)果,其中企業(yè)風(fēng)險(xiǎn)承擔(dān)變量Risk1的最大值(最小值)為0.469(0.002),Risk2的最大值(最小值)為0.827(0.000),由此可以發(fā)現(xiàn)我國(guó)上市公司的風(fēng)險(xiǎn)承擔(dān)水平差距較大。股權(quán)質(zhì)押變量Pledge1的平均值為0.327,說(shuō)明在樣本年間,32.7%的上市公司大股東都進(jìn)行過(guò)股權(quán)質(zhì)押,大股東股權(quán)質(zhì)押行為在資本市場(chǎng)已較普遍存在。在控制變量方面,Nature的平均值為0.448,說(shuō)明約44.8%的大股東為國(guó)有股權(quán)。First的平均值和標(biāo)準(zhǔn)差為0.367和0.16,最大值和最小值分別為0.9和0,說(shuō)明上市公司大股東持股比例差距較大。

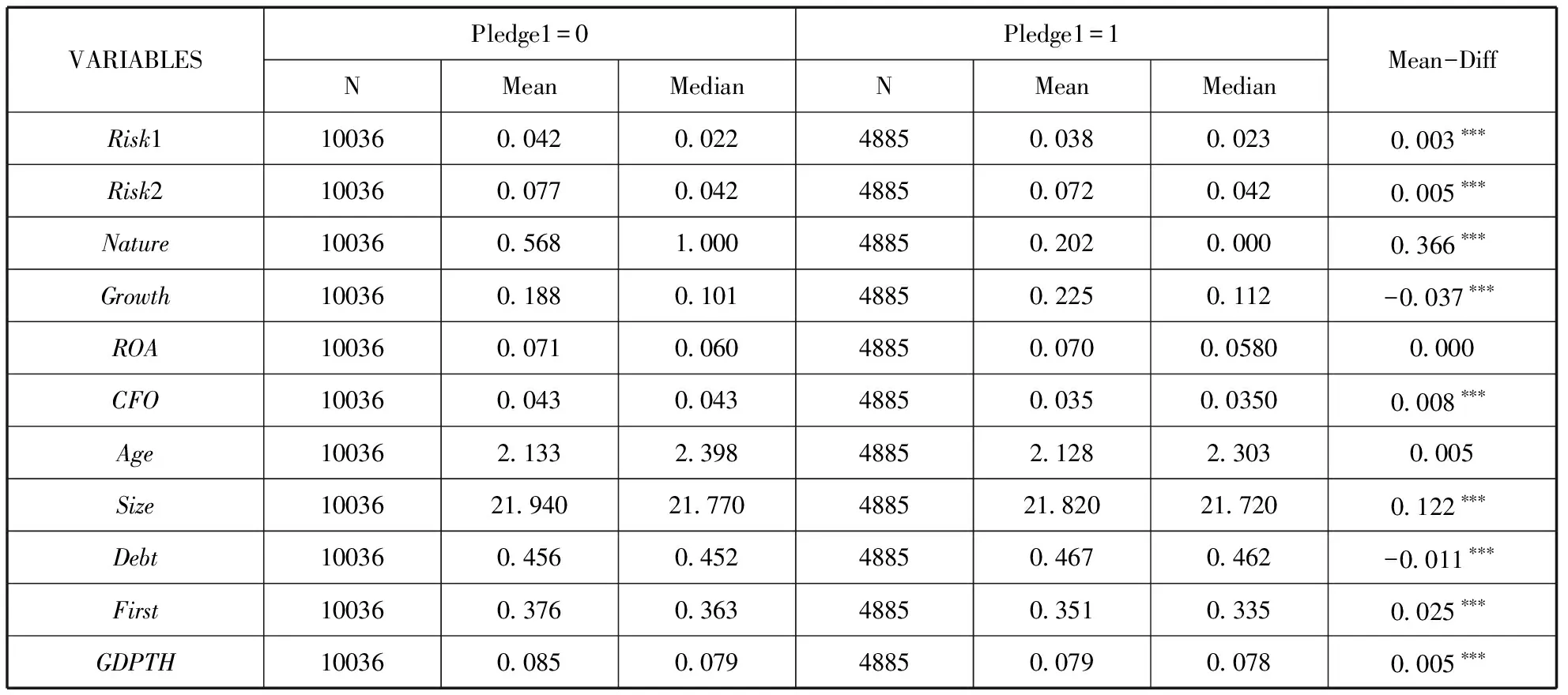

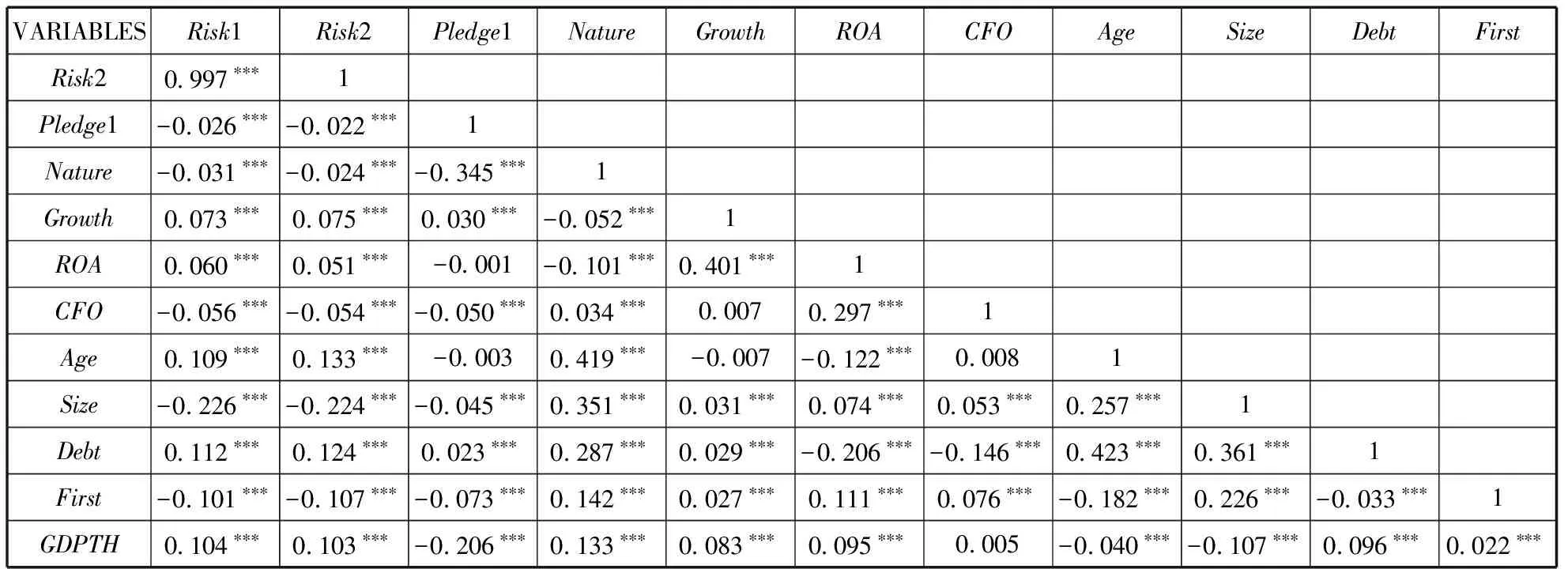

表3以是否存在股權(quán)質(zhì)押將上市公司分為兩類,比較相關(guān)研究變量。由表3知,進(jìn)行了股權(quán)質(zhì)押的上市公司,其風(fēng)險(xiǎn)承擔(dān)的兩個(gè)變量(Risk1和Risk2)平均數(shù)為0.038和0.072,都低于沒(méi)有股權(quán)質(zhì)押上市公司風(fēng)險(xiǎn)承擔(dān)變量的平均數(shù)0.042和0.077,且兩者之間的差異非常顯著。表4為主要變量的相關(guān)性分析。由表4知,大股東股權(quán)質(zhì)押變量Pledge1與企業(yè)風(fēng)險(xiǎn)承擔(dān)變量Risk1和Risk2都顯著負(fù)相關(guān),與假設(shè)1初步獲得驗(yàn)證。由于相關(guān)性分析的局限性,變量之間的準(zhǔn)確關(guān)系還有賴于多元回歸分析的結(jié)果。

表2 描述性統(tǒng)計(jì)表

表3 股權(quán)質(zhì)押上市公司相關(guān)變量差異檢驗(yàn)

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

表4 研究變量相關(guān)系數(shù)表

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

(二)主要實(shí)證結(jié)果與分析

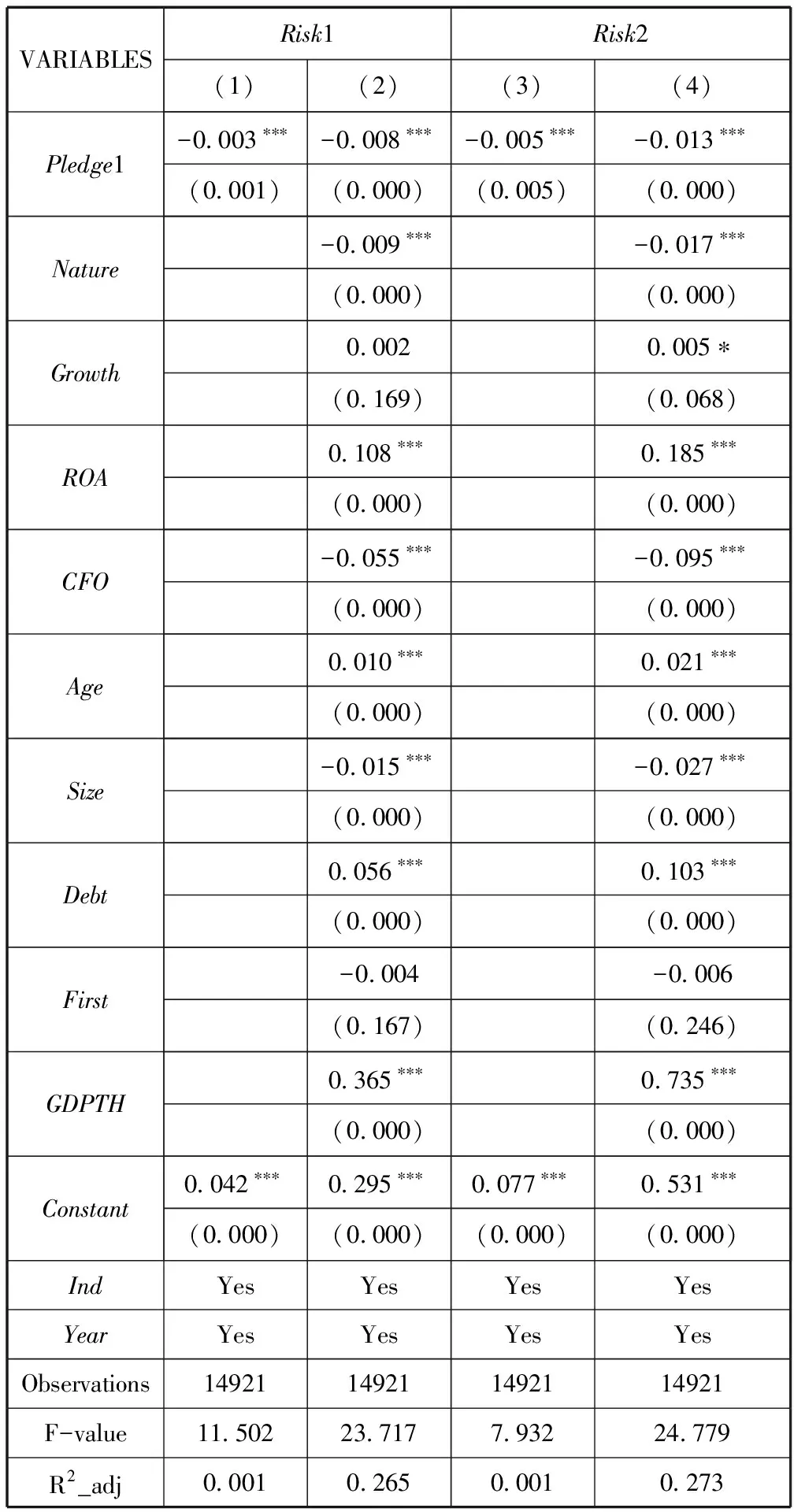

表5為大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果。其中,第(1)和(3)列沒(méi)有控制變量,第(2)和第(4)列包含了控制變量。第(1)列和第(3)列顯示,未加入控制變量時(shí),大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)水平兩個(gè)變量回歸系數(shù)都顯著負(fù)相關(guān);第(2)列和第(4)列顯示,加入控制變量后,大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)水平兩個(gè)變量的回歸系數(shù)都在1%水平上依然顯著負(fù)相關(guān)。這表明上市公司大股東股權(quán)質(zhì)押降低了其風(fēng)險(xiǎn)承擔(dān)水平,假設(shè)1獲得驗(yàn)證。當(dāng)大股東執(zhí)行股權(quán)質(zhì)押后,將面臨上市公司股權(quán)價(jià)值下跌帶來(lái)的股價(jià)崩盤風(fēng)險(xiǎn)和控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)。大股東為了保持上市公司股權(quán)價(jià)值的穩(wěn)定性和快速獲得收益以償還借款,會(huì)偏向于選擇那些能快速獲得回報(bào)且風(fēng)險(xiǎn)較低的項(xiàng)目,忽視那些有利于上市公司長(zhǎng)遠(yuǎn)發(fā)展的風(fēng)險(xiǎn)性項(xiàng)目。同時(shí),急于規(guī)避風(fēng)險(xiǎn)的大股東,可能會(huì)犧牲中小股東的利益來(lái)?yè)Q取自己的利益最大化,如通過(guò)資金轉(zhuǎn)移、關(guān)聯(lián)交易等方式“掏空”上市企業(yè),取得“不正當(dāng)”的私人收益以償還借款。這種“掏空”行為同樣會(huì)使上市公司忽視價(jià)值創(chuàng)造型的風(fēng)險(xiǎn)性項(xiàng)目。因此,大股東的股權(quán)質(zhì)押行為會(huì)降低企業(yè)的風(fēng)險(xiǎn)承擔(dān)水平。在控制變量方面,企業(yè)成長(zhǎng)性(Growth)、上市年限(Age)、財(cái)務(wù)杠桿(Debt)和宏觀經(jīng)濟(jì)形勢(shì)(GDPTH)都與企業(yè)風(fēng)險(xiǎn)承擔(dān)水平兩個(gè)變量顯著正相關(guān)。股權(quán)性質(zhì)(Nature)、現(xiàn)金流量(CFO)、企業(yè)規(guī)模(Size)都與企業(yè)風(fēng)險(xiǎn)承擔(dān)水平兩個(gè)變量呈顯著負(fù)相關(guān)。這些結(jié)果與余明桂等(2013)和張敏等(2015)[8,21]的結(jié)果基本保持一致。

表5 大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)回歸結(jié)果

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

五、進(jìn)一步研究與穩(wěn)健性檢驗(yàn)

(一)進(jìn)一步研究

1. 產(chǎn)權(quán)性質(zhì)、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)

在我國(guó),產(chǎn)權(quán)性質(zhì)對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)有著很大的影響。由于國(guó)有控股上市公司受到政府的行政干預(yù)、管理層激勵(lì)約束機(jī)制缺失,導(dǎo)致其風(fēng)險(xiǎn)承擔(dān)水平較低[5]。謝德仁等(2016)[2]研究發(fā)現(xiàn),不同產(chǎn)權(quán)性質(zhì)的公司股權(quán)質(zhì)押行為也存在較大差異。基于此,本文進(jìn)一步分析不同產(chǎn)權(quán)性質(zhì)下大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)之間的關(guān)系。回歸模型(4)為檢驗(yàn)?zāi)P停P?4)中,Nature為大股東股權(quán)性質(zhì),當(dāng)大股東是國(guó)有股權(quán)時(shí)為1,否則為0,其余變量同模型(1)。

Riskit=α0+α1Natureit+∑kαkControlit+φit

(4)

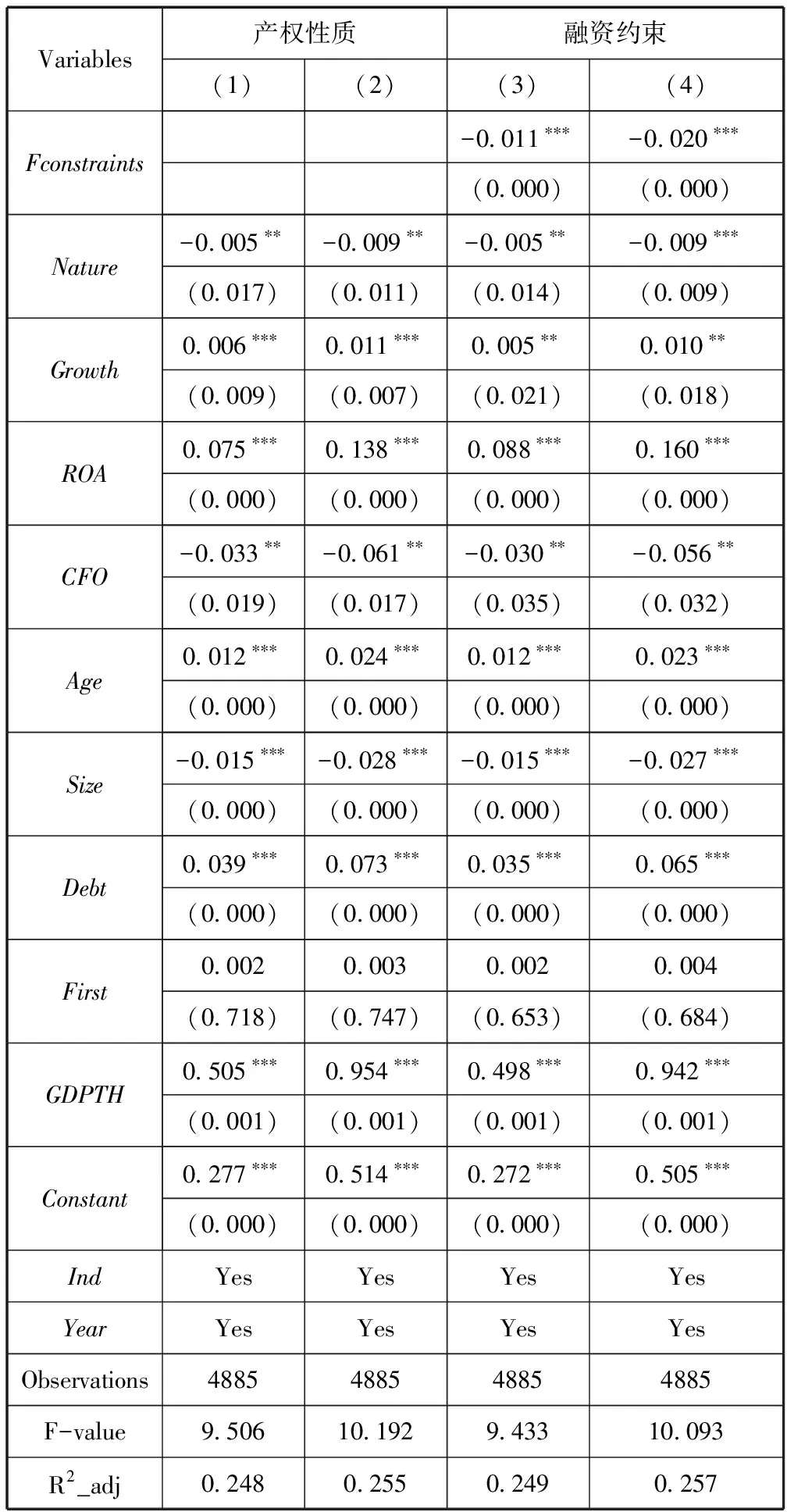

表6的第(1)列和第(2)列為產(chǎn)權(quán)性質(zhì)、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果。其中,第(1)列為Risk1回歸結(jié)果、第(2)列為Risk2回歸結(jié)果。由表6知,第(1)列和第(2)列顯示國(guó)有控股的大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)變量的回歸系數(shù)都顯著為負(fù),這表明當(dāng)上市公司的大股東為國(guó)有產(chǎn)權(quán)時(shí),上市公司風(fēng)險(xiǎn)承擔(dān)水平會(huì)進(jìn)一步下降。其中的原因可能是:國(guó)有控股上市公司擁有的市場(chǎng)競(jìng)爭(zhēng)地位弱化了大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)之間關(guān)系。與非國(guó)有控股上市公司相比,國(guó)有控股上市公司是我國(guó)經(jīng)濟(jì)轉(zhuǎn)型時(shí)期通過(guò)對(duì)國(guó)有企業(yè)進(jìn)行改制而來(lái)的,并非通過(guò)市場(chǎng)化競(jìng)爭(zhēng)產(chǎn)生的市場(chǎng)主體。在這一過(guò)程中,國(guó)有控股上市公司的盈利模式與我國(guó)特殊的“上游要素市場(chǎng)壟斷,下游產(chǎn)品市場(chǎng)競(jìng)爭(zhēng)”的“非對(duì)稱競(jìng)爭(zhēng)” 市場(chǎng)結(jié)構(gòu)密切聯(lián)系在一起,這造成國(guó)有控股上市公司缺乏生存壓力和發(fā)展壓力[24]。較高的風(fēng)險(xiǎn)承擔(dān)水平意味著企業(yè)需要選擇風(fēng)險(xiǎn)高、收益大的項(xiàng)目進(jìn)行投資,但這些項(xiàng)目往往也伴隨著較高的失敗率,而居于要素市場(chǎng)的壟斷地位以及產(chǎn)業(yè)競(jìng)爭(zhēng)的上游位置大大降低了國(guó)有控股上市公司的競(jìng)爭(zhēng)壓力,使其面臨較小的經(jīng)營(yíng)風(fēng)險(xiǎn),其管理者既缺乏壓力,也缺乏動(dòng)力進(jìn)行這樣的風(fēng)險(xiǎn)選擇。當(dāng)國(guó)有控股上市公司的大股東進(jìn)行股權(quán)質(zhì)押時(shí),上市公司存在股價(jià)崩盤風(fēng)險(xiǎn)和控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),這將會(huì)增加上市公司管理者壓力,進(jìn)一步降低了上市公司積極承擔(dān)風(fēng)險(xiǎn)的意愿。

2.融資約束、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)

Almeida和Campello(2007)[20]以及張敏等(2015)[21]認(rèn)為,企業(yè)風(fēng)險(xiǎn)承擔(dān)水平不僅取決于決策者意愿,也會(huì)受到?jīng)Q策者獲取資源能力的影響。因而,上市公司的融資約束可能會(huì)對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)產(chǎn)生影響。基于此,本文進(jìn)一步分析上市公司融資約束下大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)之間的關(guān)系。回歸模型(5)為檢驗(yàn)?zāi)P汀⒖荚l(wèi)秋(2014)[25],本文采用Fconstraints作為融資約束的變量,F(xiàn)constraints為虛擬變量,如果股利支付率高于中位數(shù)則為1,否則為0。其余變量同模型(1)。

Riskit=α0+α1Fconstraintsit+∑kαkControlit+φit

(5)

表6的第(3)列和第(4)列為融資約束、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果。其中,第(1)列為Risk1回歸結(jié)果、第(2)列為Risk2回歸結(jié)果。由表6知,第(3)列和第(4)列顯示有融資約束上市公司的大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)變量的回歸系數(shù)都顯著為負(fù),這表明當(dāng)上市公司存在融資約束時(shí),大股東股權(quán)質(zhì)押會(huì)進(jìn)一步降低上市公司風(fēng)險(xiǎn)承擔(dān)水平。上市公司有著較大的融資約束意味著其進(jìn)行投資等活動(dòng)會(huì)受到限制,這將會(huì)降低上市公司風(fēng)險(xiǎn)承擔(dān)水平,而前述研究已經(jīng)發(fā)現(xiàn)大股東股權(quán)質(zhì)押會(huì)降低上市公司風(fēng)險(xiǎn)承擔(dān)水平,因而,有著融資約束的上市公司大股東進(jìn)行股權(quán)質(zhì)押時(shí),上市公司風(fēng)險(xiǎn)承擔(dān)水平會(huì)降低。

3.大股東股權(quán)質(zhì)押連續(xù)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)

股權(quán)質(zhì)押常發(fā)生在大股東和銀行等金融機(jī)構(gòu)之間。基于不同的動(dòng)機(jī),大股東可能會(huì)選擇多次質(zhì)押其持有的股權(quán),他們將面臨銀行等金融機(jī)構(gòu)的股權(quán)質(zhì)量甄別,這是否會(huì)對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)產(chǎn)生影響值得關(guān)注。為此,本文以是否連續(xù)質(zhì)押對(duì)樣本公司進(jìn)行回歸檢驗(yàn)。回歸模型(6)為檢驗(yàn)?zāi)P停瑓⒖甲T燕(2013)[26],以Continuity度量上市公司是否進(jìn)行了連續(xù)質(zhì)押,Continuity為虛擬變量,如果上市公司進(jìn)行了連續(xù)質(zhì)押則為1,否則為0,其余變量同模型(1)。

Riskit=α0+α1Continuityit+∑kαkControlit+φit

(6)

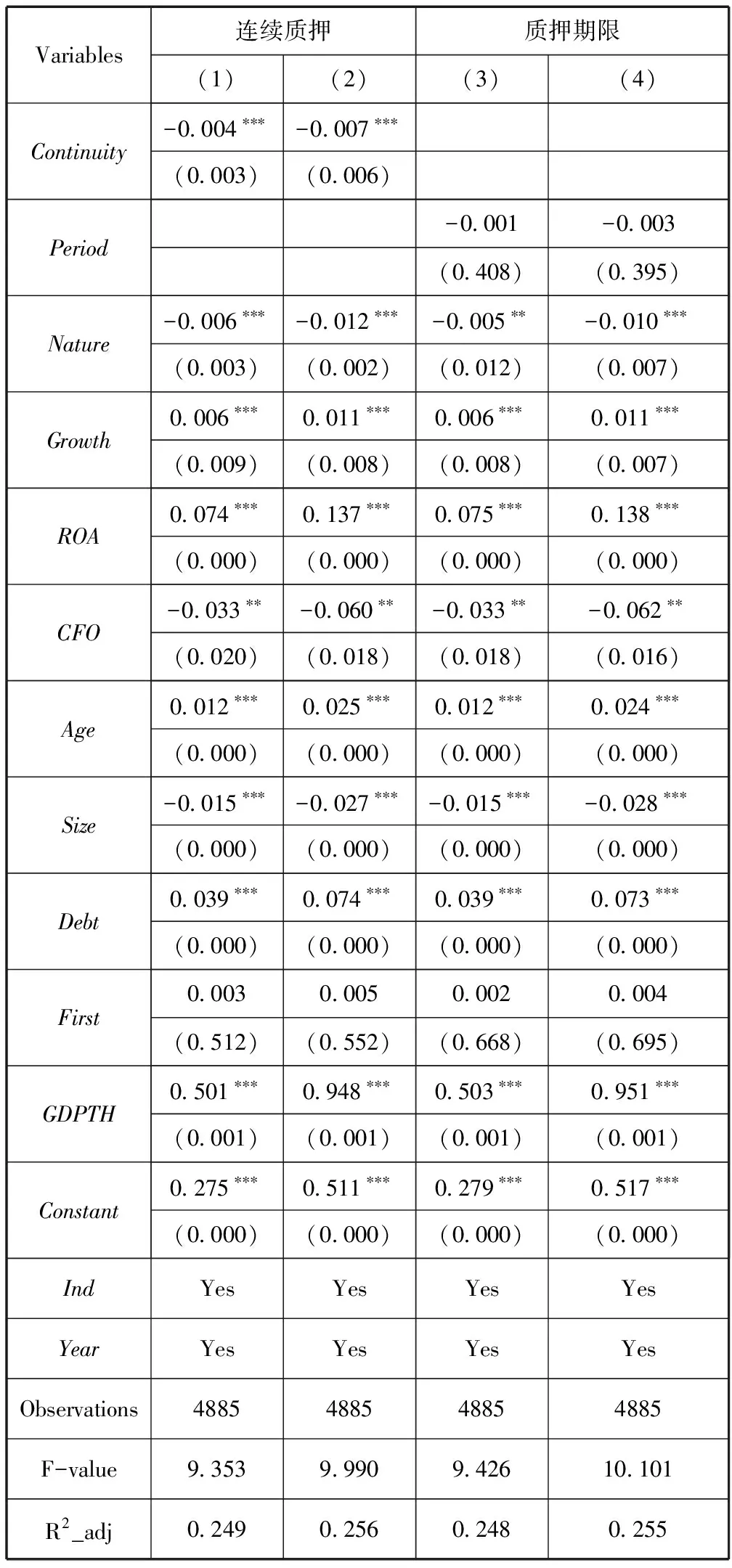

表7的第(1)列和第(2)列為大股東股權(quán)連續(xù)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果。其中,第(1)列為Risk1回歸結(jié)果、第(2)列為Risk2回歸結(jié)果。在表7中,第(1)列和第(2)列顯示大股東股權(quán)連續(xù)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)變量的回歸系數(shù)都顯著為負(fù),這表明大股東股權(quán)的連續(xù)質(zhì)押進(jìn)一步弱化了上市公司風(fēng)險(xiǎn)承擔(dān)水平。從大股東的角度來(lái)看,連續(xù)進(jìn)行股權(quán)質(zhì)押表明其存在較大的融資問(wèn)題,為了維持對(duì)上市公司的控制權(quán),避免發(fā)生控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)和股價(jià)崩盤風(fēng)險(xiǎn),其可能會(huì)要求上市公司采取保守經(jīng)營(yíng)策略,這將會(huì)降低公司風(fēng)險(xiǎn)承擔(dān)水平。因此,大股東選擇進(jìn)行連續(xù)股權(quán)質(zhì)押后,上市公司降低風(fēng)險(xiǎn)承擔(dān)水平可能更明顯。

表6 產(chǎn)權(quán)性質(zhì)(融資約束)、大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)回歸結(jié)果

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

4.大股東股權(quán)質(zhì)押期限和企業(yè)風(fēng)險(xiǎn)承擔(dān)

我國(guó)《擔(dān)保法》沒(méi)有對(duì)擔(dān)保期限作強(qiáng)制性規(guī)定,擔(dān)保期限屬于當(dāng)事人意思自治的范疇。但實(shí)踐中,上市公司股權(quán)質(zhì)押一般都設(shè)定質(zhì)押期限。為此,本文進(jìn)一步檢驗(yàn)大股東股權(quán)質(zhì)押期限和企業(yè)風(fēng)險(xiǎn)承擔(dān)之間關(guān)系。本文以大股東股權(quán)質(zhì)押期限中位數(shù)為標(biāo)準(zhǔn),對(duì)大股東股權(quán)質(zhì)押期限和企業(yè)風(fēng)險(xiǎn)承擔(dān)之間關(guān)系進(jìn)行檢驗(yàn)。模型(7)中Period度量上市公司股權(quán)質(zhì)押期限。Period為虛擬變量,如果上市公司大股東股權(quán)質(zhì)押期限高于中位數(shù)則為1,否則為0。其余變量同模型(1)。

Riskit=α0+α1Continuityit+∑kαkControlit+φit

(7)

表7的第(3)列和第(4)列為大股東股權(quán)質(zhì)押期限和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果。其中,第(3)為Risk1回歸結(jié)果、第(4)列為Risk2回歸結(jié)果。在表7中,第(3)列和第(4)列顯示大股東股權(quán)質(zhì)押期限與企業(yè)風(fēng)險(xiǎn)承擔(dān)變量的回歸系數(shù)雖然為負(fù),但不顯著。這表明盡管大股東股權(quán)質(zhì)押弱化了上市公司風(fēng)險(xiǎn)承擔(dān)水平,但大股東股權(quán)質(zhì)押期限對(duì)上市公司風(fēng)險(xiǎn)承擔(dān)的負(fù)向影響不顯著。其中原因可能是:相對(duì)于質(zhì)押期限短的大股東股權(quán)質(zhì)押,股權(quán)質(zhì)押期限長(zhǎng)的上市公司需要更有力的會(huì)計(jì)業(yè)績(jī)支持公司股價(jià),降低大股東股權(quán)質(zhì)押帶來(lái)的股價(jià)崩盤風(fēng)險(xiǎn)和控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)。因而,大股東股權(quán)質(zhì)押期限越長(zhǎng),其面臨的維持上市公司股價(jià)的壓力也將會(huì)越來(lái)越大。但樣本公司大股東股權(quán)質(zhì)押期限都較短,短期內(nèi)還難以對(duì)上市公司長(zhǎng)期發(fā)展有影響的風(fēng)險(xiǎn)承擔(dān)行為產(chǎn)生顯著影響。

表7 大股東股權(quán)質(zhì)押連續(xù)質(zhì)押(質(zhì)押期限)和企業(yè)風(fēng)險(xiǎn)承擔(dān)的回歸結(jié)果

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

(二)穩(wěn)健性檢驗(yàn)

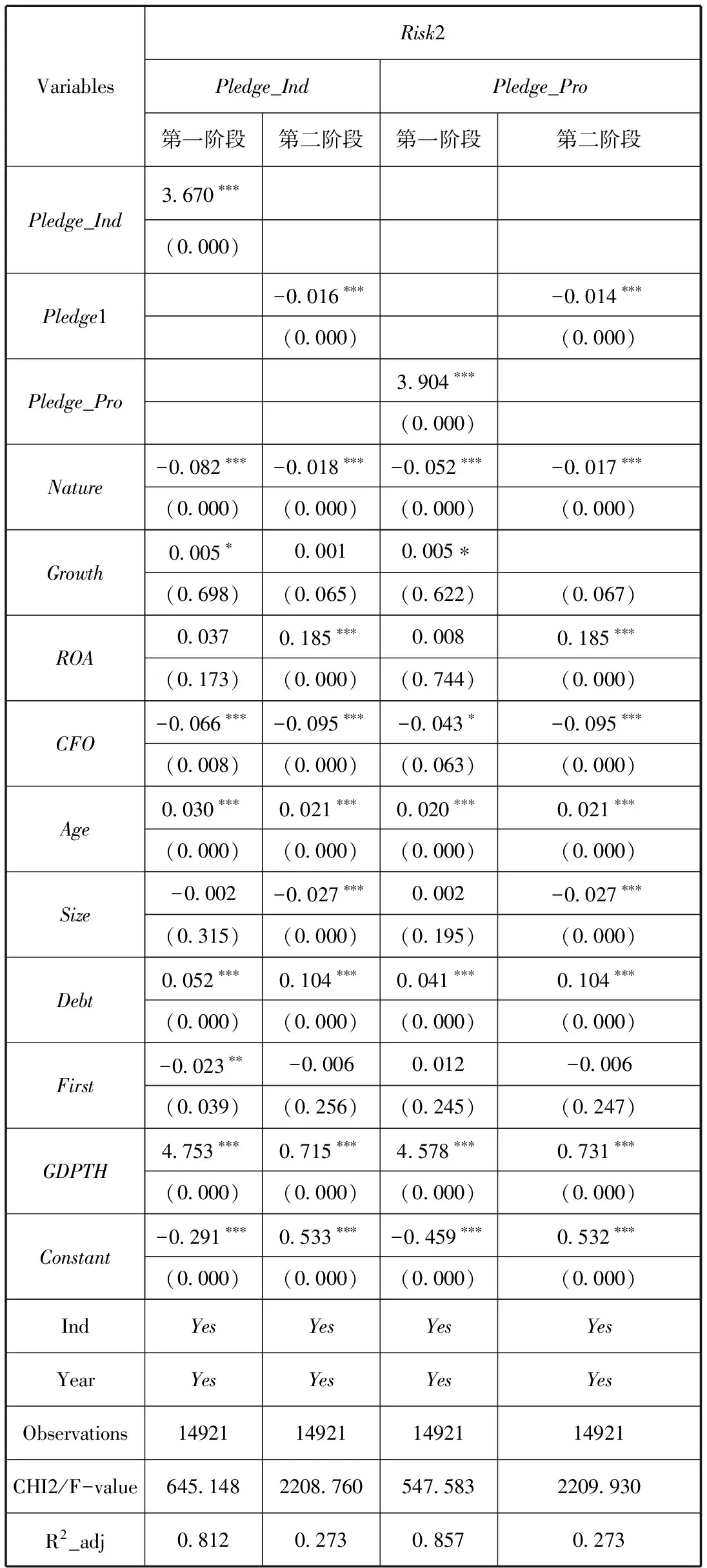

首先,為了避免遺漏變量的影響,本文采用兩階段回歸(2SLS)的方法解決內(nèi)生性問(wèn)題。參考謝德仁等(2016)[2]的研究,使用同年度同行業(yè)其他企業(yè)質(zhì)押水平的均值(Pledge_Ind)和同年度同省份其他企業(yè)質(zhì)押水平的均值(Pledge_Pro)作為工具變量,表8和表9列示了兩階段回歸的回歸結(jié)果,兩表中的第(1)列和第(3)列為第一階段的回歸結(jié)果,行業(yè)平均質(zhì)押水平(Pledge_Ind)和省平均質(zhì)押水平(Pledge_Pro)與大股東股權(quán)質(zhì)押(Pledge1)在1%的水平呈顯著正相關(guān);兩表中第(2)列和第(4)列為第二階段的回歸結(jié)果,大股東股權(quán)質(zhì)押(Pledge1)和企業(yè)風(fēng)險(xiǎn)承擔(dān)水平仍呈顯著負(fù)相關(guān),這說(shuō)明在控制遺漏變量問(wèn)題后,假設(shè)1仍然成立。

表8 大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)內(nèi)生性檢驗(yàn)結(jié)果(2sls-1)

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

表9 大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)內(nèi)生性檢驗(yàn)結(jié)果(2sls-2)

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

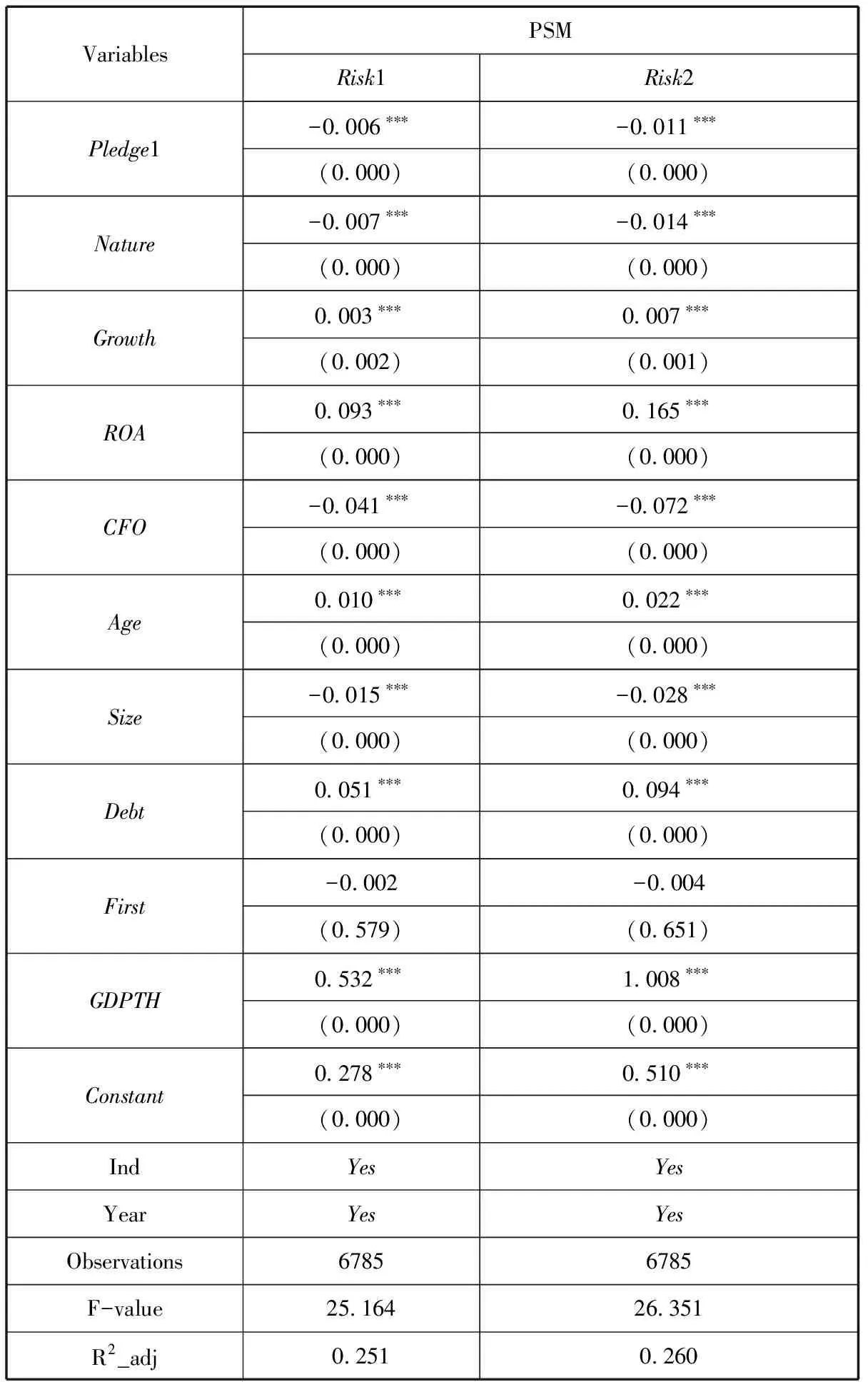

表10 大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)內(nèi)生性檢驗(yàn)結(jié)果(PSM)

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

其次,為了解決股票被質(zhì)押和未被質(zhì)押的上市公司之間存在的差別,本文采用了PSM配對(duì)的方法緩解這一問(wèn)題。按股權(quán)性質(zhì)、企業(yè)業(yè)績(jī)、現(xiàn)金流量、上市年限、企業(yè)規(guī)模、財(cái)務(wù)杠桿、大股東股權(quán)比例和宏觀經(jīng)濟(jì)形勢(shì)進(jìn)行了是否有大股東股權(quán)質(zhì)押的配對(duì),最終得到6785個(gè)控制樣本。PSM配對(duì)后的回歸結(jié)果如表10所示,大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)仍呈顯著負(fù)相關(guān),配對(duì)處理后,控制變量回歸結(jié)果與前文基本保持一致。

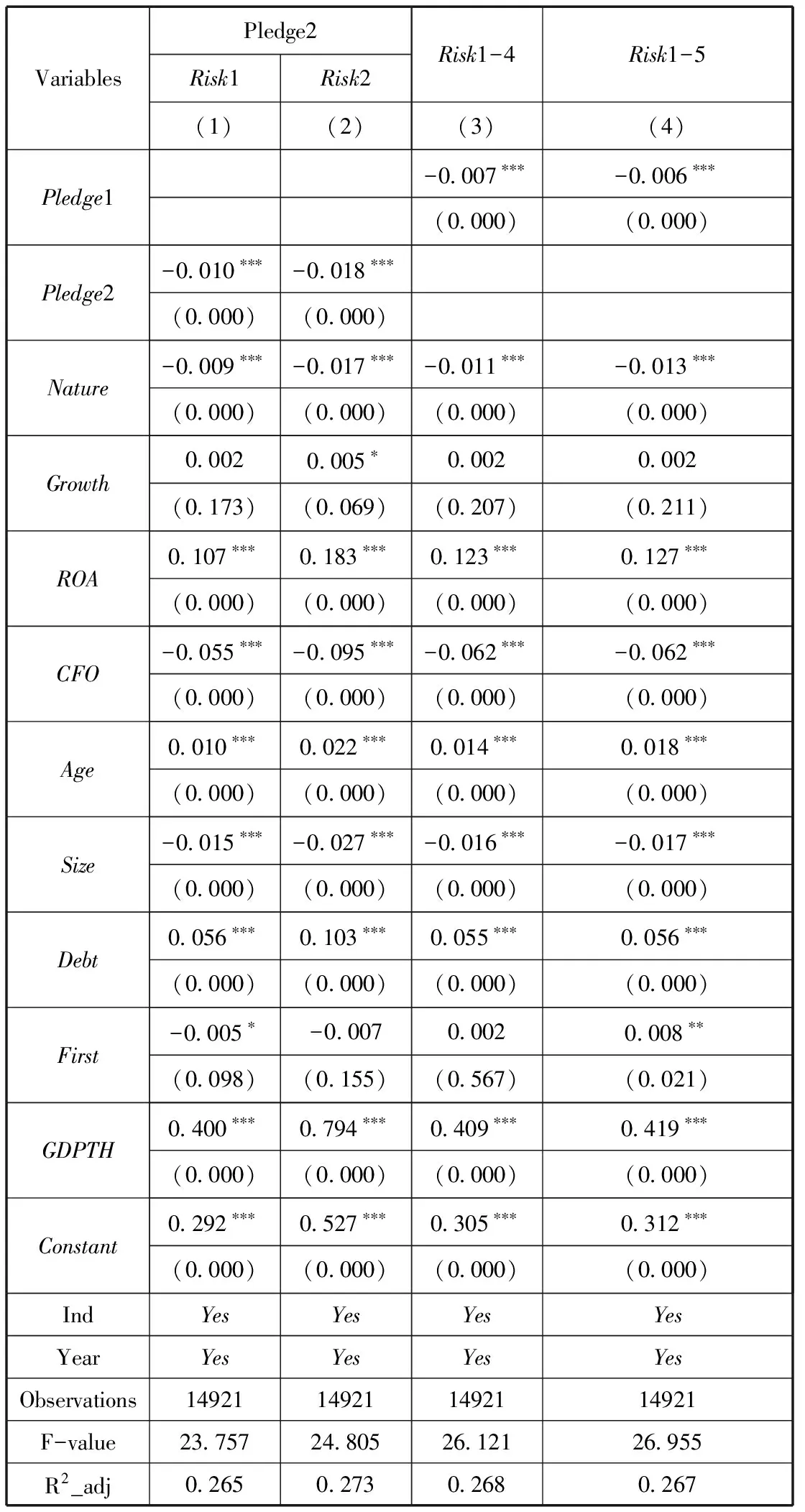

最后,大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)度量變量的穩(wěn)健性檢驗(yàn)。在大股東股權(quán)質(zhì)押方面,本文用t年末大股東股權(quán)質(zhì)押股數(shù)占總股數(shù)百分比(Pledge2)代替Pledge1進(jìn)行回歸,結(jié)果如表11第(1)列和第(2)列示,與表5回歸結(jié)果一致。在企業(yè)風(fēng)險(xiǎn)承擔(dān)方面,本文將3年的資產(chǎn)收益率的標(biāo)準(zhǔn)差(Risk1)替換為觀測(cè)時(shí)段為4年(Risk1_4)和5年(Risk1_5)的資產(chǎn)收益率標(biāo)準(zhǔn)差,結(jié)果如表11第(3)列和第(4)列所示,與表5回歸結(jié)果也保持一致。

表11 大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)其他穩(wěn)健性檢驗(yàn)結(jié)果

注:***、**、*分別表示在 1% 、5% 和 10% 水平上顯著。

五、結(jié)語(yǔ)

大股東股權(quán)質(zhì)押和企業(yè)風(fēng)險(xiǎn)承擔(dān)是資本市場(chǎng)中的熱點(diǎn)問(wèn)題。基于大股東在上市公司中的治理效應(yīng),大股東股權(quán)質(zhì)押不僅僅是大股東自身的融資活動(dòng),而且會(huì)影響到上市公司的行為。從上市公司角度看,大股東股權(quán)質(zhì)押將會(huì)增加上市公司控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)和股價(jià)崩盤風(fēng)險(xiǎn)風(fēng)險(xiǎn),加劇了代理問(wèn)題,對(duì)上市公司產(chǎn)生消極信號(hào),而這些將會(huì)降低上市公司積極承擔(dān)風(fēng)險(xiǎn)意愿。本文以2010-2015年非金融類A股上市公司為樣本,研究發(fā)現(xiàn)大股東股權(quán)質(zhì)押與企業(yè)風(fēng)險(xiǎn)承擔(dān)呈顯著負(fù)相關(guān);進(jìn)一步研究發(fā)現(xiàn),相比非國(guó)有企業(yè)和融資約束較小企業(yè),國(guó)有企業(yè)和有融資約束企業(yè)的大股東進(jìn)行股權(quán)質(zhì)押后,上市公司風(fēng)險(xiǎn)承擔(dān)會(huì)更弱;大股東進(jìn)行連續(xù)質(zhì)押后,也會(huì)減低企業(yè)風(fēng)險(xiǎn)承擔(dān)水平;但大股東股權(quán)質(zhì)押期限則不會(huì)影響原有的企業(yè)風(fēng)險(xiǎn)承擔(dān)水平。

企業(yè)風(fēng)險(xiǎn)承擔(dān)與股東行為密切相關(guān),而股權(quán)質(zhì)押為觀察上市公司大股東行為提供了較好的窗口。本文基于“股東自身行為——行為傳導(dǎo)及作用機(jī)制——企業(yè)風(fēng)險(xiǎn)承擔(dān)”的研究路線,分析了大股東股權(quán)質(zhì)押對(duì)企業(yè)風(fēng)險(xiǎn)承擔(dān)的影響,這不僅拓展了企業(yè)風(fēng)險(xiǎn)承擔(dān)和大股東股權(quán)質(zhì)押研究?jī)?nèi)容,也為分析企業(yè)間風(fēng)險(xiǎn)傳導(dǎo)過(guò)程提供了新的思路。本文的研究將有助于全面認(rèn)識(shí)企業(yè)風(fēng)險(xiǎn)承擔(dān)行為和大股東股權(quán)質(zhì)押活動(dòng),為更好的規(guī)范大股東股權(quán)質(zhì)押活動(dòng)、提升企業(yè)風(fēng)險(xiǎn)承擔(dān)水平、促進(jìn)上市公司持續(xù)發(fā)展和提高資本市場(chǎng)監(jiān)管水平提供理論指導(dǎo)。

參考文獻(xiàn):

[1]張瑞君,徐 鑫,王超恩.大股東股權(quán)質(zhì)押與企業(yè)創(chuàng)新[J].審計(jì)與經(jīng)濟(jì)研究,2017,32(4):63-73.

[2]謝德仁,鄭登津,崔宸瑜.控股股東股權(quán)質(zhì)押是潛在的“地雷”嗎? :基于股價(jià)崩盤風(fēng)險(xiǎn)視角的研究[J].管理世界,2016(5):128-140.

[3]張俊瑞,余思佳,程子健.大股東股權(quán)質(zhì)押會(huì)影響審計(jì)師決策嗎? :基于審計(jì)費(fèi)用與審計(jì)意見的證據(jù)[J].審計(jì)研究,2017(3):65-73.

[4]JOHN K,LITOV L,YEUNG B.Corporate governance and risk-taking[J].Journal of Finance,2008,63(4):1679-1728.

[5]李文貴,余明桂.所有權(quán)性質(zhì)、市場(chǎng)化進(jìn)程與企業(yè)風(fēng)險(xiǎn)承擔(dān)[J].中國(guó)工業(yè)經(jīng)濟(jì),2012(12):115-127.

[6]薛有志,劉 鑫.所有權(quán)性質(zhì)、現(xiàn)金流權(quán)與控制權(quán)分離和公司風(fēng)險(xiǎn)承擔(dān):基于第二層代理問(wèn)題的視角[J].山西財(cái)經(jīng)大學(xué)學(xué)報(bào),2014,36(2):93-103.

[7]BOUBAKRI N,COSSET J C,SAFFAR W.The role of state and foreign owners in corporate risk-taking: Evidence from privatization[J].Journal of Financial Economics,2013,108(3):641-658.

[8]余明桂,李文貴,潘紅波.民營(yíng)化、產(chǎn)權(quán)保護(hù)與企業(yè)風(fēng)險(xiǎn)承擔(dān)[J].經(jīng)濟(jì)研究,2013(9):112-124.

[9]蘇 坤.國(guó)有金字塔層級(jí)對(duì)公司風(fēng)險(xiǎn)承擔(dān)的影響:基于政府控制級(jí)別差異的分析[J].中國(guó)工業(yè)經(jīng)濟(jì),2016(6):127-143.

[10]PALIGOROVA T.Corporate risk-taking and ownership structure[J].Staff Working Papers,2010.

[11]SU W,LEE C Y.Effects of corporate governance on risk taking in Taiwanese family firms during institutional reform[J].Asia Pacific Journal of Management,2013,30(3):809-828.

[12]NGUYEN P.Corporate governance and risk-taking:Evidence from Japanese firms[J].Pacific-Basin Finance Journal,2011,19(3):278-297.

[13]MISHRA D R.Multiple Large Shareholders and Corporate Risk Taking:Evidence from East Asia[J].Corporate Governance An International Review,2011,19(6):507-528.

[14]王 斌,蔡安輝,馮 洋.大股東股權(quán)質(zhì)押、控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)與公司業(yè)績(jī)[J].系統(tǒng)工程理論與實(shí)踐,2013,33(7):1762-1773.

[15]鄭國(guó)堅(jiān),林東杰,林 斌.大股東股權(quán)質(zhì)押、占款與企業(yè)價(jià)值[J].管理科學(xué)學(xué)報(bào),2014,17(9):72-87.

[16]LARCKER D F,TAYAN B.Pledge (and hedge)allegiance to the company[J].Social Science Electronic Publishing, 2010.

[17]艾大力,王 斌.論大股東股權(quán)質(zhì)押與上市公司財(cái)務(wù):影響機(jī)理與市場(chǎng)反應(yīng)[J].北京工商大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版),2012,27(4):72-76.

[18]郝項(xiàng)超,梁 琪.最終控制人股權(quán)質(zhì)押損害公司價(jià)值么?[J].會(huì)計(jì)研究,2009(7):57-63.

[19]張?zhí)沼拢愌嫒A.股權(quán)質(zhì)押、資金投向與公司績(jī)效:基于我國(guó)上市公司控股股東股權(quán)質(zhì)押的經(jīng)驗(yàn)數(shù)據(jù)[J].南京審計(jì)學(xué)院學(xué)報(bào),2014,11(6):63-70.

[20]ALMEIDA H,CAMPELLO M.Financial constraints,asset tangibility,and corporate investment[J].Review of Financial Studies,2007,20(5):1429-1460.

[21]張 敏,童麗靜,許浩然.社會(huì)網(wǎng)絡(luò)與企業(yè)風(fēng)險(xiǎn)承擔(dān):基于我國(guó)上市公司的經(jīng)驗(yàn)證據(jù)[J].管理世界,2015(11):161-175.

[22]王菁華,茅 寧.企業(yè)風(fēng)險(xiǎn)承擔(dān)研究述評(píng)及展望[J].外國(guó)經(jīng)濟(jì)與管理,2015(12):44-58.

[23]何成風(fēng),劉 巍.EVA業(yè)績(jī)?cè)u(píng)價(jià)與企業(yè)風(fēng)險(xiǎn)承擔(dān)[J].中國(guó)軟科學(xué),2017(6):99-116.

[24]劉瑞明,石 磊.上游壟斷、非對(duì)稱競(jìng)爭(zhēng)與社會(huì)福利:兼論大中型國(guó)有企業(yè)利潤(rùn)的性質(zhì)[J].經(jīng)濟(jì)研究,2011(12):86-96.

[25]袁衛(wèi)秋.投資效率、現(xiàn)金持有與企業(yè)價(jià)值:基于融資約束視角的研究[J].經(jīng)濟(jì)與管理研究,2014(2):103-111.

[26]譚 燕,吳 靜.股權(quán)質(zhì)押具有治理效用嗎? :來(lái)自中國(guó)上市公司的經(jīng)驗(yàn)證據(jù)[J].會(huì)計(jì)研究,2013(2).

ResearchonthePledgingofStockRightsbyLargeShareholdersandCorporateRisk-taking

HE Wei-feng, LIU Yi-jun, WU Yu-yu

(AccountingSchool,ZhongnanUniversityofEconomicsandLaw,Wuhan430073,China)

Abstract:Pledging of stock rights by large shareholders is a financing activity, which will have an impact on the behavior of listed companies. This paper takes pledging of stock rights by large shareholders as the observation object and studies how the behavior of large shareholders influences the level of corporate risk-taking based on the non-financial A-share listed companies’ data during the period of 2010-2015. This paper shows that the pledging of stock rights by large shareholders has a negative relation with the level of corporate risk-taking. Further research shows that state-owned companies, companies who have financing constraints and companies whose large shareholders choose continuously pledge will have a significantly negative impact on the level of corporate risk-taking; The term of pledge cannot influence the corporate risk-taking. This paper enriches the field of corporate risk-taking and provides the implications for regulating pledging of stock rights by large shareholders.

Key words:pledge of stock rights; corporate risk-taking; financing constraints

中圖分類號(hào):F276.6

A

1005-0566(2018)05-0110-13

收稿日期:2017-12-20

2018-03-25

基金項(xiàng)目:國(guó)家自然科學(xué)基金(71572195);中南財(cái)經(jīng)政法大學(xué)基本科研業(yè)務(wù)費(fèi)青年教師資助項(xiàng)目;中南財(cái)經(jīng)政法大學(xué)研究生科研創(chuàng)新項(xiàng)目(2017Y13)

作者簡(jiǎn)介:何威風(fēng)(1978-),男,湖北黃梅人,中南財(cái)經(jīng)政法大學(xué)教授,博士后,研究方向:企業(yè)風(fēng)險(xiǎn)承擔(dān)。

(本文責(zé)編:海洋)

- 中國(guó)軟科學(xué)的其它文章

- 中國(guó)城鄉(xiāng)一體化與經(jīng)濟(jì)發(fā)展水平的協(xié)調(diào)發(fā)展研究

- 社會(huì)網(wǎng)絡(luò)結(jié)構(gòu)對(duì)跨國(guó)公司知識(shí)轉(zhuǎn)移的影響研究

——看門人角色的中介作用 - 公司治理、產(chǎn)品市場(chǎng)競(jìng)爭(zhēng)與智力資本自愿信息披露

——基于我國(guó)A股高科技行業(yè)的實(shí)證研究 - “一帶一路”沿線區(qū)域服務(wù)業(yè)發(fā)展水平評(píng)價(jià)研究

- 政府扶持農(nóng)產(chǎn)品電商發(fā)展政策的有效性研究

- 中國(guó)農(nóng)地確權(quán)何以提高農(nóng)戶生產(chǎn)投資?