滬市規模效應和小公司二月效應的實證研究

文/季鈺穎

滬市規模效應和小公司二月效應的實證研究

文/季鈺穎

上海大學

本文以上海A 股市場 2013年初到2017年初這4年的上市公司數據為對象,挑選出4年來連續交易的公司,也剔除了ST、PT、停牌的股票,選了有較強代表性的66家公司成為樣本,并分為11組。在每年年底都用流通市值來代表公司規模進行重新分組,再計算每家公司的月平均收益率,把時間對象劃分為二月份和日歷年度兩大類,用等權重加權平均法計算每組平均月收益率,均畫圖。再分別進行描述統計分析和FM分析,得出近4年A股市場的規模效應存在,且同時存在二月效應的結論。基于此實證檢驗的結論,本文也對原因進行思考,以期對當前中國證券市場的實際情況進行探究。

規模效應;二月效應;實證研究

1 數據的來源及研究方法

1.1數據來源

本文研究的對象是從截至到 2017年 2月初在上海證券交易所上市的市場類——全部A股的2861只股票中隨機抽樣選擇了的286只 A股股票。考慮到計算2013年1月份收益率時還需要前一年底價格的支撐,因此所選時間段以2012年12月30日為起點,以2016年12月31日為終點,統計4年的數據。

在這4年都在股票市場連續交易的,剔除了ST、PT、停牌股票,隨機抽樣,最終選擇了66家公司,幾乎遍及各行各業。股票的收盤價和A股流通市值均來源自Wind資訊。

從2013年12月開始,每年的年底均以流通市值為唯一參考指標排序,然后分組,同時再分別計算每一家的公司平均收益率以及各組的平均收益率,每年如此,一直到2016年12月。

1.2樣本分組與處理

以流通市值為代表排序,把公司分成為11類,每種規模下有6家公司。時間分為二月份和日歷年度兩大方面。

1)通過公式求出各個月的所有公司的平均月收益率。

本文采用直接平均法來計算各類公司組合的平均月收益率。單個股票的月收益率為 : R=(Pt2-Pt1)/Pt1,其中:R為股票的月收益率、Pt2和Pt1分別為第t月與第t-1月股票收盤價格。

2)用等權重加權平均的方法,以每組組內各個股票的收益率為對象,可以計算出每組組合的平均月收益率。特別地,再計算組合的二月份平均收益率。

3)利用excel計算均值和標準差,并且匯總到一起,然后對各個組別進行制表畫圖。

2 結果分析

2.1描述性分析

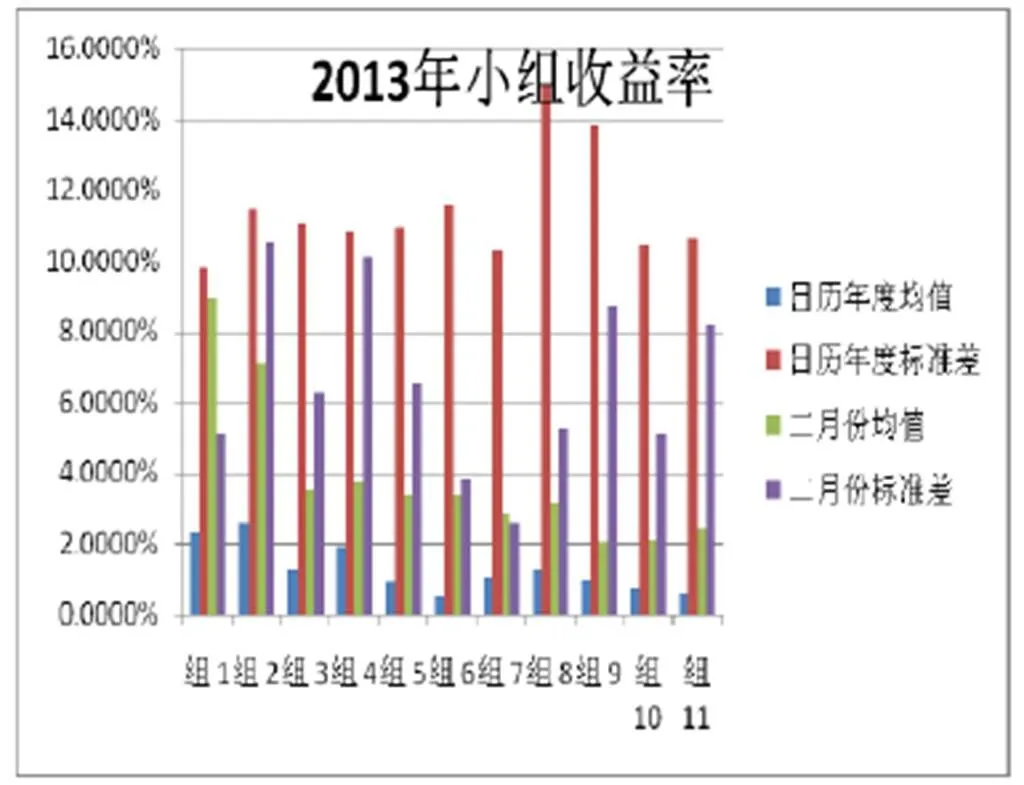

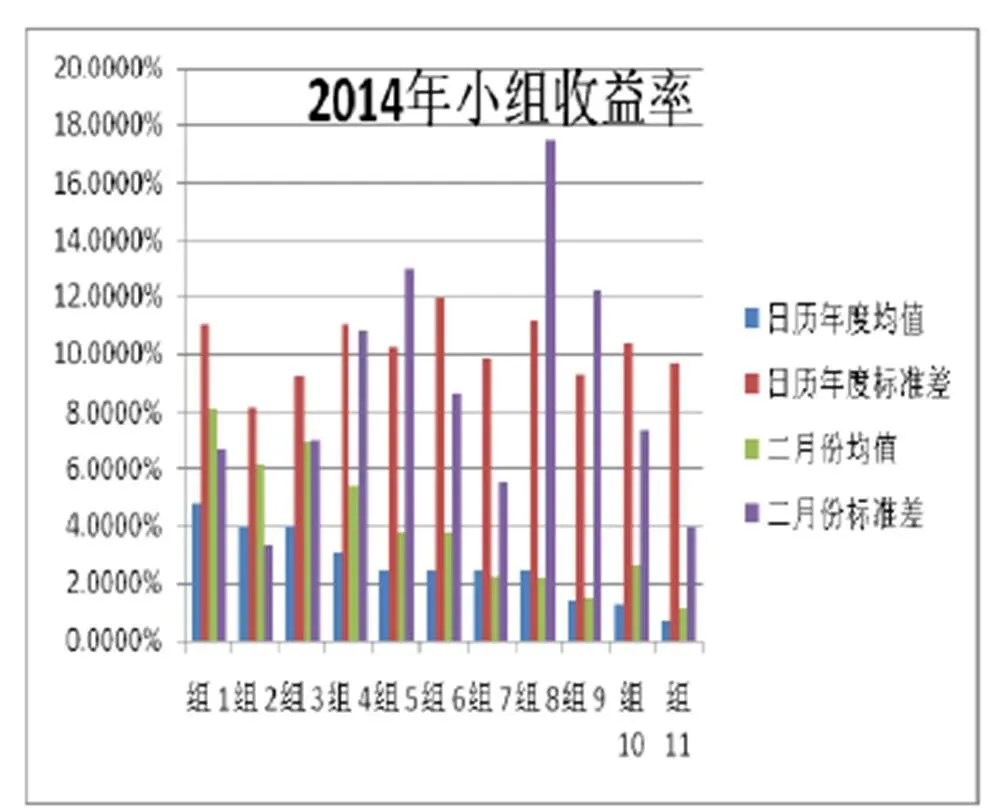

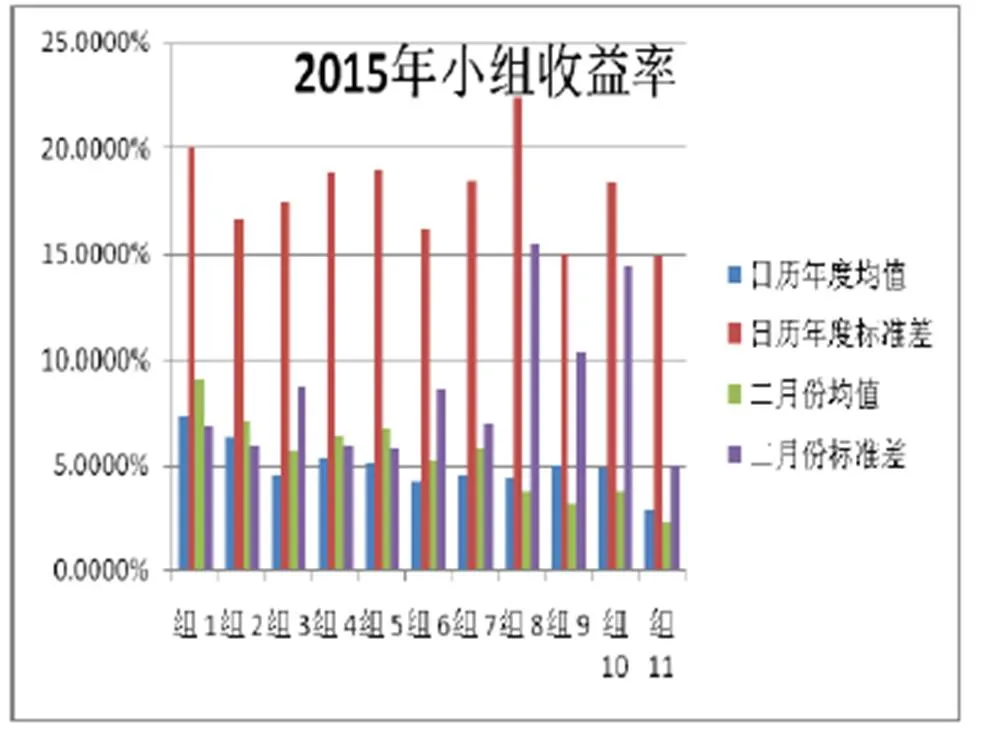

各規模組合平均月收益率對比如下圖所示:

圖1 2013年小組收益率情況

圖2 2014年小組收益率情況

圖3 2015年小組收益率情況

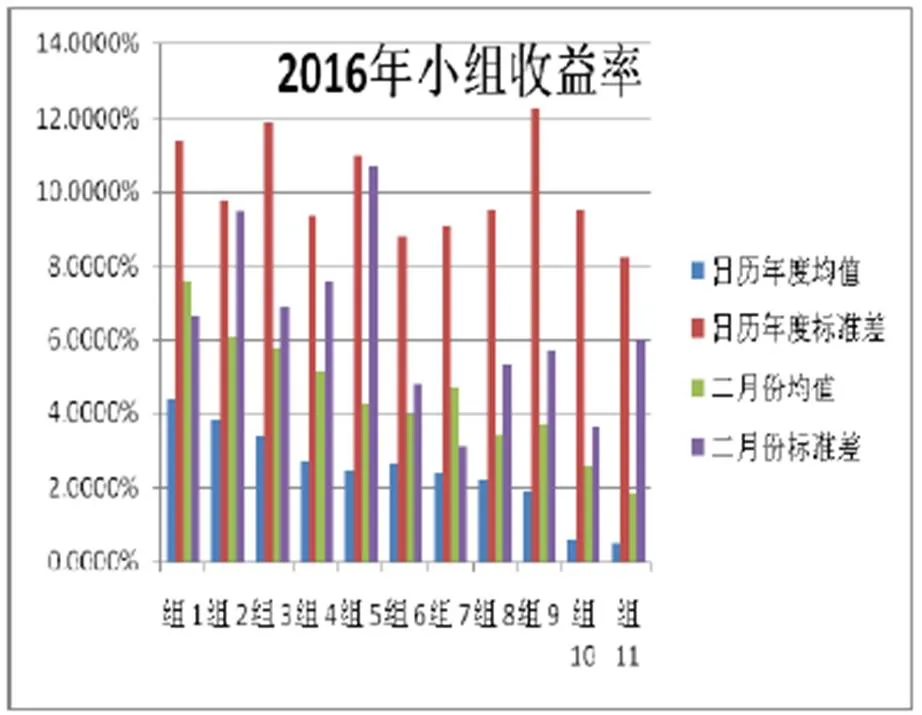

圖4 2016年小組收益率情況

流通市值最小的組別是組1,流通市值最大的公司是組11。

由上圖可知, 2013年至2016年,每個規模下的組合的收益率與規模之間大致成反比:

1.從年度的收益率均值情況發現,從組1至組11,每組的收益率均大致可以呈現出逐組遞減的規律,即規模越小的組別,一般而言收益率越高。2013年--2016年中除了2013年,其他四年均是第1組收益率最高,其中2015年的組1表現最好。

2.每一組中都有個別情況偏離了此規律,但是偏離幅度很小。

3.從二月份均值中可發現,每一組中小公司的二月份的收益率比每組各自的日歷年度的收益率均值均更高,小公司二月效應顯露了。

4.收益波動情況并沒有體現出一致的規律。

由以上分析初步可知,規模效應和二月效應基本上存在,但是波動率與流通市值的相關性卻不強。

2.2回歸分析

本文將代表公司規模的流通市值為解釋變量,以月收益率為被解釋變量,進行最小二乘法分析。考慮到異方差問題,因此需要先對數據取對數,然后才作最小二乘回歸。

回歸方程如下 : Ln(Y)=C+Ln(X)+e

因變量Ln(Y)是單個股票的月收益率的自然對數,自變量Ln(X)是流通市值的自然對數,e是隨機干擾項,與自變量Ln(X)無關,它反映了Y被Ln(X)解釋的不確定性。用此方法對我國股票市場進行橫界面回歸分析,其結果如下表所示。

具體地,從方程結果可以發現2013年的Ln(X)的系數為負,說明在一定程度上,公司規模同收益率存在反向關系。同樣地對于自變量的 |t|大于t0.025 (64)=1.67,所以解釋變量在5%的顯著性水平下也通過了顯著性檢驗。說明公司規模的確會對收益率造成一定地影響。方程的F檢驗值也大于F0.05(1,64)=3.99也能夠通過F檢驗。但是其可決系數較小,整個方程的解釋度弱,而且通過后面的分析也可以看出2013年是4年中規模效應顯現最微弱的一年。

2013年2月的β系數-0.174297為負,|t|為1.912227雖然大于t0.025 (64)=1.67,但是數值相近,只是略微較大,但還是通過了顯著性檢驗,說明公司規模會對收益率造成一定地影響。方程的F檢驗值也大于F0.05(1,64)=3.99也能夠通過F檢驗。但是其可決系數較小,整個方程的解釋度較弱。

2014年的情況與2013年相類似,β系數也為負,也能夠通過t檢驗和F檢驗,R2也較大,說明在一定程度上,公司規模同收益率存在反向關系。

2014年2月的情況與2014年整個日歷年度的情況相類似。

2015年的情況與2014年的情況相類似,2015年2月的情況也與2015年整個日歷年度的情況相類似。

2016年的情況與2013年類似,2016年2月的情況也與2016年類似。

3 實證研究結論及原因分析

3.1實證研究結論

通過分析,可以得出結論:公司規模這一關鍵因素在我們進行的所有的回歸中,大部分都是比較顯著的,只有2013年不是特別顯著,而2016年是最顯著的。而且還都是負效應即規模效應,說明4個日歷年度里,代表不同規模的組合的收益率幾乎都隨著規模的逐漸增大而隨之逐漸變小了。同時除了2013年中規模效應的影響比較小,其他時間段基本上是影響程度較大,而二月份的平均月收益率也明顯地高于整個日歷年度的均值,即二月效應一直很明顯地存在著。總之,不管是對全年日歷年度進行研究,還是針對二月份進行研究,結果都證實滬市近4年來存在規模效應和二月效應。

3.2存在規模效應的原因

1.規模越小的公司本質上成長性越好,優質的小公司在未來還有很大的潛力和發展空間,很容易從價格的低位上開始發展,從而得到較優的收益率,這是最本質的原因。

2.利用反轉效應可知,小市值本身就是價格下跌的結果,所以反轉效應也可以在一定程度上解釋規模效應的發生。

3.中國股市發展時間不夠長,目前莊股炒作依然盛行,而這正是因為小盤股容易操控,所需資金也較少。

4.小公司融資難度陡增,這最終造成小公司股票的投資人總會要求更高的收益率作為風險溢價,也就此導致了規模效應。

5.上市公司的管理層和大股東以關聯交易現象仍存在。

6.小盤股受到的關注和追捧少,交易量也少,所以流動性較差,作為流動性溢價,小盤股的收益率有所上升。這樣也解釋了為何規模小的公司反而有較高的投資收益率。

3.3存在二月效應的原因

1.一月份正是股民們資金緊張的時間,股市一般表現不好,小市值公司不夠活躍,而二月份則是春節后資金回流的時期,所以二月份小市值股票較活躍。

2.新年后,投資者的情緒往往高漲,較其他月份更為樂觀。實際上,國際貨幣基金組織 IMF 的研究報告中已經對中國農歷新年的影響有所提及。即節假日效應可解釋中國證券市場的二月效應。

3.在每年的3月要召開兩會之前,二級市場里總是充滿了利好消息,這也在一定程度上提高了投資者的持股偏好和信心,所以二月的中國證券市場上股票的表現變好了一些,從而導致了二月效應的產生。

4.年報公開披露時間恰恰定在1月到4月,因此二月往往是各大上市公司經營狀況和財務狀況逐漸明朗的時期,按照中國二級市場的特性,賣方分析師往往會就年報行情給出大量積極的“推薦”和“買入”評級研報,這將促成機構投資者積極的買入建倉。這也導致了二月效應的產生。

5.基金經理們年末拋售,年初買回的“粉飾櫥窗”的做法以及其他一些原因也間接導致了二月效應。

[1]周美花,劉志偉.基于GARCH模型的我國股市異象月份效應研究[J].中國物價,2016(08):47-50.

[2]陳文俊,胡婷.滬市農業板塊規模效應和月效應的實證研究[J].中央財經大學學報,2012(10):43-48.

[3]劉洪.股票市場的月份效應--基于中國時間序列的實證研究[D].杭州:浙江大學,2011:1-25.