2017年歐洲海上風(fēng)電新增并網(wǎng)容量3148MW

編譯 | 夏云峰

(編譯自WindEurope網(wǎng)站)

2017年統(tǒng)計數(shù)據(jù)

一、裝機情況

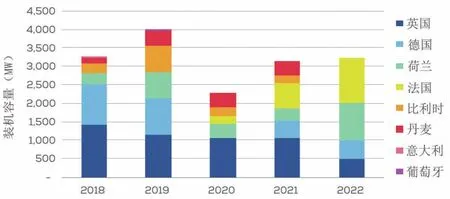

2017年,歐洲海上風(fēng)電新增并網(wǎng)容量達(dá)到創(chuàng)紀(jì)錄的3148MW,超過了上一年水平的2倍,比2015年(曾創(chuàng)造上一個年度新增并網(wǎng)規(guī)模紀(jì)錄)也高出13%。2017年的建設(shè)情況與2015年類似。

· 17個項目實現(xiàn)部分和全部并網(wǎng);

· 13座公用事業(yè)規(guī)模的海上風(fēng)電場完工;

· 4個項目吊裝了機組,并部分并網(wǎng);

· 6座海上風(fēng)電場已經(jīng)開工,但尚未吊裝機組;

· 1個項目完全退役。

在2017年歐洲海上風(fēng)電凈增并網(wǎng)容量中,英國所占份額最大,達(dá)到53%,其中包括首座投運的漂浮式海上風(fēng)電項目——坐落在英格蘭海域的Hywind風(fēng)電場。位居次席的是德國,占比40%,其裝機主要來自Veja Mate和Wikinger兩座風(fēng)電場。比利時所占的比重為5%。芬蘭的第一座海上風(fēng)電場——Pori Tahkuoloto 2也于2017年并網(wǎng)發(fā)電,它是專為冰凍環(huán)境設(shè)計的。

是年,法國的Floatgen示范項目投運,吊裝了該國迄今為止的首臺海上風(fēng)電機組,總裝機2MW。丹麥的Vindeby海上風(fēng)電場則退役了5MW的機組。全年,歐洲海域共有26個海上風(fēng)電項目開展了并網(wǎng)、機組吊裝以及基礎(chǔ)安裝等工作。

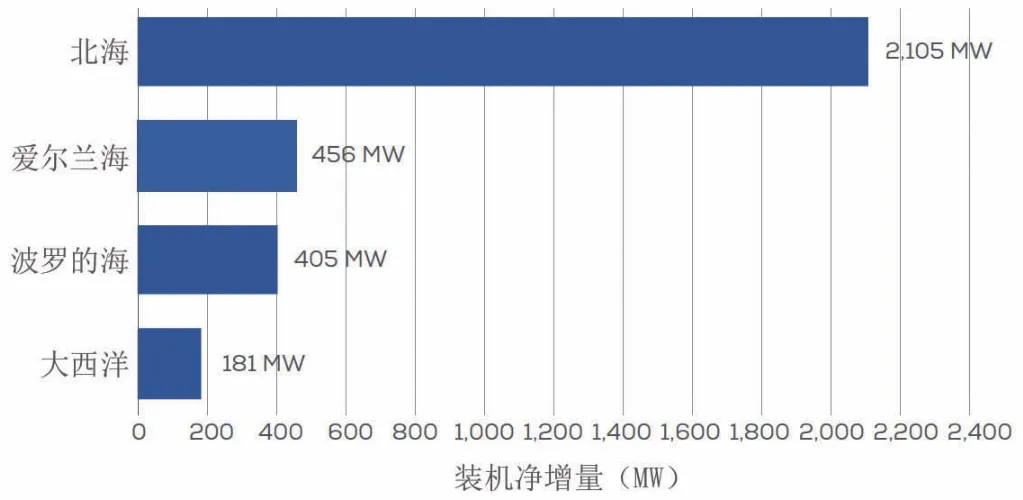

2017年歐洲海上風(fēng)電凈增裝機中的67%位于北海,愛爾蘭海占15%。還有13%的裝機來自波羅的海的Wikinger和Pori Tahkuoloto 2海上風(fēng)電場。

表1 2017年歐洲各國實現(xiàn)并網(wǎng)的風(fēng)電場數(shù)量與凈增并網(wǎng)容量

Floatgen海上風(fēng)電場的投運以及Rampion海上風(fēng)電場的部分并網(wǎng),為大西洋新增了181MW的裝機。

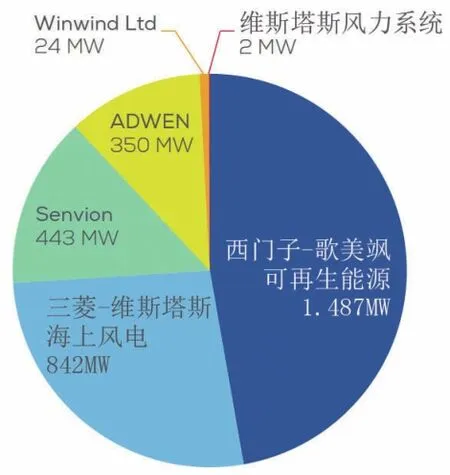

二、整機商的年度市場份額

2017年,雖然實現(xiàn)新增裝機的整機商數(shù)量比2016年增多,但西門子-歌美颯可再生能源公司和三菱-維斯塔斯海上風(fēng)電公司依然占據(jù)著絕大部分市場份額,分別達(dá)到51.3%和24.7%。

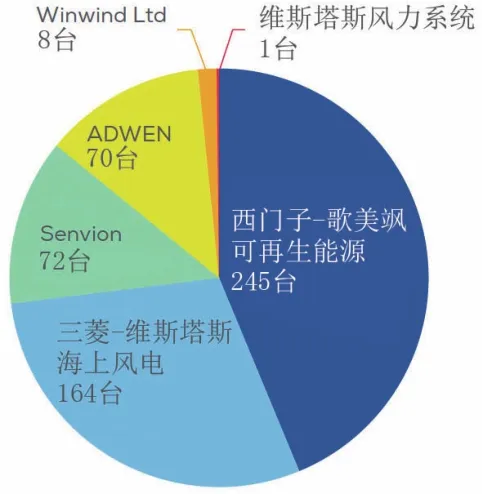

全年,歐洲共有560臺海上風(fēng)電機組并入電網(wǎng),另有11臺機組退役。其中,44%的機組由西門子-歌美颯可再生能源公司制造,三菱-維斯塔斯海上風(fēng)電公司的市場份額為29%,兩者合計73%。

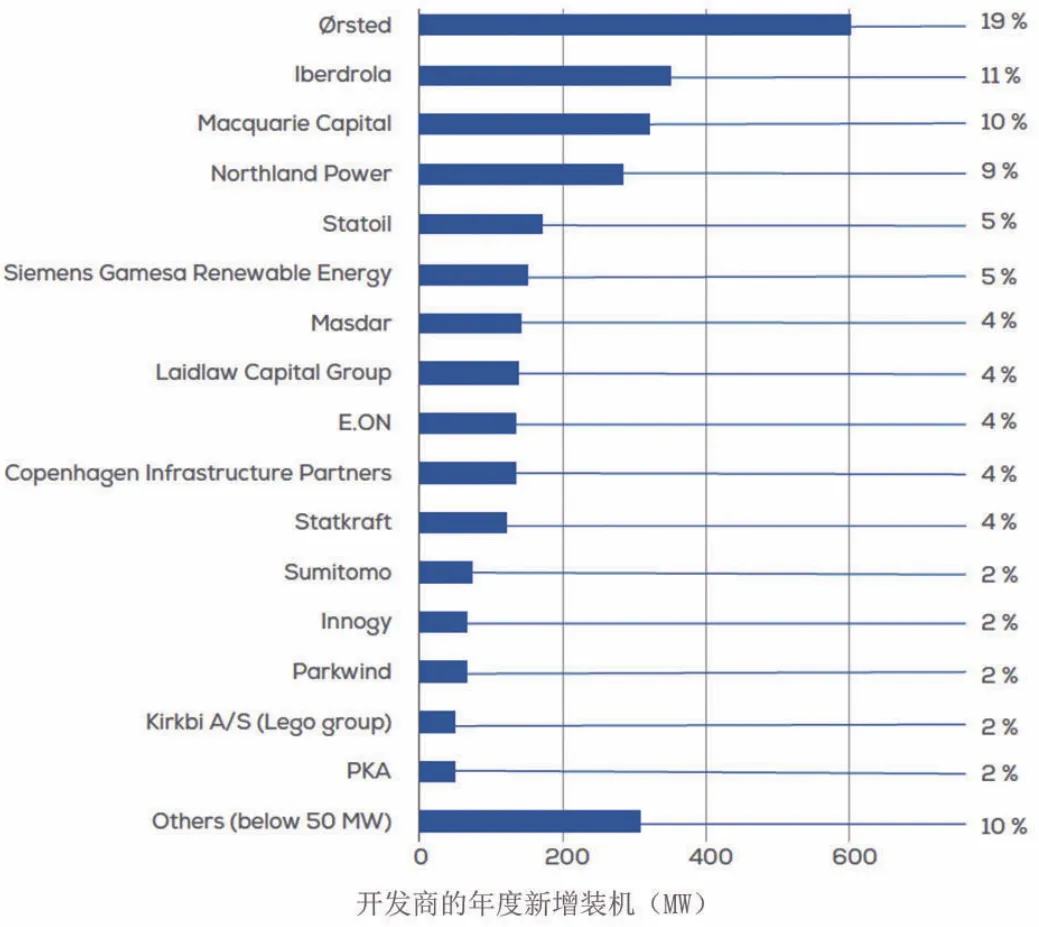

三、開發(fā)商的年度市場份額

在2017年的新增并網(wǎng)容量中,排名前五開發(fā)企業(yè)的份額達(dá)到54%。其中,?rsted占19%,其余依次是Iberdrola (11%)、Macquarie Capital(10%)、Northland Power(9%)、Statoil(5%)。

四、基礎(chǔ)制造商的年度市場份額

在2017年歐洲海域安裝的基礎(chǔ)中,單樁式仍是主流,占87%。

Hywind風(fēng)電場安裝了5個漂浮柱形浮標(biāo)式(Floating Spar Buoys)基礎(chǔ),一個漂浮駁船式(Floating Barge)基礎(chǔ)在Floatgen項目中投運。還有40個導(dǎo)管架式基礎(chǔ)完成安裝,占全年新增基礎(chǔ)數(shù)量的9.4%。Pori Tahkuoloto 2風(fēng)電場則有9個重力式基礎(chǔ)交付使用,占比1.2%。

在各個基礎(chǔ)制造商中,EEW以53%的市場份額居首,緊隨其后的是Sif (24.1%)、Steelwind Nordenham(18.8%)、Technip(2.3%)。Statoil通過在Hywind項目中安裝5個漂浮柱形浮標(biāo)式基礎(chǔ),獲得了1.3%的年度份額。

圖1 2017年歐洲各海域的海上風(fēng)電裝機凈增量

圖2 2017年歐洲海上風(fēng)電整機商的新增裝機

圖3 2017年歐洲各整機商的新增裝機臺數(shù)

圖4 2017年歐洲各海上風(fēng)電開發(fā)商的新增裝機占比

?rsted的Vindeby項目于2017年退役,涉及MT H?jgaard A/S制造的11個重力式基礎(chǔ)。

累計市場情況

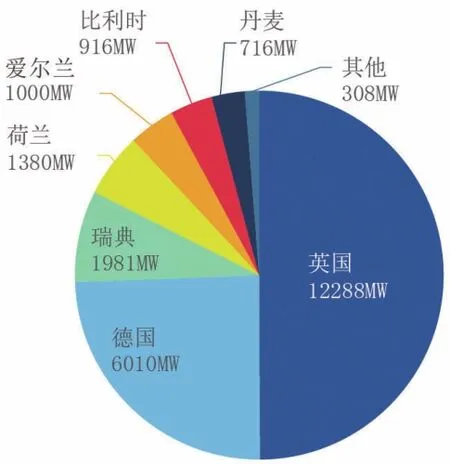

截至2017年年底,歐洲海上風(fēng)電累計裝機達(dá)到15780MW。包括部分并網(wǎng)的項目在內(nèi),歐洲目前共建造了92座海上風(fēng)電場,分布在11個國家,有4149臺機組并入電網(wǎng)。

一、各國發(fā)展情況

目前,英國是歐洲最大的海上風(fēng)電裝機國,占全部裝機的43%。

位居第二的是德國,占比34%。雖然2017年沒有新增裝機,但丹麥仍是歐洲第三大海上風(fēng)電市場。位居第四和第五的則是荷蘭、比利時,分別占7%和6%。

法國吊裝了首臺漂浮式海上風(fēng)電機組,為該國新增2MW裝機。

從并網(wǎng)機組數(shù)量角度來看,英國以43%的份額居首,其他進(jìn)入排名前五的國家分別是德國(28%)、丹麥(12%)、荷蘭(9%)、比利時(6%)。這五個國家合計占98%。

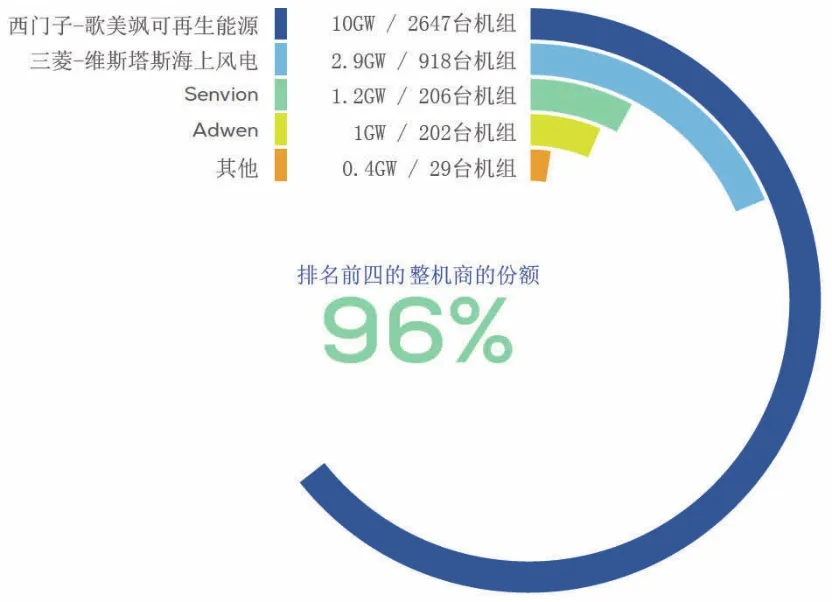

二、整機商的累計市場份額

累計裝機最多的整機商為西門子-歌美颯可再生能源公司,擁有64%的市場份額。三菱-維斯塔斯海上風(fēng)電公司是第二大整機供應(yīng)商,占比18%。居于第三和第四的是Senvion(8%)和 Adwen(6%)。

就累計并網(wǎng)機組數(shù)量而言,西門子-歌美颯可再生能源公司同樣擁有最大的市場份額,為64%。進(jìn)入前四的其他三家整機商分別是三菱-維斯塔斯海上風(fēng)電、Senvion(5%)、Adwen(5%)。這四家企業(yè)共計占比96%。

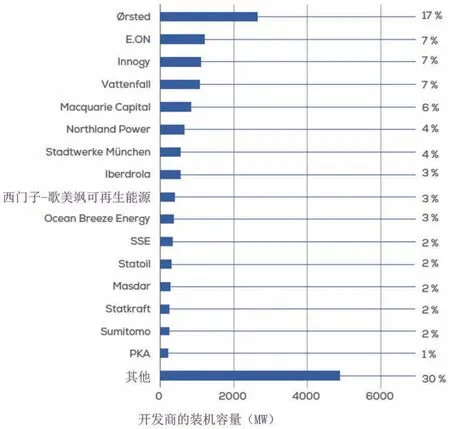

三、開發(fā)商的累計市場份額

截至2017年,?rsted是歐洲最大的海上風(fēng)電開發(fā)商,市場份額達(dá)到17%,比上一年略有提高。

E.ON居于次席,占比7%。其他進(jìn)入排名前五的企業(yè)包括Innogy (7%)、Vattenfall(7%)和Macquarie Capital (6%)。5家企業(yè)的市場份額共計44%,比2016年小幅降低。

圖5 歐洲海上風(fēng)電累計裝機和年度新增裝機

表2 截至2017年年底歐洲各國海上風(fēng)電累計市場規(guī)模

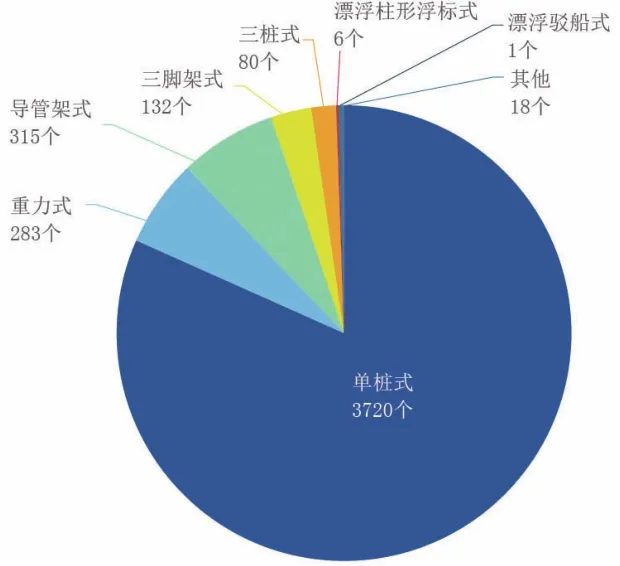

四、各基礎(chǔ)類型的市場份額

在歐洲全部已安裝的基礎(chǔ)中,單樁式占81.7%。

2017年,歐洲海域沒有新增三樁式和三腳架式基礎(chǔ),兩者的累計市場份額分別為1.8%、2.9%。由于Beatrice 2項目的建設(shè),導(dǎo)管架式基礎(chǔ)的占比有所提高,達(dá)到6.9%。此外,還有兩種新的基礎(chǔ)類型——漂浮柱形浮標(biāo)式和漂浮駁船式首次得到應(yīng)用。

圖6 各整機商的累計裝機

圖7 各開發(fā)商的累計市場份額

圖8 并網(wǎng)機組所用各類基礎(chǔ)的數(shù)量

市場展望

由于英國原定在2016年年底舉行的第三輪風(fēng)電拍賣被延期至次年,2019年,歐洲海上風(fēng)電并網(wǎng)裝機或?qū)⒃賱?chuàng)紀(jì)錄。目前,英國還有400MW的海上風(fēng)電項目處于建設(shè)中,這部分裝機有望在2018年實現(xiàn)并網(wǎng)。2018年,德國的Merkur和Borkum Riffgrund風(fēng)電場將開始并入電網(wǎng);比利時Rentel和Norther風(fēng)電場的機組也有望投運。到2018年年底,在近期丹麥和荷蘭舉行的招標(biāo)中中標(biāo)的項目會逐步并網(wǎng)。

然而,到2020年歐洲并網(wǎng)海上風(fēng)電項目的數(shù)量有所減少,因為目前正在實施的“歐盟可再生能源指令”(Renewable Energy Directive)彼時將到期,歐盟成員國基于指令的要求制定了各自的“國家可再生能源行動計劃”(National Renewable Energy Action Plans)。即便如此,建設(shè)活動依然會較為活躍。

截至2020年,歐洲海上風(fēng)電的裝機預(yù)計將達(dá)25GW。英國仍然處于領(lǐng)頭羊的位置。2018—2020年,該國有望新增并網(wǎng)裝機3.3GW,緊隨其后的是德國的2.3GW、比利時的1.3GW、荷蘭的1.3GW和丹麥的1GW。

2021年和2022年,歐洲將分別新增并網(wǎng)裝機3.1GW、3.2GW。2021年,法國的第一座海上風(fēng)電場有望并網(wǎng)發(fā)電,從而躍居僅次于英國的年度第二大市場。德國、比利時以及荷蘭的項目也會陸續(xù)并網(wǎng)。其中,隨著Borselle 3期、4期和Hollandse Kust Zuid 1期、2期、3期、4期項目的投運,荷蘭將在2022年引領(lǐng)市場的發(fā)展。

到2022年歐洲海上風(fēng)電的發(fā)展展望如下:

· 處于施工和等待并網(wǎng)的項目(2.9GW);

· 獲得核準(zhǔn)的項目(13.2GW)。

經(jīng)WindEurope確認(rèn),歐洲目前有11.4GW的海上風(fēng)電裝機獲準(zhǔn)開工,還有6.7 GW的項目正在申請許可。

然后,2022年之后的歐盟海上風(fēng)電市場發(fā)展仍存在不確定性。歐盟成員國目前才剛剛開始制定各自2020年之后的“國家氣候行動計劃”(National Climate Action Plans)。雖然很多國家已經(jīng)做出政治承諾,但如今僅有德國以法規(guī)的形式明確了開發(fā)規(guī)模。該國的《可再生能源法》(EEG)規(guī)定,2023—2025年將每年開發(fā)700MW的海上風(fēng)電項目,到2026—2030年則提高至840MW。

最近,英國宣布在2019年春季舉行下一輪差價合約(CfD)拍賣,并為海上風(fēng)電等較為成熟的可再生能源提供超過5.57億英鎊的資金支持。荷蘭則提出,在2023—2030年使海上風(fēng)電年平均新增裝機達(dá)到1GW。

在已獲準(zhǔn)開工的項目規(guī)模方面,英國占比最高,達(dá)到50%;其次為德國(24.4%)、瑞典(8.1%)、荷蘭(5.6%)和愛爾蘭(4.1%)。

然而,愛爾蘭和瑞典短期內(nèi)不會有項目進(jìn)入施工階段。

從中期來看,通過分析已獲核準(zhǔn)的風(fēng)電項目可以看出,北海仍是海上風(fēng)電開發(fā)的主要區(qū)域,占比80.9%。其次是波羅的海,份額為13.9%。

一旦法國的項目獲得完全核準(zhǔn),大西洋地區(qū)有望新增3GW裝機。

2020年前,地中海將有新核準(zhǔn)的項目(占1.1%),但該地區(qū)海上風(fēng)電不會迎來大規(guī)模發(fā)展,僅部署了法國的一個漂浮式項目和意大利的一個應(yīng)用固定式基礎(chǔ)的項目。除了已開工的Walney擴建項目,愛爾蘭海在中期內(nèi)不會進(jìn)行新的海上風(fēng)電開發(fā)。

圖9 歐洲海上風(fēng)電項目開發(fā)的五年展望

圖10 歐洲各國已獲核準(zhǔn)的海上風(fēng)電裝機

圖11 歐洲各海域獲得核準(zhǔn)的海上風(fēng)電裝機

趨勢:單機容量、水深、離岸距離

一、平均單機容量

十年間,歐洲海上風(fēng)電機組的平均單機容量增加了102%。2017年,新吊裝機組的平均單機容量為5.9MW,比上一年擴大23%。同年,全球首個漂浮式海上風(fēng)電場并網(wǎng)發(fā)電,反映了這一技術(shù)的飛速進(jìn)步。

二、風(fēng)電場平均裝機容量

過去十年,歐洲在建海上風(fēng)電項目的平均裝機規(guī)模顯著擴大,從2007年的79.6MW增加到2017年的493MW,比2016年擴大34%。

迄今為止,所有已經(jīng)做出最終投資決定的項目中,規(guī)模最大的是裝機1.2GW的Hornsea One風(fēng)電場,它將于2018年開工。

三、水深和離岸距離

2017年,歐洲在建海上風(fēng)電場的平均水深為27.5m,比2016年的29.2m略微減小。這些項目的平均離岸距離為41km,比上一年的43.5km稍有減少。

與其他采用固定式基礎(chǔ)的項目相比,全球第一個漂浮式海上風(fēng)電項目——Hywind風(fēng)電場的水深增加了一倍。

投融資

一、2017年的融資情況

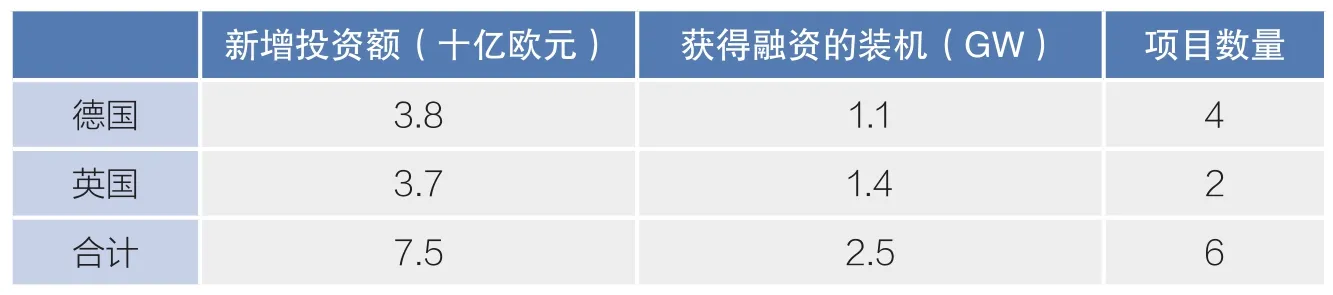

2017年,歐洲海上風(fēng)電新建項目的投資額僅為75億歐元,同比下降60%,自2012年以來首次出現(xiàn)下滑。其主要原因為,拍賣機制的引入影響了最終投資決定的做出。

2017年,歐洲共有6個海上風(fēng)電項目做出了最終投資決定,總裝機2.5GW。這些投資集中在兩個國家——英國和德國。其中的56%裝機位于英國,包括Hornsea 2項目。

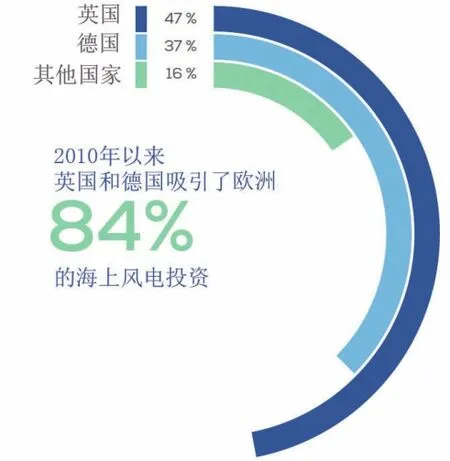

自2010年以來,英國海上風(fēng)電行業(yè)吸引的投資額占到歐洲全部投資額的47%,達(dá)到350億歐元。德國占37%,總計280億歐元。

除了新建項目投資,2017年,再融資交易的規(guī)模達(dá)到46億歐元,比上一年增長85%。輸電資產(chǎn)方面沒有新增投資。因此,歐洲海上風(fēng)電行業(yè)的年度總?cè)谫Y規(guī)模為121億歐元。

二、債務(wù)融資

無追索權(quán)債務(wù)仍然是歐洲海上風(fēng)電融資的重要方式之一。2017年,為了向新建和已投運項目提供資金,貸方共完成了8筆交易,涉及無追索權(quán)債務(wù)金額62億歐元。

是年,用于新資產(chǎn)融資的無追索權(quán)債務(wù)規(guī)模下降到16億歐元,只有德國的兩個新項目——Borkum West II 2期和Deutsche Bucht風(fēng)電場采用了這種模式。

過去的三年,歐洲海上風(fēng)電市場的再融資規(guī)模快速擴大。2017年,比利時、德國和英國共完成6筆再融資交易,以無追索權(quán)債務(wù)的方式籌集到46億歐元。

其中包括3筆項目債券交易,這反映了海上風(fēng)電項目開發(fā)的風(fēng)險正在下降。3筆交易共籌集25億歐元,用于為3個總裝機為1.3GW的項目——Borkum Riffgrund 2、Walney Extension、Northwind進(jìn)行再融資。

收益的持續(xù)提升吸引更加多元化的投資者進(jìn)入海上風(fēng)電行業(yè)。2017年,共有20個活躍的投資方,包括多邊金融機構(gòu)、出口信貸機構(gòu)以及商業(yè)銀行。伴隨著信心的增強,日本和加拿大銀行都在加大對歐洲海上風(fēng)電產(chǎn)業(yè)的投資。

三、項目并購

2017年,歐洲海上風(fēng)電行業(yè)的項目并購規(guī)模達(dá)到2.9GW,與2016年基本持平,金融投資者在股權(quán)結(jié)構(gòu)中的占比進(jìn)一步提高。包括基礎(chǔ)設(shè)施基金、養(yǎng)老基金、資產(chǎn)管理以及多元化金融服務(wù)機構(gòu)等在內(nèi)的金融服務(wù)行業(yè)并購的裝機占到全年總交易量的35%,2016年的這一比例為27%。

這些交易主要發(fā)生在預(yù)建(Preconstruction)階段,這也是項目融資的關(guān)鍵時期。過去的三年里,針對進(jìn)入施工或者投運項目的交易量明顯增多,這主要是因為金融投資者越來越多介入海上風(fēng)電產(chǎn)業(yè),他們更傾向于選擇處于施工或者投運的項目作為投資對象。

表3 2017年歐洲海上風(fēng)電的投資情況

圖12 歐洲海上風(fēng)電歷年新建項目的投資額和獲得融資的裝機容量

圖13 2010年以來歐洲海上風(fēng)電投資額的分布

圖14 2017年各類投資者的項目并購規(guī)模

四、2018年展望

2018年,包括英國、丹麥和荷蘭的一些項目以及葡萄牙、法國的漂浮式項目在內(nèi),做出最終投資決定的項目裝機預(yù)計達(dá)到3.9GW。融資需求則最高可達(dá)90億歐元。