機構投資者資金對股市波動影響的實證研究

劉光彥,姜 麗

(山東工商學院 金融學院,山東 煙臺 264005)

一、引言

中國股市從1990年12月19日上海證券交易所開始正式營業以來,至今已經運行了26年,期間中國股市共經歷了9次大漲、9次大跌,中小級別的行情和下跌更是不計其數。股票市場是國民經濟的晴雨表,而股市的劇烈波動不僅無法真實地反映經濟的發展,還會在一定程度上對經濟的發展產生不利沖擊。為了減小股票市場的波動,促進資本市場穩定發展,早在2001年國家就提出了超常規發展機構投資者的發展理念。機構投資者被認為比散戶投資者資金規模大,專業化程度高,因此能起到穩定股市的作用,經過十幾年的發展,機構投資者的數量及規模都在迅速增加,已經成為資本市場中不可或缺的一支隊伍,然而期間也有不少學者研究提出機構投資者不但不能夠穩定市場,還會加劇市場的波動。

根據Wind數據庫統計,從2006年至2016年第三季度,機構投資者持有的股票市值從2 132.49億增長到212 864.55億,占A股流通市值的比重從9%增長到51.9%。隨著機構投資者規模的增加,機構投資者的種類也在向多元化發展,目前機構投資者主要形成了證券投資基金、保險公司、社保基金、自營券商、信托、合格境外機構投資者(QFII)和陽光私募等七大機構投資者。根據2016年第三季度的披露數據,保險公司、證券投資基金和社保基金的持股市值位居前三。由于不同機構投資者入市資金規模不同,操作手法和操作理念不盡相同,因此對股市會有不同的影響。

相應的,隨著機構投資者規模的迅速增長,以及不同機構投資者的快速發展,對機構投資者與股市波動間的關系進行深入探討,不僅能更清晰地認識機構投資者的作用及影響,而且有利于國家更有針對性地提出促進股市發展的政策。本文余下部分的結構安排為:第二部分是文獻回顧;第三部分是變量設計和數據描述;第四部分是實證分析;第五部分是結論和政策性建議。

二、文獻回顧

關于機構投資者對股市波動性的影響一直是學術界研究的熱點,也是爭議最大的學術課題。不少學者從不同的角度用不同的模型對其進行研究,但得出的結論卻差異很大。總體來看可以總結為三種觀點,即機構投資者對股市的波動性起到了穩定的作用、機構投資者加劇了股市的波動性和機構投資者與股市的波動性之間的關系要視具體的市場環境而定。近年來隨著機構投資者的快速發展,很多學者轉向研究不同類型的機構投資者對股市波動性的影響,但得出的結果依舊存在差異。

機構投資者發展之初,因其有專業化的分析團隊及大規模的資金,很多學者認為機構投資者可以穩定市場。Zweig(1973)[1]認為個人投資者的交易行為是不理性的,而具有理性投資的機構投資者可以與這種不理性行為相抵消,因而可以起到穩定股票價格的作用。Badirnath,Gay和Kale(1989)[2]提出機構投資者持有一家上市公司的股票數量越多,這只股票的波動率就會越小,因為相對于高風險的股票,投資經理更愿意持有低風險的股票,進而減小了出現大的損失的可能性。Hishleifer 等(1994)[3]指出,因機構投資者擁有專業的研究團隊,并且可以搜集到豐富的信息資源,因而能夠發現價值被低估的股票,并促使股票回歸其內在價值。另外機構投資者常會采用負反饋交易策略,在股票快速下跌時買進,快速上漲時賣出進而減小了股票的波動。同時機構投資者比個人投資者持股數量多,考慮到交易成本,其不會反復更改投資組合,更符合價值投資的理念,所以可以穩定市場。Faugere 等(2003)[4]提出機構投資者更傾向于買入波動率較低的股票,進而可以穩定股市。Cohen 等(2002)[5]以美國1983年到1998年的年度數據為研究對象,發現有刺激股價上升的消息的股票,機構投資者往往會買入,而沒有消息股價卻也在上升的股票會選擇賣出,因此有利于股價向內在價值回歸,從而對市場有穩定的作用。國內學者祁斌等(2006)[6]對2001~2004年滬市A股的日交易數據研究發現,將公司的規模控制之后,機構的持股比例與股票波動性呈顯著負相關,得出機構投資者可以穩定市場的結論。胡大春,金賽男(2007)[7]對1999~2004年的我國A股市場運用動態面板數據模型進行研究發現,基金更傾向于持有波動性更大的股票,但隨著基金持股比例的提高,其波動率會相應的減小,從而對股市起到了一定的穩定作用。

隨著機構投資者的發展,越來越多的學者發現機構投資者不一定對股市有穩定作用,還有可能會加劇股市的波動。雖然機構投資者在信息資源的收集方面有巨大的優勢,但Delong等(1990)[8]認為機構投資者也可能會利用這種資源優勢進行投機活動,并且會選擇正反饋交易,加劇股票的波動。Sias(1996)[9]以紐約證券交易所1977年到1991年的年度數據為研究對象,發現機構投資者持有的一只股票的市值越大,此股票的股價波動性越大。Sias(2001)[10]也得出了類似的結論。Dennis和Strickland(2002)[11]對1988~1996年的美國股市進行研究發現,由于基金業績的壓力,基金經理人一般會選擇慣性交易策略,使股價背離其內在價值,且會讓市場的波動更大。Gabaix等(2006)[12]研究得出機構投資者在一個時間段的大額交易會使收益和成交量出現異常,從而增加了市場關注度,致使波動增加。陳國進等(2010)[13]研究了2007~2008年的日持倉數據發現,機構投資者助推了股市的暴漲暴跌。許年行等(2013)[14]分析2005年到2010年的數據得出,機構投資者的羊群效應加大了股價崩盤的風險,并且合格境外機構投資者(QFII)并沒有減弱這種風險。胡喬(2015)[15]研究我國證券投資者基金的參與主體時發現,因為受到基金管理質量和市場制度安排的牽制,所以無法起到穩定市場的作用。陳燦(2016)[16]采用2010年到2015年周度數據,并運用向量自回歸(TVP-VAR)模型研究得出,從個股方面來說,機構投資者沒有起到穩定器的作用,并且增加了其波動性。

影響股票波動的因素往往有很多,尤其我國股市有非常嚴重的“政策市”傾向,不理性因素太多,有些學者也認為可能機構投資者對股市的影響也不單單是穩定或者加劇那么簡單。Gompers和 Metrick(2001)[17]研究了1980年到1996年的數據后發現,機構投資者偏好于流動性、市值和資本化程度高的股票,但是機構持股比例與股票波動性之間的相關性并不顯著。Chiyachantana 等(2004)[18]通過比較分析37個國家的交易數據發現:機構投資者對價格的影響,與不同國家的交易機制、公司特有風險等也有很大的關系,因此機構投資者對市場的影響是不確定的。宋冬林等(2007)[19]以2004~2006年的數據為研究對象,研究得出在股市盤整或下降時期,機構持股比例與市場波動率成反比,而在股市上漲時期,兩者之間成正比。這與何佳等(2007)[20]的研究結論證券投資基金為代表的機構投資者對股價波動的影響會隨著市場結構和環境的變化而變化具有一致性。胡金焱和亓彬(2012)[21]則認為市場收益為正時機構能夠起到穩定作用,在大盤收益為負的時候反而會加劇波動。

近年來很多學者開始轉向更加深入的研究,開始對不同的機構投資者對股市波動性的影響加以研究討論。童元松等(2014)[22]對2004~2013年的數據進行實證研究發現,基金類的機構投資者會使市場波動性加強,而保險類機構投資者會使股市波動性減弱。王蕊等(2016)[23]通過對2009年到2013年我國A股上市公司數據分析,得到結論:基金、保險公司、社保基金及合格境外機構投資者持股比例越高,公司股價崩盤可能性越大。可以看出不同學者得出的結論有很大的差異,因此本文通過構建VAR模型對機構投資者規模對股市波動性的影響進行研究,以期得出不同機構投資者對股市波動的具體影響,以便有針對性的制定監管政策。

三、變量設計和數據描述

(一)樣本和數據來源

考慮到數據的可得性,本文選取了2006年第一季度到2016年第三季度的不同機構投資者的規模的季度數據,共包括43個報告期。另外為了計算股市波動率選取上證綜指交易日收盤價數據,共獲得了2 613條記錄。機構投資者規模數據來自WIND數據庫,上證綜指來源于CSMAR數據庫。

(二)變量選取

1.股票市場波動率(VOL)

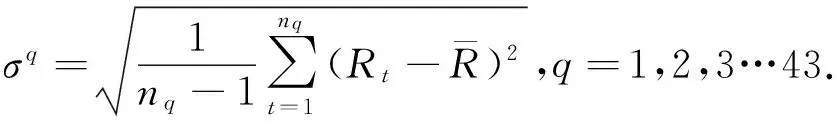

以滬市的上證綜指代表我國的股市行情,參考宋冬林等(2007)對股票波動率的定義,本文將上證綜指對數收益率的標準差作為市場波動性指標,定義如公式(1)所示。

Rt=ln(pt)-ln(pt-1),

(1)

其中,Rt為上證綜指日收益率對數,pt為t日上證指數收盤價,pt-1為t-1日上證指數收盤價,nq為上證指數在某報告期內的交易天數,σq為上證指數在第q個報告期內的波動率,為了使數據更加平穩,對波動率取對數值,記作LNVOL。

2.機構投資者規模

考慮到數據的可得性,本文選取了證券投資基金、保險公司、社保基金、自營券商、信托、合格境外機構投資者(QFII)和陽光私募七大機構投資者的持有股票市值來表示其規模,并將其規模加總作為整體機構投資者的規模,由于其數值較大,考慮到數據的平穩性和消除樣本數據的異方差,對上述數據均采用對數形式,分別記作LNAS,LNFS,LNIS,LNSIS,LNSS,LNTS,LNQFIIS,LNPS。

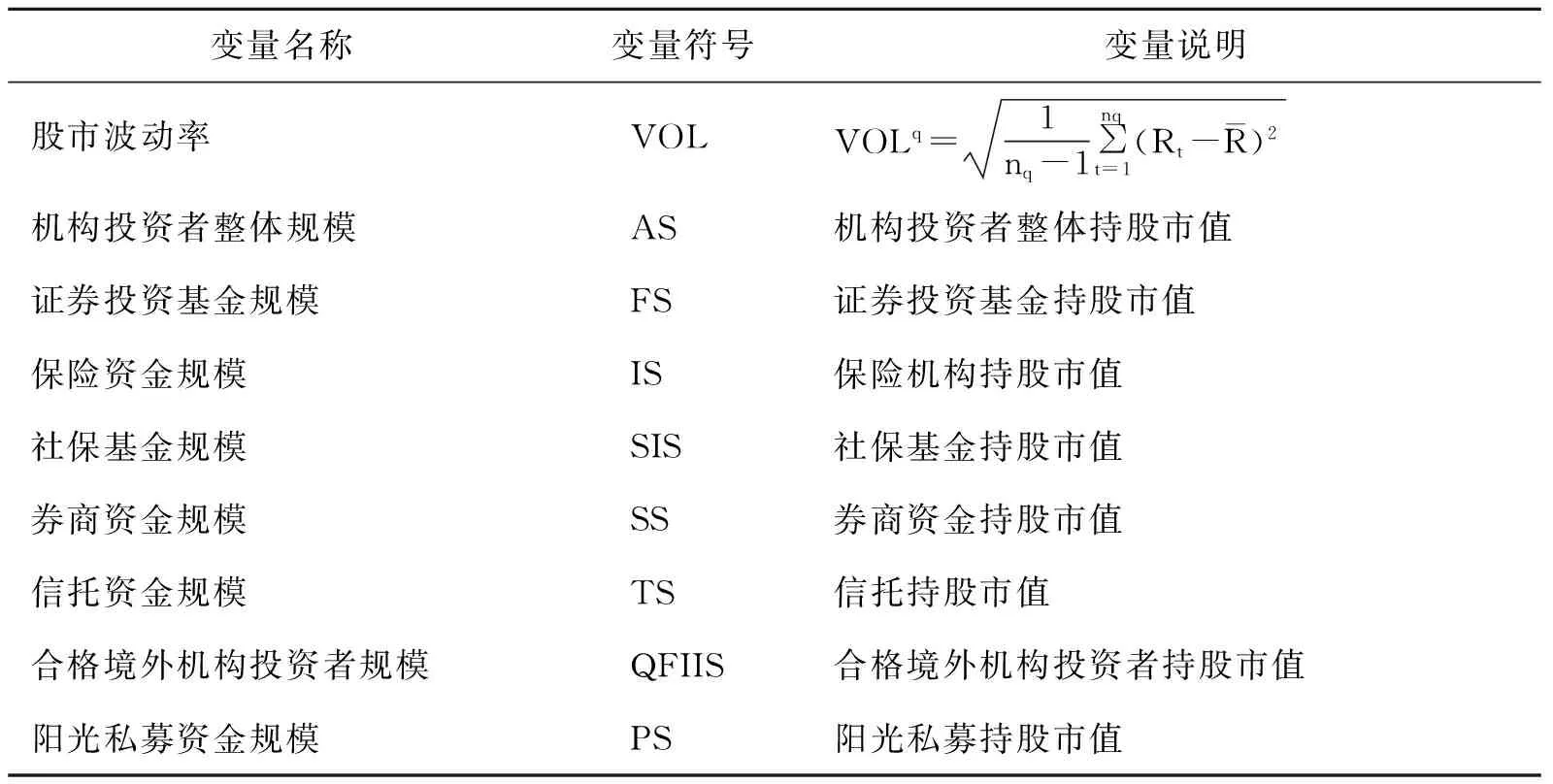

文中各變量的定義與計算如表1所示。

(三)統計量描述與圖形分析

表1 變量定義與計算

由表2的基本統計量描述可以看到,證券投資基金的均值和機構投資者整體的規模接近,說明證券投資者基金的持股市值占了絕大的比例,也是規模最龐大的機構投資者。另外從均值來看不同機構投資者的入市資金規模存在一定的差異,其中保險機構和證券投資基金的入市規模位居前兩位,陽光私募的資金規模最少,主要因為近年來保險機構的保費收入在增長并且國家對保險機構的資金運用實施了新政,也使保險機構增大了對股市的投資,而陽光私募2007年才開始正式興起,因而入市資金比其他機構投資者要少。從標準差可以看出保險機構和陽光私募都超過了1,說明他們的交易情況較其他的機構投資者要活躍,這與現實也很相符,陽光私募從2007年興起以來,發展一直很迅速,即使在2008年金融危機股市大跌的時候,陽光私募的發展也沒有受到絲毫影響。2016年以來保險機構頻繁在資本市場中增資部分個股,并且還引發了舉牌風波,都能夠看出保險資金在資本市場中的活躍度越來越高。而且通過計算極差也能看出保險機構和陽光私募的極差最大,這都說明保險機構和陽光私募對股市的影響越來越大。

表2 各變量基本統計描述

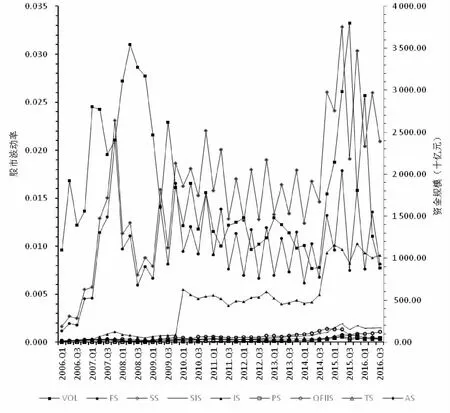

圖1報告了2006年第一季度到2016年第三季度不同機構投資者的入市資金規模與股市波動率的走勢圖。首先從規模上看,基金的走勢和機構投資者整體規模的走勢相似,這說明基金一直是機構投資者中規模最大的,基本上可以代替機構投資者整體的規模,但是在2010年第一季度后由于保險資金的規模突然增加,基金的規模所占比例在下降,甚至在2014年第三季度后保險資金的規模在一些時期超過了基金的規模,主要是因為在2009年和2014年對保險法進行了修訂,強調了保險資產管理的重要性,隨著保險產品的創新以及保險投資渠道的逐步拓寬和資產規模的不斷擴大,保險機構投入股市的資金規模也在逐漸增大。其他的機構投資者的入市資金規模相對來說比較少,但從圖中可以看出社保基金和合格境外機構投資者的資金規模近兩年也在增長。從走勢來看,基金和機構投資者整體的規模走勢與股市波動率的走勢相反,而保險機構與股市波動率的走勢基本上是同漲同跌,這說明基金采取的是負反饋策略而保險機構采取的是正反饋策略,當股市上漲時基金會減小規模而保險機構則是增加規模,而股市下跌時基金一般增大規模保險機構則減小規模。其他機構投資者由于規模較小我們會在下一部分的實證研究中進一步分析。

圖1 不同機構投資者的入市資金規模及股市波動性的走勢圖

四、實證分析

本文采用的是2006年第一季度到2016年第三季度的時間序列數據,因此運用VAR模型進行實證分析,以便于更好的檢驗不同機構投資者與股市波動性的互動情況。首先對數據進行單位根檢驗,以免時間序列數據非平穩造成偽回歸,其次進行Johansen協整檢驗,然后確定滯后階數,構建VAR模型、檢驗AR根穩定性,在構建的VAR模型基礎上進行脈沖響應分析和方差分解。

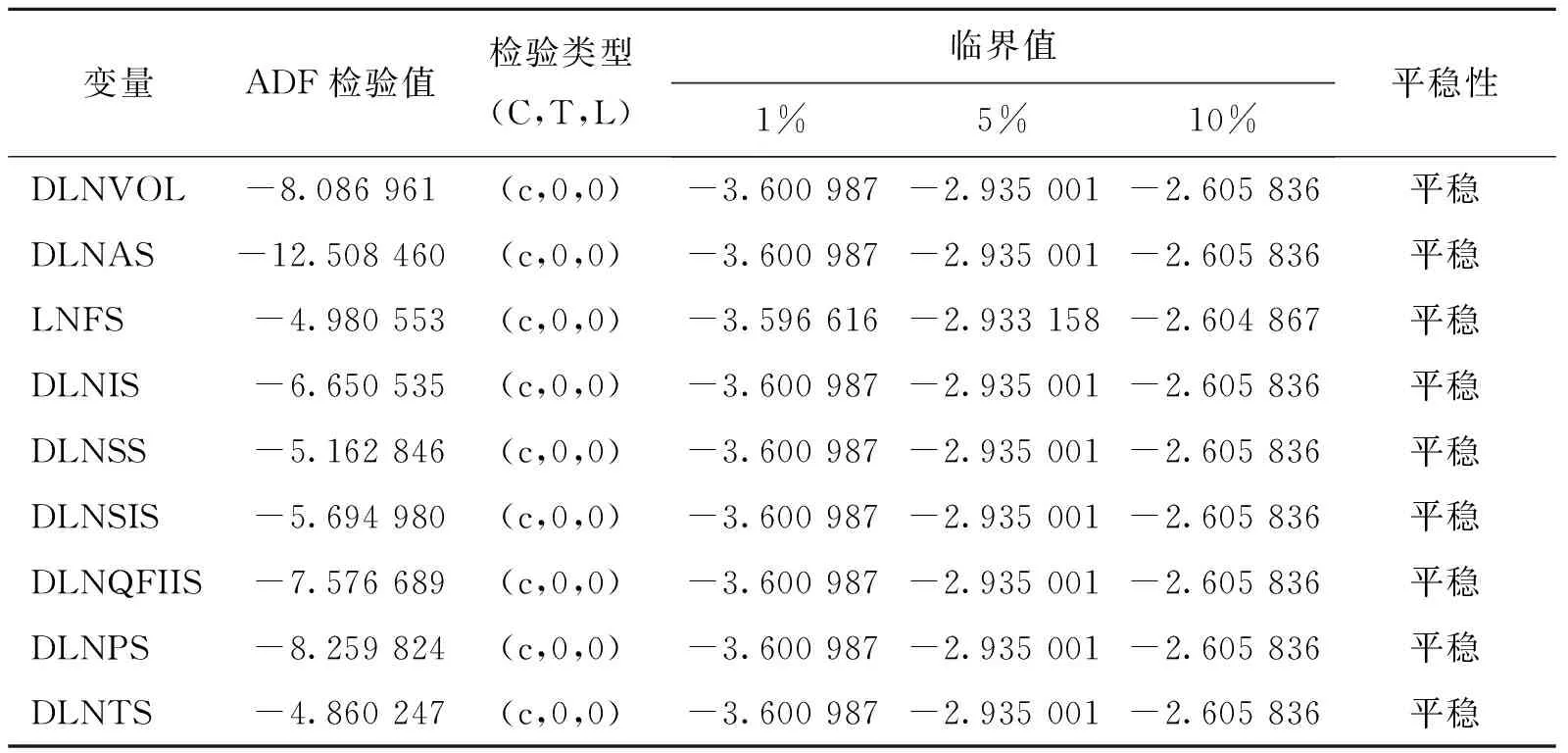

(一)平穩性檢驗

利用ADF單位根檢驗對各變量進行平穩性檢驗,滯后期根據SC準則自動選取。檢驗結果見表3,在1%的顯著性水平下,除了證券投資基金變量平穩以外其他變量都不平穩,因此對其他變量進行一階差分,其一階差分項都是平穩的,因此所有的變量都是一階單整的。由于變量較多,表3只列出了變量的一階差分項和證券投資基金的水平項的檢驗結果。

表3 各變量單位根檢驗結果

注:C,T,L分別代表截距項、時間趨勢和滯后階數。

(二)協整檢驗

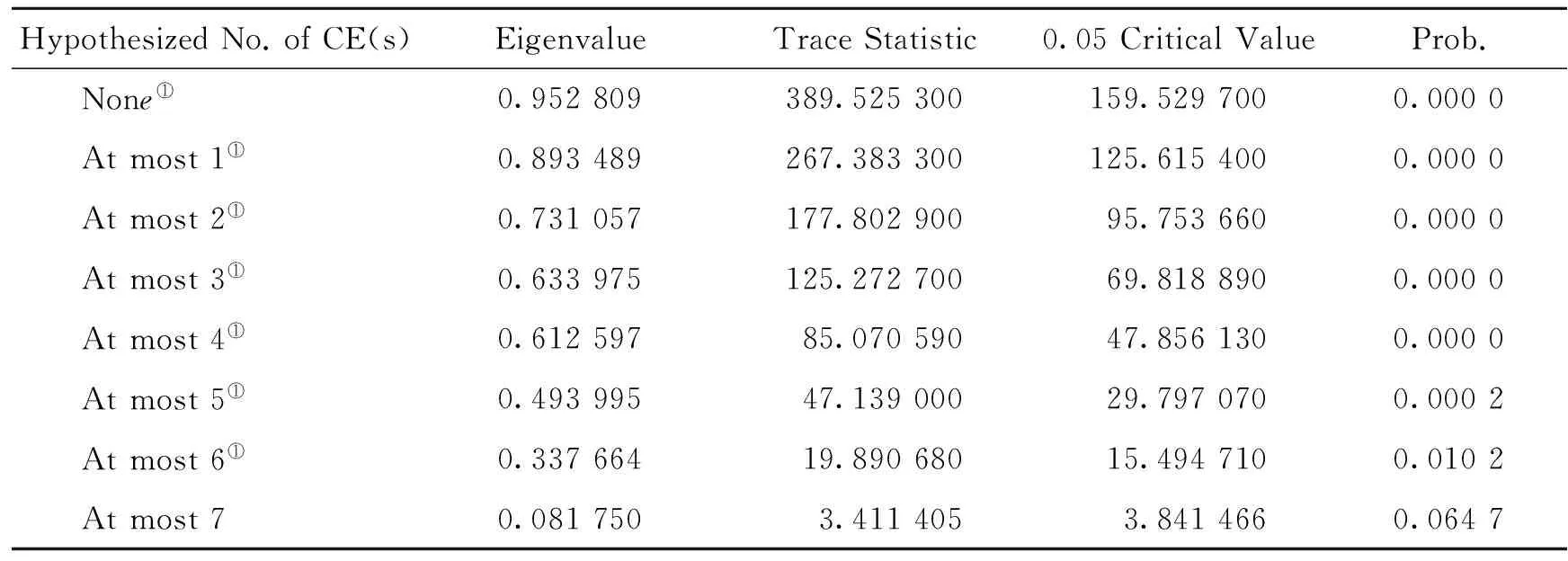

對各變量進行單位根檢驗之后可知,其都是一階單整序列,滿足協整檢驗的前提條件,這些變量可能存在長期穩定的關系,因此采用Johansen協整法對變量間的關系進行檢驗,檢驗結果如表4。

表4 Johansen統計量檢驗結果

注:① 表示在5%的顯著性水平上拒絕原假設,下同。

檢驗結果表明,在5%的顯著性水平下存在七個協整關系,變量之間可以進行回歸,回歸方程見式(2)。

表4顯示的是不同機構投資者規模與股市波動性之間的協整關系,表5給出的是機構投資者整體規模與股市波動性之間的協整關系。

LNVOL=-5.554268×LNFS+2.366167×LNIS+1.807425×LNSS+2.612481×LN SIS

(0.42192)②(0.18440)②(0.20157)②(0.18969)②

-4.10232×LNQFIIS-2.80680×LNPS+3.543076×LNTS .

(2)

(0.47048)②(0.25541)②(0.33715)②

注:② 表示在1%的顯著性水平下拒絕零假設,下同。

表5 Johansen統計量檢驗結果

檢驗結果表明,在5%的水平下機構投資者整體規模與股市波動性存在一個長期的協整關系,協整方程如下:

LNVOL=-1.354703*LNAS.

(3)

(0.28547)②

回歸方程(2)和(3)分別表示不同機構投資者規模和機構投資者整體規模與股市波動性之間長期的協整回歸方程,小括號里的數字為t檢驗值②表示在1%的顯著性水平下拒絕原假設。證券投資基金的規模和機構投資者整體規模的系數均為負,保險機構資金規模的系數為正,說明證券投資基金和機構投資者整體規模的增長對股市的波動性起到穩定的作用,而保險機構資金規模的增長會在一定程度上加劇股市的波動,這與前文對走勢圖的分析一致。通過實證可以看到,合格境外機構投資者和陽光私募的資金規模系數為負,說明他們跟證券投資基金一樣具有穩定股市的作用,其中合格境外機構投資者的系數為4.1,雖然其規模還很小,但是其穩定股市的作用僅次于證券投資基金,可能主要因為合格境外機構投資者資金來自于國外發達國家,其投資理念為長期穩定的價值投資。另外,券商、社保基金和信托機構的資金規模符號為正,說明他們跟保險機構一樣會增加股市的波動性,其中信托機構的影響最大,從上文的統計量描述可以看到信托機構的交易也很活躍,可能是因為由于信托業正處在轉型階段,并且其兌付壓力一直很大,所以投資比較傾向于短期,進而加大了股市的波動性。券商是我國最早的機構投資者,其投資的專業度和信息的獲取能力較強,因其投資于股市的資金為自營資金,而自營業務是券商的重要利潤來源,所以其主動性及投機動機比較大。社保基金近年來發展很快,原則上社保基金對于安全性要求較高,所以其投資策略應該是長期穩定的投資,而實證結果表明社保基金的入市資金規模卻會加強股市的波動,可能原因在于社保基金在證券市場的所處的地位比較特殊,其他投資者可能會跟進其投資,因而較大的“羊群效應”造成了股市的波動。

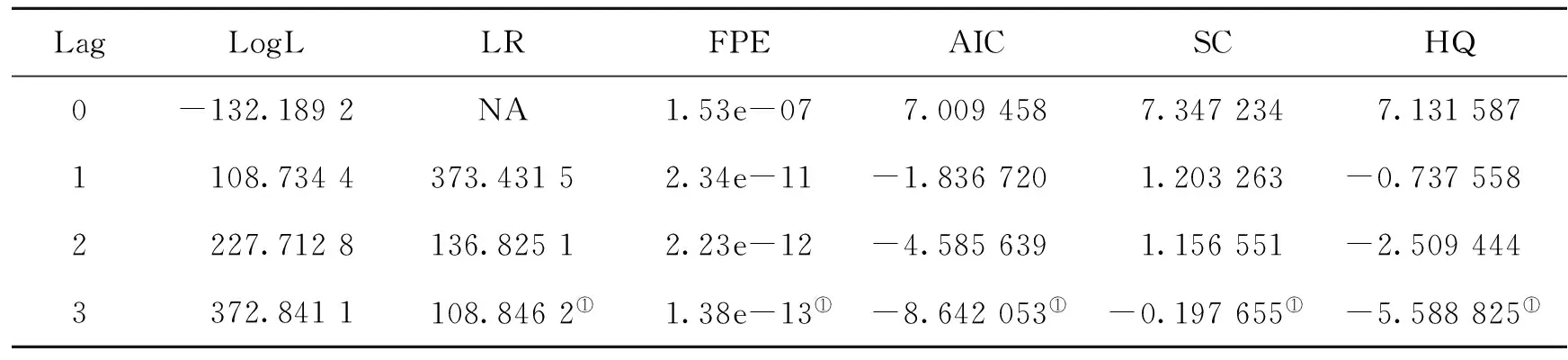

(三)建立VAR模型

對于VAR模型的構建,一個關鍵的問題是滯后期的選擇。若滯后期太長,模型需要估計的參數就會太多,因而會降低自由度,滯后期太短有容易出現估計偏差。通過Eviews對滯后期進行最佳選擇,結果如表6和表7所示。表6中五個檢驗指標都確定滯后3期為最佳滯后期,所以對不同機構投資者與股市波動性的關系建立VAR(3)的模型,表7中五個檢驗指標有四個指標都確定滯后4期為最佳滯后期,因此對機構投資者整體與股市波動性的關系建立VAR(4)的模型。

表6 不同機構投資者的VAR模型滯后期選擇標準

表7 機構投資者整體的VAR模型滯后期選擇標準

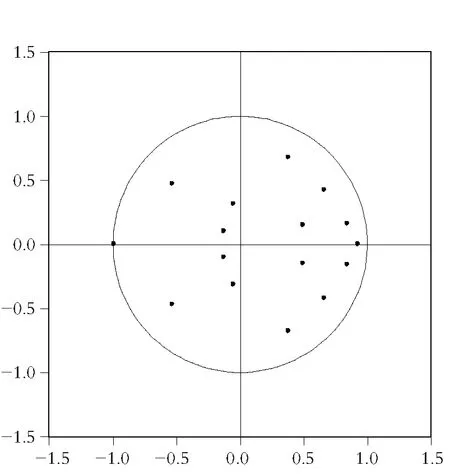

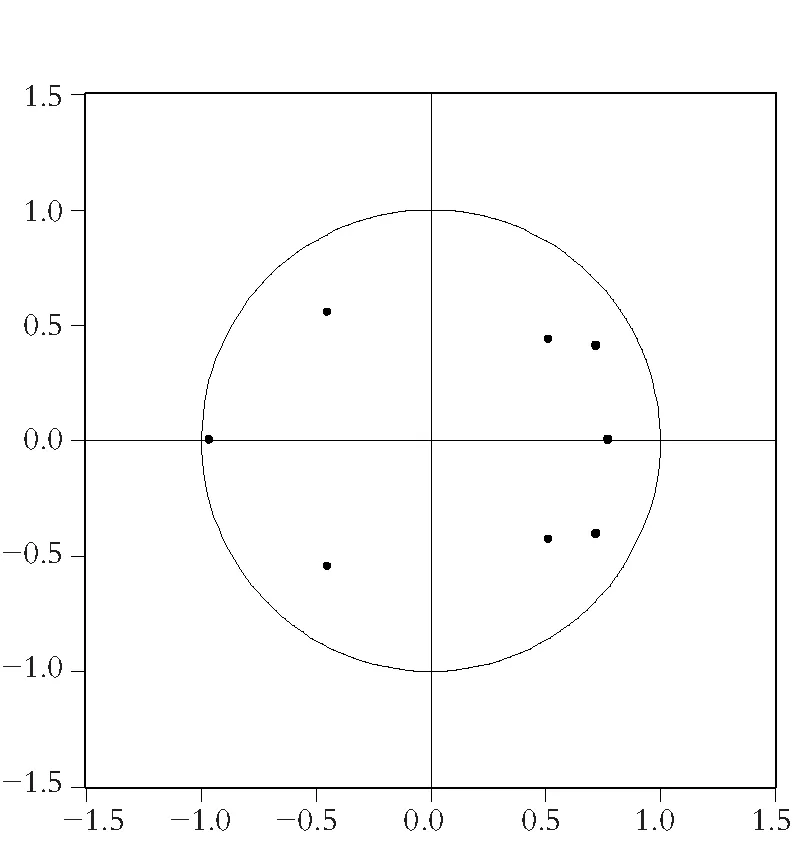

為了保證脈沖響應分析和方差分解的有效性,需要對VAR模型進行AR根的穩定性檢驗。圖2和圖3表明所有的特征根都在單位圓內,說明建立的兩個VAR模型是穩定的,模型效果比較好,可以進一步分析。但是方程不是研究的重點,此處不再列出。下面將著重分析不同機構投資者和機構投資者整體的入市資金規模對股市波動性的脈沖響應和方差分解。

圖2 VAR(3)的AR根

圖3 VAR(4)的AR根

(四)脈沖響應分析

脈沖響應一般是通過分析脈沖響應函數的圖形進行的,脈沖響應函數反映的是其中變量受到沖擊后,變量的數值在一定時期之內的變動軌跡。圖4和圖5分別描述了給各個變量一個標準差的沖擊后,股市波動性的反應軌跡。

圖4和圖5的第一幅子圖是股市波動性對自身的影響,體現出股市波動性具有慣性的特征,歷史股市波動性對滯后期的股市波動性在第7期和第5期之前為正,之后4期為負然后又經過5期的正向影響后慢慢接近零。圖4的第二幅子圖是機構投資者整體規模對股市波動性的影響,可以看到股市波動性在前5期有微弱的正向響應,之后是較強的負向響應,并在第9期達到最大,之后經過微弱的正負交替后趨近于零,說明短期機構投資者規模的增長在前期會微弱的加劇股市的波動,而之后會有更大的穩定作用。由圖5可以看出基金規模對股市波動的影響與機構投資者整體規模對股市波動的影響相似,這可能是由于機構投資者中基金規模所占比例最大。通過圖5還可以看到雖然保險機構入市資金規模僅次于基金的規模,但是其對股市的影響卻是很小的正向影響,并于第8期漸漸趨于零。給陽光私募一個標準差的正向沖擊后,股市波動性在前兩期并沒有做出響應,而在第2期之后響應為負,并在第三期達到最大,于第9期趨于零。社保基金和券商對股市波動性的影響比較相似,股市波動性對社保基金前期有正向的響應,并在第2期達到最大,在第6期產生了一個微弱的負效應之后逐漸趨近于零,對券商也是在前期有正向的響應,并在第3期達到最大,在第6期產生微弱的負向影響后又在第10期產生正向的影響,并于第18期才慢慢變為零,說明券商對股市波動性的影響滯后期較長。給信托資金規模一個正向標準差沖擊后,股市波動性有微弱的負響應,并于第10期趨于零,說明信托資金對股市的短期影響較弱。合格境外機構投資者對股市波動性的影響在前五期為正,并在第2期達到最大,在第5期后變為負響應,在第9期轉為微弱的正響應后漸漸趨于零。

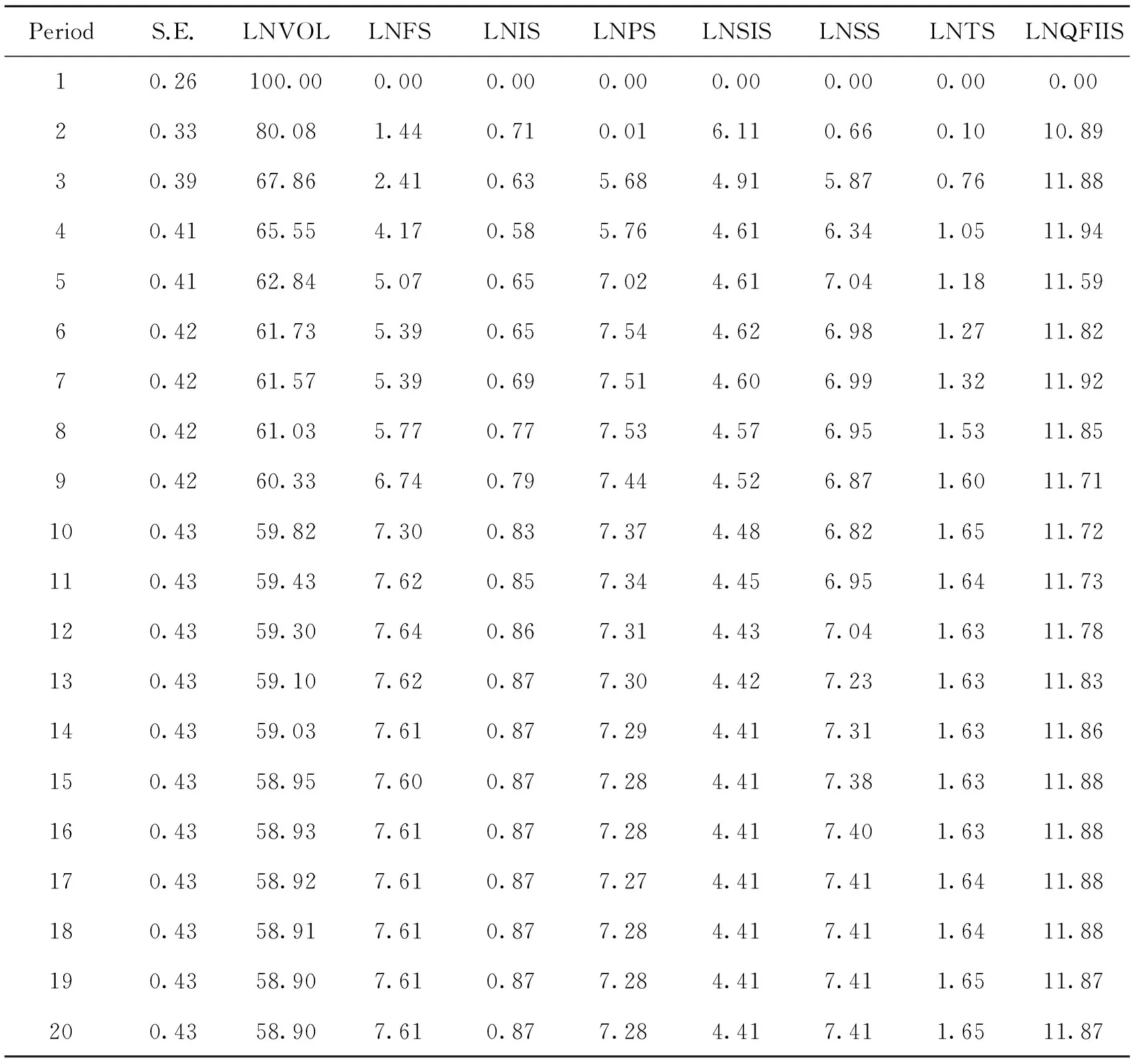

(五)方差分解

圖4 股市波動性對機構投資者整體規模沖擊的脈沖響應

通過方差分解可以進一步分析各個結構沖擊對內生變量產生的變化的貢獻程度,以比較、評價不同結構沖擊的重要程度,表8列示了股市波動性的方差分解結果。從長期來看,各變量對股市波動性的總解釋能力達到了99.9%。其中,股市波動率能解釋自身變動的59%,證券投資基金能解釋股市波動率的7.6%,保險機構的解釋能力為0.87%,陽光私募的解釋能力為7.29%,社保基金的解釋能力為4.41%,券商的解釋能力為7.3%,信托的解釋能力為1.6%,合格境外機構投資者的解釋能力占到11.86%。可見,股市波動性對自身的解釋能力是最大的,合格境外機構投資者對股市波動性的影響是所有機構投資者中最大的,證券投資基金、陽光私募和券商對股市的解釋能力相近,而信托和保險對股市波動性的影響較小,與脈沖響應的結果一樣,社保基金的解釋能力居中。

圖5 股市波動性對不同機構投資者規模沖擊的脈沖響應

五、結論及政策建議

本文采用2006年第一季度至2016第三季度的數據,在基本統計量描述的基礎上,通過構建VAR模型,對機構投資者整體入市資金規模和不同機構投資者的入市資金規模與股市波動性之間關系進行協整檢驗、脈沖響應分析和方差分解,從長期和短期的角度分別解釋分析機構投資者整體和不同機構投資者對股市的影響,并通過方差分解著重分析了不同機構投資者對股市波動性影響的的貢獻度。通過實證分析,本文得出以下幾個結論:

一是證券投資基金的規模占機構投資者整體規模的比例一直是最大的,但是從2015年第一季度以來,保險機構的入市資金規模超過了證券投資基金,并且保險機構的交易也很活躍,說明保險資金越來越傾向投資于股市,并且會加劇市場的波動。而其他的機構投資者入市資金規模與保險和證券投資基金相差甚遠,但是社保基金和合格境外機構投資者規模近年來在增加,對股市的影響也在增加。

二是通過協整分析可以看出,長期內,機構投資者整體規模的增長有穩定股市的作用,而不同機構投資者之間對股市波動性的影響有差異,證券投資基金、陽光私募和合格境外機構投資者規模的增長會降低股市的波動性,保險機構、社保基金、券商和信托規模的增長會加劇股市的波動性,其中證券投資基金對股市的影響最大,合格境外機構投資者對股市的影響僅次于證券投資基金。

表8 股市波動性的方差分解結果

三是脈沖響應分析結果表明,短期內,除了陽光私募和信托會降低股市的波動外,其他機構投資者和機構投資者整體都會加劇股市的波動,其中保險和信托對股市的影響比較微弱。方差分解的結果也顯示,保險和信托對股市波動性的解釋能力較小,但是合格境外機構投資者對股市波動性的解釋能力卻是最大的。

通過實證分析發現不同機構投資者對股市的短期和長期影響各有不同,因此為了更好的發展機構投資者以及優化我國證券投資環境,本文提出以下三方面的建議,以期有一定的幫助。

一是繼續發展機構投資者規模,并且不同機構投資者規模要均衡發展。實證分析表明雖然短期機構投資者會增強股市的波動性,但是從長期來說機構投資者是有穩定股市波動性的作用的,所以應該繼續發展機構投資者來減小股市的波動性。另外從不同機構投資者規模趨勢圖可以看出機構投資者之間的規模兩極分化較大,目前證券投資基金和保險機構的入市資金規模處于高位,而其他機構投資者處于低位。雖然陽光私募和合格境外機構投資者規模很小,但是其對股市的影響力卻很大,且協整檢驗表明兩者規模的增長都能夠減小股市的波動性。所以應該鼓勵規模較小的機構投資者發展,使不同機構投資者間相互制衡,共同促進市場的穩定。

二是大力發展陽光私募和合格境外機構投資者。陽光私募經過了十幾年的發展已經成為資本市場發展不可或缺的力量,尤其是在2013年陽光私募入市資金規模迅速增長,但是規模相比于證券投資基金依舊很小,實證分析發現不論長期還是短期,其規模的增加都可以減小股市的波動性。合格境外機構投資者是我國資本市場對外開放的一個重要途徑,國外成熟的資本市場和投資理念可以引導我國投資者轉向長期價值投資,并且實證表明合格境外機構投資者規模的增加可以減小股市的波動,方差分解指出其對股市的影響也是最大的,所以可以加大其規模的發展,減弱股市的投機氛圍。

三是分類監管,法律先行。由于不同機構管理模式和發行的產品存在差異,因此監管不能一刀切,要根據不同機構的特征制定不同的監管策略,引導機構投資者促進股市平穩發展。一切發展的前提必須擁有健全的法律,互聯網金融的產生及快速的發展和不斷創新的金融產品,本是深化資本市場的有力產物,但由于法律的滯后,加劇了市場的波動,因此法律制度要緊跟市場創新不斷完善。

[1]Zweig M E. An Investor Expectations Stock Price Predictive Model Using Closed-End fund Premium[J].The Journal of Finance,1973,28(1):67-78.

[2]Badirnath S G, Gay G D, Kale J R. Patterns of Institutional Investment,Prudence,and The Managerial “Safety-Net”Hypothesis[J].Journal of Risk and Insurance,1989,56(4):605-629.

[3]Hirshleifer D,A Subrahmanyam, S Titman. Security analysis and trading patterns When some investors receive information before others[J]. Journal of Finance,1994,49(5):1665-1698.

[4]Faugere C,H A Shawky. Volatility and Institutional Investor Holdings in a Declining Marker:A Study of NASDAQ during the Year 2000[J].Journal of Applied Finance, 2003,13(9):32-42.

[5]Cohen R B, P A Gompers, T Vuolteenaho. Who Under-reacts to Cash Flow News?Evidence from Trading between Individuals and Institutions[J].Journal of Financial Economics,2002,66(3):409-462.

[6]祁斌,黃明,陳卓思.機構投資者與股市波動性[J].金融研究,2006,(9):54-64.

[7]胡大春,金賽男.基金持股比例與 A 股市場收益波動率的實證分析[J].金融研究,2007,(4):129-142.

[8]De Long J B, Shleifer A, Summers L H,et al. “Noise Trader-Risk in Financial Markets”[J].Journal of Politico Economy, 1990,45(2):703-738.

[9]Sias R W. Volatility and the Institutional Investor[J].Finance Analysts Journal,1996,79(3):13-20.

[10]Sias R, Starks L, Titman S. The price Impact of Institutional trading[J]. Journal of Financial Economics,2001,61(4):289-307.

[11]Dennis P J, Strickland D. “Who Blinks in Volatile Markets, Individuals or Institutions?”[J].Journal of Finance,2002, 57(5):1923-1949.

[12]Gabaix X,Laibson D,Moloche G, et al. Costly information acquisition:Experimental analysis of a boundedly rationalmodel[J]. The American Economic Review, 2006,96(4):1043-1068.

[13]陳國進,張貽軍,劉淳. 機構投資者是股市暴漲暴跌的助推器嗎?——來自上海A股市場的經驗證據[J].金融研究,2010,(11):45-59.

[14]許年行,于上堯,伊志宏.機構投資者羊群行為與股價崩盤風險[J].管理世界,2013,(7):31-43.

[15]胡喬.證券投資基金與股市波動性——基于中國的理論與實證[D].南昌:江西財經大學,2015.

[16]陳燦.機構投資者增加個股的短期風險嗎?[J].華東經濟管理,2016,(9):105-111.

[17]Gompers, Paul A, Andrew Metrick. Institutional Investors and Equity Prices[J].Quarterly Journal of Economics,2001,116(1):229-259.

[18]Chiyachantana C N, Jain P K, Jiang C, et al. “International Evidence on Institutional Trading Behavior and Price Impact”[J].Journal of Finance,2004,59(4):869-898.

[19]宋冬林,畢子男,沈正陽.機構投資者與市場波動性關系的研究——基于中國 A股市場的實證分析[J].經濟科學,2007,(3):97-103.

[20]何佳,何基報,王霞,等.機構投資者一定能夠穩定股市嗎?——來自中國的經驗證據[J].管理世界,2007,(8):35-42.

[21]胡金焱,亓彬. 機構投資者與股市穩定性關系的實證研究——基于修正的系統廣義矩估計分階段動態面板數據分析[J].經濟學動態,2012,(10):82-86.

[22]童元松,王光偉.機構投資者資金規模對股市波動的影響研究——基于2004~2013年季度數據的實證分析[J].西安電子科技大學學報(社會科學版),2014,(3):82-86.

[23]王蕊,宋玉.我國機構投資者持股對股價崩盤有風險嗎[J].財會月刊,2016,(8):114-119.