2017年礦產(chǎn)資源形勢回顧與未來展望

崔榮國,郭 娟,林博磊,徐桂芬,孫春強(qiáng),尹麗文

(1.國土資源部信息中心,北京 100812;2.國土資源部國土資源戰(zhàn)略研究重點實驗室,北京 100812)

2017年,對中國礦業(yè)而言是非常重要的一年。在這一年,由于全球經(jīng)濟(jì)發(fā)展逐步向好且前景比較樂觀,重要礦產(chǎn)品需求穩(wěn)定,礦產(chǎn)品價格明顯回升。此外,中國環(huán)境保護(hù)壓力的加大和“三去一降一補(bǔ)”五項重大任務(wù)的進(jìn)一步落實,推動了礦產(chǎn)品市場的好轉(zhuǎn),礦業(yè)企業(yè)效益明顯好轉(zhuǎn),增強(qiáng)了礦業(yè)發(fā)展的信心,未來礦業(yè)將進(jìn)一步向好。

1 全球經(jīng)濟(jì)發(fā)展樂觀

進(jìn)入2017年以來,全球經(jīng)濟(jì)逐漸擺脫2008年金融危機(jī)以來的疲軟和乏力狀態(tài),經(jīng)濟(jì)延續(xù)復(fù)蘇態(tài)勢,經(jīng)濟(jì)持續(xù)擴(kuò)張,通脹總體溫和[1]。美國經(jīng)濟(jì)表現(xiàn)強(qiáng)勁,連續(xù)兩個季度GDP增速超過3%;稅改最終方案已在兩院通過,未來兩年美國經(jīng)濟(jì)增長在大幅減稅的刺激下預(yù)期會有一定程度的加速。制造業(yè)就業(yè)增加,截至2017年11月底,工廠就業(yè)增加了近19萬個。歐元區(qū)經(jīng)濟(jì)增長主要受到內(nèi)部需求的支持,比較穩(wěn)定。2017年8月,日本制造商信心指數(shù)上升至27,為多年來的最高水平,這進(jìn)一步表明日本經(jīng)濟(jì)復(fù)蘇的勢頭正在擴(kuò)張。

2017年10月,世界貨幣基金組織(IMF)發(fā)布的《全球經(jīng)濟(jì)展望》認(rèn)為[2]:全球經(jīng)濟(jì)活動的回升力度在繼續(xù)增強(qiáng),2017年全球經(jīng)濟(jì)活動延續(xù)2016年下半年以來趨于活躍的狀態(tài)。2016年全球經(jīng)濟(jì)增長3.2%,為全球金融危機(jī)以來的最低水平,而2017年全球經(jīng)濟(jì)增速預(yù)計將上升至3.6%,到2018年上升至3.7%。新興市場和發(fā)展中經(jīng)濟(jì)體的經(jīng)濟(jì)增長預(yù)計將提速,中國、印度等新興經(jīng)濟(jì)體的增長依然強(qiáng)勁,俄羅斯和南非將由經(jīng)濟(jì)負(fù)增長轉(zhuǎn)變?yōu)榻?jīng)濟(jì)正增長,進(jìn)一步推動全球經(jīng)濟(jì)的復(fù)蘇。發(fā)達(dá)經(jīng)濟(jì)體的經(jīng)濟(jì)增長在2017年普遍提速,美國、加拿大、歐元區(qū)和日本的經(jīng)濟(jì)活動日趨活躍(表1)。與2017年7月《世界經(jīng)濟(jì)展望》中的預(yù)測相比,2017年和2018年的增長預(yù)測被分別上調(diào)0.1個百分點。歐元區(qū)、日本、亞洲新興國家、歐洲新興國家和俄羅斯的增速預(yù)測普遍上調(diào)。

數(shù)據(jù)來源:IMF。

2017年6月4日,世界銀行發(fā)布的《全球經(jīng)濟(jì)展望——脆弱的經(jīng)濟(jì)復(fù)蘇》報告認(rèn)為,在制造業(yè)和貿(mào)易回暖,市場信心提升,有利的全球金融環(huán)境和趨于穩(wěn)定的大宗商品價格背景下,2017年全球經(jīng)濟(jì)預(yù)計增長至2.7%。2017年發(fā)達(dá)經(jīng)濟(jì)體增速有望提升至1.9%,對其貿(mào)易伙伴形成利好。由于大宗商品出口國經(jīng)濟(jì)活動遭受的阻力減小,國際形勢向好,預(yù)計新興市場和發(fā)展中經(jīng)濟(jì)體2017年的增速將從2016年的3.5%加快至4.1%[3]。

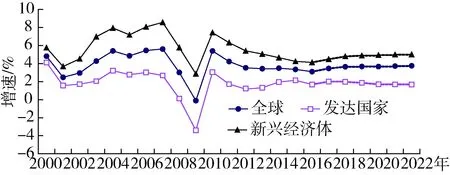

對于全球經(jīng)濟(jì)中長期發(fā)展,IMF也比較樂觀。未來5年,全球經(jīng)濟(jì)發(fā)展將保持2017年的向好態(tài)勢,全球經(jīng)濟(jì)將會穩(wěn)定加速增長,將從2017年的3.6%緩慢增至2022年的3.8%;新興經(jīng)濟(jì)體仍然是全球經(jīng)濟(jì)增長的主要推動力量,經(jīng)濟(jì)增速將由2017年的4.3%加快至2022年的5.0%;發(fā)達(dá)經(jīng)濟(jì)體將保持相對穩(wěn)定的增長速度,基本保持在2.0%左右的水平[2](圖1)。

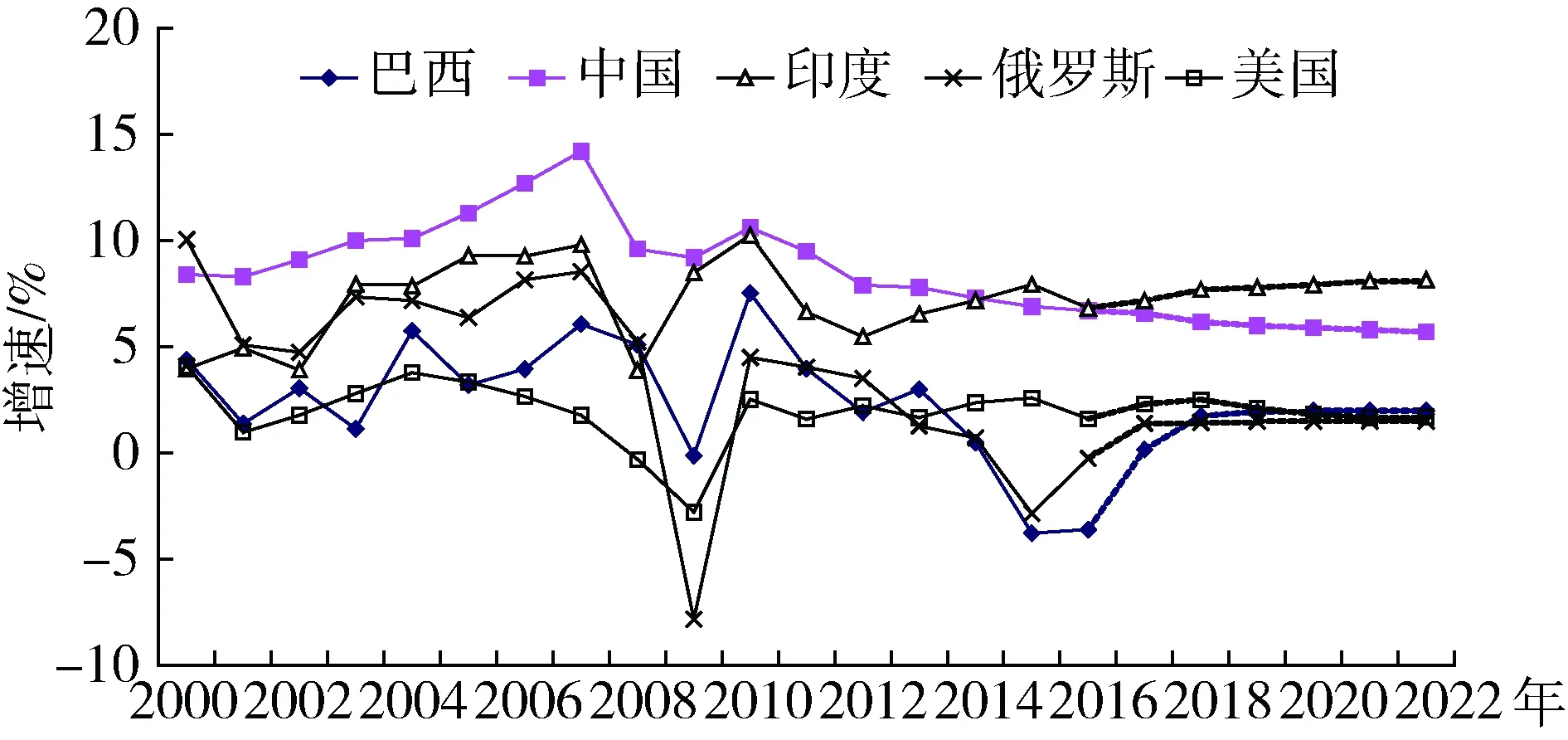

在新興經(jīng)濟(jì)體中,中國和印度仍將是經(jīng)濟(jì)發(fā)展最快的國家,經(jīng)濟(jì)增速均在6%以上,印度在2018年以后GDP增速將超過中國。而巴西、俄羅斯在經(jīng)濟(jì)轉(zhuǎn)向正增長后,將會持續(xù)發(fā)力,逐漸追平并超過美國,2022年GDP增速將分別達(dá)到2.0%、1.6%,為全球經(jīng)濟(jì)繁榮貢獻(xiàn)力量[2](圖2)。

圖1 全球GDP增速預(yù)測(數(shù)據(jù)來源:IMF)

圖2 重要國家GDP增速預(yù)測(數(shù)據(jù)來源:IMF)

2 礦業(yè)形勢趨于好轉(zhuǎn)

2015~2016年上半年是整個礦業(yè)發(fā)展最低迷的時期,礦產(chǎn)勘查投入持續(xù)下降,采礦業(yè)固定資投資大幅下滑,采礦虧損嚴(yán)重,礦產(chǎn)品價格低位徘徊,大量礦業(yè)企業(yè)倒閉、停產(chǎn)[4]。自2016年下半年到2017年,隨著國家供給側(cè)改革和調(diào)結(jié)構(gòu)政策效果開始顯現(xiàn)以來,礦業(yè)發(fā)展下滑的趨勢得到有效遏制,大宗礦產(chǎn)品生產(chǎn)增加、價格明顯回升,采礦業(yè)固定資產(chǎn)投資降幅明顯收窄,采礦業(yè)利潤大幅增長,中國礦業(yè)發(fā)展的最艱難時期已經(jīng)過去。

2.1 全球礦業(yè)發(fā)展好轉(zhuǎn)

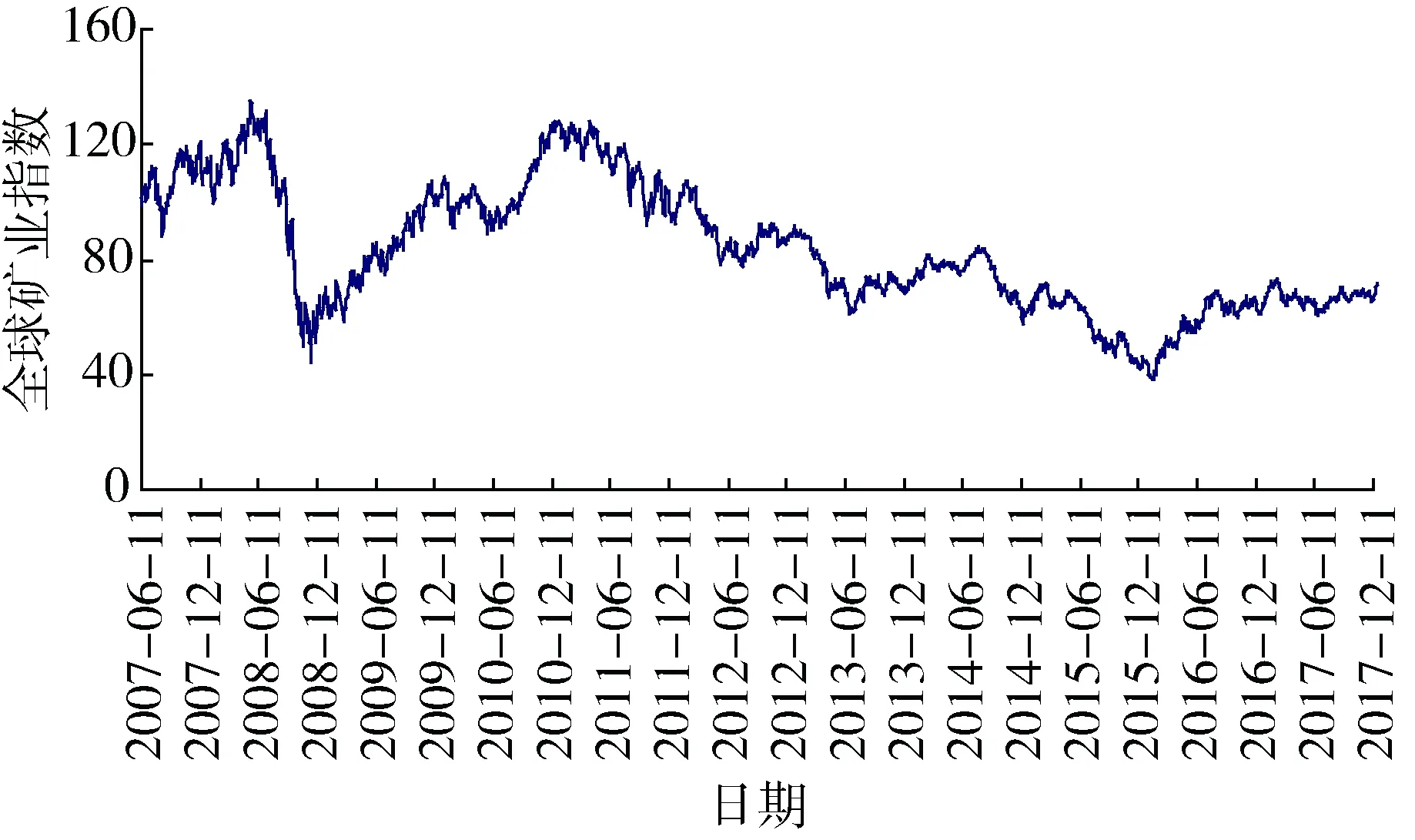

全球礦業(yè)指數(shù)持續(xù)回升。美國道瓊斯發(fā)布的全球礦業(yè)指數(shù)(Global Mining Index)顯示2016年上半年是2008年全球金融危機(jī)后全球礦業(yè)發(fā)展最困難的時期,下半年開始逐漸回升,2017年上半年已回升到2015年上半年的水平,2017年下半年結(jié)束持續(xù)上升的勢頭,比較穩(wěn)定,表明全球礦業(yè)最困難的時期已過去,但進(jìn)入回暖通道尚言之過早(圖3)。

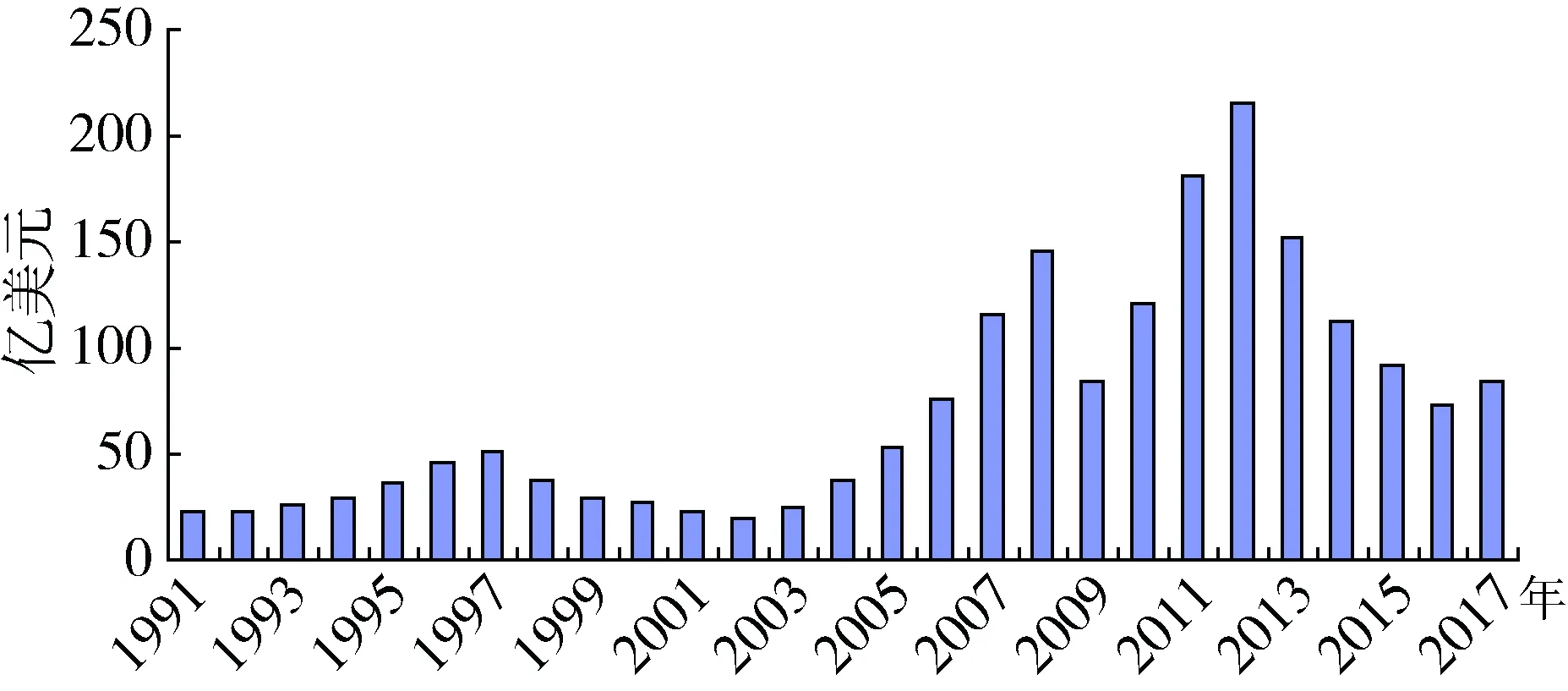

全球有色金屬和貴金屬勘查投入增長。全球有色金屬和貴金屬勘查投入預(yù)算自2012年達(dá)到216億美元的最高點后連續(xù)4年快速下降,2016年僅為73億美元,約為2012年的1/3。2017年10月,美國S&P Global發(fā)布的《2017年全球勘查投入預(yù)算趨勢》報告顯示2017年全球有色金屬和貴金屬勘查投入預(yù)算為84億美元,同比增長14%,是自2012年后的首次增長(圖4),為全球礦產(chǎn)勘查業(yè)注入了強(qiáng)心劑,增強(qiáng)了礦業(yè)的的信心。同時,勘查活動、勘查融資、勘查工作量和勘查成果相比2016年均現(xiàn)向好勢頭[5]。

圖3 全球礦業(yè)指數(shù)變化(數(shù)據(jù)來源:S&P Dow John Indices)

圖4 全球有色金屬和貴金屬勘查投入預(yù)算變化(數(shù)據(jù)來源:S&P Global)

礦業(yè)公司市值快速增加。2017年底,全球50大礦業(yè)公司市值總計8 960億美元,年內(nèi)市值增加1 410億美元,其中大部分是自7月以來的漲幅。自2016年7月以來,50大礦業(yè)公司為股東創(chuàng)造了2 270億美元的財富。其中,前十大礦業(yè)公司的總市值占行業(yè)市值的一半以上[6]。

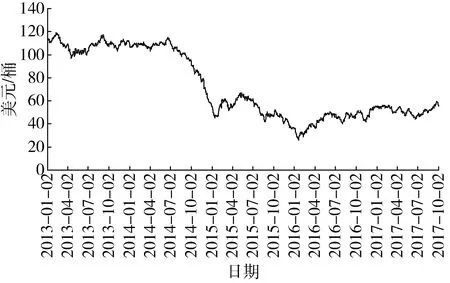

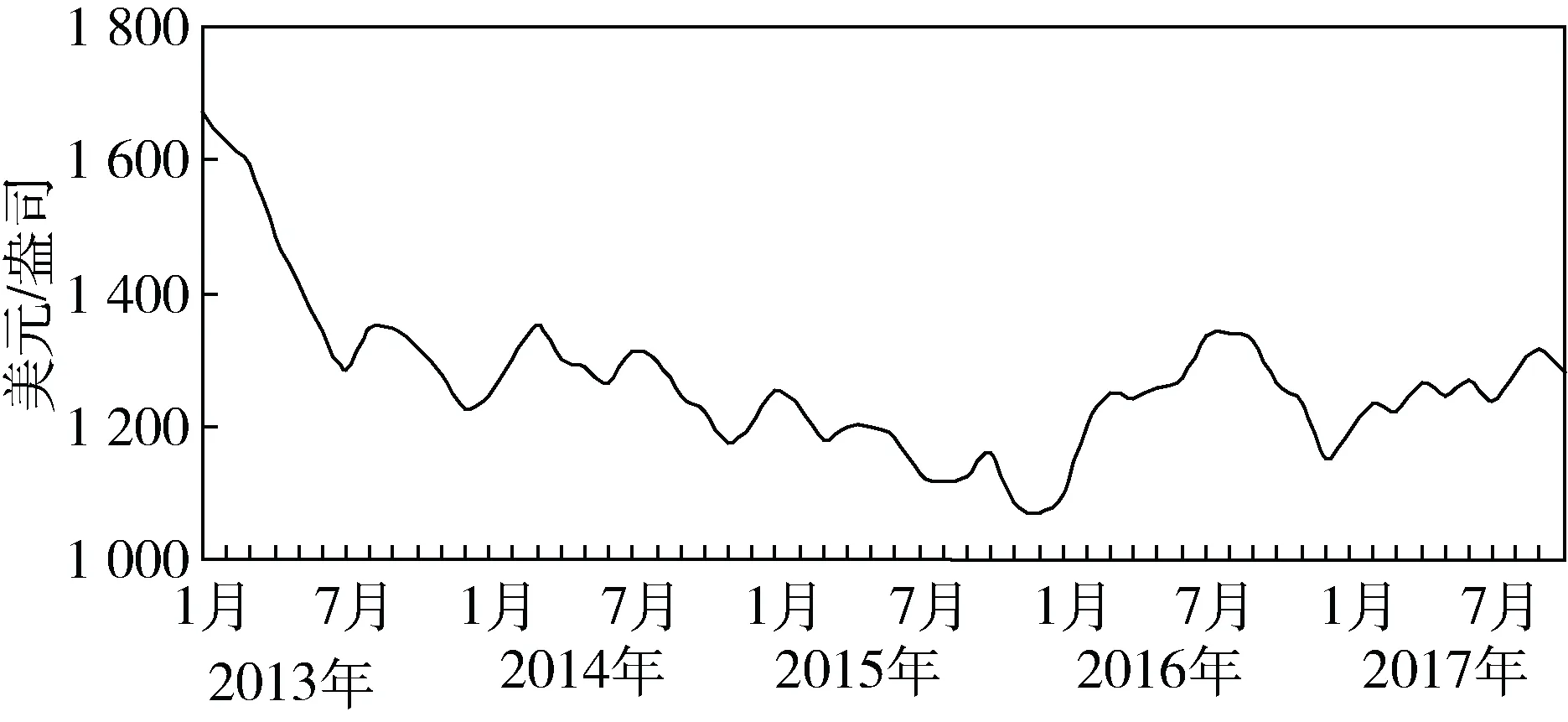

礦產(chǎn)品價格明顯回暖。2016年初以來,全球重要礦產(chǎn)品價格逐步回升。布倫特原油價格由2016年初的36.5美元/桶波動上揚(yáng)至2017年底的64.3美元/桶,兩年增長了76.2%(圖5);同期,CRU全球鋼鐵價格指數(shù)由117.7點上升至203.2點,增長了72.6%;倫敦黃金交易所黃金價格從1082美元/盎司波動上揚(yáng)至1264美元/盎司,增長了16.8%(圖6)。銅、鋁、鉛、鋅等大宗礦產(chǎn)品價格均有不同程度的增長。由于電池行業(yè)的強(qiáng)力拉動,鋰、鈷等小金屬價格增長更快。

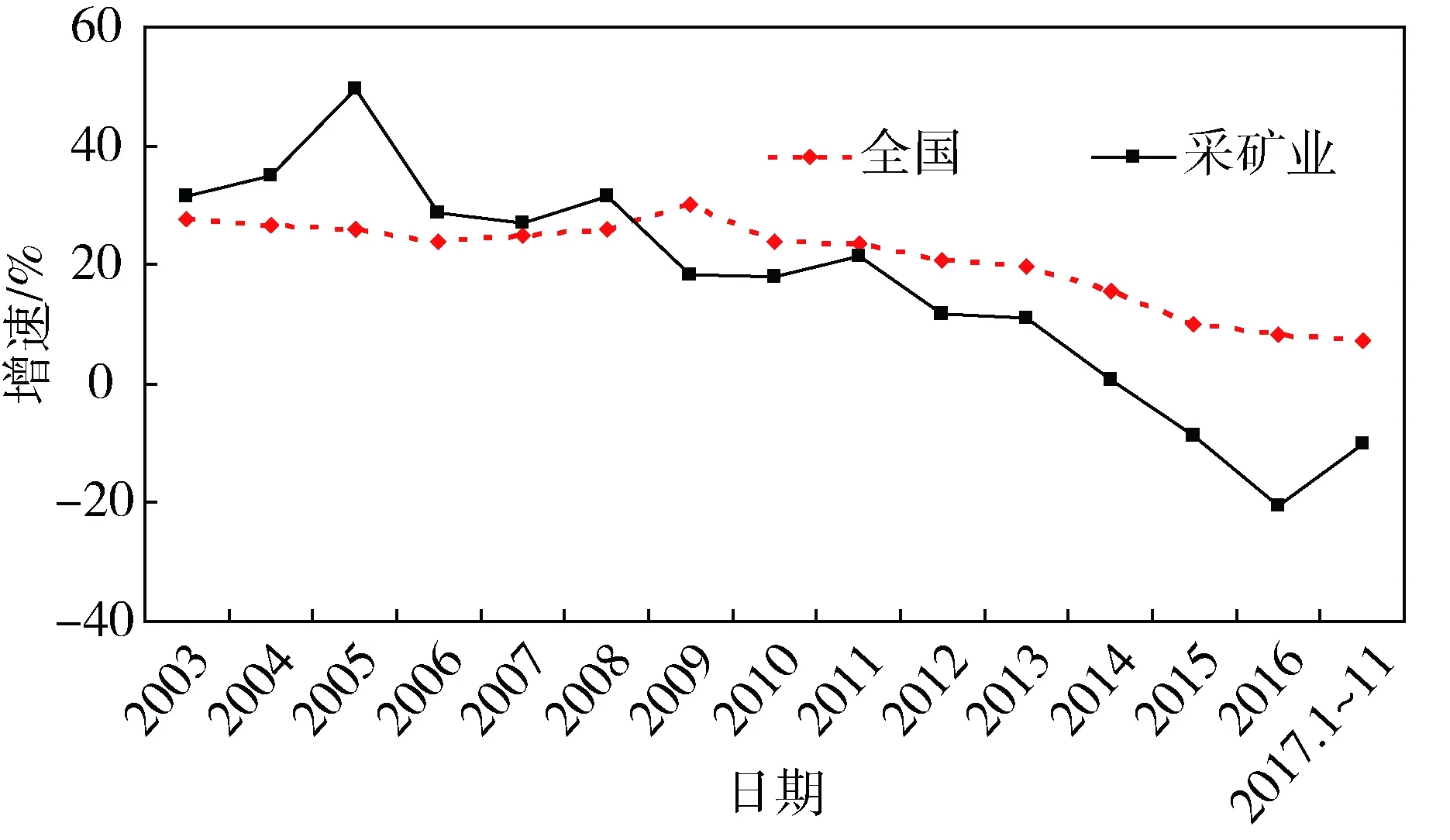

2.2 國內(nèi)礦業(yè)發(fā)展向好

采礦業(yè)固定資產(chǎn)投入降幅明顯收窄。2017年1~11月,全國固定資產(chǎn)投資57.5萬億元,同比增長7.2%。采礦業(yè)固定資產(chǎn)投資8 223億元,同比下降10.2%,比2016年全年下降20%收窄9.8個百分點(圖7);其中,來自民間的固定資產(chǎn)投資4 558億元,占采礦業(yè)的55.2%,同比下降19.3%,降幅遠(yuǎn)高于采礦業(yè)的下降速度,表明民間對采礦業(yè)投資的信心有待于進(jìn)一步提升。

圖5 布倫特原油價格變化(數(shù)據(jù)來源:鳳凰網(wǎng))

圖6 倫敦黃金價格變化(數(shù)據(jù)來源:倫敦黃金交易所)

圖7 采礦業(yè)固定資產(chǎn)投資增速變化(數(shù)據(jù)來源:國家統(tǒng)計局)

礦業(yè)企業(yè)效益明顯好轉(zhuǎn)。2017年1~11月,采礦業(yè)主營業(yè)務(wù)收入4.68萬億元,同比增長18.0%;利潤總額4 434.0億元,同比增長286.8%。煤炭開采和洗選業(yè)利潤額2 717.6億元,同比增長364.0%;黑色金屬礦采選業(yè)利潤額399.5億元,增長42.5%,有色金屬礦采選業(yè)利潤額503.2億元,增長26.1%。

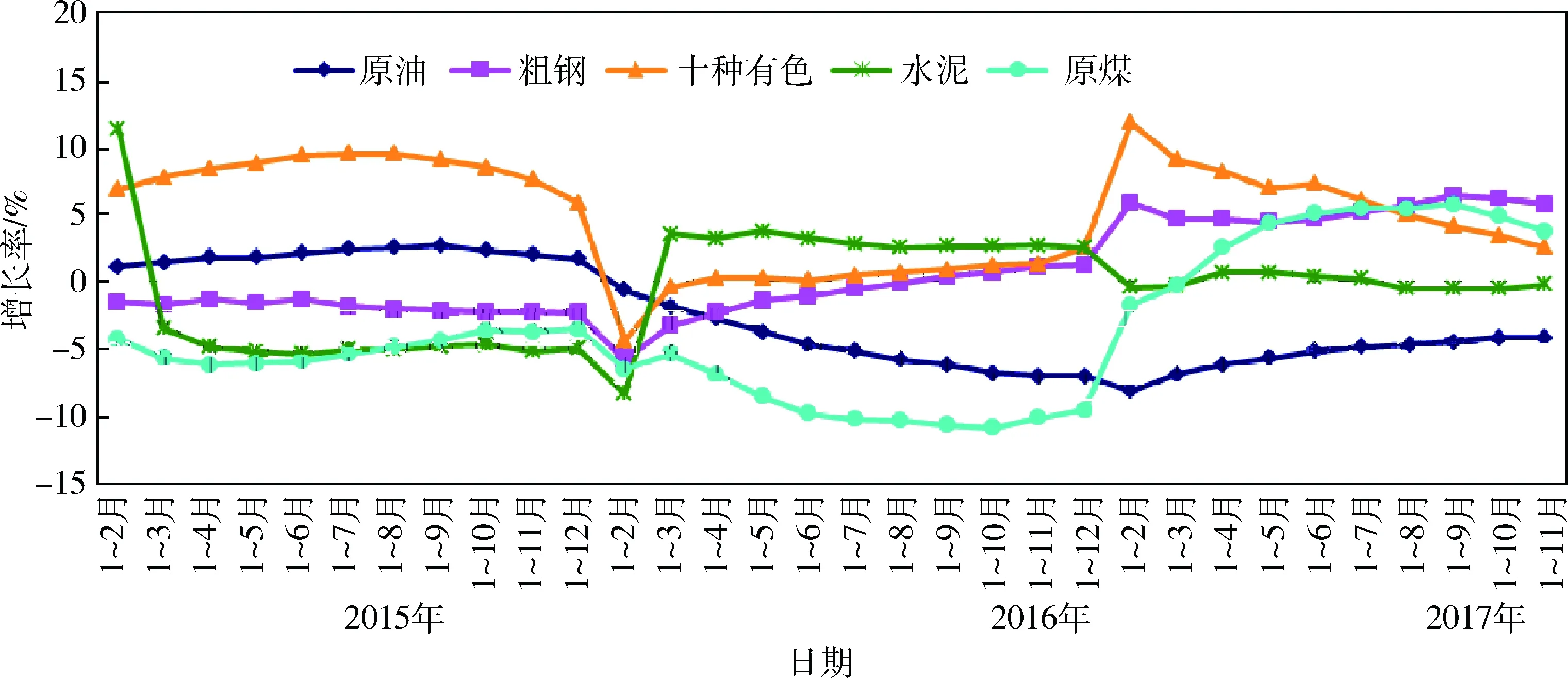

礦產(chǎn)品生產(chǎn)明顯回暖。2017年1~11月,全國發(fā)電量5.7萬億kW·h,比2016年增長5.7%,增速比2016年加快1.5個百分點。其中核能、風(fēng)力和太陽能發(fā)電比重比2016年同期提高1.2個百分點,電力生產(chǎn)結(jié)構(gòu)進(jìn)一步優(yōu)化;生產(chǎn)原煤31.4億t,增長3.7%,增速回升13.7個百分點;生產(chǎn)原油1.76億t,減少4.1%,增速回升2.8個百分點;粗鋼產(chǎn)量7.6億t,增長5.7%,增速加快4.6個百分點。十種有色金屬產(chǎn)量4 934萬t,增長2.5%,增幅加快1.2個百分點。水泥產(chǎn)量21.6億t,減少0.2%,增速放緩2.9個百分點(圖8)。去產(chǎn)能、去庫存成效明顯。我國鋼鐵、煤炭、煤電行業(yè)去產(chǎn)能年度目標(biāo)已超額完成。我國煤炭、煤電、鋼鐵行業(yè)去產(chǎn)能同時推進(jìn),均提前超額完成了全年目標(biāo)。2017年,1.5億t煤炭去產(chǎn)能目標(biāo)10月份提前完成,5 000萬kW以上淘汰、停建、緩建煤電產(chǎn)能目標(biāo)前三季度提前完成,5 000萬t鋼鐵全年去產(chǎn)能目標(biāo)在8月底提前完成。

圖8 重要礦產(chǎn)品生產(chǎn)增長率變化(數(shù)據(jù)來源:國家統(tǒng)計局)

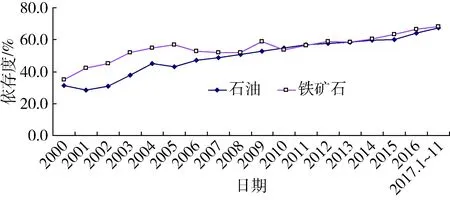

大宗礦產(chǎn)進(jìn)口持續(xù)增長。2017年1~11月,進(jìn)口煤炭2.48億t,同比增長8.5%。進(jìn)口石油4.13億t,同比增長11.6%,對外依存度升至67.3%,比2016年全年提高3.1個百分點。進(jìn)口天然氣6 069.6萬t,同比增長26.5%。進(jìn)口鐵礦石9.91億t,同比增長6.0%,對外依存度68.1%,比2016年全年提高1.5個百分點*國內(nèi)外鐵礦石折算率為2.5∶1。(圖9)。進(jìn)口銅精礦1 569.8萬t,同比增長2.6%。

圖9 石油、鐵礦石對外依存度變化

3 未來展望

3.1 大宗礦產(chǎn)需求增長

全球經(jīng)濟(jì)復(fù)蘇,國內(nèi)經(jīng)濟(jì)穩(wěn)中向好,對能源等礦產(chǎn)資源需求增加。煤炭、鐵礦石等產(chǎn)量增長明顯,進(jìn)口大幅增長,視消費(fèi)量增加。2017年1~11月,煤炭視消費(fèi)量33.81億t,同比增長3.4%;石油5.38億t,增長6.0%;鐵礦石14.55億t,增長3.9%(表2)。國內(nèi)原油產(chǎn)量由于成本原因下降,但進(jìn)口增速高于產(chǎn)量降幅,且進(jìn)口增量超過生產(chǎn)減少量,呈現(xiàn)“以進(jìn)代產(chǎn)”的局面,視消費(fèi)量保持增長態(tài)勢。未來5年,隨著國內(nèi)外經(jīng)濟(jì)的進(jìn)一步向好,礦產(chǎn)資源的需求將進(jìn)一步增加,礦業(yè)將進(jìn)一步好轉(zhuǎn)。同時,印度和東南亞近幾年內(nèi)替代中國拉動全球經(jīng)濟(jì)發(fā)展的跡象

表2 重要礦產(chǎn)品視消費(fèi)量變化

注:鐵礦石視消費(fèi)量按品位折算為國外礦數(shù)量,國內(nèi)外礦石折算率為2.5∶1。

還不十分明顯,對全球礦產(chǎn)品需求的拉動作用還未顯現(xiàn),未來幾年礦產(chǎn)品價格將會波動緩慢上揚(yáng),因此礦業(yè)轉(zhuǎn)好將不是一個快速發(fā)展的過程,而是一個漸進(jìn)的過程。

3.2 戰(zhàn)略性新興產(chǎn)業(yè)相關(guān)礦產(chǎn)需求旺盛

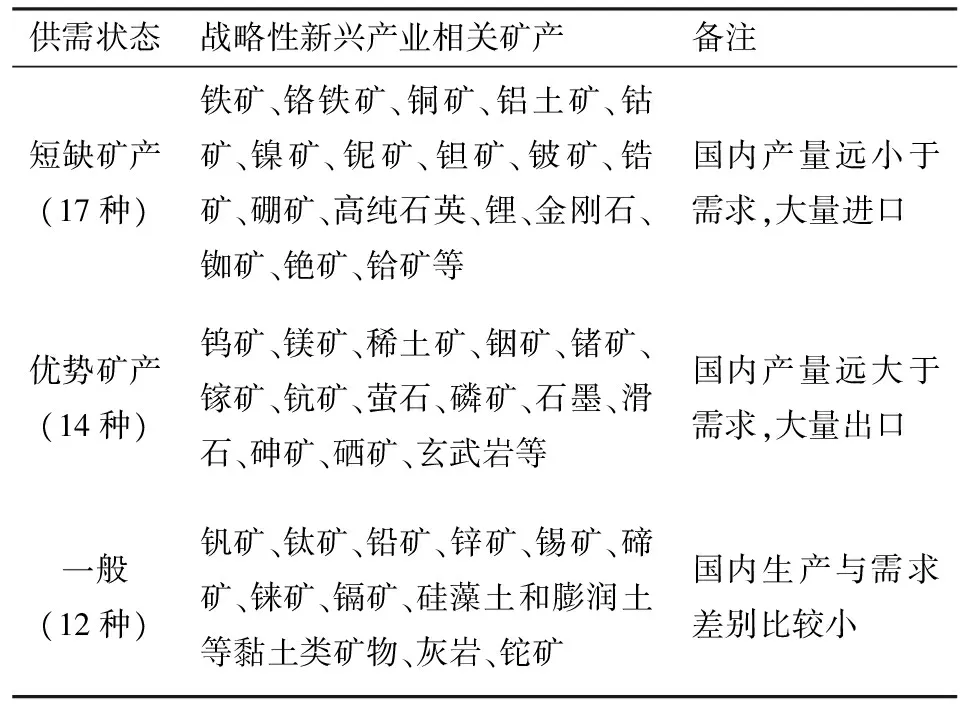

2010年10月10日,國務(wù)院發(fā)布了《國務(wù)院關(guān)于加快培育和發(fā)展戰(zhàn)略性新興產(chǎn)業(yè)的決定》,重點支持節(jié)能環(huán)保、新一代信息技術(shù)、生物、高端裝備制造、新能源、新材料、新能源汽車等七個戰(zhàn)略性新興產(chǎn)業(yè)。這些產(chǎn)業(yè)的快速發(fā)展必將引起相關(guān)礦產(chǎn)資源的需求迅速增長。與戰(zhàn)略性新興產(chǎn)業(yè)相關(guān)的礦產(chǎn)除了鐵礦、銅礦、鋁土礦、鋅礦、鎂礦等大宗礦產(chǎn)外,其他主要為稀土、稀有、稀散和非金屬礦產(chǎn),涉及的種類比較多,戰(zhàn)略性新興產(chǎn)業(yè)相關(guān)礦產(chǎn)43種,可分三類。一是短缺礦產(chǎn),指的是國內(nèi)產(chǎn)量供遠(yuǎn)小于需求,主要依靠進(jìn)口滿足國內(nèi)需求的礦產(chǎn),主要包括,鐵礦、鈷礦、鎳礦、鈹?shù)V、鋯礦等17種礦產(chǎn);二是優(yōu)勢礦產(chǎn),指的是國內(nèi)產(chǎn)量遠(yuǎn)大于需求,且能夠大量滿足國際市場需求的礦產(chǎn),主要包括鎢礦、鎂礦、稀土礦、銦礦等14種礦產(chǎn);三是一般性礦產(chǎn),指的是國內(nèi)生產(chǎn)與需求差別不大的礦產(chǎn),主要包括釩礦、鈦礦、鉛礦等12種礦產(chǎn)(表3)。

表3 戰(zhàn)略性新興產(chǎn)業(yè)相關(guān)礦產(chǎn)供需狀況

中國鋰資源比較豐富,但由于需求增長過快,國內(nèi)生產(chǎn)能力遠(yuǎn)遠(yuǎn)無法滿足需求,超過70%依靠進(jìn)口。鈹、鋯是中國嚴(yán)重短缺的礦產(chǎn),資源少且潛力低,主要依賴國際市場來滿足需求。國內(nèi)消費(fèi)80%以上的鈹和97%以上鋯的消費(fèi)都來自國際市場[8]。

該類資源的短缺將嚴(yán)重制約我國新興產(chǎn)業(yè)的大規(guī)模發(fā)展。

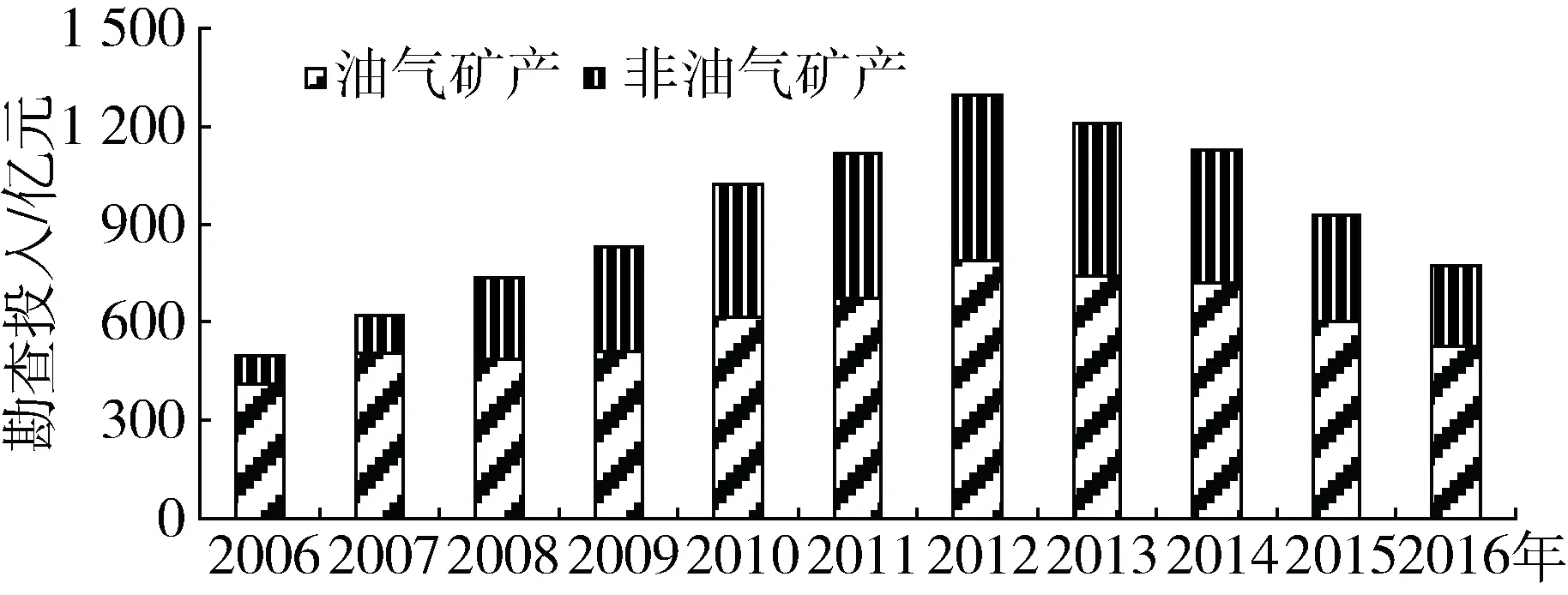

3.3 國內(nèi)礦產(chǎn)勘查投入下降成為常態(tài)

我國地質(zhì)勘查投入已經(jīng)連續(xù)四年下降(圖10),再加上國內(nèi)礦業(yè)權(quán)市場低迷,社會投資大幅下降[7],預(yù)計2017年國內(nèi)地質(zhì)勘查投入將入進(jìn)一步下降。同時財政投資進(jìn)一步向基礎(chǔ)地質(zhì)調(diào)查等公益性地質(zhì)工作傾斜,用于礦產(chǎn)勘查的資金將繼續(xù)下降,礦產(chǎn)勘查的難度進(jìn)一步增加。未來幾年,國內(nèi)地質(zhì)勘查投入難以回升,如何利用相對較少的勘查投入更好的服務(wù)國家經(jīng)濟(jì)發(fā)展是當(dāng)前面臨的突出問題。

圖10 國內(nèi)地質(zhì)勘查投入變化(數(shù)據(jù)來源:中國礦產(chǎn)資源報告2017)

總之,由于全球經(jīng)濟(jì)的進(jìn)一步好轉(zhuǎn),國內(nèi)礦業(yè)發(fā)展度過了最困難的時期,但仍處于調(diào)整期,未來2~3年內(nèi)將處于緩慢向好的時期。

[1] 2017年世界經(jīng)濟(jì)形勢與明年經(jīng)濟(jì)展望[EB/OL].東方財富網(wǎng).http:∥forex.eastmoney.com/news/1129,20171119803661944.html.

[2] IMF.World Economic Outlook[R].2017.

[3] World Bank.Global Economic Prospects—A Fragile Recovery[R].2017.

[4] 崔榮國,郭娟,尹麗文,等.2016年礦產(chǎn)資源形勢基本特點[J].中國礦業(yè),2017,26(1):9-12.

[5] S&P Global Market Intelligence.Corporate Exploration Strategies 2017—Overview of Exploration Trends[R].2017.

[6] 2017年全球50大礦業(yè)公司市值飆升1410億美元[EB/OL].中國鋁業(yè)網(wǎng).https:∥www.alu.cn/aluNews/NewsDisplay_1033841.html.

[7] 國土資源部.中國礦產(chǎn)資源報告2017[M].北京:中國地質(zhì)出版社,2017:10-12.

[8] 崔榮國,郭娟,尹麗文,等.戰(zhàn)略性新興產(chǎn)業(yè)礦物原料供給能力分析[J].中國礦業(yè),2017,26(8):1-6.