2017上半年國內(nèi)外鋁市場分析及展望

文/北京安泰科信息股份有限公司咨詢研究中心主任 姚希之

2017上半年國內(nèi)外鋁市場分析及展望

Analysis and prospect of domestic and foreign aluminum market in the first half of 2017

文/北京安泰科信息股份有限公司咨詢研究中心主任 姚希之

中國電解鋁行業(yè)正處在過去時間來最長的盈利時段

一、2017上半年國內(nèi)外鋁價走勢回顧

1.2017上半年國際鋁市場價格走勢

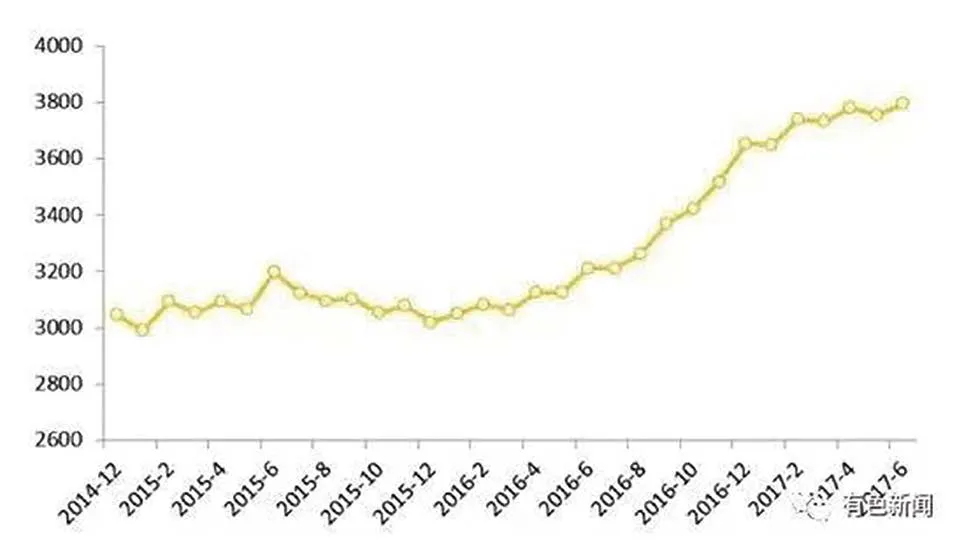

2017上半年國際鋁價運(yùn)行重心穩(wěn)步上升。年初LME三月期鋁價格快速站上1800美元/噸整數(shù)關(guān)口,同時在宏觀消息面向好以及全球電解鋁供需緊缺預(yù)期加劇等因素提振下,保持較為強(qiáng)勁的上漲態(tài)勢。步入一季度末,國際鋁價已站穩(wěn)1900美元/噸整數(shù)關(guān)口,并于3月沖至上半年高點(diǎn)1981美元/噸,較2016年下半年低點(diǎn)1559美元/噸上漲27.1%。

2017年二季度,國際鋁價在國內(nèi)外宏觀風(fēng)險升溫、能源價格下跌,以及中國電解鋁供應(yīng)增速大幅回升等因素影響下,呈現(xiàn)逐月回調(diào)態(tài)勢。4月LME三月期鋁環(huán)比跌幅達(dá)2.17%,步入5、6月份國際鋁價一度跌破1900美元/噸整數(shù)關(guān)口,最低探至1855美元/噸,二季度末國際鋁價在市場風(fēng)險偏好改善帶動下,重回1900美元/噸上方,收于1923美元/噸。2017上半年,LME現(xiàn)貨月和三月期鋁平均價分別為1880美元/噸和1886美元/噸,同比均上漲21.8%。

2.2017上半年中國鋁市場價格走勢

2017上半年,國內(nèi)期鋁價格總體呈現(xiàn)上漲態(tài)勢。年初國內(nèi)鋁市供需壓力大幅緩解,庫存處于近年來同期低位水平,對鋁價構(gòu)成支撐;與此同時,環(huán)保政策成為市場關(guān)注焦點(diǎn),隨著《京津冀及周邊地區(qū)2017年大氣污染防治工作方案》環(huán)大氣[2017]29號文件公布,市場對鋁市預(yù)期大幅向好,同期原材料價格上漲也進(jìn)一步助推鋁價反彈,滬鋁三月期鋁一舉站上14000元/噸整數(shù)關(guān)口。即便春節(jié)過后庫存季節(jié)性反彈對鋁價構(gòu)成一定壓制,但滬鋁整體上行態(tài)勢仍未改變,一季度滬鋁三月期鋁最高漲至14580元/噸。

2017年4月,國家發(fā)改委、工信部、環(huán)保部、國土資源部聯(lián)合發(fā)布《清理整頓電解鋁行業(yè)違法違規(guī)項(xiàng)目專項(xiàng)行動工作方案》發(fā)改辦產(chǎn)業(yè)[2017]656號。被市場譽(yù)為“國家針對電解鋁宏觀調(diào)控以來最為嚴(yán)厲的政策”終于落地出臺,滬鋁三月期鋁應(yīng)聲大幅上漲,創(chuàng)下上半年高位至14930元/噸,較2016下半年低點(diǎn)11630元/噸上漲28.4%。步入5、6月份,滬鋁價格受現(xiàn)貨市場走弱影響有所回落,但整體仍處于近年高位區(qū)間運(yùn)行。

2017上半年,SHFE現(xiàn)貨和三個月期貨的平均價分別為13685元/噸和13809元/噸,同比分別上漲18.9%和20.3%

二、2017上半年國外電解鋁生產(chǎn)情況

1.中國以外地區(qū)電解鋁生產(chǎn)情況

受益于國際鋁價持續(xù)走高,2017上半年國外電解鋁生產(chǎn)商利潤大幅改善,部分鋁冶煉生產(chǎn)商利潤處于近年來最好時期。在利潤改觀帶動下,上半年國外電解鋁產(chǎn)量穩(wěn)步回升。

根據(jù)國際鋁業(yè)協(xié)會IAI的統(tǒng)計,2017年5月份世界原鋁產(chǎn)量(不含中國)為232萬噸,同比增長1.1%;2017年1-5月份世界原鋁累計產(chǎn)量(不含中國)為1133.8萬噸,同比增長0.7%。安泰科預(yù)計2017上半年國外電解鋁產(chǎn)量將達(dá)到1350萬噸,同比增長1.5%。

表2-1 2017上半年國外電解鋁減產(chǎn)和重啟情況

圖2-1 國外電解鋁日均產(chǎn)量

2.中國電解鋁生產(chǎn)情況

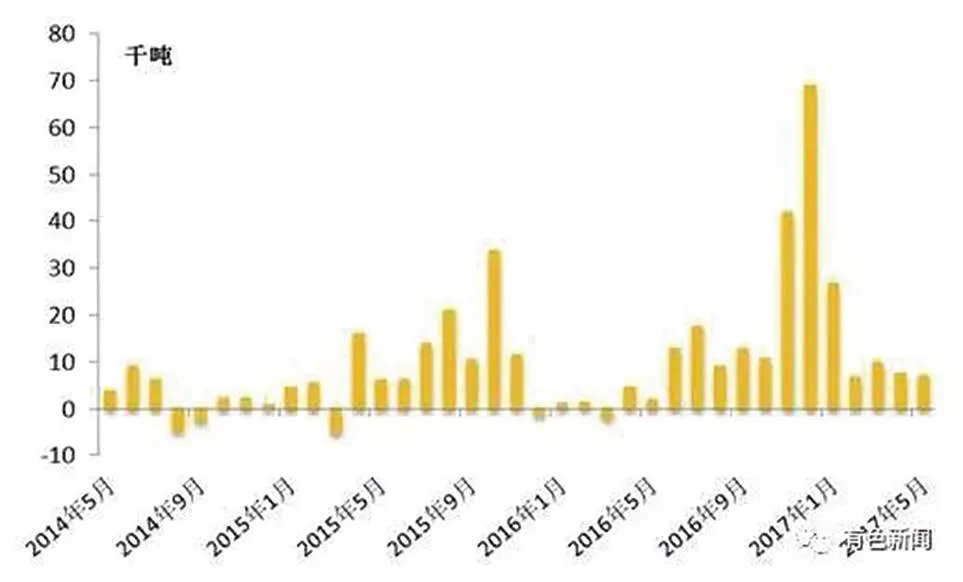

2017上半年,面對價格高位運(yùn)行的情況,國內(nèi)電解鋁行業(yè)開工率持續(xù)攀升,產(chǎn)量穩(wěn)步增長。根據(jù)安泰科統(tǒng)計,2017年1-5月中國電解鋁累計產(chǎn)量達(dá)到1543萬噸,同比增長20%,創(chuàng)下自2010年以來同期最高增速。5月份電解鋁折年率產(chǎn)量為3755萬噸,較年初增長2.9%。預(yù)計2017上半年中國電解鋁累計產(chǎn)量達(dá)1855萬噸,同比增長19.7%。

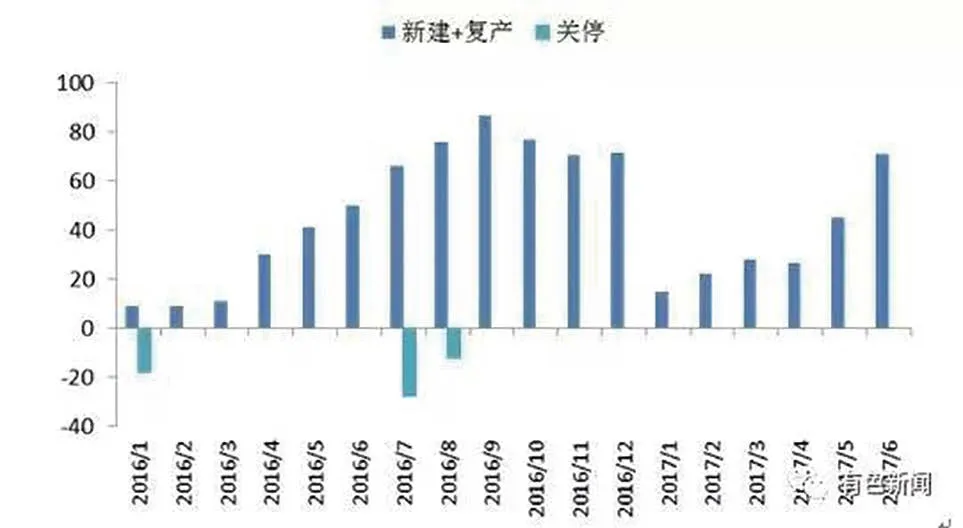

從產(chǎn)能增量來看,上半年國內(nèi)新建產(chǎn)能投放主要集中在一季度,主要分布在西北、華北、華東等地區(qū)。而隨著價格不斷走高,一部分高成本地區(qū)電解鋁產(chǎn)能也陸續(xù)重啟。

成本方面,2017上半年中國煤炭、氧化鋁、炭陽極價格全面呈現(xiàn)上漲態(tài)勢,國內(nèi)電解鋁生產(chǎn)成本延續(xù)2016年末上漲態(tài)勢。根據(jù)安泰科統(tǒng)計,上半年中國電解鋁行業(yè)平均含稅加權(quán)完全成本約13690元/噸,低于同期SHFE三月期鋁均價約220元/噸。受益于行業(yè)2015年末彈性生產(chǎn)以及國家供給側(cè)改革,目前中國電解鋁行業(yè)正處于2008年金融危機(jī)以來最長盈利時段。

圖2-2 中國電解鋁月度折年率產(chǎn)量變化(萬噸)

圖2-3 中國電解鋁產(chǎn)能釋放情況(萬噸)

圖2-4 中國電解鋁完全成本、現(xiàn)金成本、SHFE3M價格走勢

三、中國鋁及相關(guān)產(chǎn)品進(jìn)出口情況

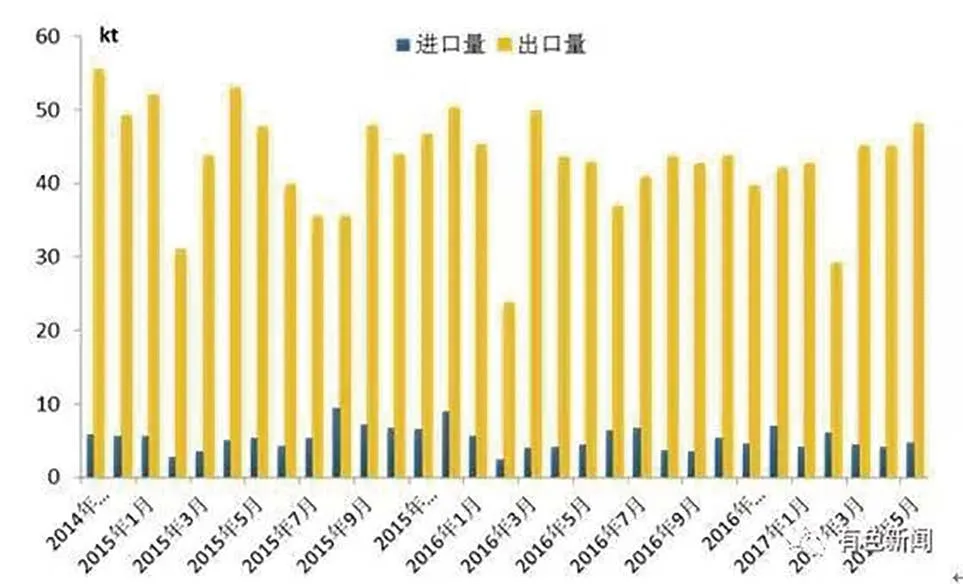

2017上半年,滬倫比值總體處于高位區(qū)間運(yùn)行,原鋁進(jìn)出口空間都十分有限。根據(jù)海關(guān)數(shù)據(jù)顯示,2017年1-5月份,中國原鋁累計進(jìn)口量達(dá)到6.0萬噸,同比增長85.7%,累計出口0.33萬噸,同比下降75.7%。

2017上半年,中國鋁合金進(jìn)出口量同比雙雙回升。根據(jù)海關(guān)數(shù)據(jù)顯示,2017年1-5月累計進(jìn)口量為2.4萬噸,同比增長14.8%,出口量21.0萬噸,同比增長2.4%。

2017上半年,中國鋁材出口利潤較為可觀,鋁材出口量穩(wěn)步回升。根據(jù)海關(guān)統(tǒng)計,2017年5月中國鋁材出口量達(dá)到40.7萬噸,同比增長9.3%,創(chuàng)2015年6月以來單月出口新高;上半年累計出口鋁材172.8萬噸,同比增長3.6%。

圖3-1 中國原鋁凈進(jìn)口量

圖3-2 中國鋁合金進(jìn)出口量

圖3-3 中國鋁材出口量

三、2017上半年全球原鋁消費(fèi)情況

1.中國以外地區(qū)原鋁消費(fèi)情況

2017上半年,中國以外地區(qū)原鋁消費(fèi)呈現(xiàn)良好上升態(tài)勢。據(jù)估計,2017上半年中國以外地區(qū)的原鋁消費(fèi)量約為1460萬噸,同比增長3.2%,國外市場呈現(xiàn)供需短缺格局

從主要消費(fèi)領(lǐng)域來看,2017上半年各發(fā)達(dá)經(jīng)濟(jì)體交通運(yùn)輸領(lǐng)域表現(xiàn)好壞不一。據(jù)統(tǒng)計,2017年1-5月,北美汽車?yán)塾嫯a(chǎn)量達(dá)到760萬輛,同比僅增長0.37%。歐洲1-5月份乘用車注冊量達(dá)到692萬輛,同比增長5.11%;日本1-5月汽車產(chǎn)量398萬輛,同比增長7.97%,表現(xiàn)較為強(qiáng)勁。

2.中國原鋁消費(fèi)情況

2017上半年,盡管國家實(shí)施貨幣緊縮政策,宏觀風(fēng)險偏好有所升溫,但總體來看,中國宏觀經(jīng)濟(jì)數(shù)據(jù)仍處于合理運(yùn)行區(qū)間,實(shí)體產(chǎn)業(yè)并未出現(xiàn)大幅下滑跡象。中國原鋁消費(fèi)基本保持平穩(wěn)增長,符合市場預(yù)期。

從庫存變化來看,受供需階段性錯配以及運(yùn)輸政策影響,春節(jié)過后國內(nèi)社會鋁錠庫存在經(jīng)過短暫上漲后便再度下滑,并未超過近年來同期高位水平。而隨著中國電解鋁產(chǎn)量逐月快速攀升,步入6月國內(nèi)鋁錠去庫存節(jié)奏較往年出現(xiàn)分化。目前國內(nèi)鋁錠庫存在消費(fèi)旺季已基本停止下降,較往年出現(xiàn)明顯分化,供需矛盾預(yù)期有所升溫。

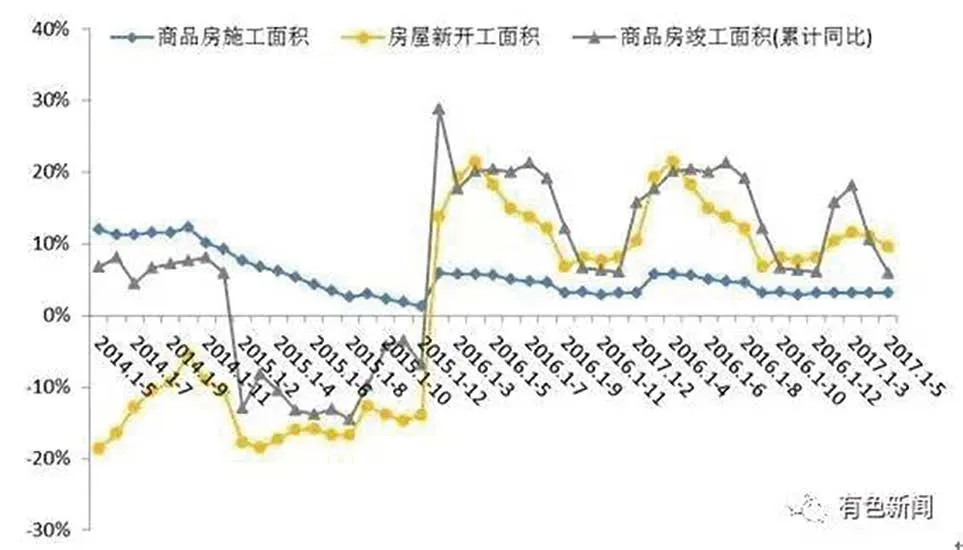

圖4-1 中國房地產(chǎn)相關(guān)指標(biāo)

2017上半年我國房地產(chǎn)行業(yè)增速進(jìn)一步放緩。1-5月份,房地產(chǎn)開發(fā)企業(yè)房屋施工面積同比增長3.1%,增速與1-4月份持平。房屋新開工面積同比增長9.5%,增速回落1.6個百分點(diǎn)。房屋竣工面積同比增長5.9%,增速回落4.7個百分點(diǎn)。

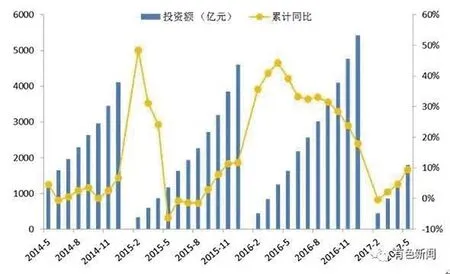

2017上半年中國電網(wǎng)投資增速顯著回落, 2017年1-5月份,全國水電、核電、風(fēng)電等清潔能源完成投資占電源完成投資的65.9%,比上年同期回落3.8個百分點(diǎn)。1-5月份,全國電網(wǎng)工程完成投資1794億元,同比增長9.5%。

圖4-2 電網(wǎng)基本建設(shè)投資完成額

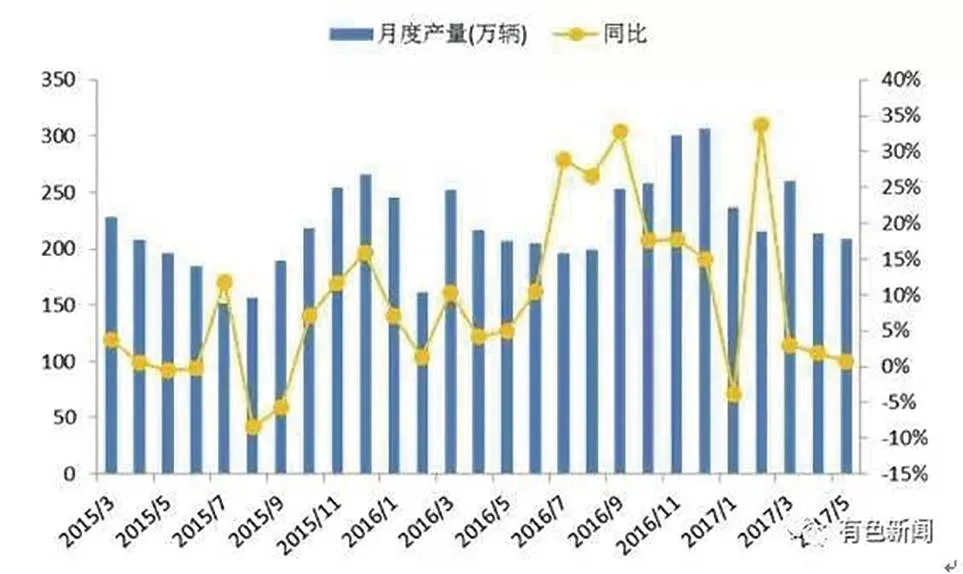

2017上半年,中國汽車產(chǎn)量總體保持小幅增長態(tài)勢。1-5月份,中國汽車?yán)塾嬌a(chǎn)1135.84萬輛,同比增長4.49%。其中乘用車產(chǎn)量963.78萬輛,同比增長3.05%;商用車產(chǎn)量172.05萬輛,同比增長13.33%。

2017上半年,中國鋁合金輪轂保持較強(qiáng)增長態(tài)勢。5月中國鋁合金車輪出口量7.90萬噸,同比增加12.1%。1-5月鋁合金車輪累計出口量為36.85萬噸,同比增加14.1%。

圖4-3 中國汽車產(chǎn)量

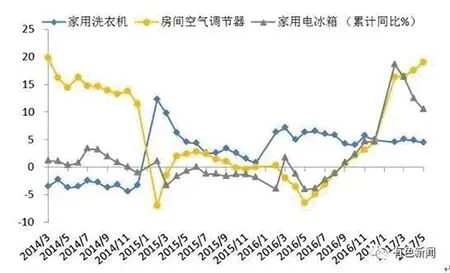

圖4-4 中國家電產(chǎn)量

2017上半年,中國家電行業(yè)表現(xiàn)較為強(qiáng)勁。2017年1-5月份,中國家用電冰箱、家用洗衣機(jī)以及房間空氣調(diào)節(jié)器產(chǎn)量同比分別增長10.5%、4.4%、19.0%,對原鋁消費(fèi)增長帶來一定支撐。

總體來看,盡管建筑、交通、電子電力三大原鋁消費(fèi)領(lǐng)域增速有所回落,但中國原鋁消費(fèi)近年來不斷拓寬應(yīng)用領(lǐng)域,其各行業(yè)的單位用鋁量較往年均有顯著上升。如鋁合金屋面系統(tǒng)圍護(hù)板、鋁合金門窗幕墻、鋁合金結(jié)構(gòu)橋梁、鋁合金建筑模板、太陽能領(lǐng)域用鋁擠壓材等,都是中國原鋁消費(fèi)近年來的新增長點(diǎn)。

表4-1 中國原鋁市場供需平衡表(單位:萬噸)

表4-2 國外原鋁市場供需平衡表(單位:萬噸)

根據(jù)安泰科統(tǒng)計,2017年1-5月份,中國原鋁累計消費(fèi)量為1442萬噸,同比增長10.1%;預(yù)計上半年中國原鋁消費(fèi)量為1750萬噸,同比增長9.6%,市場過剩110萬噸,同期國外原鋁市場短缺114萬噸。上半年全球電解鋁市場呈現(xiàn)短缺格局,對價格形成支撐。