淺議營改增對不動產評估方法測算的影響

黃榮真 俞媚

隨著《關于全面推開營業稅改征增值稅試點的通知》(財稅[2016]36號)的出臺,2016年5月1日起,在全行業試行增值稅試點工作,增值稅采用逐環節征稅的方式,不重復征稅,可減輕企業稅負,并為推行供給側結構性改革提供良好的稅收環境。

一、增值稅對主要行業的規定

增值稅是覆蓋全行業的流轉稅,對房地產行業、不動產租賃行業及酒店行業等,提出更嚴謹的規定,稅費核算相對以前較為復雜。

(一)對房地產開發行業的規定

考慮到房地產行業的復雜性,本次增值稅分別制定了適用于房地產開發企業自行開發與非房地產開發企業自行開發的兩種不同的納稅方式。

1. 房地產開發企業銷售自行開發的房地產項目

根據國家稅務總局關于公布《房地產開發企業銷售自行開發的房地產項目增值稅征收管理暫行辦法》的公告(2016年第18號),房地產項目劃分老項目與新項目,老項目可選擇適用簡易計稅方式或一般計稅方式;新項目只能適用一般計稅方式。

2. 非房地產開發企業銷售自行開發的房地產項目

根據國家稅務總局關于公布《納稅人轉讓不動產增值稅征收管理暫行辦法》的公告(2016年第14號),公告中將納稅人分為一般納稅人、小規模納稅人及個人,一般納稅人及小規模納稅人根據上述新老項目的區分選擇適用的計稅方式,個人延續營業稅的扣稅方式。

(二)對不動產經營租賃行業的規定

根據《營業稅改征增值稅試點實施辦法》,不動產租賃行業適用的稅率為11%。另據國家稅務總局關于發布《納稅人提供不動產經營租賃服務增值稅征收管理暫行辦法》的公告(2016年第16號),一般納稅人根據上述新老項目的區分選擇適用的計稅方式;小規模納稅人出租不動產(不含住房),按照5%征收率計算應納稅額;出租住房的,減按1.5%計算應納稅額。

(三)對酒店行業的規定

本次營改增對酒店行業的規定細則主要有以下幾點:一是稅費的規定。根據《營業稅改征增值稅試點實施辦法》第十五條,酒店行業大部分服務適用稅率為6%,其他細項使用稅率不同;二是進項可抵扣及不可抵扣的規定。經營費用中的勞動成本、營業稅金與非經營費用中的業主稅金不能抵扣;三是應稅行為的界定。無償提供視同銷售。

二、對評估方法測算的影響

營改增后,資產評估中需注意兩個前提:一是納稅人類別。一般納稅人或小規模納稅人,由委托方確定;二是評估價格內涵。依照增值稅“價、稅”分離的原理,價格內涵是不含稅的價格加上增值稅。根據《資產評估準則》,本文分土地使用權與房地產兩大方面進行闡述,土地使用權評估方法主要介紹成本逼近法、剩余法,房地產評估方法主要介紹重置成本法、比較法、收益還原法。

(一)土地使用權評估

根據《關于全面推開營業稅改征增值稅試點的通知》(財稅(2016)36號),轉讓土地使用權,稅率為11%。關于土地使用權評估方法,主要討論成本逼近法和剩余法。

1. 成本逼近法

測算過程中,需注意土地取得費及土地開發成本環節,如果取值是含稅的,則需要進行價稅分離。

2. 剩余法

(1)需關注的環節

①房地產開發完成后的價值:采用比較法或者收益還原法時,均需留意成交價格的稅費負擔情況。

②建筑安裝工程費用:取值如果含稅,需進行價稅分離。

③銷售稅費:需進行增值稅的計算,但注意土地價值測算時,由于測算中價格內涵為不含稅價格,故不能扣減增值稅稅額。

④增值稅:假定其為房地產開發企業,銷項稅額以銷售額作為計稅基數,銷售額=(全部價款和價外費用-當期允許扣除的土地價款)÷(1+11%);進項稅額包含建筑成本、前期專業費用及銷售費用,其中建筑成本的征收率為11%,前期專業費用的征收率為6%,銷售費用的征收率為6%。

(2)營改增前后的測算差異對比

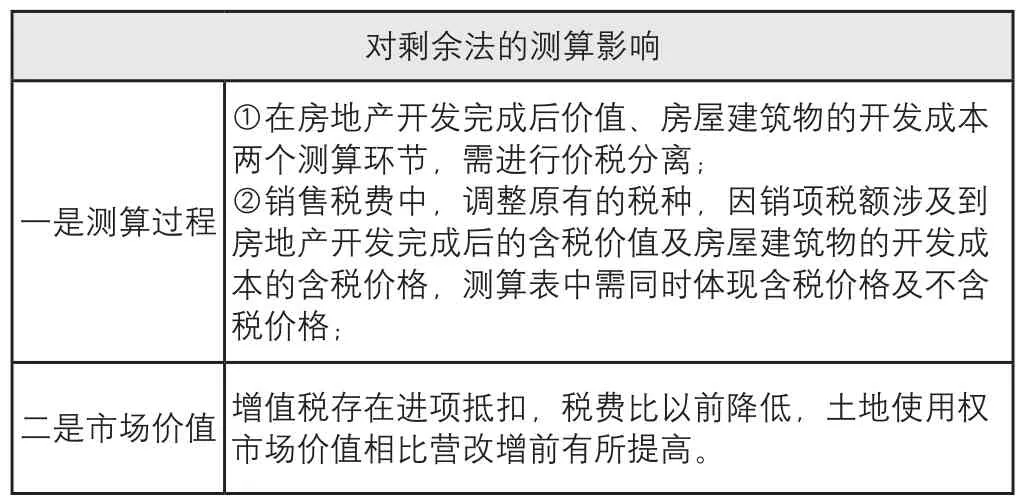

對剩余法的測算影響一是測算過程①在房地產開發完成后價值、房屋建筑物的開發成本兩個測算環節,需進行價稅分離;②銷售稅費中,調整原有的稅種,因銷項稅額涉及到房地產開發完成后的含稅價值及房屋建筑物的開發成本的含稅價格,測算表中需同時體現含稅價格及不含稅價格;二是市場價值增值稅存在進項抵扣,稅費比以前降低,土地使用權市場價值相比營改增前有所提高。

①營改增前,土地價格=項目開發總價值-總建造成本-前期專業費用-管理費用-不可預見費-銷售費用-銷售稅費-利息-投資利潤-土地取得稅費-土地增值稅;

②營改增后,土地價格=[(項目開發總價值÷(1+11%))-(總建造成本÷(1+11%))-前期專業費用-管理費用-不可預見費-銷售費用-增值稅附加-利息-投資利潤-土地取得稅費-土地增值稅]×(1+11%)。

(二)房地產評估

根據《關于全面推開營業稅改征增值稅試點的通知》(財稅(2016)36號),銷售不動產的稅率為11%。需留意:①評估對象是否為房地產開發企業銷售自行開發的房地產項目;②區分被評估單位是一般納稅人或小規模納稅人;③區分計稅方法是一般計稅方法或簡易計稅方法;④區分評估對象不動產為取得或自建。房地產評估方法中主要討論重置成本法、市場比較法、收益還原法。

1. 重置成本法

(1)需關注的環節

①建筑安裝工程費用:留意單方工程造價的價格內涵。由于專業費用、城市基礎設施配套費、公共配套設施建設費是以建筑安裝工程費用為基數進行計算,需統一價格內涵。

②銷售稅費:調整稅費類型,其中增值稅稅率為11%。另外增值稅需要留意銷項稅額、進項稅額。

(2)營改增前后測算過程的差異對比

①營改增前,評估價格=(開發成本+管理費用+投資利息+銷售費用+銷售稅費+開發利潤)×成新率;

②營改增后,評估價格=[(開發成本÷(1+11%))+管理費用+投資利息+銷售費用+開發利潤)×成新率] +銷售稅費。

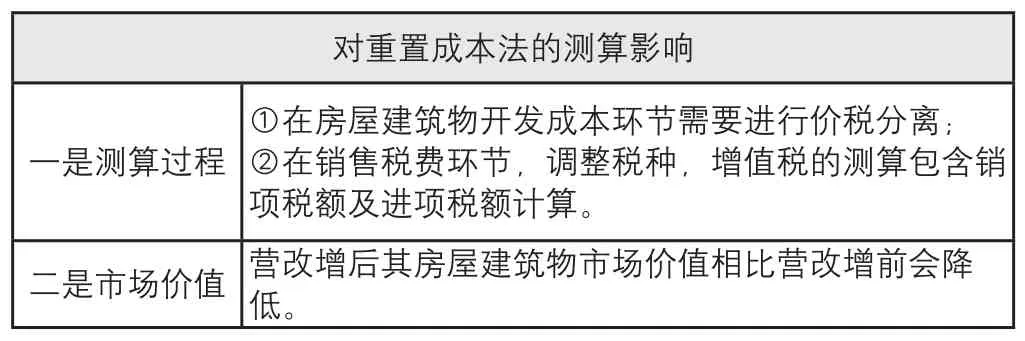

對重置成本法的測算影響一是測算過程①在房屋建筑物開發成本環節需要進行價稅分離;②在銷售稅費環節,調整稅種,增值稅的測算包含銷項稅額及進項稅額計算。二是市場價值 營改增后其房屋建筑物市場價值相比營改增前會降低。

2. 市場比較法

(1)需關注的環節

選取比較案例時,需要關注比較案例成交價格的稅費負擔情況,測算時需統一比較案例的價格內涵。

(2)營改增前后測算過程的差異對比

①營改增前:評估價格=可比實例價格×交易情況修正系數×交易期日修正系數×區位狀況修正系數×實物狀況修正系數×權益狀況修正系數;

②營改增后:評估價格=[(可比實例價格÷(1+11%))×交易情況修正系數×交易期日修正系數×區位狀況修正系數×實物狀況修正系數×權益狀況修正系數]×(1+11%)。

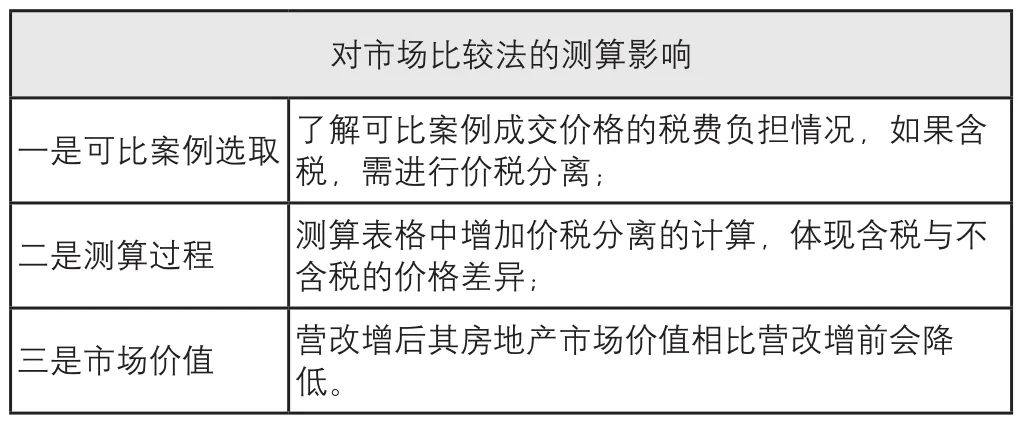

對市場比較法的測算影響一是可比案例選取 了解可比案例成交價格的稅費負擔情況,如果含稅,需進行價稅分離;二是測算過程 測算表格中增加價稅分離的計算,體現含稅與不含稅的價格差異;三是市場價值 營改增后其房地產市場價值相比營改增前會降低。

3. 收益還原法

根據國家稅務總局關于發布《納稅人提供不動產經營租賃服務增值稅征收管理暫行辦法》的公告(2016年第16號),一般納稅人出租不動產,稅率為11%;小規模納稅人(個體工商戶及其他個人)出租非住房,稅率為5%;小規模納稅人(個體工商戶及其他個人)出租住房,稅率為1.5%。

(1)需關注的環節

①確定客觀租金水平:需關注租金的價格內涵。

②計算增值稅:按照一般計稅方法,應納稅額=銷項稅額-進項稅額。

A.計算銷項稅額:一般納稅人的銷項稅額=年租金收益×11%。

B.計算進項稅額:收益還原法測算中進項稅額包含原建構價、維修費及保險費,原建構價的稅率為11%,維修費的稅率為17%,保險費的稅率為6%。

②計算增值稅:按照一般計稅方法,應納稅額=銷項稅額-進項稅額。

A.計算銷項稅額:一般納稅人的銷項稅額=年租金收益×11%。

B.計算進項稅額:收益還原法測算中進項稅額包含原建構價、維修費及保險費,原建構價的稅率為11%,維修費的稅率為17%,保險費的稅率為6%。

(2)營改增前后測算過程的差異對比

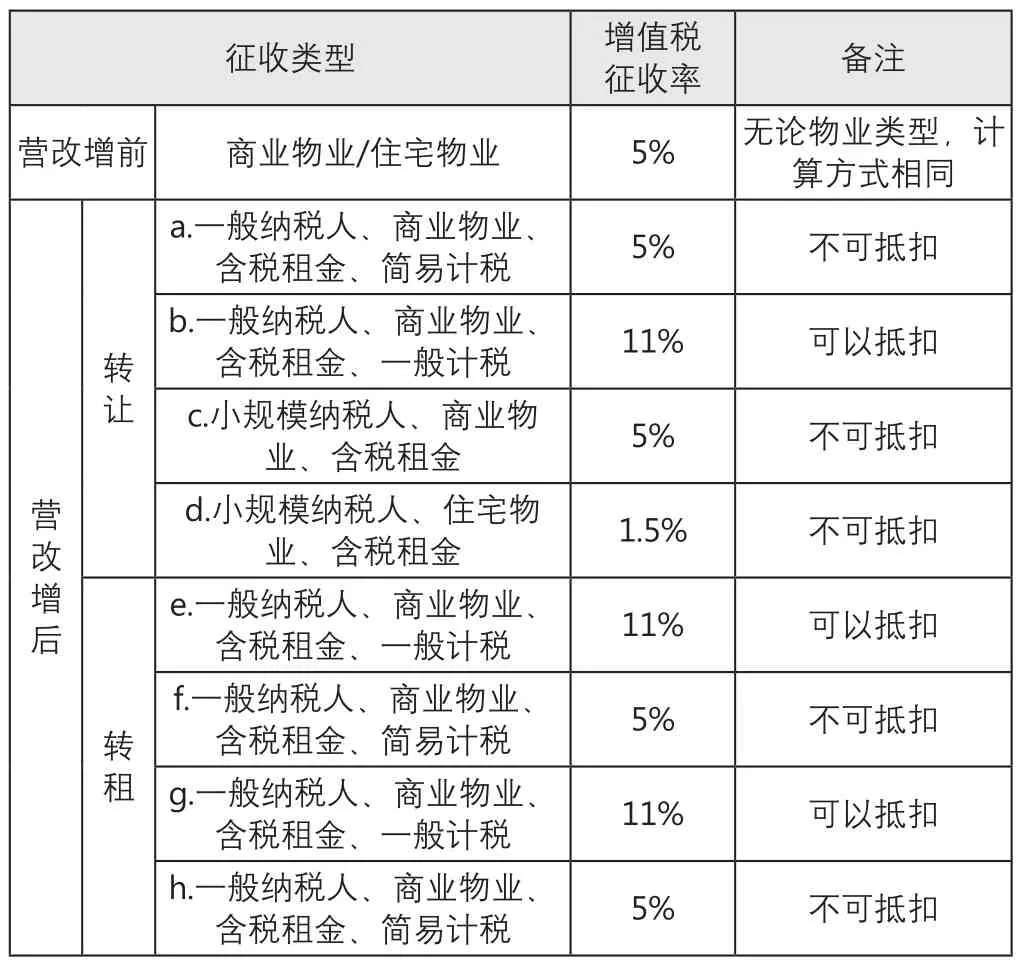

征收類型 增值稅征收率 備注營改增前 商業物業/住宅物業 5% 無論物業類型,計算方式相同營改增后轉讓a.一般納稅人、商業物業、含稅租金、簡易計稅 5% 不可抵扣b.一般納稅人、商業物業、含稅租金、一般計稅 1 1% 可以抵扣c.小規模納稅人、商業物業、含稅租金 5% 不可抵扣d.小規模納稅人、住宅物業、含稅租金 1.5% 不可抵扣轉租e.一般納稅人、商業物業、含稅租金、一般計稅 1 1% 可以抵扣f.一般納稅人、商業物業、含稅租金、簡易計稅 5% 不可抵扣g.一般納稅人、商業物業、含稅租金、一般計稅 1 1% 可以抵扣h.一般納稅人、商業物業、含稅租金、簡易計稅 5% 不可抵扣

從上述測算對比可知,營改增對收益還原法的測算影響主要體現在測算表格中:營改增前,測算表格不受物業類型及經濟行為的影響。營改增后,針對轉讓或轉租等經濟行為的不同,測算表格的設計也會不同;且在同一種經濟行為下不同納稅人的類型,計稅方式不同,對應的稅率也不同,所以測算表格也會有差異,需對應做出調整。

三、結束語

營改增的全面實施,涉及稅費計稅方式的調整,從而影響資產評估行業中不動產評估的稅費計算,進而影響評估方法測算的具體過程,本文對主要評估方法的測算過程營改增前后的差異進行了對比,并指出評估項目實踐中應做出的調整工作。