供給側之下的鋁將去何方

文/南儲商務網市場研究部 易樹良

供給側之下的鋁將去何方

Where will the aluminum industry go under the supply side reform?

文/南儲商務網市場研究部 易樹良

鋁一直以來深受產能過剩的影響,價格也因此持續低迷。盡管如此,國內產能擴張的步伐從未停歇,2015-2016年國內仍擴建了880萬噸產能,2017年仍有500萬噸新增產能計劃投入生產,70%集中在二三季度投放。與之相較,國外的基本面情況相對樂觀。

但今年初以來,滬鋁受供給側改革政策傳聞的影響,上漲幅度超過10%。2016年,黑色金屬在供給側改革政策的影響下,各品種價格一度飆升。那在政策影響下,鋁能否扭轉過剩格局,鋁價又能否迎來春天呢?

國外的基本面比較樂觀,國外供應會處于一個相對偏緊的狀態。2017年國外的新增產能比較有限,主要的產量增幅來自于韋塔丹旗下兩家冶煉廠,共計能夠貢獻產量60萬噸。再考慮到美鋁在澳洲的鋁產有點減產,我們預計2017年國外鋁的產量為2727萬噸,比去年增加50萬噸左右。

國外的消費表現也不錯,尤其是汽車輕量化給鋁帶來了較好的增長點。通過國內外的溝通,大家預計國外鋁消費的增速在3%左右,略高于供應的增長速度。所以我們能看到LME庫存處于持續下降的過程中。從去年底開始,老外明顯感覺到鋁期貨供應開始緊俏起來。加上市場的炒作、特朗普提高進口關稅以及加大基礎設施建設投入等因素的影響,現貨貿易升水重新開始抬頭,目前美國的鋁錠現貨貿易升水已經上升到220美元以上。

針對美國特朗普提高進口關稅以及加大基礎設施投入的政策,現在炒作可能為時尚早。首先特朗普提高進口關稅這塊,無論是通過WTO程序還是通過美國政府的法律程序,提高進口關稅走流程需要一到兩年的時間,也就是說這個政策最早要到2018年開始落地。關于特朗普加大基礎設施建設投入這個政策,前兩天有媒體報導說,因為特朗普當前正忙于醫改、稅改、移民制裁等改革,可能會將加大基礎設施建設投入的政策延長到2018年以后。不考慮政策對消費的影響,總體來說國外的供應仍然存在缺口,預計2017年國外鋁的供應缺口在104萬噸左右。

國內的基本面供應情況

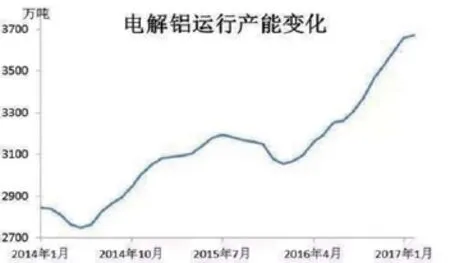

國內的基本面供應跟國外相反,處于略微過剩的狀態。2016年是全行業過去十年以來盈利最高的一年。2016年年初,電解鋁的運行產能是3060萬噸左右,目前運行產能已經達到3670萬噸,也就是說,一年多的時間內,運行產能增加了600萬噸。電解鋁運行產能大量增加主要是受高利潤的驅使,電解鋁的供需從2016年的緊缺逐漸發展到目前的略微過剩。

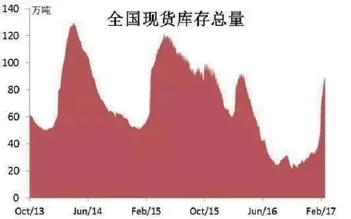

電解鋁的庫存也從去年的30萬噸左右快速上升至目前的95萬噸,而且還有比較大的增長空間。新疆站臺加產區目前的庫存預計為35萬噸左右,再加上廣東的鋁棒庫存超過10萬噸,目前全國的鋁庫存量已經超過140萬噸。預計此后的四五月份,國內的供應仍然略微過剩,每月的過剩量估計有10多萬噸,導致了市場從2016年的供應緊缺的狀態逐漸回到了供應比較充裕甚至略微過剩的狀態,庫存隨之快速上升。

雖然目前的運行產能已經有3670萬噸,國內仍然存在很多要投產的產能,主要集中在廣西、貴州、內蒙和新疆等地區。廣西、貴州具有氧化鋁的優勢,而且離主要消費地廣東比較近。內蒙和新疆的煤炭資源占較大優勢。從供應來看,目前鋁市場已經處于略微過剩的狀態,而且后期仍然會有小幅的增長空間。

國內消費情況

年后的消費啟動得比往年稍晚一點,但是下游的一些開工企業新增訂單量不少,開工率較高。廣東一些小廠的開工率能達到八成,大廠基本上都能夠滿廠。節前節后,鋁價上漲過快,企業對目前的鋁價不是很認可,所以目前他們的采購基本處于觀望狀態,很少會備原料庫存,都是必須要買的情況下才會進行采購。

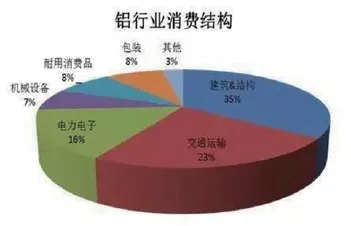

上面說的是當前的消費情況。從中長期的消費情況來看,未來影響消費的因素有利多也有利空。首先,電解鋁主要的兩大應用行業——汽車和房地產行業——今年鋁需求的增速可能不及去年。去年汽車行業在購置稅減半的優惠政策下,汽車產量同比增長了14%,今年的優惠幅度有所收窄,汽車產量增速可能回落。而房地產行業經過調控之后,市場明顯降溫,它對鋁的需求也可能出現一定的回落。

另一方面是出口。如上所述,國內過剩比較明顯,供應相對充裕,而國外供應逐漸趨緊,而且存在缺口。現貨升水走高,后期如果排除政策性因素的影響,國內鋁材出口可能會出現比較明顯的增長,這是對國內消費的一個利好支持。

綜合上面對于消費的一些判斷,我們對于2017年維持比較樂觀的態度。預計2017年的消費增速能達到7.5%,跟2016年基本相反。這種情況下,預測2017年的消費量也僅為3540萬噸。目前的運行產能已經達到3670萬噸,所以保守估計今年的原鋁產量是3700萬噸。這種情況下,過剩能夠達到170萬噸,所以今年鋁錠庫存達到200萬噸以上的確定性比較高。

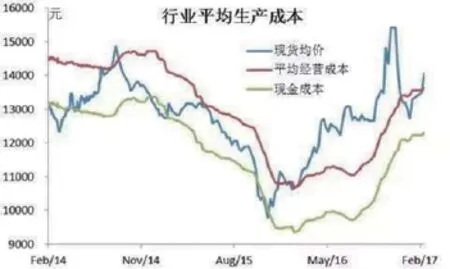

成本的情況

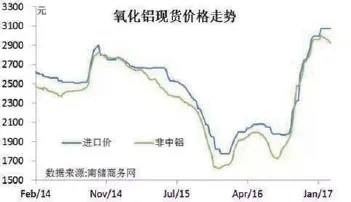

經過核算,全國目前的完全平均生產成本大概為13500元,在目前的價格下,鋁廠的整體盈利還是不錯的。從幾個主要原材料的發展趨勢來看鋁廠未來的成本變化,目前氧化鋁的運行產能已經達到7000萬噸,再考慮到進口氧化鋁的數量,氧化鋁的供應缺口已經逐步補齊,所以下游電解鋁廠不再認可目前氧化鋁行業的高利潤。但是大型氧化鋁廠的庫存還是偏低,所以價格以緩慢回落為主,預計氧化鋁的價格還有進一步向下的空間,價格回落到氧化鋁的平均生產成本附近(大概2300到2400)可能比較合理一點。

煤炭的市場情況

春節以后,采暖季即將結束,煤炭的備貨需求明顯回落,而價格也小幅走軟。為了防止煤炭價格大幅回落,最近煤炭企業要求政府重新恢復276個工作日制。但是電力企業表示難以承受煤炭價格的進一步上漲,如果煤炭價格進一步上漲,可能就要上調電價。政府對煤炭價格的目標設定在500到570元,目前的煤價處于目標價格的上軌,所以預計短期內出臺276個工作日制度的可能性比較小,煤炭價格可能會緩慢的回落到政府設定的目標區間之間。

預焙陽極是今年不確定性最高的電解鋁原材料。2016年預焙陽極的總產量為1750萬噸左右,出口約110萬噸。百川資訊的數據顯示,2017年預焙陽極的產量最多為1800萬噸。電解鋁生產一噸鋁需要消耗460到480公斤陽極。即使縮減一半的出口量,目前的預焙陽極最多承受3720萬噸的電解鋁運行產能,也就是說,未來預焙陽極可能會限制新增產能的投放速度。目前預焙陽極的供應非常緊張,價格也在不斷上行。

綜合來說,煤炭價格和氧化鋁價格可能存在下降空間,而陽極價格可能會有較大的漲幅。綜合它們對于行業平均生產成本的影響來看,行業平均生產成本可能會在當前水平附近上上下下的振蕩。

以上主要是國內國外的基本面情況.。

政策面的一些情況

近期的政策熱點在于電解鋁的去產能。電解鋁的去產能并不是這一兩年才提出來。2002年政府就提到了去產能,2003年,國家發改委等六部委共同出臺了《關于制止電解鋁行業違規建設盲目投資的若干建議》,2005年再次發文,嚴格控制電解鋁、鋼鐵等行業的投資反彈。

2010年起,基本上每年都有談及淘汰落后產能、電解鋁的去產能和遏制電解鋁發展等的文件,尤其是2011年,工信部聯合九大部委,緊急出臺通知,要求暫停所有的電解鋁在建產能。而在去產能的同時,市場最為關注的熱點是2017年1月環保部公布的《京津冀周邊大氣污染防治意見稿》,意見稿提出要關停河南、山東、山西三省電解鋁產量的30%,氧化鋁產能的50%。

對于電解鋁是否應該去產能,市場的聲音比較多。很多人認為當前政府有決心進行去產能,鋼鐵、煤炭都進行了去產能,接下來輪到鋁的可能性比較大。我比較傾向于此前有色協會副會長文獻軍的發言,目前鋁行業確實有點過剩,但是這個過剩還在正常范圍內,過剩3-5個百分點,可以引發有效的競爭機制。

過剩太多會引起過度競爭,但是當前鋁行業并沒有出現過度競爭。目前我們統計的進程產能有4400萬噸,而運行產能只有3670萬噸,說明開工率比較低。事實上很多產能基本上已經退出了,不太可能再重啟產能。

關于政府是否會進行去產能,目前市場更多的只是一種揣測。如果政府要進行去產能,可能的渠道有三個,第一個是政府主動關停部分產能,第二個是通過環保來減產,第三個是原材料的瓶頸。

如果政府主動關停產能,可能會從兩個方向下手。第一個是關停手續不齊備的新建產能。近期政府也在對后建的一些電解鋁產能進行再次核查摸底,要求對鋁廠的備案、環評、能評、土地規劃、產能置換、安全設施驗收等情況進行詳細的了解。新建的產能技術比較先進、能耗偏低,更加經濟,而且基本上配備了自備電廠。

如果關停,對于就業和GDP的影響非常大,所以從這個方向推進去產能會遇到比較大的阻力。另外一個方向是關停槽型偏小的老舊產能。最近市場上傳言要將300千安以下的電解鋁產能全部淘汰,這一塊涉及的產能高達390萬噸。暫且不說300千安以下的并不一定都是老舊落后的產能,就算真的執行這個政策,它也不是一蹴而就的。十一五期間淘汰160千安以下小槽型用了五年時間,現在淘汰300千安以下的產能至少也要五年以上的時間。

環保減產的可能性

經濟和環保本來就是一對翹翹板,政府一直在二者之間平衡。近期嚴重的霧霾確實引起了政府對環保的高度重視,但是之前市場上流傳的意見稿無法證偽,意見稿可能真的會落地,但是真正執行會在今年年底的取暖季,也就是半年以后。環保政策落地之后,可能大家會發現電解鋁停產帶來的經濟損失非常大,而環保的收效根本無法匹及這個損失。

所以無論從當地政府或企業的角度來說,推行環保減產的阻力非常大,畢竟環保并不意味著不考慮經濟的發展和損失。相反,下游加工企業的體量比較小,而且開停工的損失比較小,在環保檢查過程中,它受到的影響可能會更大一些。所以,這個環保政策可能會落地,但是未必會執行。

無論環保政策是否落地,電解鋁行業的生存政策已經趨嚴,未來電解鋁面臨的環境變化趨勢有兩個,第一個是企業會增加環保投入進而提高生產成本,第二個是鋁冶煉廠新增產能的審批備案、環評規劃等方面的流程可能更加嚴格,后期新增產能的速度會有所放緩,第三個是炭素的供應確實存在缺口,炭素的價格可能會進一步上漲,而且可能制約新增產能的投放速度。

兩會前后,基本面和政策面之間的糾葛仍然會存在,在這個過程中,鋁價難以大幅下跌。如果政策一旦落地,而且它的嚴厲程度是在預期程度或者不及預期的話,可能會利多出盡,價格會回歸基本面。這情況下,后市的價格在12500到14000之間波動的可能性比較大。如果政策出臺的嚴厲程度超過預期,價格可能仍然存在比較大的上漲空間,但是從政府對于就業和GDP等因素的考核來看,政策更加嚴厲的可能性非常小。RR