中國銀行業(yè)理財市場2015年年度報告

中央結(jié)算公司全國銀行業(yè)理財信息登記系統(tǒng)

2015年,宏觀經(jīng)濟增速放緩,互聯(lián)網(wǎng)金融風(fēng)起云涌,債券市場打破剛兌,存貸款利率不斷下調(diào),A股市場跌宕起伏,但中國銀行業(yè)理財市場在這樣復(fù)雜的環(huán)境下穩(wěn)定較快發(fā)展,并呈現(xiàn)出規(guī)模持續(xù)增長、投資結(jié)構(gòu)保持穩(wěn)定、積極支持實體經(jīng)濟、為客戶帶來豐厚回報及理財業(yè)務(wù)風(fēng)險總體可控等突出特點。

銀行業(yè)理財產(chǎn)品存續(xù)情況

(一)總體情況

截至2015年底,全國共有426家銀行業(yè)金融機構(gòu)有存續(xù)的理財產(chǎn)品1,理財產(chǎn)品數(shù)60879只,賬面余額23.50萬億元,較2014年底增加8.48萬億元,增幅為56.46%。2015年,理財資金日均余額19.54萬億元,較去年增長5.79萬億元。

(二)不同運作模式產(chǎn)品余額情況

從運作模式看,截至2015年底,開放式理財產(chǎn)品存續(xù)4882只,資金余額10.32萬億元,占全市場的比例為43.91%,占比提高了9個百分點,較2014年底增長5.08萬億元,增幅為96.95%。在全部開放式理財產(chǎn)品中,非凈值型理財產(chǎn)品資金余額8.95萬億元,較2014年底增長4.27萬億元;凈值型理財產(chǎn)品資金余額1.37萬億元,較2014年底增長0.81萬億元,增長幅度為144.64%。

(三)不同機構(gòu)類型產(chǎn)品余額情況

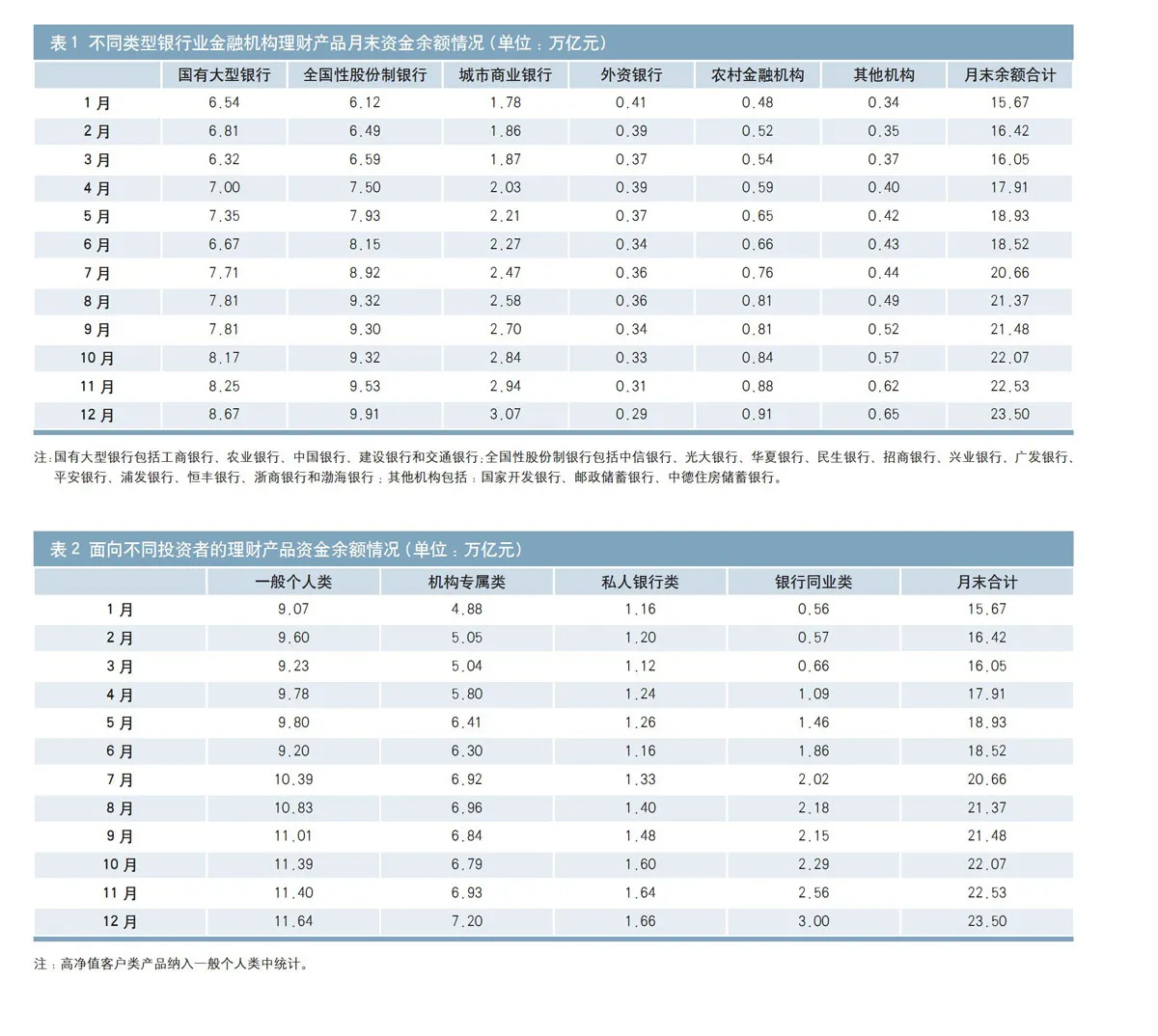

截至2015年底,全國性股份制銀行存續(xù)余額9.91萬億元,較2014年底增長74.78%,市場占比42.17%,較2014年底增長4.43個百分點。自2015年3月份開始,全國性股份制銀行理財資金余額超過國有大型銀行,占據(jù)市場的主體地位。其次為國有大型銀行,存續(xù)余額8.67萬億元,較2014年底增長34.00%,市場占比36.89%,較2014年底下降6.17個百分點(見表1)。

(四)不同投資者類型產(chǎn)品余額情況

截至2015年底,一般個人類產(chǎn)品存續(xù)余額為11.64萬億元,占比49.53%,較2014年底下降10.05個百分點;機構(gòu)專屬類產(chǎn)品存續(xù)余額為7.20萬億元,占比30.64%,較2014年底上升1.07個百分點;私人銀行類產(chǎn)品存續(xù)余額為1.66萬億元,占比7.06%,較2014年底下降0.54個百分點;銀行同業(yè)類產(chǎn)品存續(xù)余額為3.00萬億元,占比12.77%,較2014年底上升9.52個百分點(見表2)。

(五)不同收益類型產(chǎn)品余額情況

2015年,非保本型理財產(chǎn)品規(guī)模上升,保本型產(chǎn)品規(guī)模下降。截至2015年底,非保本浮動收益類產(chǎn)品的余額約17.43萬億元,占整個理財市場的比例為74.17%,較2014年底上升7個百分點;保本浮動收益類產(chǎn)品的余額約3.64萬億元,占整個理財市場的比例為15.49%,較2014年底下降6.2個百分點;保證收益類產(chǎn)品的余額約2.43萬億元,占整個理財市場的比例為10.34%,較2014年底下降0.8個百分點。

(六)不同期限類型產(chǎn)品余額情況

從封閉式理財產(chǎn)品2來看,截至2015年底,3個月(含)以內(nèi)的短期限理財產(chǎn)品存續(xù)余額為3.63萬億元,占封閉式理財產(chǎn)品規(guī)模的27.54%;3個月以上的中長期理財產(chǎn)品余額為9.55萬億元,占比72.46%,較2014年底上升8.33個百分點。在3個月以上的中長期理財產(chǎn)品中,3至6個月(含)期理財產(chǎn)品存續(xù)余額4.10萬億元,占封閉式理財產(chǎn)品規(guī)模的31.11%;6至12個月(含)期理財產(chǎn)品存續(xù)余額4.31萬億元,占比32.70%;1年期以上的理財產(chǎn)品存續(xù)余額1.14萬億元,占比8.65%。存續(xù)封閉式理財產(chǎn)品平均期限從2014年底的212天上升為218天。

銀行業(yè)理財產(chǎn)品發(fā)行情況

(一)總體情況

2015年,銀行業(yè)理財市場有465家銀行業(yè)金融機構(gòu)發(fā)行了理財產(chǎn)品,共發(fā)行186792只,平均每月新發(fā)行產(chǎn)品15566只,累計募集資金158.41萬億元(包含開放式理財產(chǎn)品在2015年所有開放周期內(nèi)的累計申購金額,下同),平均每月募集資金13.20萬億元,發(fā)行產(chǎn)品數(shù)和募集資金額分別比2014年提高3.48%和38.99%。從開放式理財產(chǎn)品來看,全年共新發(fā)行產(chǎn)品4162只,比2014年減少21.28%,累計募集資金115.55萬億元,比2014年增加59.03%;從封閉式產(chǎn)品來看,累計募集資金42.86萬億元,比2014年增加3.75%。

(二)不同投資者類型產(chǎn)品發(fā)行募集情況

2015年,一般個人類理財產(chǎn)品累計募集資金101.49萬億元,占全市場的比例為64.07%,比2014年下降6.44個百分點;機構(gòu)專屬類理財產(chǎn)品累計募集資金36.41萬億元,占比22.98%,比2014年上升1.48個百分點;銀行同業(yè)類理財產(chǎn)品累計募集資金11.51萬億元,占比7.27%,比2014年上升4.82個百分點。

(三)不同期限類型產(chǎn)品發(fā)行募集情況

2015年,封閉式理財產(chǎn)品累計募集資金42.86萬億元,加權(quán)平均期限為113天(以產(chǎn)品募集資金量對期限進行加權(quán)),比2014年增加約17天。其中,期限在3個月(含)以內(nèi)的理財產(chǎn)品募集資金25.99萬億元,占比60.64%,比2014年下降9.03個百分點;期限在3個月以上的理財產(chǎn)品募集資金16.87萬億元,占比39.36%(見表3)。

(四)不同風(fēng)險等級產(chǎn)品發(fā)行募集情況

從產(chǎn)品風(fēng)險等級來看,2015年,風(fēng)險等級為“二級(中低)”及以下的理財產(chǎn)品募集資金總量為136.79萬億元,占全市場募集資金總量的86.35%,比2014年提高2.36個百分點。風(fēng)險等級為“四級(中高)”和“五級(高)”的理財產(chǎn)品募集資金量為0.87萬億元,占比為0.55%,比2014年小幅下降(見表4)。

銀行業(yè)理財產(chǎn)品投資資產(chǎn)情況

(一)總體情況

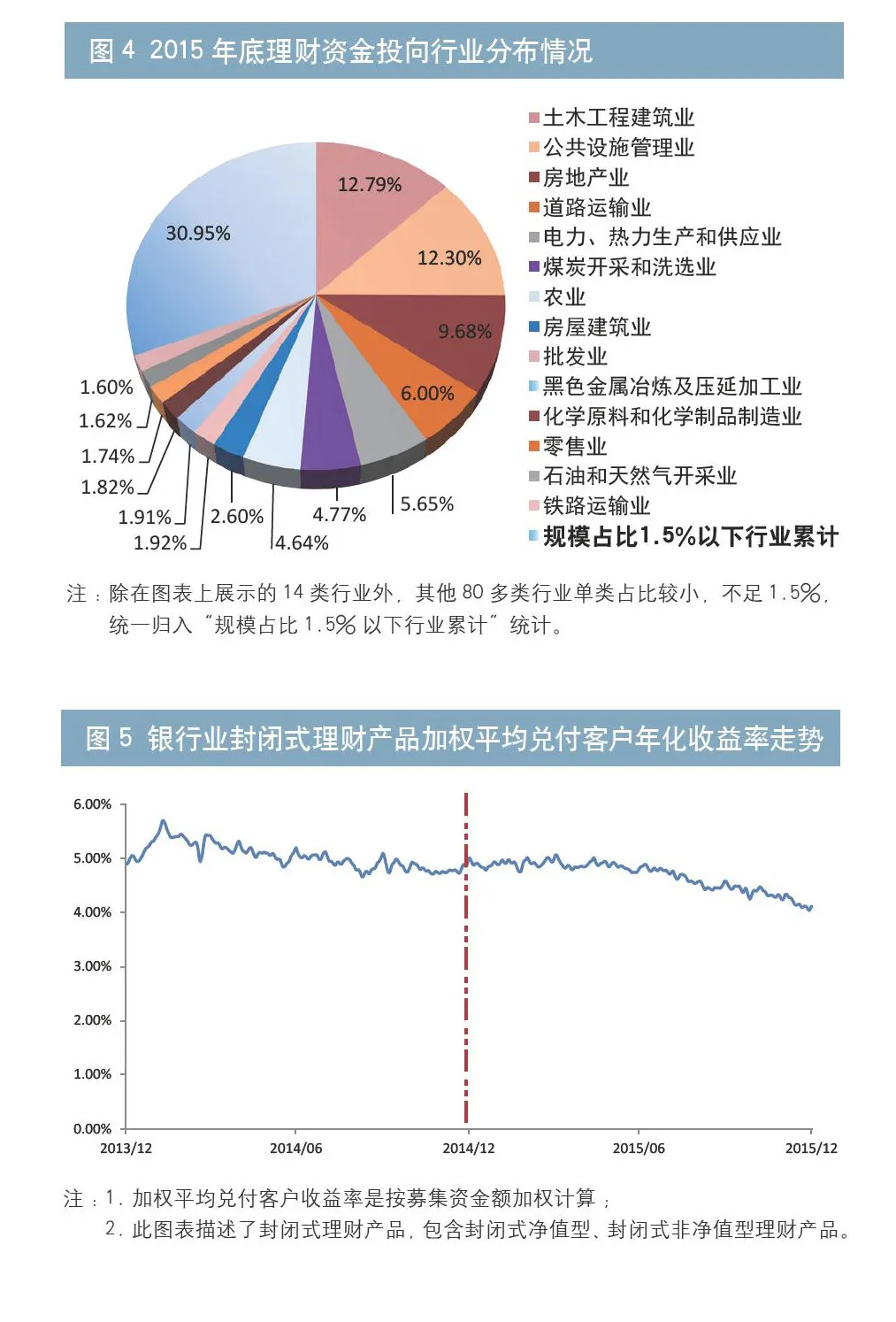

截至2015年底,全部理財產(chǎn)品投資各類資產(chǎn)余額323.67萬億元,涉及11大類72小類資產(chǎn)。從資產(chǎn)配置情況來看,債券及貨幣市場工具、銀行存款、非標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)是理財產(chǎn)品主要配置的前三大類資產(chǎn),共占理財產(chǎn)品投資余額的89.10%,其中,債券資產(chǎn)配置比例為29.49%(見圖1)。

(二)理財資金投資債券及貨幣市場工具情況

債券及貨幣市場工具作為一種標(biāo)準(zhǔn)化的固定收益資產(chǎn),是理財產(chǎn)品重點配置的資產(chǎn)之一。截至2015年底,理財產(chǎn)品投資于債券及貨幣市場工具的資金量占投資總額的50.99%,在理財資金投資的11大類資產(chǎn)中占比最高。其中,利率債(包括國債、地方政府債、央票和政策性金融債)占理財投資資產(chǎn)余額的4.07%,信用債占理財投資資產(chǎn)余額的25.42%。

進一步來看,理財產(chǎn)品直接投資的信用債,以高信用評級債券為主,整體信用風(fēng)險相對較低。截至2015年底,在理財資金直接投資的信用債4中,53.49%為AAA債券,26.43%為AA+債券(見圖2)。

(三)理財資金投資非標(biāo)資產(chǎn)情況

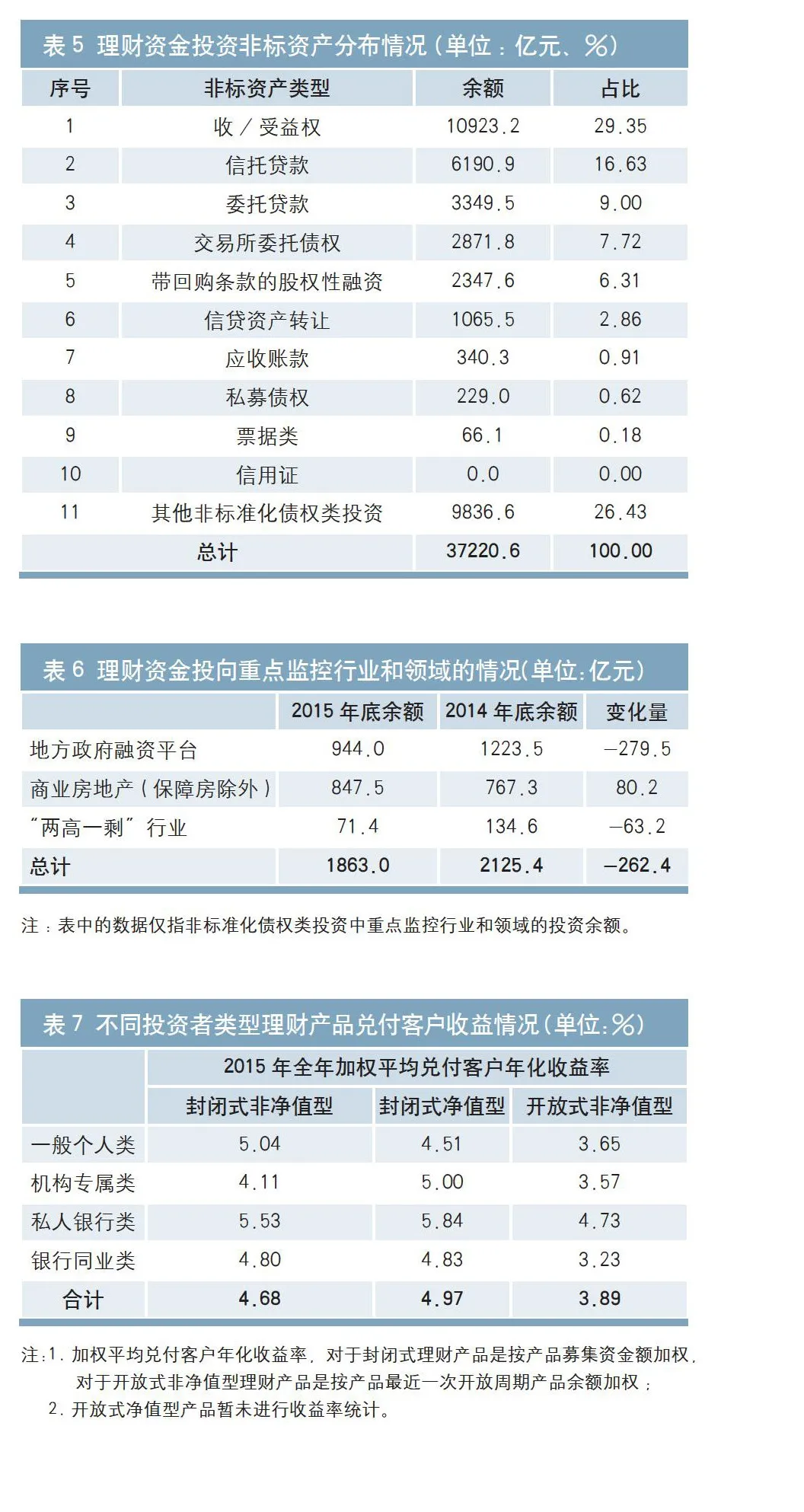

非標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)也是銀行理財產(chǎn)品主要投資的資產(chǎn)之一,截至2015年底,投資于非標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)的資金占投資總額的15.73%。其中,收/受益權(quán)5所占比重最大,占全部非標(biāo)資產(chǎn)29.35%(見表5)。

從理財產(chǎn)品所投資的非標(biāo)資產(chǎn)的風(fēng)險來看,整體信用風(fēng)險相對較低。截至2015年底,理財資金投資的非標(biāo)債權(quán)資產(chǎn)中,15.10%的資產(chǎn)評級6為AAA,16.13%的資產(chǎn)為AA+,25.75%的資產(chǎn)為AA,A-級以下的資產(chǎn)僅占6.33%(見圖3)。

(四)理財資金支持實體經(jīng)濟情況

1.總體情況

理財產(chǎn)品在給投資者創(chuàng)造收益的同時,也通過合理配置各類資產(chǎn)直接或間接地進入實體經(jīng)濟,有力地支持了經(jīng)濟發(fā)展。統(tǒng)計數(shù)據(jù)顯示,截至2015年底,有15.88萬億元的理財資金通過配置債券、非標(biāo)資產(chǎn)、權(quán)益類資產(chǎn)等方式投向了實體經(jīng)濟,占理財資金投資各類資產(chǎn)余額的67.09%,比2014年增加5.17萬億元,增幅為48.27%。

2.理財資金投向行業(yè)分布情況

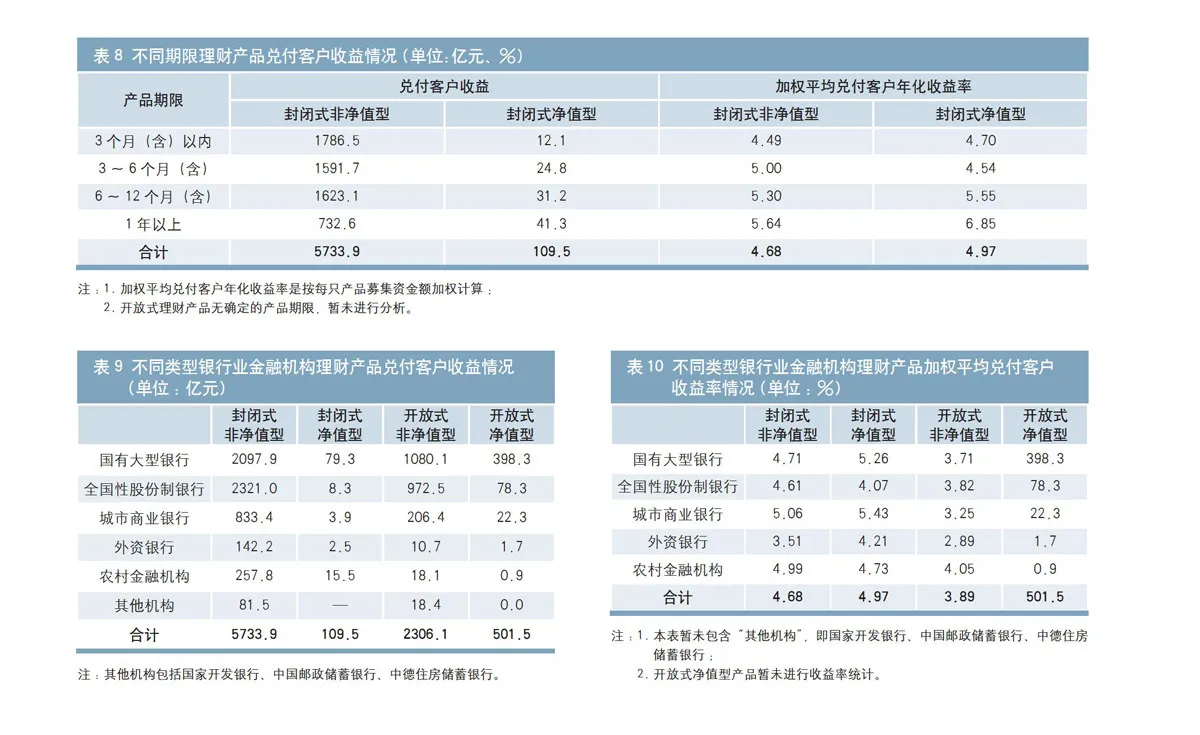

截至2015年底,投向?qū)嶓w經(jīng)濟的理財資金涉及國民經(jīng)濟90多個二級行業(yè)分類7,其中規(guī)模最大的五類行業(yè)為土木工程建筑業(yè)、公共設(shè)施管理業(yè)、房地產(chǎn)業(yè)、道路運輸業(yè)、電力熱力生產(chǎn)和供應(yīng)業(yè)等8,前五類行業(yè)總體占比為46.42%(見圖4)。

3.理財資金投向重點監(jiān)控行業(yè)和領(lǐng)域的情況

截至2015年底,在監(jiān)管部門的積極引導(dǎo)和監(jiān)管下,理財資金投向非標(biāo)準(zhǔn)化債權(quán)類資產(chǎn)中重點監(jiān)控行業(yè)和領(lǐng)域的資金量有所下降,其余額從2014年底的2125.4億元降到2015年底的1863.0億元,下降262.4億元,降幅12.35%。具體來看,涉及“兩高一剩”行業(yè)和地方政府融資平臺的非標(biāo)資產(chǎn)規(guī)模都出現(xiàn)了一定的下降,分別較2014年末下降46.95%和22.84%(見表6)。

銀行業(yè)理財產(chǎn)品收益情況

(一)理財產(chǎn)品客戶收益兌付情況

1.總體情況

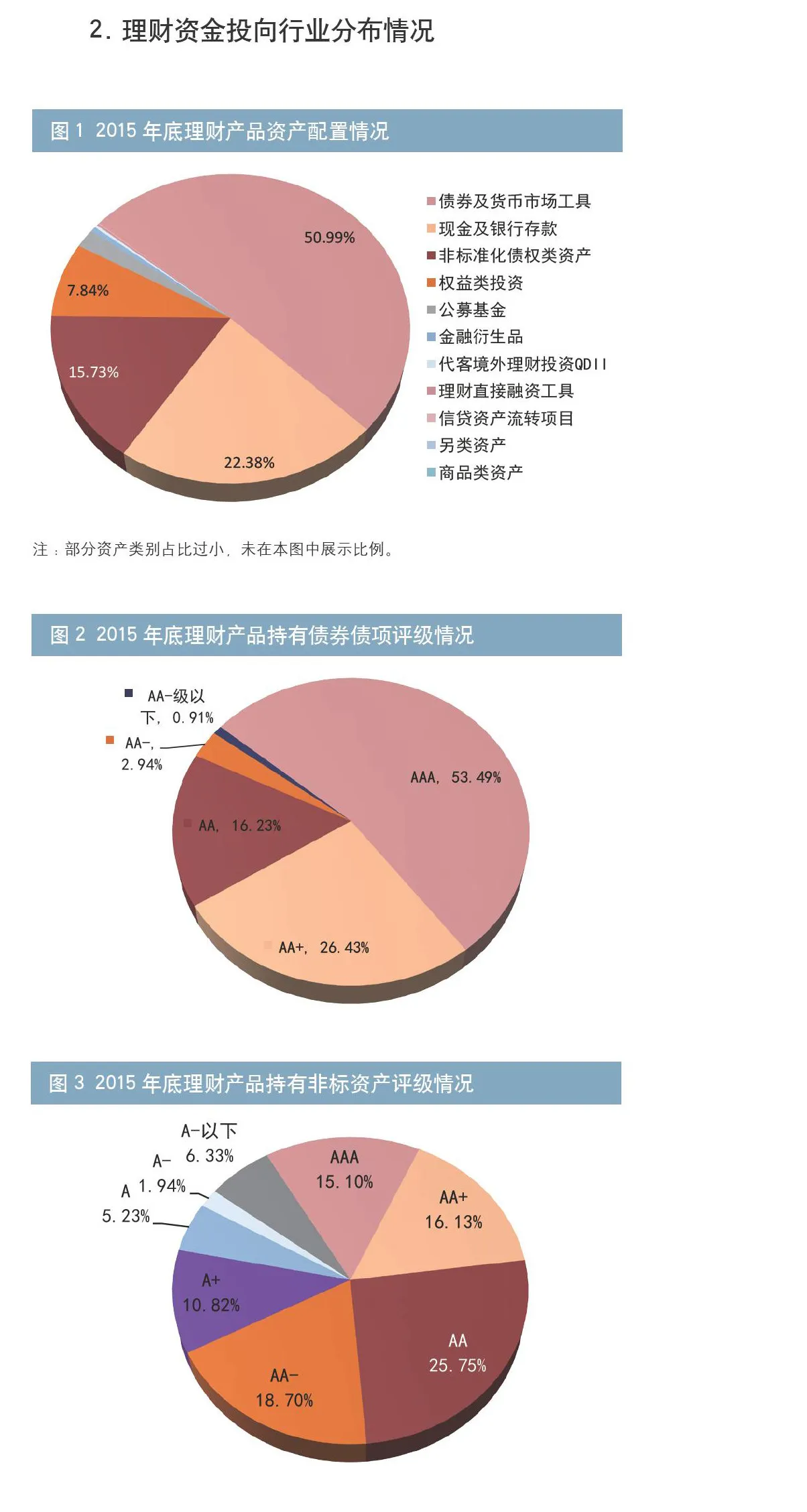

2015年,銀行理財市場共181646只產(chǎn)品發(fā)生兌付(其中有175643只產(chǎn)品終止到期),累計兌付客戶收益8651.0億元,比2014年增長1529.7 億元,增幅21.48%。

2015年,封閉式產(chǎn)品按募集資金額加權(quán)平均兌付客戶年化收益率為4.69%。其中,封閉式非凈值型理財產(chǎn)品加權(quán)平均兌付客戶年化收益率為4.68%,比2014年下降38個基點;封閉式凈值型理財產(chǎn)品加權(quán)平均兌付客戶年化收益率為4.97%,比2014年下降10個基點。另外,開放式非凈值型理財產(chǎn)品加權(quán)平均兌付客戶年化收益率為3.72%,比2014年下降17個基點(見表7)。

2015年,終止到期的理財產(chǎn)品中有44只產(chǎn)品出現(xiàn)了虧損,主要為外資銀行發(fā)行的結(jié)構(gòu)化理財產(chǎn)品,占全部終止到期產(chǎn)品的0.03%,虧損理財產(chǎn)品本金的平均償還率是89.24%。

2015年,封閉式理財產(chǎn)品兌付客戶收益率呈現(xiàn)出下降的趨勢,特別是下半年,兌付客戶年化收益率從上半年的平均4.8%左右下降至平均4.1%左右,這一趨勢與金融市場整體收益率的下行趨勢一致(見圖5)。

2.不同投資者類型的理財產(chǎn)品兌付客戶收益情況

分投資者類型來看,2015年,一般個人類產(chǎn)品兌付客戶收益4696.9億元,占全市場兌付客戶收益的54.29%;機構(gòu)專屬類產(chǎn)品兌付客戶收益2379.5億元,占比為27.51%;私人銀行類產(chǎn)品兌付客戶收益816.8億元,占比為9.44%;銀行同業(yè)類產(chǎn)品兌付客戶收益757.8億元,占比為8.76%。

不同投資者類型的理財產(chǎn)品兌付客戶收益率也有所區(qū)別。在封閉式非凈值型理財產(chǎn)品中,私人銀行類產(chǎn)品因為承擔(dān)較高的風(fēng)險,加權(quán)平均兌付客戶收益率最高,為5.53%;其次為一般個人類產(chǎn)品,加權(quán)平均兌付客戶收益率為5.04%;而機構(gòu)專屬類產(chǎn)品加權(quán)平均兌付客戶收益率最低,為4.11%。在開放式非凈值型理財產(chǎn)品中,私人銀行類產(chǎn)品加權(quán)平均兌付客戶收益率最高,為4.73%;銀行同業(yè)類產(chǎn)品加權(quán)平均兌付客戶收益率最低,為3.23%(見表7)。

3.不同期限理財產(chǎn)品兌付客戶收益情況

不同期限的理財產(chǎn)品兌付客戶收益情況差別明顯。在封閉式非凈值型理財產(chǎn)品中,1年期以上理財產(chǎn)品按照募集資金額加權(quán)平均兌付客戶年化收益率最高,為5.64%,兌付客戶收益732.6億元;3個月(含)以內(nèi)理財產(chǎn)品加權(quán)平均兌付客戶年化收益率最低,為4.49%,兌付客戶收益為1786.5億元(見表8)。

4.不同類型銀行業(yè)金融機構(gòu)理財產(chǎn)品兌付客戶收益情況

2015年,國有大型銀行兌付客戶收益3655.6億元,占市場兌付客戶收益的42.26%;其次是全國性股份制銀行兌付客戶收益3380.1億元,占比39.07%;城市商業(yè)銀行、農(nóng)村金融機構(gòu)和外資銀行兌付客戶收益分別占12.32%、3.38%和1.82%(見表9)。

從封閉式非凈值型理財產(chǎn)品兌付客戶收益率情況來看,2015年,城市商業(yè)銀行加權(quán)平均兌付客戶收益率最高,為5.06%;其次為農(nóng)村金融機構(gòu),為4.99%;國有大型銀行為4.71%;全國性股份制銀行為4.61%;外資銀行最低,為3.51%(見表10)。

(二)銀行通過理財業(yè)務(wù)實現(xiàn)收益情況

2015年,在中國銀行業(yè)理財市場中,銀行實現(xiàn)收益9約1169.9億元。

1.銀行通過不同運作模式理財產(chǎn)品實現(xiàn)收益情況

2015年,封閉式非凈值型理財產(chǎn)品實現(xiàn)銀行收益645.2億元,占全部銀行實現(xiàn)收益的55.15%;開放式非凈值型理財產(chǎn)品實現(xiàn)銀行收益408.2億元,占比34.89%;開放式凈值型理財產(chǎn)品實現(xiàn)銀行收益91.6億元,占比7.83%;封閉式凈值型理財產(chǎn)品實現(xiàn)銀行收益24.9億元,占比2.13%。

2.銀行通過不同投資者類型理財產(chǎn)品實現(xiàn)收益情況

2015年,一般個人類產(chǎn)品實現(xiàn)銀行收益611.1億元,占全部銀行實現(xiàn)收益的52.24%;機構(gòu)專屬類產(chǎn)品實現(xiàn)收益261.3億元,占比22.34%;私人銀行類產(chǎn)品實現(xiàn)收益157.6億元,占比13.47%;銀行同業(yè)類產(chǎn)品實現(xiàn)收益139.8億元,占比11.95%。

銀行業(yè)理財信息登記工作情況

截至2015年底,全國共有591家銀行業(yè)金融機構(gòu)開展理財業(yè)務(wù),其中2015年新增66家。在銀監(jiān)會的指導(dǎo)下,在各銀行業(yè)金融機構(gòu)的共同努力下,全國銀行業(yè)理財信息登記工作制度更加完善,系統(tǒng)功能更加優(yōu)化,信息登記更加準(zhǔn)確,理財業(yè)務(wù)的透明度更高。主要情況如下:

一是大力提升理財?shù)怯浌ぷ鞯囊?guī)范化程度。持續(xù)細化、完善《全國銀行業(yè)理財信息登記系統(tǒng)數(shù)據(jù)元規(guī)范》并及時出臺各類登記指導(dǎo)意見,發(fā)布《關(guān)于全國銀行業(yè)理財信息登記系統(tǒng)信息修改事項的通知》,對加快推進銀行理財業(yè)務(wù)標(biāo)準(zhǔn)化進程、幫助銀行業(yè)金融機構(gòu)深入理解登記內(nèi)容、提高理財?shù)怯涃|(zhì)量等發(fā)揮了重要作用。

二是不斷優(yōu)化理財?shù)怯浵到y(tǒng)。理財?shù)怯浵到y(tǒng)分別于2015年1月、8月完成了兩次升級上線:豐富了各類登記要素,增加了資管計劃底層資產(chǎn)按周、按月穿透登記的要求,實現(xiàn)了客戶端自主修改、查詢條件多選、批量刪除等一系列優(yōu)化功能。升級后的系統(tǒng)更好地適應(yīng)了理財業(yè)務(wù)發(fā)展迅速、創(chuàng)新變化較多以及監(jiān)管部門監(jiān)測分析要求不斷提高的現(xiàn)實情況。

三是全面改善理財?shù)怯浵到y(tǒng)數(shù)據(jù)質(zhì)量。通過綜合采取相關(guān)措施,如不定期抽查與定期抽查相結(jié)合、發(fā)放提示函與監(jiān)測報告相結(jié)合、電話了解與現(xiàn)場調(diào)研相結(jié)合、個案分析與通知辦法相結(jié)合等,提高理財?shù)怯涃|(zhì)量。全年共進行12次定期抽查和3次大范圍專題抽查。經(jīng)過一年多的努力,理財?shù)怯涃|(zhì)量大幅提高,理財產(chǎn)品端登記質(zhì)量的抽查合格率已接近99%,交易和資產(chǎn)端登記(不含底層持倉登記)的抽查合格率在95%以上。

四是組織形式多樣的業(yè)務(wù)培訓(xùn)。2015年針對各銀行共開辦5期全國銀行業(yè)理財信息登記系統(tǒng)培訓(xùn)班,共有來自365家銀行的739名學(xué)員參加了培訓(xùn),其中包括94家新機構(gòu)的277名學(xué)員。這些培訓(xùn)增強了相關(guān)銀行業(yè)從業(yè)人員對理財?shù)怯浌ぷ髦匾缘恼J識,加深了相關(guān)人員對理財?shù)怯洈?shù)據(jù)要素的理解,有效提高了理財?shù)怯浀耐暾浴?zhǔn)確性和及時性。

五是優(yōu)化中國理財網(wǎng)(www.chinawealth.com.cn)功能。作為全國銀行業(yè)理財產(chǎn)品信息集中披露的門戶網(wǎng)站,2015年中國理財網(wǎng)不斷優(yōu)化網(wǎng)站欄目設(shè)計和網(wǎng)站結(jié)構(gòu)功能,全年進行了約10次功能性升級;為理財投資者提供了更加優(yōu)質(zhì)、便捷的服務(wù),廣大個人投資者可以隨時查詢在售、存續(xù)的一般個人類理財產(chǎn)品信息。每天瀏覽量約為3000~5500人次,最高日瀏覽量超1.5萬人次;每天頁面點擊量平均18~21萬人次,最高日點擊量超30萬人次。

六是進行日常監(jiān)測。理財信息登記系統(tǒng)的大數(shù)據(jù)為理財市場的日常監(jiān)測提供了支持,通過提供理財投資系列專題報告、研發(fā)理財產(chǎn)品相關(guān)統(tǒng)計指標(biāo)、研究分析理財熱點問題、完成理財風(fēng)險監(jiān)測報表設(shè)計,為監(jiān)管部門發(fā)現(xiàn)問題、解決問題及制定相關(guān)政策提供了重要依據(jù)。

注:1.本報告所稱的理財產(chǎn)品是指銀行業(yè)金融機構(gòu)自主設(shè)計開發(fā)、在全國銀行業(yè)理財信息登記系統(tǒng)(以下簡稱理財?shù)怯浵到y(tǒng))中登記,并有統(tǒng)一登記編碼的理財產(chǎn)品。理財?shù)怯浵到y(tǒng)是在銀監(jiān)會指導(dǎo)下,由中央國債登記結(jié)算有限責(zé)任公司(以下簡稱中央結(jié)算公司)依托于自身的業(yè)務(wù)與技術(shù)平臺,自主設(shè)計、開發(fā)建設(shè)和營運管理,供銀行業(yè)金融機構(gòu)進行理財產(chǎn)品報告、登記及相關(guān)業(yè)務(wù)操作的電子化系統(tǒng)。

2.由于開放式理財產(chǎn)品無確定的期限,不進行具體分析。

3.資產(chǎn)余額是指理財資金配置的各類資產(chǎn)在2015年底按市值法或成本法計算的資產(chǎn)總值。

4.僅統(tǒng)計未通過各類資產(chǎn)管理計劃投資且存在債項評級的債券。

5.收/受益權(quán)是指交易雙方通過訂立合同,享受基礎(chǔ)資產(chǎn)經(jīng)過管理或者處理后的收/受益權(quán)利。

6.資產(chǎn)評級為銀行理財產(chǎn)品發(fā)行機構(gòu)參照公開的外部評級機構(gòu)評級標(biāo)準(zhǔn)對非標(biāo)資產(chǎn)項目本身的評級結(jié)果。

7.根據(jù)《國家統(tǒng)計局行業(yè)分類》進行劃分。

8.部分理財資金所投資資產(chǎn)的融資人涉及多個行業(yè),或無法將理財資金投向明確歸為某一行業(yè),這部分理財資金不納入統(tǒng)計。

9.銀行實現(xiàn)收益是指理財產(chǎn)品從開始發(fā)行銷售到產(chǎn)品終止兌付為止銀行實現(xiàn)的累計凈收入,包括本行(含分支機構(gòu))自行托管產(chǎn)品而收取的托管費、本行(含分支機構(gòu))自行投資管理而收取的理財產(chǎn)品管理費、本行(含分支機構(gòu))自行銷售產(chǎn)品而收取的銷售手續(xù)費等。

執(zhí)筆人:管圣義 舒辰 鄭澤 陳旭峰 果世恒

責(zé)任編輯:羅邦敏 鹿寧寧