轉融通前后兩融業務對股價波動影響的研究

魏曉琴,趙建南,張祥娟

(中國海洋大學,山東 青島 266100)

?

轉融通前后兩融業務對股價波動影響的研究

魏曉琴,趙建南,張祥娟

(中國海洋大學,山東 青島 266100)

摘要:通過對我國實施轉融資轉融券前后,融資融券數量對我國股市波動性影響的VAR模型對比分析,發現轉融資與轉融券的實施能夠在一定程度上減弱股票市場的大幅波動性,有利于資本市場的穩定。但是轉融通機制對股價波動的有利影響需要在較為穩定的經濟環境中才能實現,對于股票市場中出現的突發情況,轉融通業務很可能會加大股價波動幅度。

關鍵詞:融資融券交易;股價波動;VAR模型

一、引言

我國股票市場自從1990年建立以來,經過25年的發展取得了可喜的成績,成為全球重要的資本市場之一。但是在發展過程中,隨著交易規模的不斷擴大,單邊市場的弊端逐漸暴露,啟動融資融券交易的時機逐漸成熟。

2010年3月31日,我國正式將融資融券交易引入市場。但當時可以參與交易的券商只有6家,標的股票也僅有90多只,交易規模相當小。2011年11月25日,融資融券交易在經過一年多的發展之后正式由“試點”階段進入到“常規”階段,交易規模有所擴大。2012年8月30日,我國又啟動了轉融資交易試點,2013年2月28日,轉融券交易正式啟動,標志著我國融資融券制度乃至整個股票交易制度基本完善。此后,我國融資融券交易規模在短短幾年內實現了飛速發展。截止到2015年9月1日,我國融資融券余額已由試點首日的659.06萬元增長到10 153.84億元,實現了十萬倍以上的增長。標的股票的數量也由90多支擴容到900只。那么,我國融資與融券交易對我國股票價格波動的影響如何,與引入轉融資與轉融券之后相比又會有何異同?解答上述問題對進一步實施融資融券交易具有重要的指導意義。

二、文獻綜述

全球金融市場中,融資融券業務的代表性模式主要有美國股票市場的分散授信模式、日本股票市場的集中授信模式、臺灣股票市場的雙軌制授信模式以及以香港為代表的中央結算公司授信模式。我國滬深兩市的融資融券交易模式基本上是借鑒了日本的集中授信模式,但同時也汲取了其他國家和地區的一些有益經驗。

國內許多學者以香港和臺灣的融資融券交易對股價波動的影響為研究對象。通過對香港股市的研究發現,賣空交易與股價波動是同方向變動,但兩者之間并沒有很顯著的關系,融券賣空在一定程度上可以平抑股價的波動(廖士光、楊朝軍,2005;廖士光、張宗新,2005)。[1-2]通過對臺灣股票市場的研究大多得出了與香港股票市場相反的結論,融資融券交易會提高杠桿率,加大股票價格的波動(蕭憲鴻,1997;陳思行,2010)。[3-4]

還有許多學者以滬市或者深市為研究對象來研究融資融券業務對我國股價波動的影響。例如,楊穎、張同緯(2012)對397個交易日的融資融券交易余額和上證180指數關系的實證分析發現,引入做空機制可以在一定程度上起到降低股價波動的作用。[5]汪天都、孫謙(2014)對我國A股市場進行實證檢驗發現,融資融券并未影響市場穩定,也不存在理論上的助漲助跌效應,同時股價波動也不會影響到融資融券機制的引入時機。[6]

從之前學者們的研究來看,對于我國滬深兩市融資融券交易研究大多以某一個市場或者對融資融券進行整體的研究。而本文在之前學者們研究的基礎上,將融資融券交易以轉融資和轉融券為分界點,基于VAR模型對轉融資和轉融券前后的融資融券交易對我國股票價格波動影響進行了對比分析。

三、融資融券交易對股票價格波動影響的作用機制

本文所研究的股價波動主要是指股市價格的波動或者說股市價格對其均衡價格的偏離。從理論上講,如果沒有融資融券交易機制,市場將處于單邊運行狀態,股價很容易出現暴漲暴跌現象。而融資融券交易一方面能夠增強股票價格對市場信息的反應程度,另一方面還能增加標的股票的需求彈性和供給彈性,從而起到平抑股價波動,穩定股票市場的作用。

(一)融資交易對股價波動的作用機制

當市場上的某些股票由于投資者的恐慌而急劇拋售或者惡意打壓而股價偏低時,理性投資者果斷認為這些股票有利可圖值得購買,于是不僅使用自有資金大量買入,還從證券公司融入資金買入。同時賣空交易者出于未來股票交割的需要,也會適當買入以備未來進行股票交割。從而買空行為和“回購補倉”行為明顯增加了市場需求,帶動股票價格的上升,在一定程度上起到了“托市”的作用,同時,也傳遞出了股票被低估的信號,反應過度投資者的交易行為逐漸趨于理性,促使股價逐漸反映其真實價值。經過一段時間后,融入的資金需要交割,于是投資者必須賣出股票進行歸還,從而股票供應增多,股價下降。這種融資買入、到期交割的往復交易行為抑制了股價的大幅波動。但是如果投資者錯誤分析了股價趨勢,在股價高估的情況下,這種融資買空行為可能會導致股價的進一步上漲,加劇股市波動。

(二)融券交易對股價波動的作用機制

當市場中的某些股票價格由于投資者的過度買入或者惡意炒作而非正常上漲時,市場中部分敏感的投資者就會發現其中的投資機會,于是他們會融入這一股票并在市場上大量賣空。同時,先前融資買入這一股票的投資者出于到期交割需要,也會相應賣出這一股票以備未來歸還本金。這種賣空與賣出股票的交易行為增大了這些股票的供給,從而導致股價下跌,起到抑制股票價格過度上漲的作用。同時市場中的其他投資者在羊群效應的驅使下加入到賣空該種股票的行列中,或者引致持有該種股票的投資者盡快賣出股票。同理,經過一段時間后,融券賣空與到期交割的循環往復使得股票價格在真實價值上下小幅度波動。當然,如果錯誤分析了股價趨勢,融券賣空又會使得下跌股票價格繼續下降,導致市場短期的波動增大。

(三)轉融通前后兩融業務對股價波動影響的對比分析

我國在最初啟動融資融券業務試點時,鑒于風險防范的考慮,證券公司只能對自有證券和資金開展兩融業務,導致券源不足、資金有限、準入門檻較高等問題,兩融業務的規模受到較大限制,特別是融券業務規模較小,個股“做空”力量極為微弱。而轉融通業務的推出不僅能夠解決證券種類和資金額限制的問題,而且進一步完善了我國證券市場的做空機制,從而有利于更好地發揮融資融券業務在平抑股價波動的效果。

轉融通,是指由銀行、基金、保險公司或專業的證券金融公司等機構提供資金和證券,為證券公司開展融資融券業務提供資金和證券來源,證券公司則作為中介,將這些資金和證券提供給融資融券客戶。[7]轉融通機制的推出有利于平衡我國兩融業務,擴大證券交易種類,實現真正的融券交易。對于那些證券的長期持有者,并不關心證券價格短時間的漲跌,其所有的大量證券通過轉融通機制,借助于證券金融公司的平臺實現流通。

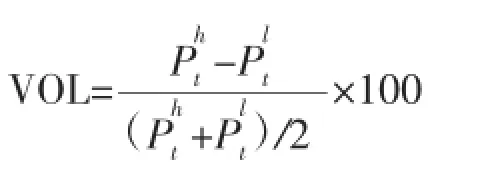

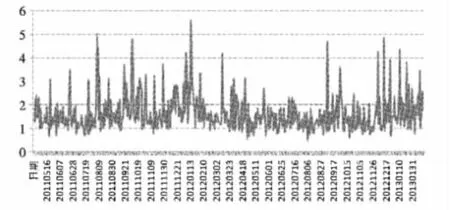

本文擬采用滬深300指數的日震蕩波幅來衡量我國股價波動,記為VOL,即:

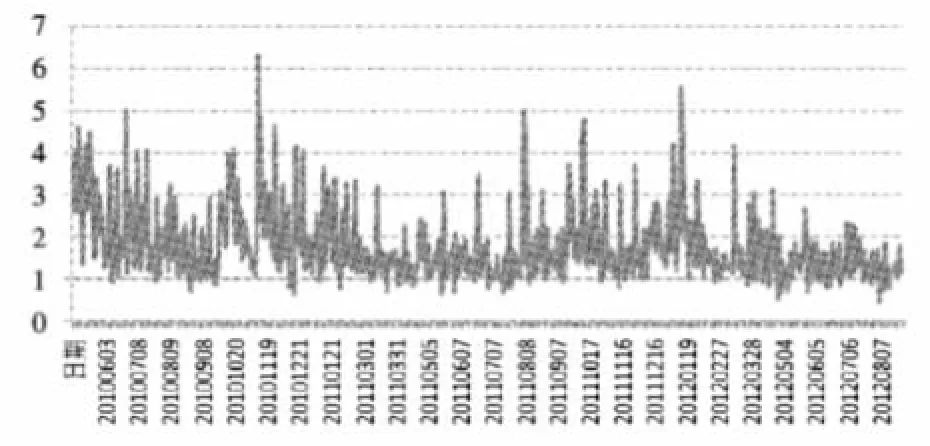

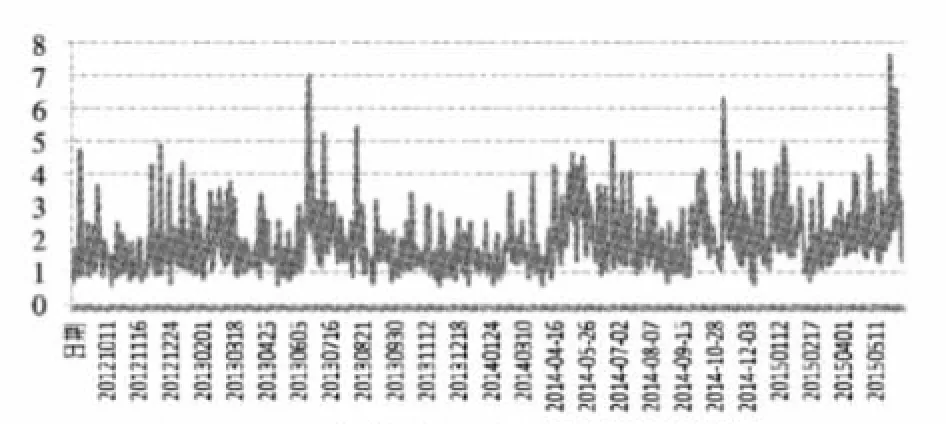

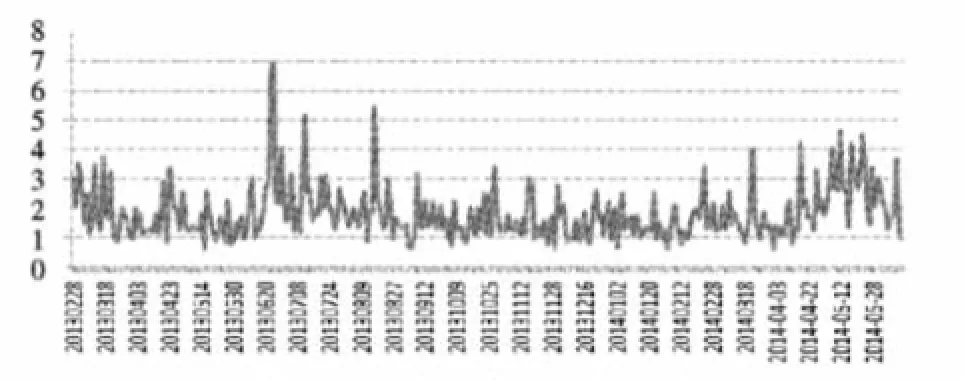

其中,Pht代表滬深300指數在第t日的最高指數,Plt代表滬深300指數在第t日的最低指數。以轉融通業務推出的時間為分界點,并截止到2015 年6月15日股災發生之前,可以得到轉融通前后我國股價波動圖,如圖1、圖2、圖3、圖4所示。

圖1 轉融資推出前我國股價日波動圖

圖2 轉融資推出前我國股價日波動圖

圖3 轉融資推出前我國股價日波動圖

圖4 轉融資推出前我國股價日波動圖

對比圖1和圖2,2012年8月30日轉融資業務推出之后,我國股價波動率波動在一定程度上減弱了,大幅波動的頻數減少了,但是減弱效果不是很明顯。對比圖3和圖4,2013年2月28日轉融券業務推出之后,我國股價波動減弱了很多,股價大幅波動的頻數明顯減少,由此可以得出轉融資轉融券業務能夠共同減弱股價波動。

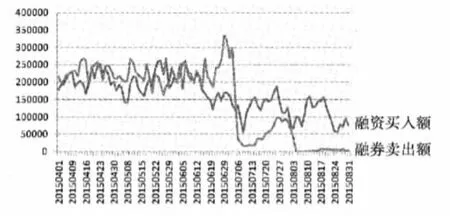

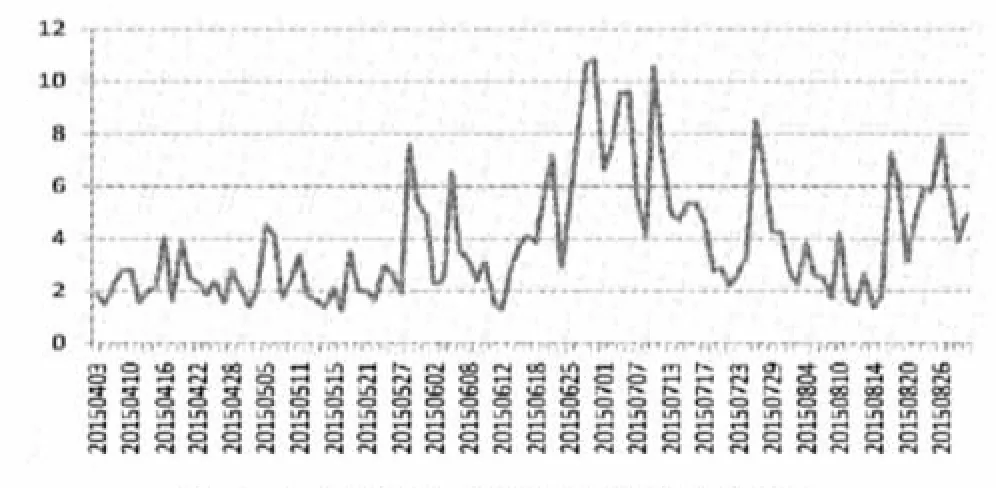

2015年6月15日,我國股票市場上證指數在17個交易日內跌幅達32%,多個交易日出現數千只股票跌停的情況。此次股災的發生是由于證監會清理場外配資造成的。兩融業務2015年4月至8月的交易量如圖5所示,在2015年6月15日前后融資買入額下降,融券賣出額上升,而對應于圖6中該期間的股價波動幅度明顯增大。原因在于2015年6月前后受期貨交易投機的影響,股價單向波動并不是推出兩融業務的初衷,反而起到了反作用,股市相關政策的不穩定加劇了股價波動。

圖5 2015年4月至8月兩融業務日交易量 (單位:萬元)

圖6 2015年4月至8月股價日波動圖

四、融資融券交易對股票價格波動率影響的實證分析

(一)指標選取與數據描述

本文選取涵蓋了滬深股票市場近六成市值的滬深300指數作為反映股票市場運行狀況的代理變量,分別以轉融資交易和轉融券交易實施之日作為分界點,分別以轉融資前566個交易日和轉融資后729個交易日(2010.5.5~2015.8.31)以及轉融券前449個交易日和轉融券后612個交易日(2011.4.25~2015.8.31)的數據作為樣本,然后進行轉融資交易和轉融券交易實施前后的對比分析。數據來源于上海證券交易所、深圳證券交易所官網以及銳思數據庫。

指標選取:

1.融資買入額:本文選取滬深兩市日融資買入額求和得到。轉融資前記為QRZ,轉融資之后記為HRZ。

2.融券賣出量:本文選取滬深兩市日融券賣出量求和得到。轉融券之前記為QRQ,轉融券之后記為HRQ。

3.股價波動率:本文采用滬深300指數的日震蕩波幅,記為VOL,轉融資之前的股價波動率記為VOL1,轉融資之后的記為VOL2,轉融券之前的記為VOL3,轉融券之后的記為VOL4。

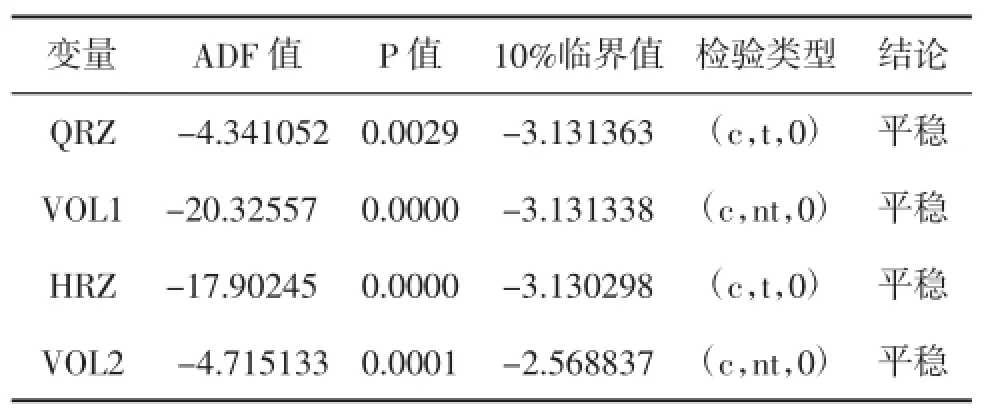

(二)平穩性檢驗

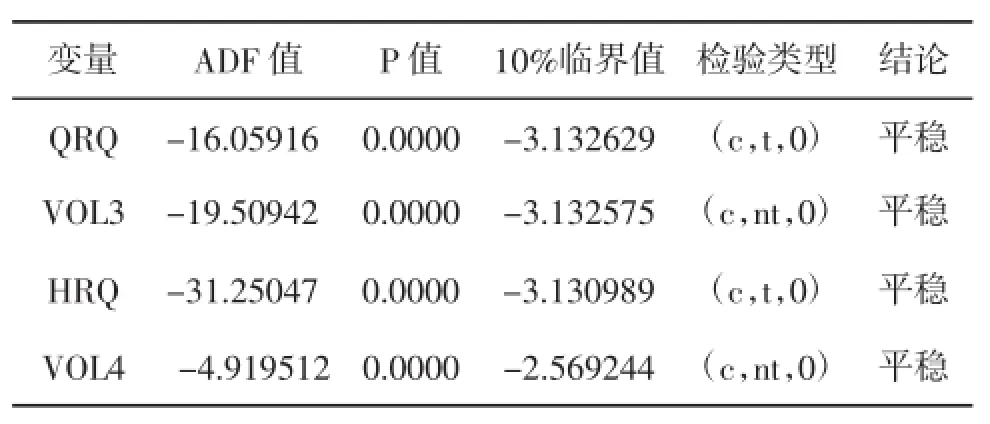

在利用Eviews8.0軟件建立VAR模型過程中,首先對QRZ、HRZ、QRQ、HRQ、VOL1、VOL2、VOL3、VOL4進行單位根檢驗,其統計結果如表1、表2所示。

表1 轉融資前后ADF單位根檢驗結果

表2 轉融券前后ADF單位根檢驗結果

根據表1、表2所顯示的結果,在10%的置信水平下,QRZ、VOL1、HRZ、VOL2、QRQ、VOL3、HRQ 和VOL4的ADF值的絕對值均小于臨界值的絕對值,因此應該拒絕原假設,接受備擇假設,即表明各個變量都是平穩的。從而可以建立檢驗模型,實證研究轉融通前后融資買空、融券賣空對我國股票價格波動率的作用效果。

(三)VAR模型穩定性檢驗

根據平穩性檢驗結果可知,序列QRZ、VOL1、HRZ、VOL2、QRQ、VOL3、HRQ和VOL4均為I(0)序列,符合建立VAR模型的條件。根據AIC和SC信息準則,結合樣本數量的有限性和實際的經濟運行情況,選擇轉融資前后和轉融券前后VAR模型的最優滯后階數均為2。

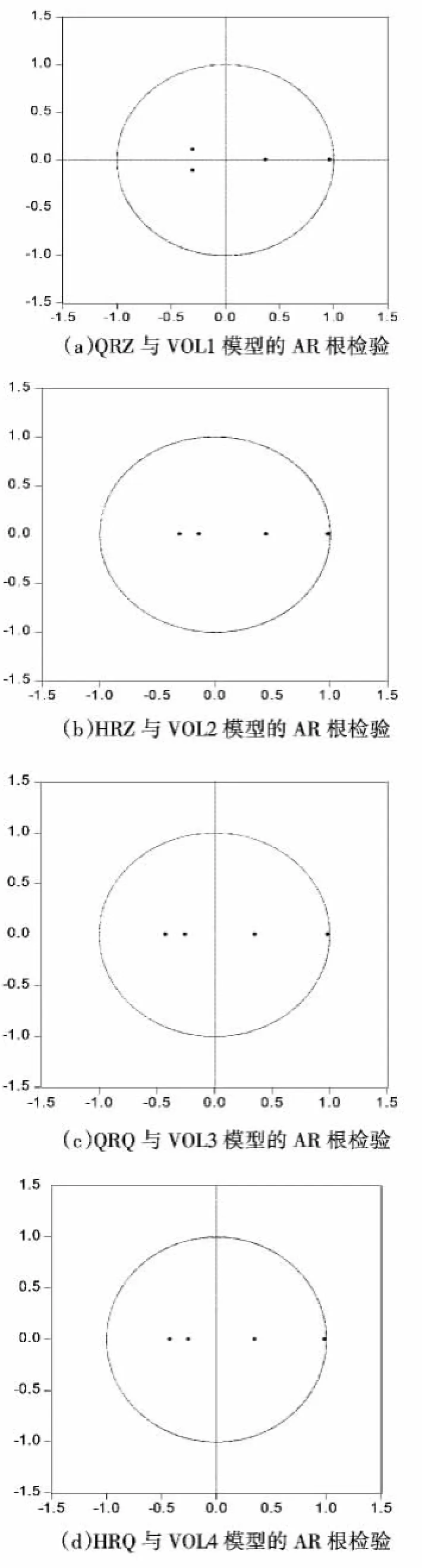

進一步對VAR(2)模型的穩定性進行AR根檢驗,檢驗結果如圖7所示。

圖7 AR根檢驗

由圖7可以看出,轉融資前后融資買空交易以及轉融券前后的融券賣空交易與滬深300指數波動率的VAR(2)模型的特征方程的根的倒數均在單位圓內,說明QRZ與VOL1的VAR(2)模型,HRZ 與VOL2的VAR(2)模型,QRQ與VOL3的VAR(2)模型,HRQ與VOL4的VAR(2)模型都較為穩定。

(四)Granger因果關系檢驗

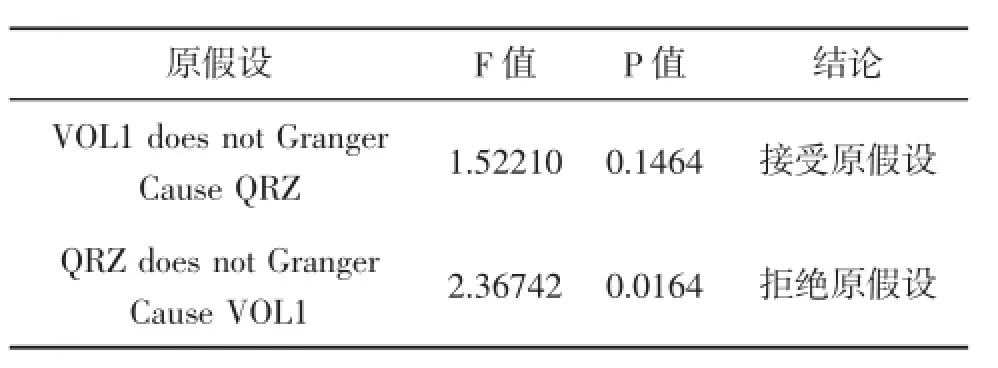

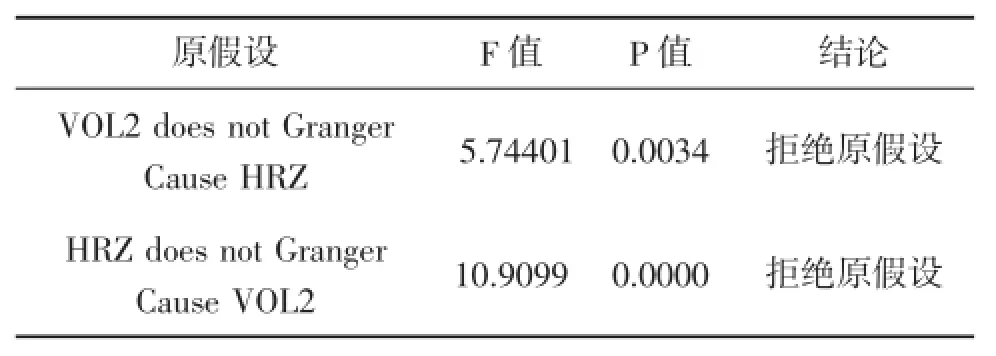

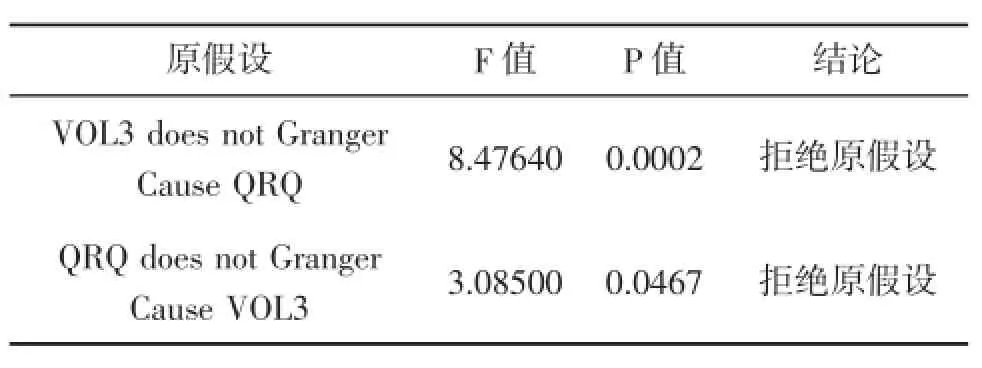

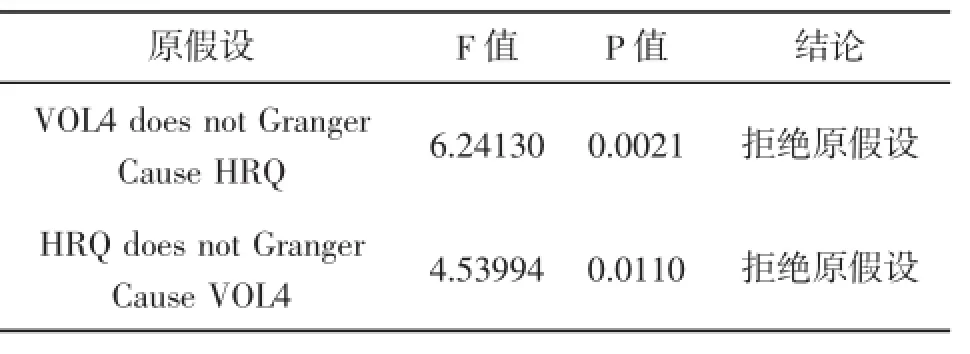

為進一步檢驗轉融資前后融資買空交易以及轉融券前后融券賣空交易與股價波動率之間的相互影響關系,本文對QRZ與VOL1,HRZ與VOL2以及QRQ與VOL3,HRQ與VOL4進行Granger因果關系檢驗,其檢驗結果如表3、表4、表5和表6所示。

表3 Q RZ與VOL1之間的Granger因果檢驗

表4 HRZ與VOL2之間的Granger因果檢驗

表5 Q RQ與VOL3之間的Granger因果檢驗

表6 HRQ與VOL4之間的Granger因果檢驗

在5%的置信水平下,轉融資前,融資買空交易與滬深300指數波動率之間存在單向因果關系,即融資買空交易是引起滬深300指數波動率變動的Granger原因,滬深300指數波動不是引起融資買空交易變動的Granger原因;轉融資后,融資買空交易與滬深300指數波動率之間存在雙向的因果關系,即融資買空交易是引起滬深300指數波動率變動的Granger原因,滬深300指數波動也是引起融資買空交易變動的Granger原因。而轉融券前,融券賣空交易與滬深300指數波動率之間存在雙向因果關系,即融券賣空交易是引起滬深300指數波動變動的Granger原因,滬深300指數波動也是引起融券賣空交易變動的Granger原因;轉融券后,融券賣空交易與滬深300指數波動率之間存在雙向因果關系,即融券賣空交易是引起滬深300指數波動變動的Granger原因,滬深300指數波動也是引起融券賣空交易變動的Granger原因。

(五)脈沖響應函數分析

本文通過脈沖響應函數分析來研究轉融資前后融資買空量變化以及轉融券前后融券賣空量變化對我國股價波動率的影響。

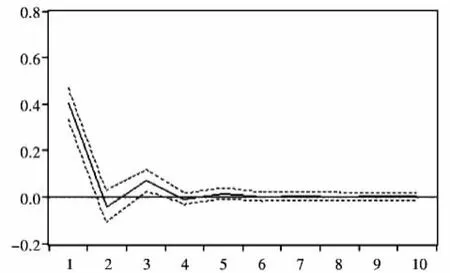

由圖8可以看出,當VOL1受到QRZ一個標準差的正向沖擊時,即期的響應函數效應為正,并呈現下降的趨勢,到第1期開始由正變負,并呈現出下降上升再下降繼而緩慢上升趨近于零的趨勢,但始終是負效應。這說明,在轉融資之前,融資買空量增加會在當期增加股價的波動,但是在以后的期間會抑制股價波動。

圖8 VOL1對QRZ的脈沖響應圖

由圖9可以看出,當VOL2受到HRZ一個標準差的正向沖擊時,即期的響應函數效應為正,并呈現出下降的趨勢,隨后,出現上升再下降再上升的趨勢并趨近于零,且沖擊效應在第3期之前為正效應,之后變為負效應。這說明,轉融資之后,融資買空量的增加在短期內會增加股價的波動,長期內會減弱股價波動。

圖9 VOL2對HRZ的脈沖響應圖

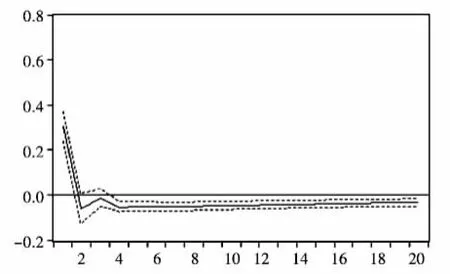

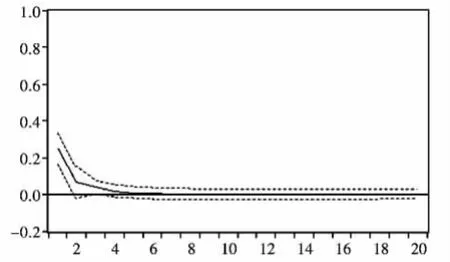

由圖10可以看出,當VOL3受到QRQ的一個標準差的正向沖擊之后,即期的響應函數效應為正,呈現出下降的趨勢,隨后上升再下降并趨近于零,其中在第1期到第2期之間是負效應,其余期間都是正效應。這說明,在轉融券之前,融券賣空增加會在當期增加股價波動,在第1期到第2期之間會起到一定的平抑股價波動的作用。

圖10 VOL3對QRQ的脈沖響應圖

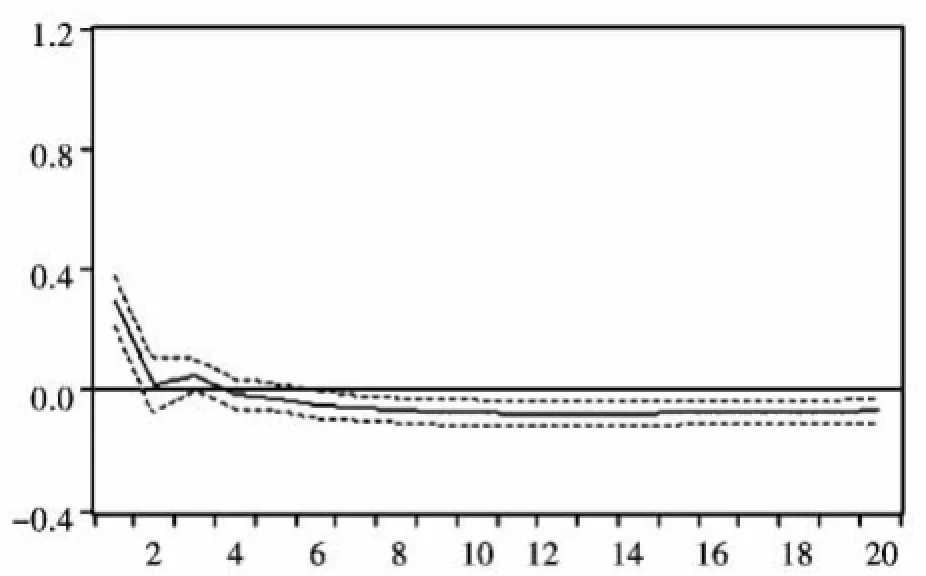

圖11 VOL4對HRQ的脈沖響應圖

由圖11可以看出,當VOL4受到HRQ的一個標準差的正向沖擊之后,即期的響應函數效應為正,隨后呈現下降的趨勢,但始終為正效應。這說明,在轉融券之后,融券賣空的增加會增加股價波動。

綜上所述,在轉融資前,融資買空增加對股價波動起到一定的平抑作用,可是在轉融資之后,融資買空的增加加大了股價波動;在轉融券之前,融券賣空增加對股價波動起到一定的平抑作用,而在轉融券之后,融券賣空增加同樣也增加了股價波動。圖8至圖11反映了幾點相似之處:(1)通過對數據的分析,可以得出,轉融資前后和轉融券前后,融資買空以及融券賣空對股價波動的沖擊作用趨勢基本是一致的;(2)不管是轉融資和轉融券之前還是之后,融資買空和融券賣空增加都會對股價波動起到即期助長的作用,但這種助長作用會逐漸減弱直至趨近于零;(3)盡管轉融資和轉融券前后,融資買空和融券賣空增加都會即期增加股價波動,但是從數值大小上來看,轉融資和轉融券之前對股價波動的即期增加效應遠遠大于轉融資和轉融券之后的即期增加效應,從這個角度來說,轉融資和轉融券之后,融資買空和融券賣空對股價波動的即期助長效應減小了。

(六)方差分解分析

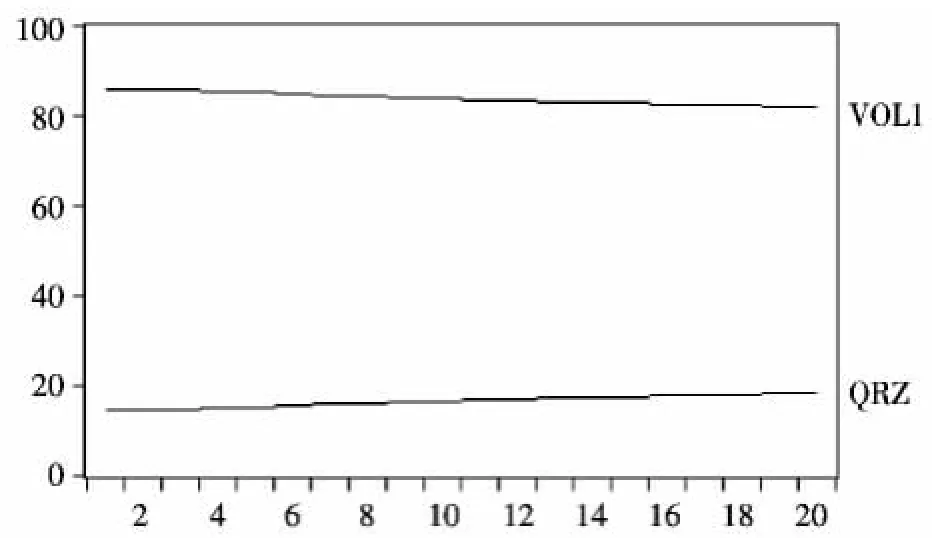

從圖12中可以看出,在轉融資之前,融資買空量對股票價格波動率產生的影響,在期初的貢獻度為15%左右,最后在大概20%左右穩定下來。

圖12 VOLI的方差分解圖

從圖13中可以看出,在轉融資之后,融資買空量對股票價格波動率產生影響的貢獻度,在期初的5%到期末基本穩定在10%左右。

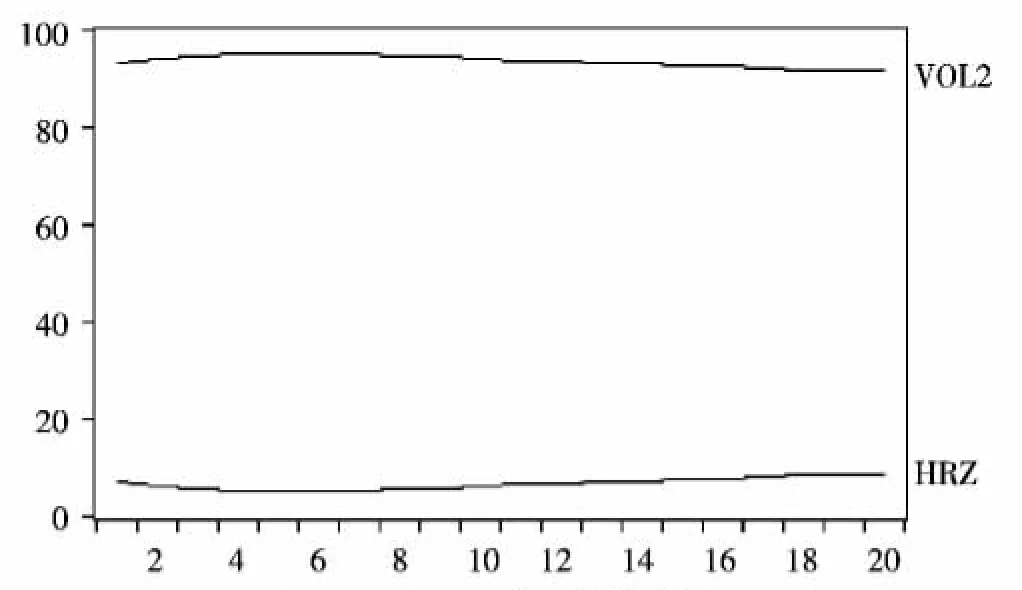

從圖14中可以看出,在轉融券之前,融券賣空量對股票價格波動率產生影響的貢獻度,從期初到期末基本穩定在25%左右。

從圖15中可以看出,轉融券之后,融券賣空量對股票價格波動率影響的貢獻度,從期初到期末基本保持在5%左右。

圖13 VOL2的方差分解圖

圖14 VOL3的方差分解圖

圖15 VOL4的方差分解圖

綜上所述,通過方差分解可以看出,轉融資和轉融券之后,融資買空和融券賣空對我國股票價格波動率的影響貢獻度減小,而且,在轉融資前后融資買空對股票價格波動率影響貢獻度的變化,比在轉融券前后融券賣空對其貢獻度的變化要小。

五、結論

本文基于2010年5月5日至2015年8月31日的日度數據,建立VAR模型,對比分析了轉融資前后融資買空以及轉融券前后融券賣空對股票價格波動率的影響。通過Granger因果檢驗、脈沖響應函數分析以及方差分解分析,得到的結果表明:轉融資和轉融券實施之后,融資買空量以及融券賣空量的變化對股票價格波動率的影響作用減小了,即從一定程度上抑制了股票價格的大幅波動。通過對轉融資和轉融券前后融資融券交易對股票市場的波動性影響的對比分析,為進一步完善融資融券交易制度,避免股票市場價格不正常地大幅波動,本文提出以下幾點建議:

首先,加大融券業務的規模。盡管在轉融通機制建立之后,融券業務規模比之前增加了,但從滬深兩市對融資融券數量的統計結果可以看出,融券數量相對于融資數量仍很小。從前面方差分解的結果來看,轉融券前后比轉融資前后對股市波動性的貢獻度要大,因此,增加融券業務的規模,實現融資融券業務的平衡,更有利于平緩股價的波動性,從而進一步完善我國資本市場。

其次,進一步完善轉融通業務規則。從模型分析來看,我國引入轉融通機制之后,在沒有突發事件時,股價波動相對于之前平緩了很多,這說明轉融通機制的建立對于股票市場的穩定有利。但是針對我國目前金融市場現狀,轉融通機制仍需不斷完善,例如完善融資融券交易規則、建立差別化交易政策、完善監管制度等,促進轉融通業務的健康平衡發展。

最后,為轉融通機制營造良好的經濟環境。鑒于2015年6月股災發生導致轉融通機制對平抑股價波動影響失效情況的發生,轉融通機制對股價波動的有利影響需要在較為穩定的經濟環境中才能實現,對于股票市場中出現的突發情況,轉融通業務很可能會加大股價波動幅度。因此,要使轉融通機制更好地發揮平抑股價的作用,需要營造一個較為穩定的經濟環境。

參考文獻:

[1]廖士光,楊朝軍.賣空交易機制對股價的影響[J].金融研究,2005,(10):131-142.

[2]廖士光,張宗新.新興市場引入賣空機制對股市的沖擊效應——來自香港證券市場的經驗證據[J].財經研究,2005,31(10):42-52.

[3]蕭憲鴻.融資比率與融券保證金成數變動對臺灣股市報酬率及成交量影響之研究[D].臺灣:臺灣國立中興大學,1997.

[4]陳思行.證券信用交易制度對股市波動性的影響——基于臺灣市場的實證研究[J].世界經濟情況,2010(9):47-51.

[5]楊穎,張同緯.融資融券對我國股票市場波動性的實證分析——基于VAR模型[J].浙江金融,2012(8):59-60.

[6]汪天都,孫謙.融資融券與金融市場的波動性——基于我國A股的實證檢驗[J].管理現代化,2014(3):4-6.

[7]馮佳.轉融通業務模式選擇[J].中國金融,2011(20):41-43.

(責任編輯:李丹;校對:盧艷茹)

Analysis of the Impact on China’s Stock Price Volatility before and after Refinancing of Margin Trading

Wei Xiaoqin,Zhao Jiannan,Zhang Xiangjuan

(Ocean University of China,Qingdao 266100,China)

Abstract:The paper analyzed the impact of margin trading volume on China’s stock market volatility and discovered that the implementation of margin trading could ease the volatility in stock market to some extent,which was helpful for the stabilization of capital market.But the positive influence of margin trading could only be realized in relatively stable economic environment.As for the occurrence of emergent situation in stock market,margin trading could increase the volatility of stock price.

Key words:margin trading;stock price volatility;VAR model

中圖分類號:F830.91

文獻標識碼:A

文章編號:1006-3544(2016)03-0046-08

收稿日期:2016-02-21

基金項目:2011教育部人文社科研究規劃基金一般項目(11YJA790160)

作者簡介:魏曉琴,女,山西大同人,經濟學博士,中國海洋大學經濟學院;趙建南,女,山東濰坊人,中國海洋大學經濟學院;張祥娟,女,山東濰坊人,中國海洋大學經濟學院。