人民幣匯率、利率、貨幣供應量三者變動關系的研究

摘要:匯率是兩種貨幣之間的兌換比率,匯率的波動會影響一個國家的進出口貿易甚至是經濟穩定,尤其關系到外貿企業的生存以及一國的貨幣金融環境。本文著眼于匯率與宏觀經濟因素之間存在互動與反饋這個事實,利用能夠揭示多變量間互動關系的向量自回歸模型(VAR),揭示匯率、貨幣供應量、利率三者之間的聯動關系和影響程度。

關鍵詞:人民幣匯率;利率;貨幣供應量;向量自回歸模型(VAR)

中圖分類號:F822.0 文獻識別碼:A 文章編號:1001-828X(2016)006-000-02

一、緒言

匯率是兩種貨幣之間的兌換比率,亦可視為一個國家的貨幣對另一種貨幣的價值。匯率又是各個國家為了達到其政治目的金融手段。匯率雖然會因為一國利率和通貨膨脹以及國家的政治與經濟等原因而發生變動,但匯率最終是由外匯市場決定。由于匯率的波動會影響一個國家的進出口貿易甚至是經濟穩定,尤其關系到外貿企業的生存以及一國的貨幣金融環境。學術界對人民幣匯率預測問題的研究較多,國內學者普遍使用如ARIMA、小波分析等單變量模型或其組合,而忽視了宏觀經濟基本面在匯率預測中的作用。單變量模型的原理為使用一個時間序列過去值所包含的信息來預測其未來值,是一種數據挖掘手段。其優點是充分挖掘了數據內在的信息,不失為一種客觀的研究方法。但是這類方法缺乏經濟理論支撐,現實生活中經濟體的方方面面相互關聯,影響匯率的因素錯綜復雜,拋開匯率與其他經濟變量的聯系,單純地靠匯率自身來預測匯率,這類做法顯然難以令人信服。因此,本文著眼于匯率與宏觀經濟因素之間存在互動與反饋這個事實,利用能夠揭示多變量間互動關系的向量自回歸模型(VAR),基于多種匯率理論選擇了匯率、貨幣供應量、利率三個變量建立模型,揭示匯率、貨幣供應量、利率三者之間的聯動關系和影響程度,補充前人在匯率預測研究中的不足。

二、實證分析

本文使用中國人民銀行公布的人民幣對美元匯率(月平均數),全國銀行同業隔夜拆借利率(月度加權平均),以及廣義貨幣(M2)存量數。觀測期間為2005年2月至2015年12月。數據頻率為月度。樣本容量為131。計量軟件采用python。

1.平穩性檢驗

不平穩的時間序列可能導致虛假回歸,建立的模型將毫無意義。本文與主流觀點一致,主張用平穩數據建模。首先檢驗數據的平穩性。用ADF方法進行平穩性檢驗,匯率和利率首先滿足1%水平下的平穩性要求,對M2進行一階差分后,也滿足了平穩性要求。

2.滯后階數選擇

VAR(P)模型中用變量的滯后值作為解釋變量,自然需要選擇合適的滯后期數P。在10階的范圍內選擇滯后期數,bic準則和fqic準則的最優滯后階數都是1階,同時,aic準則和fpe準則的最優滯后階數分別是10階和9階。有兩種準則都選擇1階,也為了簡化分析過程,所以本文選擇建立了一個VAR(1)模型。

3.參數估計

如圖表中結果顯示,對匯率和貨幣供應量的VAR模型回歸結果的系數顯著性較高,但對利率的回歸結果的t統計量顯著性達不到要求。從具體系數上看,模型受其自身的滯后變量的影響較大,受另外兩個變量的影響較小。

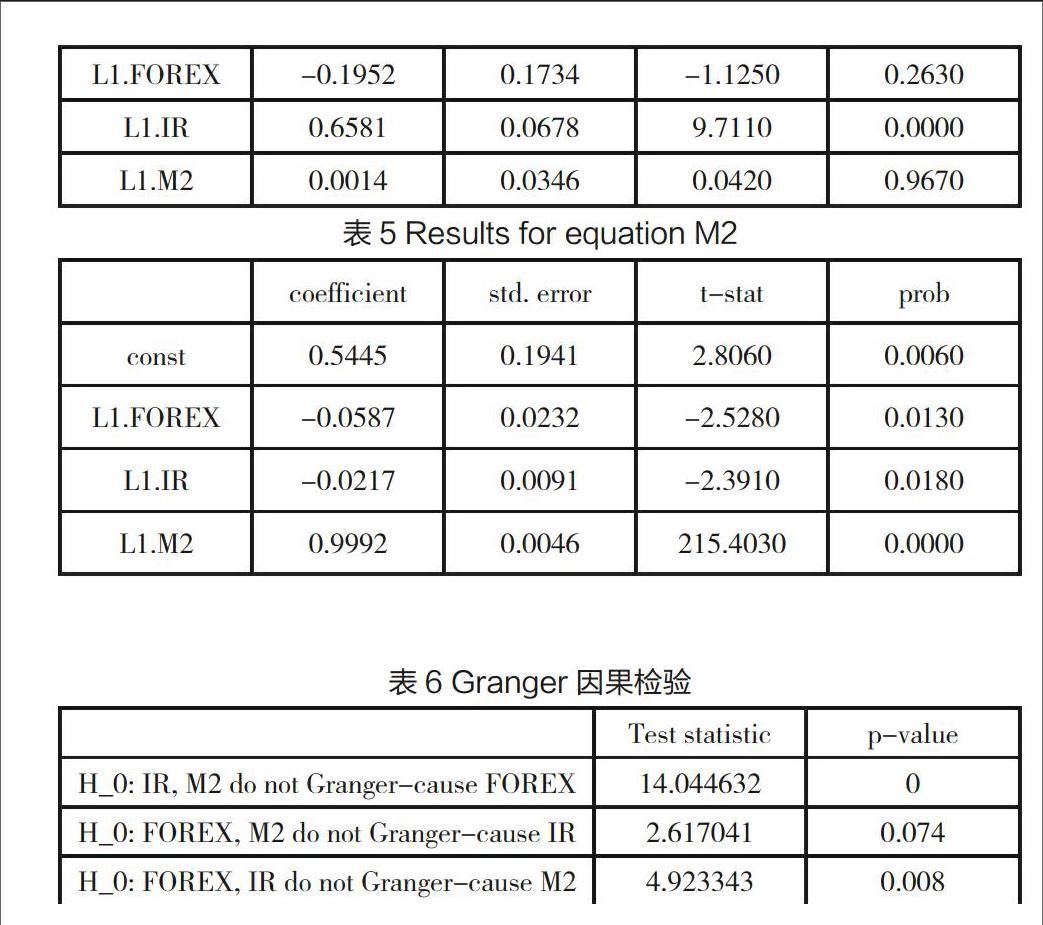

4.Granger因果檢驗

基于Granger因果檢驗的結果,利率變動和廣義貨幣增長量都是匯率變動的格蘭杰原因,說明利率的變動和廣義貨幣的增長都有助于解釋人民幣匯率水平的變化。匯率變動和利率都是廣義貨幣增長量的格蘭杰原因,說明央行在決定貨幣增發量時很可能參考了人民幣匯率和利率的走向。上述檢驗結果顯示匯率與廣義貨幣增長量不是利率變動的格蘭杰原因,說明匯率的信息對于利率預測并沒有顯著意義。

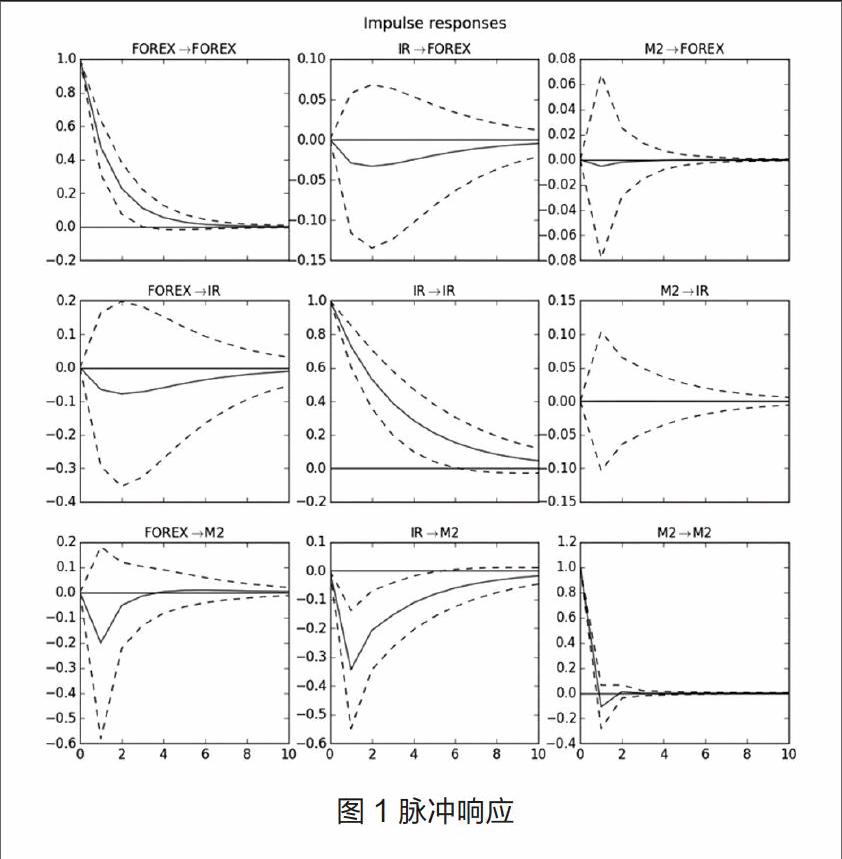

5.脈沖響應函數

如圖所示,利率對匯率的影響波動較小,收斂速度也較為緩慢;貨幣供應量對匯率的影響極低,并迅速收斂。同時,匯率和利率對貨幣供應量的影響較大,波動也較為劇烈,匯率的影響在4期后由負轉正,但不明顯。由于匯率與廣義貨幣增長量不是利率變動的格蘭杰原因,因此不討論對利率的脈沖響應。

三、結論

利率的變動和廣義貨幣的增長都有助于解釋人民幣匯率水平的變化。其中,利率對匯率的影響波動較小,持續性較強,貨幣供應量對匯率的影響極低并會迅速衰減。央行在決定貨幣增發量時很可能會受到人民幣匯率和利率的走向的影響。相對于匯率所受到的影響,這種影響更加強烈,波動性也更大。匯率從長期看對貨幣供應量有正向影響,但不明顯。匯率與廣義貨幣增長量不是利率變動的格蘭杰原因,說明匯率的信息對于利率預測并沒有顯著意義。利率水平是貨幣當局的可控工具。提高利率水平將帶來貨幣的貶值。貨幣供應量是也一個可以用來調控的變量。為了保證匯率的穩定性,貨幣供應量增長率應保持相對平穩。但綜合考慮上述因素,相比于利率水平,貨幣供應量對匯率的影響小而短暫,不是貨幣當局影響匯率的可操作手段。

參考文獻:

[1]易綱,范敏.人民幣匯率的決定因素及走勢分析[J],經濟研究,1997(10):26-35.

[2]魏紅燕,孟純軍.基于模型的短期匯率預測[J],經濟數學,2014,31(1):81-84.

[3]黃志偉,謝合亮.匯率波動與貨幣供應量的不確定性關系—基于中國的經驗論證[J],時代金融旬刊,2011(10).

[4]張奕韜.基于ARIMA模型的外匯匯率時間序列預測研究[J].華東交通大學學報,2009.

[5]Wes McKinney,Python for Data Analysis[M],First Edition,USA:OREILLY,2013.

[6]彭紅楓,魯維潔.中國金融市場基準利率的選擇研究[J],管理世界,2010(11).

作者簡介:楊曉峰(1989-),男,山西太原人,碩士,山西財經大學統計學院研究生,研究方向:宏觀經濟。