2000-2015年房地產(chǎn)投資與經(jīng)濟增長實證研究

——基于江蘇省13個地級市的面板數(shù)據(jù)

齊琳

2000-2015年房地產(chǎn)投資與經(jīng)濟增長實證研究

——基于江蘇省13個地級市的面板數(shù)據(jù)

齊琳

房地產(chǎn)投資與區(qū)域經(jīng)濟增長的相互關(guān)系因房地產(chǎn)市場的火爆飽受關(guān)注。文章根據(jù)江蘇省13個地級市2000-2015年房地產(chǎn)投資、非房地產(chǎn)投資、區(qū)域人口與經(jīng)濟增長(GDP)的面板數(shù)據(jù),通過單位根檢驗和協(xié)整檢驗證實江蘇省13個地級市區(qū)域內(nèi)房地產(chǎn)投資、非房地產(chǎn)投資、勞動力和經(jīng)濟增長存在長期的均衡關(guān)系,然后對面板模型的選擇和回歸估計,得到了江蘇省范圍內(nèi)13個地級市經(jīng)濟增長的房地產(chǎn)投資系數(shù),結(jié)果顯示江蘇省內(nèi)蘇州市對房地產(chǎn)投資依賴最大,房地產(chǎn)投資對鎮(zhèn)江市影響最小,接近于0,房地產(chǎn)投資對徐州市的影響是負面的。

房地產(chǎn)投資;經(jīng)濟增長;江蘇省;面板數(shù)據(jù)

一、引言

2015年江蘇省實現(xiàn)地方生產(chǎn)總值70116.4億元,在國內(nèi)外經(jīng)濟不景氣的背景下仍強勢增長8.5%。房地產(chǎn)市場四小龍:南京、蘇州、合肥、廈門中江蘇省占了兩個,那么房地產(chǎn)投資對江蘇省的經(jīng)濟增長到底起到什么作用?本文將利用柯布道格拉斯生產(chǎn)函數(shù)的對數(shù)分別對江蘇省各市和13市的面板數(shù)據(jù)進行平穩(wěn)檢驗、協(xié)整檢驗和面板數(shù)據(jù)的回歸估計,探尋二者的關(guān)系。

二、方法選取

經(jīng)濟現(xiàn)象越來越復雜,只用時間序列數(shù)據(jù)來對經(jīng)濟現(xiàn)象進行研究偏差較大。面板數(shù)據(jù)能夠控制個體的異質(zhì)性,克服時間序列的多重共線性等問題,較好地確定和估計經(jīng)濟關(guān)系,使模型設定更合理,樣本估計更準確。

(一)面板數(shù)據(jù)簡介

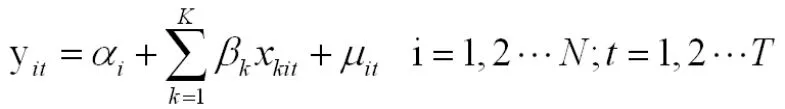

N個橫截面成員方程組成靜態(tài)面板數(shù)據(jù)模型:

其中yit是方程的因變量,xlit…xkit是K個解釋變量,N是方程的橫截面的個體成員數(shù),T代表橫截面成員的樣本觀測的時期數(shù),參數(shù)αi代表截距項,β1i,…βki代表對應于K個解釋變量的系數(shù);在這里我們假設方程中的隨機誤差項ult相互獨立,且方程均滿足均值為零、方差同為σ2tl。

當考慮解釋變量與被解釋變量的滯后項,動態(tài)面板模型為:

δ1i…δpi表示對應p個變量之后被解釋變量的系數(shù)。ζ表示外生變量。

由于對截距項和解釋變量的系數(shù)的限制不同,將靜態(tài)面板數(shù)據(jù)模型分成三種:混合回歸模型、變截距模型和變系數(shù)模型。

1.混合回歸模型一般形式:

該模型假設,方程中截距項α和解釋變量的系數(shù)βit…βkt對所有的截面?zhèn)€體成員都是不變的,即個體成員既不受個體影響,也沒有結(jié)構(gòu)變化。于是:αi=αj,βi=βj。我們可以用最小二乘法對模型直接進行估計。

2.變截距模型

這個模型假定,方程中截面?zhèn)€體成員截距項αi不同,解釋變量系數(shù)β1i,…βki不變,即個體成員會受到個體影響但沒有結(jié)構(gòu)變化,即αi≠aj,βi=βj

3.變系數(shù)模型的一般公式

此模型假定,截距項αi和解釋變量系數(shù)β1i,…βki對于所有的截面?zhèn)€體成員不相同,即個體成員上既存在個體的影響,又有結(jié)構(gòu)變化。于是我們有,αi≠aj,βi≠βj,所以稱其為變系數(shù)模型。對變截距和變系數(shù)模型,根據(jù)個體影響對模型的不同形式,還需要進一步細分為固定效應模型和隨機效應模型:

(二)面板數(shù)據(jù)模型形式設定

我們首先檢驗樣本數(shù)據(jù)應該用哪種模型,一旦模型選錯,估計結(jié)果有偏,而且同研究的現(xiàn)實經(jīng)濟狀況不符,可能得出錯誤的結(jié)論。本文采用一般常用的Hausman檢驗決定模型的影響形式、F檢驗來確定模型形式。

1.Hausman檢驗

原假設:數(shù)據(jù)適用隨機效應模型:

在原假設條件(隨機效應)下,αi與其他解釋變量不相關(guān),即沒有遺漏相關(guān)變量,cov(xt,μ)=0,最小二乘法登出的估計量與工具變量法(IV)得到的參數(shù)一致。如果不符合原假設,cov(xt,μ)≠0最小二乘法得出的估計量得出的參數(shù)與IV得到的參數(shù)不一致。所以Hausman檢驗通過檢驗IV估計量與最小二乘法得出的估計量是否有顯著的差異性,來檢測樣本是否符合隨機效應。

2.F檢驗

對于我們的樣本數(shù)據(jù)適用變系數(shù)模型、變截距模型和混合回歸模型的哪一種,做出兩個假設:

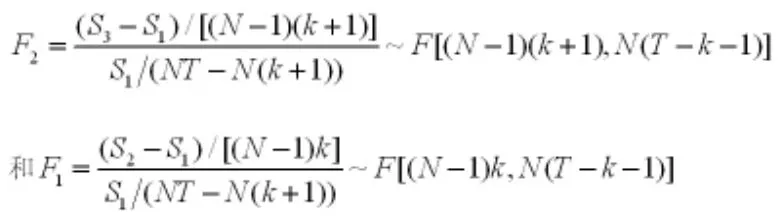

并相應給出以下兩個F檢驗統(tǒng)計量:

N是方程的截面成員個數(shù),T是方程中截面成員樣本觀測期數(shù),K是所有非常數(shù)項的解釋變量個目,S1,S2,S3分別是三種模型變系數(shù)、變截距、混合回歸的殘差平方和。

(三)面板的單位根檢驗

在回歸分析之前我們還需要檢驗樣本數(shù)據(jù)的平穩(wěn)性,也就是面板數(shù)據(jù)單位根檢驗,大致有兩種方法:共同單位根檢驗(common root)和個體單位根檢驗(individualroot)。commonroot利用LLC檢驗,假設paneldata每個個體的系數(shù)相等并且同質(zhì)的,所以局限性比較大;individualroot采用IPS檢驗和Fisher檢驗,IPS檢驗是假定paneldata有N個相互獨立的個體,每個個體都有T時期的數(shù)據(jù),通過構(gòu)造統(tǒng)計量來檢驗paneldata是否存在單位根,檢驗平衡面板數(shù)據(jù)時一般會用這種方法。但是如果paneldata不平衡,IPS檢驗結(jié)果就會不準確,F(xiàn)isher檢驗包括Fisher-ADF檢驗和Fisher-PP檢驗,這兩種方法都設定時間序列長度的觀測值和滯后期可以不同,對IPS檢驗方法進行了改進,檢驗的準確度較高。以上幾種單位根檢驗方法的原假設都是paneldata含有單位根,如果原假設被拒絕,panel data是平穩(wěn)的。

(四)面板協(xié)整檢驗

如果單位根檢驗后所有變量都是同階單整的,我們才可以檢驗paneldata的單位根變量之間是否存在長期的均衡關(guān)系。協(xié)整檢驗主要有Pedroni檢驗、Kao檢驗和Johansen協(xié)整檢驗三種。三種方法都假定各變量間不存在協(xié)整關(guān)系,原假設被拒絕則證明面板數(shù)據(jù)通過了協(xié)整檢驗,長期穩(wěn)定的均衡關(guān)系存在。

二、單位根檢驗和協(xié)整檢驗的實證分析

我們將柯布道格拉斯生產(chǎn)函數(shù)剔除技術(shù)的影響,作為模型的依據(jù)。經(jīng)濟增長的指標(GDP)作為因變量,房地產(chǎn)投資看作自變量,加入非房地產(chǎn)投資額、勞動力作為控制變量,除了房地產(chǎn)投資,非房地產(chǎn)的固定資產(chǎn)投資和勞動力也會對經(jīng)濟發(fā)展有重大影響,所以實證分析必須考慮非房地產(chǎn)投資和勞動力。。筆者從江蘇統(tǒng)計年鑒中選取2000年至2015年江蘇省13個地級市的年度GDP、年末總?cè)丝跀?shù)據(jù)、房地產(chǎn)投資額,再利用歷年房地產(chǎn)投資和固定資產(chǎn)投資算出非房地產(chǎn)投資額,分別用英文字母GDP、POPU,RI,NRI表示,把樣本數(shù)據(jù)取自然對數(shù)已消除可能存在的異方差性,分別用lnGDP, lnPOPU,lnRI,lnNRI表示。

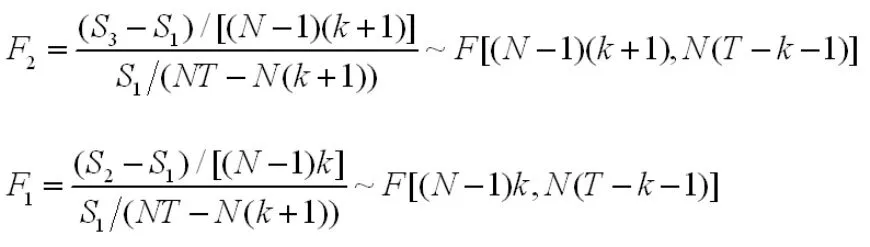

(一)單位根檢驗

根據(jù)上文所述的方法對面板數(shù)據(jù)進行IPS、Fisher-ADF檢驗、Fisher-PP檢驗。結(jié)果如下:

表1 面板數(shù)據(jù)的單位根檢驗

數(shù)據(jù)使用Eviews8.0計算整理所得,檢驗結(jié)果顯示,房地產(chǎn)投資的對數(shù)序列在包含趨勢項時不平穩(wěn),只包含截距項時平穩(wěn)。非房地產(chǎn)投資的對數(shù)序列在只包含截距項時不平穩(wěn),包含截距項時平穩(wěn),所有序列的差分序列平穩(wěn),因此所有序列為同階單整。

(二)協(xié)整檢驗

經(jīng)過檢驗,我們的paneldata四個變量都是同階單整序列,接下來我們進行協(xié)整檢驗。筆者利用Pedroni檢驗,為了保證準確性,再采用Kao檢驗的方法驗證Pedroni檢驗的結(jié)果。檢驗結(jié)果見下表:

表2 江蘇省13個地級市的協(xié)整檢驗結(jié)果

表2結(jié)果顯示:在5%的顯著性水平下,Kao檢驗的p統(tǒng)計值幾乎為0,H0都被拒絕:四個變量存在協(xié)整關(guān)系,Pedroni檢驗大部分統(tǒng)計量的P值小于5%,拒絕H0。所以2000-2015年江蘇省房地產(chǎn)投資、非房地產(chǎn)投資、勞動力、經(jīng)濟增長四個變量之間有長期穩(wěn)定的均衡關(guān)系。

三、面板數(shù)據(jù)模型選擇

(一)Hausman檢驗確定模型的影響形式

利用Eviews8.0對Paneldata建立隨機效應回歸:,然后在回歸結(jié)果的基礎上繼續(xù)進行Hausman檢驗。結(jié)果如下:

表3 面板數(shù)據(jù)Hausman檢驗結(jié)果

Hausman檢驗的P值接近0,拒絕原假設——面板數(shù)據(jù)模型為隨機效應模型。所以江蘇省13地級市的面板數(shù)據(jù)應建立固定效應模型。

(二)F檢驗確定面板數(shù)據(jù)形式

分別用混合回歸模型、變截距模型、變系數(shù)模型估計lnGDP、LnRI、lnNRI、lnPOPU之間的關(guān)系:,并記錄S1,S2,S3,根據(jù)上文所述的

計算F1和F2,得出:

F1=3.984840489;F2=25.80830259在 Eviews8.0通過公式@qfdist(p,v1,v2)(其中p為概率值、v1、v2分別是F分布的自由度)得到F分布的臨界值為:F1(36,156)=1.492935,F(xiàn)2=(48,156)=1.439265。因為F2>1.439265,拒絕H2,又因為F1>1.49,拒絕了H1。因此,江蘇省13個地級市房地產(chǎn)投資對GDP的影響模型適用變系數(shù)模型。

(三)面板模型的回歸估計

根據(jù)面板模型形式的檢驗結(jié)果,我們對江蘇省13個地級市面板數(shù)據(jù)建立固定效應變系數(shù)模型:

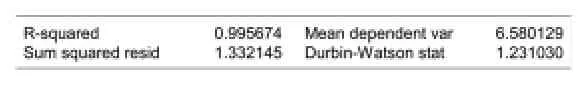

為了消除研究數(shù)據(jù)存在的組內(nèi)自相關(guān)和群組異方差,用Cross-sectionweight對各解釋變量進行截面加權(quán),而且適用White period系數(shù)協(xié)方差的方法,用Eviews8.0對變系數(shù)模型進行估計,結(jié)果如下:

表4 固定效應變系數(shù)模型的回歸估計結(jié)果

截面固定效應(加權(quán)統(tǒng)計量)

截面固定效應(未加權(quán))

表4給出了江蘇省13個地級市數(shù)據(jù)應用固定效應變系數(shù)模型的估計結(jié)果,而后是回歸方程擬合優(yōu)度R2、F、D-W等加權(quán)和未加權(quán)的統(tǒng)計結(jié)果。由表可知,13個地級市的房地產(chǎn)投資、非房地產(chǎn)投資、人口的回歸系數(shù)在1%的顯著性水平下的估計值都是有效的;擬合優(yōu)度達到99%以上;D-W統(tǒng)計量稍小于2,說明在回歸的估計方法中選取Cross-section weight對各解釋變量進行截面加權(quán),并采用White period系數(shù)協(xié)方差的計算方法都有效地削弱了panel data中的組內(nèi)自相關(guān)和群組異方差的影響。

(四)房地產(chǎn)投資對GDP影響力的區(qū)域差異

房地產(chǎn)投資額的回歸系數(shù)β1代表房地產(chǎn)投資每增長1%,GDP將隨之增長β1%,房地產(chǎn)投資對GDP的影響力在江蘇省各市差別很大。13個地級市按照房地產(chǎn)投資的回歸系數(shù)排列如下,第二列為房地產(chǎn)投資系數(shù)與非房地產(chǎn)投資系數(shù)的比值:

表5 江蘇省13個地級市房地產(chǎn)投資對區(qū)域生產(chǎn)總額(GDP)的影響力排名

由表5可知,2000-2015年期間,蘇州市房地產(chǎn)投資增長1%,GDP可增長0.62%,房地產(chǎn)投資額對GDP的影響力市非房地產(chǎn)的14倍,對房地產(chǎn)投資的依賴過高。同為房地產(chǎn)市場四小龍的南京市,房地產(chǎn)投資額增長1%,GDP會上漲0.47%,房地產(chǎn)投資對GDP的影響力是非房地產(chǎn)投資的1.34倍,房地產(chǎn)投資的影響力也高于非房地產(chǎn)投資的影響力,但是對蘇州市較為均衡。徐州市房地產(chǎn)投資對GDP的影響是負向的,房地產(chǎn)投資相比非房地產(chǎn)投資,對GDP的影響力非常微弱。雖然房地產(chǎn)投資與非房地產(chǎn)投資恰當比例仍有待研究,但是由于房地產(chǎn)投資對GDP的影響并不可持續(xù),對房地產(chǎn)投資依賴過高的市區(qū)應借房地產(chǎn)市場的熱潮拉動非房地產(chǎn)投資與技術(shù)進步,以開發(fā)新的經(jīng)濟增長點。

四、結(jié)論

本文使用平穩(wěn)性檢驗、協(xié)整檢驗、面板數(shù)據(jù)回歸估計研究了江蘇省13個地級市房地產(chǎn)投資與經(jīng)濟增長的關(guān)系。研究發(fā)現(xiàn),江蘇省房地產(chǎn)投資與經(jīng)濟增長存在長期的均衡關(guān)系,江蘇省13個地級市房地產(chǎn)投資、非房地產(chǎn)投資、人口、經(jīng)濟增長之間的回歸方程如下:

南京市:

1nGDP=0.465113+0.4730891nRI+0.3523791nNRI+0.3898851nPOPU

無錫市:

1nGDP=0.465113+0.3390481nRI+0.2607331nNRI+0.8007501nPOPU徐州市:

1nGDP=0.465113+0.1833481nRI+1.0770941nNRI-0.1203071nPOPU常州市:

1nGDP=0.465113+0.3193211nRI+0.2607331nNRI+0.7854711nPOPU蘇州市:

1nGDP=0.465113+0.6212651nRI+0.0433961nNRI+0.9046601nPOPU南通市:

1nGDP=0.465113+0.2870291nRI+0.4307361nNRI+0.2696471nPOPU連云港市:

1nGDP=0.465113+0.3418001nRI+0.3248221nNRI+0.4165241nPOPU淮安市:

1nGDP=0.465113+0.2896691nRI+0.4587561nNRI+0.423851nPOPU鹽城市:

1nGDP=0.465113+0.4177621nRI+0.2335081nNRI+0.4644211nPOPU揚州市:

1nGDP=0.465113+0.4177621nRI+0.3441771nNRI+0.2808541nPOPU鎮(zhèn)江市:

1nGDP=0.465113+0.714071nRI+0.5659571nNRI+0.7226701nPOPU泰州市:

1nGDP=0.465113+0.4324211nRI+0.2241501nNRI+0.4910291nPOPU宿遷市:

1nGDP=0.465113+0.4880951nRI+0.2326401nNRI+0.4896571nPOPU

江蘇省內(nèi)房地產(chǎn)投資對GDP的影響力差異較大,其中蘇州市對房地產(chǎn)投資依賴最高,徐州市最低,呈負向影響。雖然房地產(chǎn)投資與非房地產(chǎn)投資對城市經(jīng)濟良性發(fā)展的恰當比例仍有待后續(xù)研究,而且各市區(qū)經(jīng)濟基本面各異,不過可以肯定的是,房地產(chǎn)投資相對非房地產(chǎn)投資過高或過低都不利于城市經(jīng)濟可持續(xù)發(fā)展,從這個角度來說,雖然江蘇省經(jīng)濟總體強勁,各市仍需平衡房地產(chǎn)投資與非房地產(chǎn)投資的關(guān)系,促進經(jīng)濟長期可持續(xù)發(fā)展。

[1]粱富山.房地產(chǎn)價格波動對地方財政收入的效應研究——基于1997-2009省際面板數(shù)據(jù)的實證分析[D].遼寧:東北財經(jīng)大學,2011.

[2]許東釗.中國房地產(chǎn)投資與經(jīng)濟增長關(guān)系的區(qū)域比較研究[D].河北:河北大學,2014.

[3]蔣旻,許曉燕.浙江省經(jīng)濟增長對房地產(chǎn)價格影響實證分析[J].價格月刊,2008,(10).13-16.

[4]江蘇省統(tǒng)計年鑒.2015.

齊琳,女,河北廊坊人,南京農(nóng)業(yè)大學公共管理學院學生,研究方向:房地產(chǎn)經(jīng)濟。

F121

A

1008-4428(2016)12-107-04