A股股價隨機特征及盯價交易策略實證研究

陳 珂 陳 偉

(中南財經政法大學,湖北 武漢 430037;中興通訊股份有限公司,廣東 深圳 518057)

A股股價隨機特征及盯價交易策略實證研究

陳 珂 陳 偉

(中南財經政法大學,湖北 武漢 430037;中興通訊股份有限公司,廣東 深圳 518057)

A股市場股價漲跌幅存在明顯的尖峰、長尾和正偏態等非正態隨機特征,隨著股票市場交易時間周期越短,尖峰、長尾和正偏態等隨機非正態特征越加顯著。股價交易價格在上漲區和下跌區時,收盤價具有明顯的分別跟隨最高價和最低價行為特征,據此設計盯價交易策略。盯價交易策略交易指示信號具有顯著交易優勢,交易結果也具優勢。交易周期越短,策略交易優勢隨著增強。據盯價交易策略交易,歷史數據回測顯示策略能夠穿越牛熊,投資者可獲得超額收益率。盯價交易策略可以作為投資者參考工具,但不是交易圣杯。

隨機游走;證券投資;交易策略;技術分析;上證指數

一、引言

尤金·法瑪 (Eugene Fama)[2]1965年在《商業期刊》(Journal of Business)上發表的著名的論文《股票市場價格走勢》(The Behaviour of Stock Market Prices)[1],在這篇文章中他以有效市場假說下的價格走勢的隨機游走模型為基礎提出了強制性的統計證據,2013年獲得了諾貝爾經濟學獎。

在中國A股股票市場,俞喬(1994)[3]對1990年12月19日至1994年4月17日的上海市場,和1991年4月3日至1994年4月17日深圳市場股票的誤差項的系列相關檢驗、游程檢驗、非參量性檢驗、股票周期檢驗以及波動條件的異方差過程等研究,表明中國股票市場非有效市場;宋頌興(1995)[4]把上海股市從上海證券交易所成立開始分為兩個階段,實證檢驗了從1992年年底開始至1994年10月的上海股市第二階段股價的正態分布規律和隨機行走特性,驗證了上海股市第二階段弱形式的有效市場假設;陳小悅(1997)[5]彌補歷史上對A股市場有效性論證數據不足的問題,考察1991年1月至1996年11月日和周數據,深圳股市被考察的所有23 種股票和12種股票指數全部符合隨機游走模型,在上海股票市場被研究的29家股票和8種股票指數中接近三分之一不符合隨機游走游走模型,把時間框定在1993年1月至1996年11月,上海不符合隨機游走游走模型只剩下一家;李金林(2002)[5]、曹紅輝(2003)[7]、倪洪燕(2014)[8]、潘偉恒(2014)[9]等對不同時段的A股市場數據進行檢驗,結果表明,A股市場遵從隨機游走模型,A股市場為弱式有效市場;劉陽(2010)[10]對通過研究A股1990年12月至 2010 年 1 月的上證綜指和深證成指,發現極少數具有超常收益的交易日對股票市場的長期收益具有顯著的影響,錯過上證綜指漲幅最大的10個交易日,被動投資組合的收益將會降低90%以上,擇時交易的小概率勝算也間接地支持有效市場假說。

研究A股市場隨機特性的學術論文多數認為A股屬于有效市場,僅通過研究分析A股歷史價格走勢無法獲得超額收益。周銘山(2013)[11]是少有的例外,對從1990年12月19日到2011年12月30日上證指數收益率(漲跌幅)研究論證,發現上證指數收益率呈現出尖峰厚尾的特征,而且表現出顯著的序列自相關,均線規則下,投資者能夠獲得超額收益率。

胡陽(2011)[12]概括了技術分析同隨機游走學派之間的長期爭論,也就是股票市場是否有效?能否能夠通過歷史股票價格走勢分析研究來獲得超額收益?技術分析學派認為可以通過均線[13]、動量和新增開戶數[14]等等指標來指導交易并獲得超額收益。

大量學術研究股票市場價格的隨機性問題系隨機游走學派,最終結論指向是有效市場,通過分析歷史價格無法獲得超額收益;而技術分析學派則相反,試圖通過分析歷史價格制定相應交易策略來獲得超額收益,而對股票市場價格的隨機性問題研究甚少,反而認為股票市場歷史價格在某種程度決定了未來走勢,認為市場上沒有新鮮事,今天發生的事未來也會發生;本文有意思的地方是,通過模仿隨機游走學派研究股價隨機特征,卻證實了技術分析學派認為只通過價格數據分析本身即可獲得超額收益的存在。

隨機游走學派和技術分析學派分析市場一般只通過單一時間周期來觀測市場,通常采用日時間周期,本文把時間周期也作為一個觀測角度,引入了日、周和月等3個時間周期,發現時間周期越短股價波動尖峰、正偏態和長尾等非正態隨機特征越強烈。

隨機游走學派和技術分析學派分析市場一般只通過周期內的單一價格來觀測市場,通常采用周期內的收盤價,本文把周期內波動的最高價和最低價也引入了隨機特征研究,發現在非正態隨機特征強烈的區域-上漲區和下跌區,周期內波動的收盤價具有緊跟著最高價和最低價的特征,本文就是利用此非正態隨機特征設計了盯價交易策略,盯價交易策略僅依靠股票市場交易價格本身信息就能夠獲得超額收益。還發現盯價交易策略在市場非正態隨機特征越加強烈時,交易策略越有效越能獲得超額收益。盯價交易策略對是否利用了歷史價格走勢來推導未來價格走勢問題上結論比較模糊,盯價交易是即時交易,到達設定盯盤價即進入交易,不觸碰盯盤價不交易。到達盯盤價的方式可以從價格下方上漲方向到達,也可以從價格上方下跌方向到達,還可以一開盤交易即刻到達,到達盯盤價的方式是隨機的。

二、A股股價隨機特征實證

(一)數據處理與獲取

傳統對于股價隨機運行特征的分析一般使用股價在周期內的收益率數據,收益率這個詞語本身隱含著一個已經參與持倉現實;收益率的計算一般方式:當前周期收益率=(當前周期收盤價-前一個周期收盤價)/前一個周期收盤價,這更隱含一個客觀事實,分析者不僅參與持倉交易了,而且持有的倉位還總是多倉。研究股價隨機運行特征是需要站在第三方相對客觀視角來觀測股價波動,本文進行股票價格數據隨機特征分析時,回避收益率這個傳統名詞,采用中性的漲跌幅來描述,為了使數據分析更加接近股價運行本質,本文還對傳統漲跌幅計算做了一些修正。

傳統股價漲跌幅度數據存在上漲慢下跌快的問題,造成漲跌幅數據在統計意義上的不對稱性,給股價隨機特征分析帶來不必要的誤差。為了漲跌數據放映在統計上的對稱性,本文對漲跌幅計算進行修正,隨機特征研究的是修正后的漲跌幅的特征。

傳統的股價漲跌幅度 = (當前周期收盤價-前一個周期收盤價)/ 前一個周期收盤價;

修正的股價漲跌幅度 = (當前周期收盤價-前一個周期收盤價)/ 最小值(前一個周期收盤價,當前周期收盤價)。

例如,前天收盤價是10元,上漲10%, 昨天收盤價11元,今天,若下跌10%,今天收盤價就是9.9元,這樣10元上漲10%再下跌10%后,股價就不是10元,而是9.9元,這就是股價上漲慢,而下跌快的漲跌不對稱問題。

通過修正的股價漲跌幅度可以解決漲跌不對稱問題。例如,前天收盤價是10元,修正的上漲10%, 昨天收盤價11元同沒有修正的上漲10%一致,今天,若修正的下跌10%,今天收盤價就是10元,與沒有修正的下跌10%收盤價9.9元不同。股價10元上漲10%再修正的下跌10%后,股價還是10元,而不是9.9元,這樣是股價上漲和下跌的漲跌幅度對稱。

此文上證指數原始數據來源于國信金太陽網上交易專業版①,上證指數日線和月線數據取自1990年12月19日至2016年2月29日,為了保障周線數據完整性,周線數據少取一天至2016年2月28日。下文中作為統計數據分析使用時,漲跌幅數據的計算使用修正的漲跌幅數據,下簡稱修正漲跌幅;作為交易策略使用的漲跌幅數據還是使用傳統的漲跌幅計算方法,方便等額投注法下累計收益統計和展示。

(二)統計分析

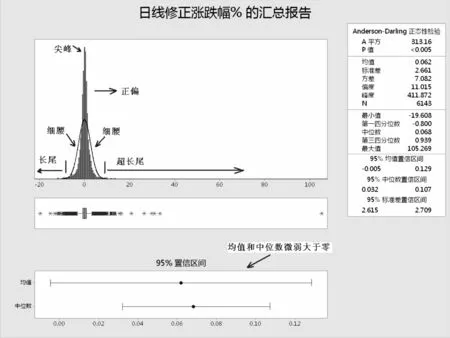

把上證指數日線修正漲跌幅進行綜合統計分析,從圖1日線修正漲跌幅(%)的統計匯總報告顯示,安德森-達令(Anderson-darling)正態性檢驗P值為<0.005,上證指數日線修正漲跌幅統計不符合正態分布。峰度411,交易數據集中在中值周圍,產生嚴重的尖峰現象,導致腰部數據少,顯現苗條亭亭玉立。偏度11,分布右偏,圖形傾向于正值,交易者有喜好上漲情緒。均值0.062%,95%均值置信區間[-0.005%,0.129%];中位數0.068%,95%中位數置信區間[0.032%,0.129%]。95%均值和中位數置信區間都趨近于零值,說明市場中總趨勢不明顯。95%均值和中位數置信區間基本在零值之上,說明股市整體的大趨勢是最終向上運行的。標準差2.66%,95%標準差置信區間[2.62%,2.71%],同均值和中位數相比,標準差大約是均值和中位數的40倍,股票市場價格波動以隨機振蕩為主。在跌幅方向,有明顯的長尾現象;在漲幅方向,長尾現象不僅明顯,而且夸張,達到105%,到達了39.5個Sigma偏差,從正態分布的視角看,這是幾乎不可能發生的事,因此,股價波動的長尾現象普遍,而且激烈。

圖1 日線修正漲跌幅(%)的統計匯總報告

上證指數日漲幅達到105%來歷。1992年5月20日,上證指數上漲3.21%平靜地收盤在616.64 點,1992年5月21日滬市全面開放股價每日漲跌幅限制[15],飽受漲幅限制的股市突然暴發,21日開盤1260.32點,直接上漲104%,后寬幅振蕩,最終收市的1265.79點,漲幅達105%。對于公眾來說,并無法知道何時國家會放開股票的漲跌幅限制,因此,對于1992年5月21日A股暴漲,也屬于隨機性事件。

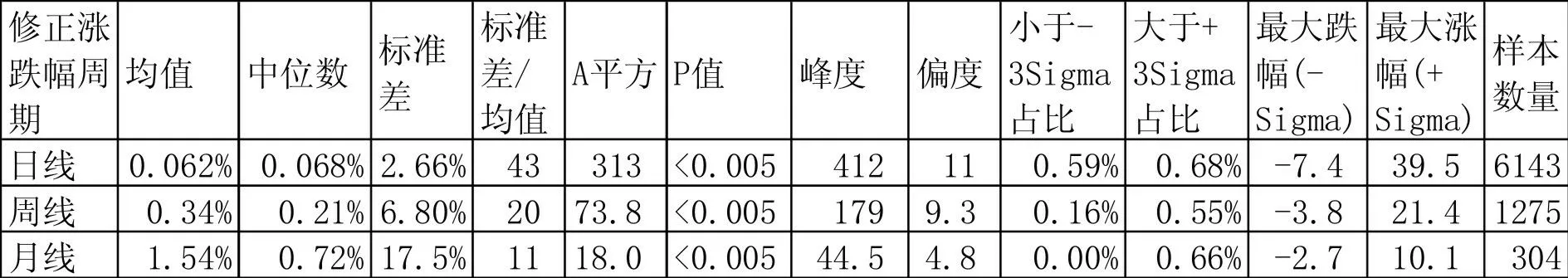

表1 日、周和月線的修正漲跌幅詳細統計數據

表1是日、周和月線修正漲跌幅詳細統計數據,觀測日、周和月等三個時間周期統計數據,尋找A股市場股價漲跌幅隨時間長短變化而帶來的反應。

日、周和月的均值(0.062%,0.34%,1.54%),中位數(0.068%,0.21%,0.72%),隨著的時間變長而均勻增加,均值和中位數都大于零的小數,股市波動中存在上漲趨勢,上漲趨勢能夠通過時間積累而逐步變大。

日、周和月的均值/標準差之比(43,20,10)數據巨大,放映出A股股票市場價格隨機波動性遠大于趨勢性,隨著時間拉長均值/標準差之比有梯度縮小,時間長趨勢性變強的同時波動性并沒有一致性變強。

日、周和月線安德森-達令正態性檢驗的P值都小于0.005,非正態分布,市場漲跌幅具備隨機特征。日、周和月線A平方(313,73.8,18.0),逐步縮小,時間越短A平方越大,隨機特征越強烈。

日、周和月線峰度(412,179,44.5),峰度隨時間拉長而快速縮小,集中在均值附近的交易特征隨時間拉長而變弱化。

日、周和月線偏度(11,9.3,4.8)數值較大,漲跌幅不對稱的分布,市場具有喜歡上漲的傾向,時間周期越短偏度越大,越具有上漲傾向。

日、周和月線修正跌幅小于-3Sigma占比(0.59%,0.16%,0.00%),最大跌幅(-7.4,-3.8,-2.7)Sigma,小于-3Sigma正態分布的概率是0.13%。日線小于-3Sigma占比0.59%〉0.13%,在日線上下跌側的分布有明顯的長尾現象;可是隨著時間增長,周和月線小于-3Sigma占比(0.16%,0.00%)0.13%,周和月線下跌側的長尾現象消失,這該如何解釋呢?A股股票市場股價整體暴跌到一定程度,市場總是能夠呼吁出政府來救市[16][17],對于股票市場價格有一種托底的作用,日下跌波動大,是因為日內爆跌處在交易時間內,政府需要開會討論協調一致而來不及在日內第一時間出手救市,造就日下跌大幅度偏離正態分布,表現出A股股價隨機波動的下跌長尾特征;而周和月時間的股票市場股價整體大跌,政府無法容忍,政府有足夠時間開會討論協調一致,總是會響應市場呼聲出手救市[18],導致A股股價隨機波動的下跌側長尾特征在周和月線上無法實現。

日、周和月線修正漲幅大于+3Sigma占比(0.68%,0.55%,0.66%),最大漲幅(39.5,21.4,10.1)Sigma,占比都穩定顯著比大于+3Sigma的正態分布概率0.13%大,超長尾隨機特征沒有受到時間長短的影響;日、周和月線最大漲幅偏離Sigma數逐步下降,這受到樣本數量(6143,1275,304)逐步變小的影響,樣本數量變少會在概率意義上降低最大漲幅的偏離程度。

(三)交易策略思考

A股股票市場價格波動具有顯著的尖峰、正偏、長尾等非正態隨機特征,而且隨著時間周期越短非正態隨機特征越顯著。對于A股股票市場的投資顧問和投資者,首先想到的是如何利用市場的隨機特征來避免損失實現獲利?到現在,我們才了解收盤價格市場行為的隨機特性,市場真實運行在最低價與最高價的區間內,要指導投資,設計交易策略,還需要了解最高價與最低價同收盤價之間的行為規律。

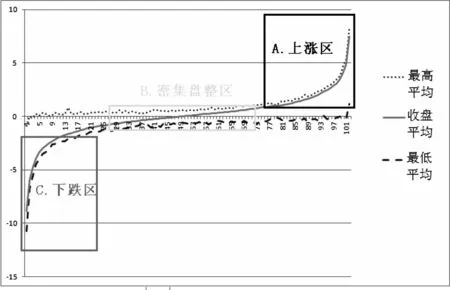

圖2展示日線修正漲跌幅(%)基于收盤價排序的最高價的60日的平均價、收盤價的60日的平均價和最低價的60日的平均價序列圖,圖中我們可以清晰地看A、B和C等3個區域,A區激烈上漲,B區密集盤整,以及C區猛烈下跌。

各區域有不同特點:

A.上漲區,最高平均價同收盤平均價是緊貼在一起的,具有上漲長尾隨機分布特征;

B.密集盤整區,最高平均價和最低平均線略微向上緊緊夾著收盤平均價,價格緊緊圍繞著均值,具有尖峰隨機分布特征;

C.下跌區,最低平均價同收盤平均價是緊貼在一起的,具有下跌長尾隨機分布特征。

圖2 日線修正漲跌幅(%)最高平均價、收盤平均價和最低平均價的統計

我們驚喜發現,A區的價格顯著高于B區和C區的最高價;C區價格顯著低于A區和B區的最低價。

于是,我們交易策略的設計思路有了,價格進入A上漲區就做多,價格進入C下跌區就做空。

三、盯價交易策略

(一)盯價交易策略定義

盯住某個交易價格,我們稱之盯盤價,當市場交易價格觸碰到盯盤價,按計劃并按盯盤價進入交易;市場交易價格沒有觸碰到盯盤價之前,不管交易價格是高于或低于盯盤價,都不進入交易。進入交易之后,在收盤時,按收盤價退出,不管是贏利還是虧損,都將在收盤時退出。這是在一個交易周期內就完成的當沖交易策略,所有交易都不會跨出交易周期,沒有跨周期的持倉。

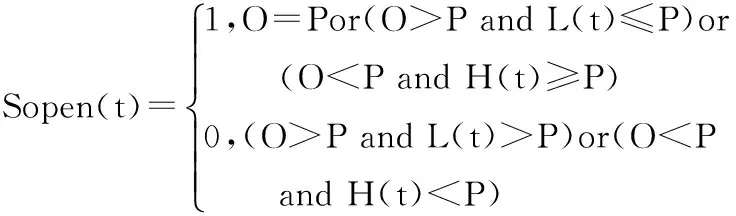

為了避免不同交易者對策略產生歧義,以下對盯價交易策略進行嚴格數學定義。

假設開盤價為O,收盤價為C,交易時間為t,盤中最高價位H(t),盤中最低價位L(t),盯盤價為P,那么進入交易的觸發信號為Sopen(t)。

(1)

退出交易信號為Sclosing(t)采用收盤時間信號,收盤時按收盤價C退出。

(2)

Sopen(t)=1時,開倉,交易價格設定在盯盤價P;Sclosing(t)=1時,平倉,交易價格設定在收盤價C。

此策略可以做多也可以做空,做多時開倉為開多單,對于股票交易來說,就是買入股票;做空時開空單,對于股票交易來說,就是融券賣出。平倉交易,就是平掉手中的持有倉位,針對持有多單就是賣出平倉,對于股票交易,就是賣出股票;針對持有空單就是買入平倉,對于股票交易,就是買入還券。

(二)盯價交易策略在上證指數實證

使用盯價交易策略在上證指數上作實證驗證。盯盤價選擇Z值作為變量,Z值是價格偏移均值的標準差數量,盯盤價=均值+Z值*標準差。上證指數日、周和月線數據取自1990年12月19日至2016年2月29日(丟棄最后一天不完整周數據)。采用盯價交易策略僅做多交易,對日、周和月上證指數進行實證驗證。為了減少計算量,Z值取值采用變步長方式,Z值在-0.1~0.4區間按0.01步長取值,在0.4~0.5區間按0.02步長取值,在0.5~0.8區間按0.05步長取值,在0.8~2區間按0.1步長取值。在驗證過程中,考慮到本文只是探討A股股票市場股票波動的固有特征,對交易策略重點研究其策略交易優勢,以下所論述的收益率都無計算交易成本,交易成本包括傭金、交易規費、印花稅和交易沖擊成本等。復利收益率是按本金加已有收益滿倉買入賣出操作,不考慮市場容量,重點探討策略模擬交易特性。單利收益率是按固定本金投注策略,不論歷史盈虧情況,每次固定金額投注。

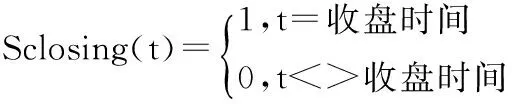

圖3展示盯價交易策略日、周和月復利收益率同盯盤價關系。復利收益率同盯盤價關系呈現出小寫n字,日、周和月數據都具有一個穩定的高收益率平臺區,高收益率平臺區都高高壓在上證漲幅(上證指數漲幅)曲線之上,直觀看出盯價交易策略具有市場交易優勢。高收益率平臺區隨著時間變短,平臺區域的寬度變長,且右移并上浮,其證實了時間越短A股股票市場非正態隨機特性越強,盯價交易策略交易優勢越強。日平臺區復利收益率倍數[3000,4500],盯盤價Z值區間[0.22,0.40],對應盯盤價為上漲[0.65%,1.13%];周平臺區復利收益率倍數[350,520], 盯盤價Z值區間[0.04,0.18],對應盯盤價為上漲[0.61%,1.56%];月平臺區復利收益率倍數[108,210], 盯盤價Z值區間[0.01,0.13],對應盯盤價為上漲[1.71%,3.81%]。

圖3 盯價交易策略日、周和月復利收益率同盯盤價關系

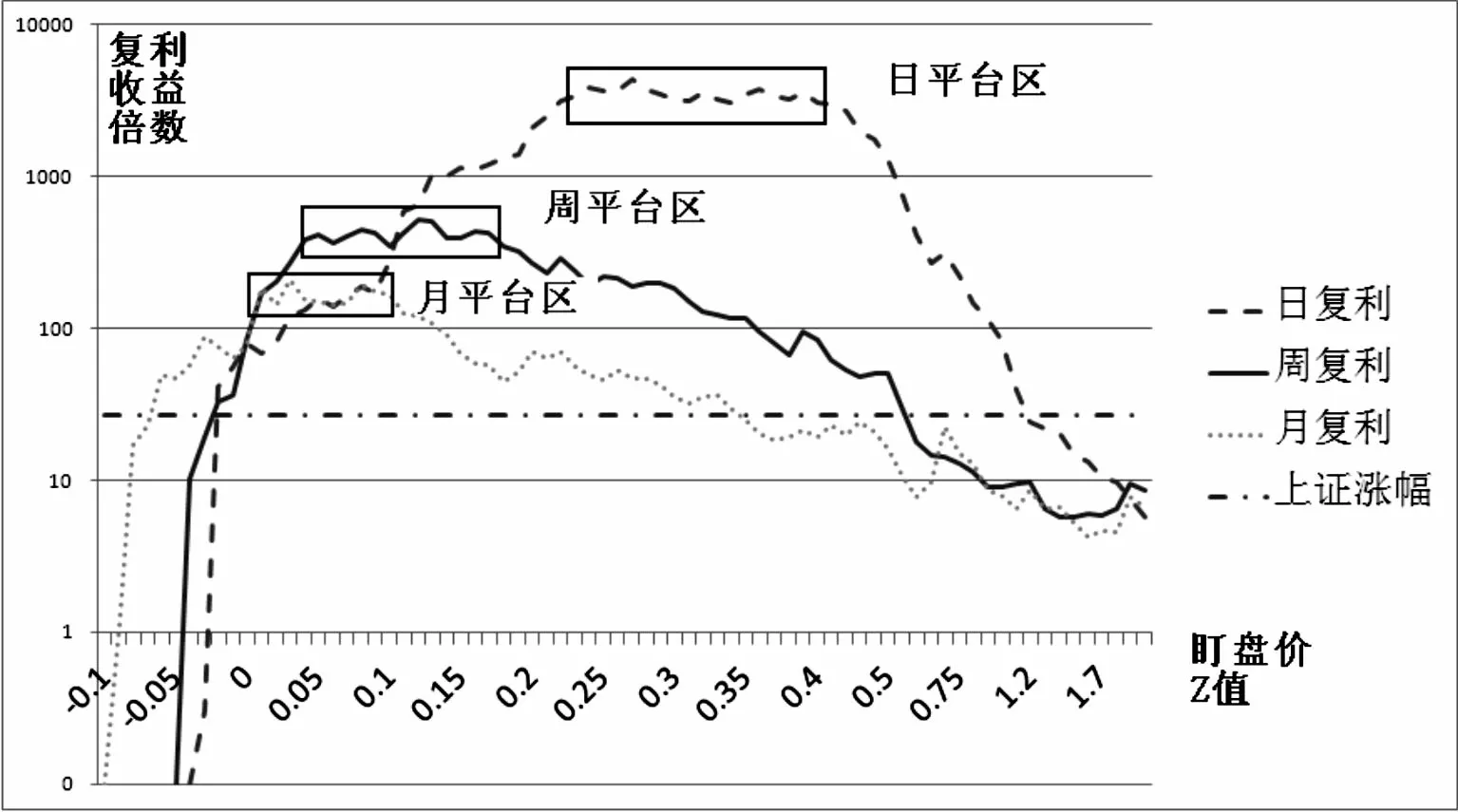

圖4展示盯價交易策略日、周和月單利收益率同盯盤價關系。圖4展示出特征同圖3類似。單利收益率同盯盤價關系呈現出小寫n字,日、周和月數據都具有一個穩定的高收益率平臺區。高收益率平臺區隨著時間變短,平臺區域的寬度變長,且右移并上浮,其證實了時間越短A股股票市場非正態隨機特性越強,盯價交易策略交易優勢越強。

圖4 盯價交易策略日、周和月單利收益率同盯盤價關系

日、周和月收益率曲線呈現連續特征,都具有高收益平臺區,說明盯價交易策略參數穩定性強,具備統計意義上的確定性。參數選擇具體應該選擇哪一個數值好呢?在收益率類似的情況下,應該選擇交易次數少的,參與交易時間短的,減少資金暴露在股票市場中的時間,減少不確定風險。

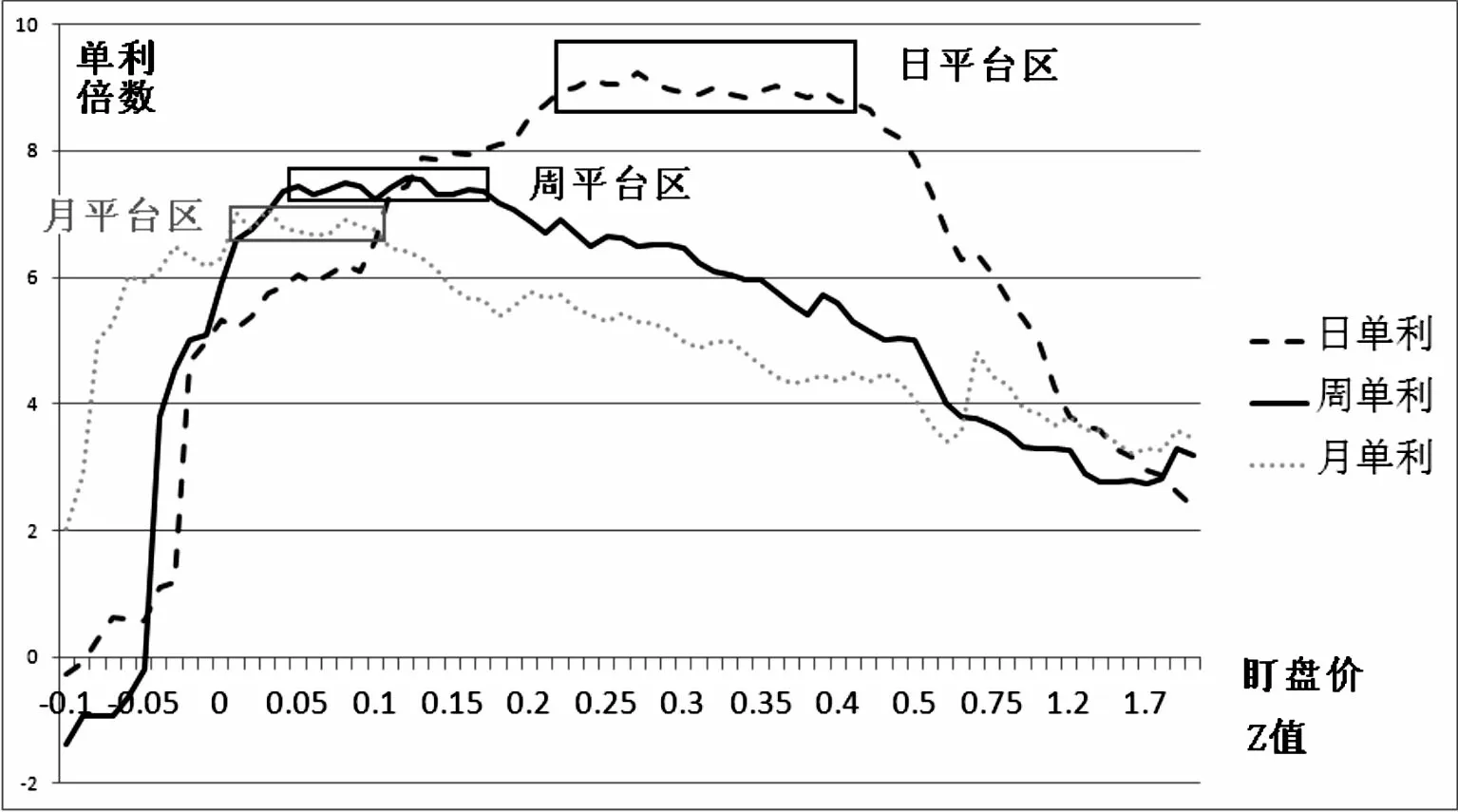

圖5展示盯價交易策略日、周和月交易次數同盯盤價關系。圖5清晰看出,交易次數隨盯盤價的增大,而減少。

圖5 盯價交易策略日、周和月交易次數同盯盤價關系

選擇優化的盯盤價原則是在高收益平臺區中選擇盯盤價較大的。日盯盤價交易策略選擇盯盤價Z值0.39,盯盤價漲幅1.10%,復利收益倍數3599倍,單利收益倍數8.96倍;周盯盤價交易策略選擇盯盤價Z值0.16,盯盤價漲幅1.43%,復利收益倍數433倍,單利收益倍數7.39倍;月盯盤價交易策略選擇盯盤價Z值0.12,盯盤價漲幅3.64%,復利收益倍數倍119,單利收益倍數倍6.40。

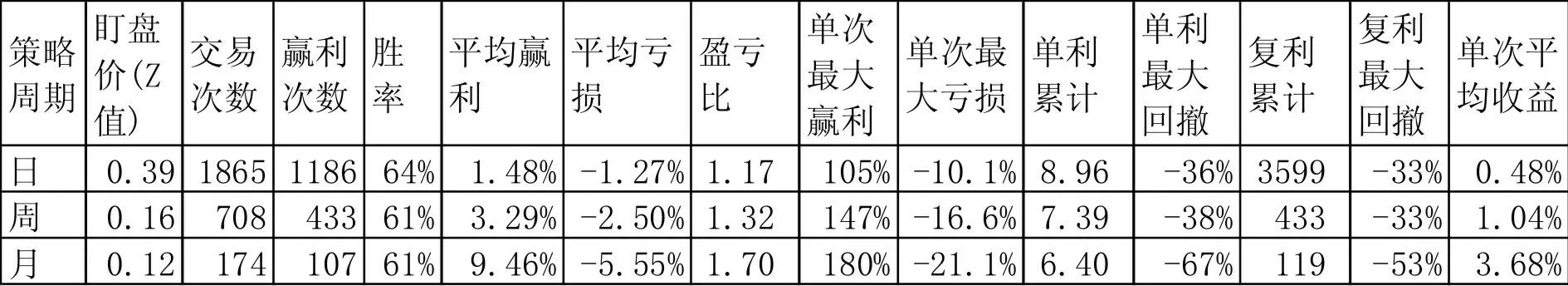

優化參數的日、周和月盯價交易策略詳細交易指標如表2。盯盤價交易策略實為發現趨勢之后跟隨交易的趨勢型交易策略,趨勢型交易策略一般的勝率在33%,盯價交易策略的勝率在60%以上難能可貴。

表2 日、周和月盯價交易策略統計數據

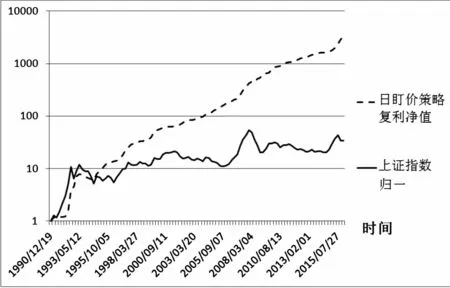

圖5展示日盯價交易策略凈值同上證指數對比,凈值和上證指數進行了60日平均計算,上證指數進行了歸一化處理。圖中直觀看出凈值幾乎直線斜45度向北延伸,不管上證指數是否是牛市還是熊市,盯盤交易策略均能夠獲得相對穩定的超額絕對收益。

圖6 日盯價交易策略凈值同上證指數對比

四、盯價交易策略交易優勢實證

市場上流行一種觀點,認為股票市場不存在技術分析獲利的圣杯,技術分析常常是事后諸葛亮,技術分析有效常常是投機因素作怪。針對這些常見論點,本文特別起一章節,針對性地對盯價交易策略的優勢作統計上的論述和推理。

我們對盯價交易策略交易優勢實證選取實證環境約束如下:日、周和月優選的一組盯盤價Z值(0.39,0.16,0.12)、盯盤價漲幅(1.10%,1.43%,3.64%);樣本為上證指數日線和月線數據取自1990年12月19日至2016年2月29日,為了保障周線數據完整性,周線數據少取一天至2016年2月28日,再剔出第一日、周和月沒有參與進行交易判斷的數據;盯價交易策略僅選擇做多交易。

(一)盯價交易策略交易指示具有顯著交易優勢

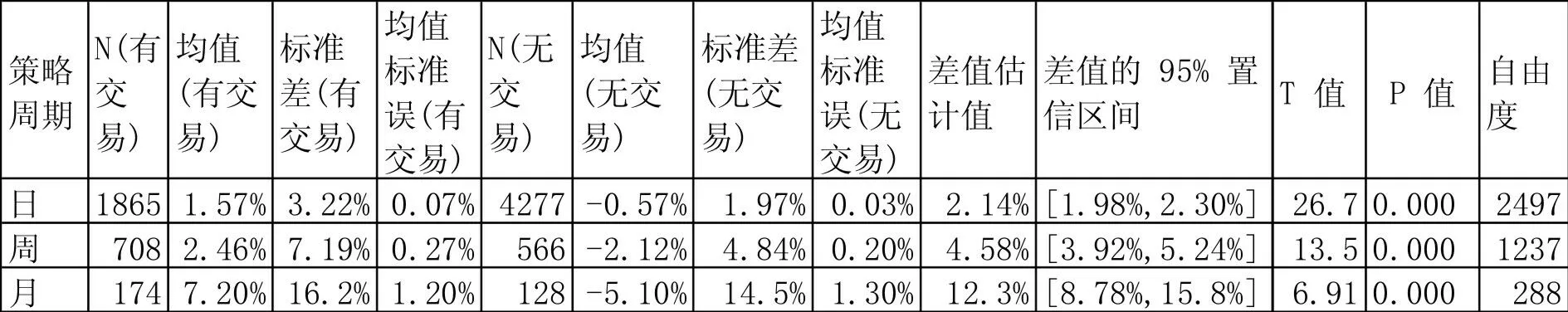

在盯價交易策略中,被策略選擇出來交易的周期(標記為有交易)的日、周和月漲幅,同沒有被選出來交易的周期(標記為無交易)的日、周和月漲幅,做雙樣本T檢驗。此雙樣本T檢驗目的是檢驗盯價交易策略發出的交易信號在統計上是否存在優勢。

雙樣本T檢驗說明:

分組為有交易和無交易兩組,有交易為盯價交易策略發出交易信號的交易周期。

差值 = μ (有交易) - μ (無交易)

日、周和月有交易與無交易的收盤價漲跌幅雙樣本T檢驗數據匯總結果如表3。

表3 日、周和月有交易與無交易的收盤價漲跌幅雙樣本T檢驗數據匯總

日、周和月雙樣本T檢驗的P值都等于0.000,說明有交易和無交易兩組的運行漲跌結果是有顯著不同的,盯價交易策略選擇交易日的策略是有效的。日、周和月T值(26.6,13.5,6.91),T值隨時間縮短,而增大,說明時間越短,分組間數據差異越大,盯價交易策略越有效。為了獲得盯價交易策略選出有交易分組對無交易分組的優勢,策略也付出了交易代價,也就是策略需要在高于上一個收盤價的位置(盯盤價)才能介入交易,盯盤價就是策略付出的交易代價,低于盯盤價的交易機會被屏蔽。接下來,我們來比較策略代價與策略優勢之間的費效比。日盯價交易策略付出了1.1%(盯盤價)的代價,收獲差值估計值2.14%的交易優勢,費效比約1:2,每次交易扣除1.1%代價后還可獲得約1%優勢,用差值的 95% 置信區間[1.98%,2.30%]的下限1.98%來估算,每次交易扣除1.1%代價后還可獲得約0.9%優勢;周盯價交易策略付出了1.43%(盯盤價)的代價,收獲差值估計值4.58%的交易優勢,費效比約1:3,每次交易扣除1.43%代價后還可獲得約3%優勢,用差值的 95% 置信區間[3.92%,5.24%]的下限3.92%來估算,每次交易扣除1.1%代價后還可獲得約2.5%優勢;月盯價交易策略付出了3.64%(盯盤價)的代價,收獲差值估計值12.3%的交易優勢,費效比約1:3,每次交易扣除3.64%代價后還可獲得約9%優勢,用差值的 95% 置信區間[8.78%,15.8%]的下限8.78%來估算,每次交易扣除3.64%代價后還可獲得約5%優勢。

通過對有交易和無交易分組日、周和月收盤價漲跌幅雙樣本T檢驗,結果顯示盯價交易策略交易信號指示的交易優勢顯著;在扣除交易代價之后,盯價交易策略交易信號指示的交易優勢依然顯著。

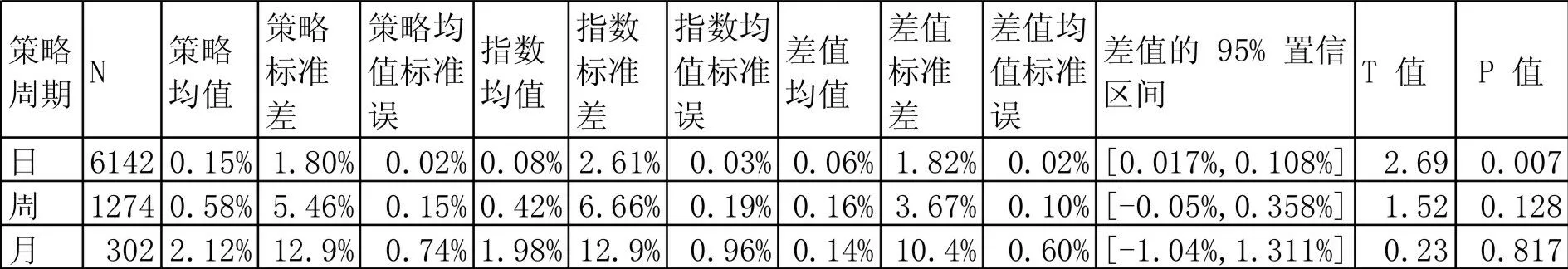

(二)盯價交易策略交易結果具有交易優勢

我們把盯價交易策略最終每個周期的交易盈虧數據(無交易期間盈虧設定為0),同上證指數每個周期的漲跌幅進行配對T檢驗,嘗試揭示盯價交易策略被引入之后,是否能夠帶來比沒有策略的情況下自然交易帶來顯著的超額收益?自然交易定義為,在復利的條件下,是簡單的買入并永久持有;在固定金額投注條件下,每個周期的收盤價位置,按固定金額投注原則進行倉位再平衡,若本周期上漲即賣出部分持倉使持倉市值保持不變,反之本周期下跌即買入部分持倉使持倉市值保持不變。自然交易的結果就是指數本身自然形成的結果。

配對T檢驗說明:

樣本1:盯價交易策略每周期盈虧,無交易周期盈虧設定為0;

樣本2:對應周期上證指數漲跌幅。

差值 = μ (策略) - μ (指數)

日、周和月配對T檢驗數據匯總結果如表4。

表4 日、周和月配對T檢驗數據匯總

日、周和月配對T檢驗結果差異很大,體現出了周期長短對股價非正態隨機特征影響,周期越短,股價隨機特征越強烈,盯價交易策略越有效。日配對T檢驗T值=2.69,P值=0.007<0.05,日盯價交易策略交易結果顯著優于指數自然交易結果,日盯價交易策略交易結果具備顯著優勢;周配對T檢驗T值=1.52,P值=0.128 > 0.05, 周盯價交易策略交易結果不顯著優于指數自然交易結果,P值=0.128較小接近0.05,周盯價交易策略交易結果對指數自然交易結果具有優勢;月配對T檢驗T值=0.23,P值=0.817 遠大于 0.05, 月盯價交易策略交易結果沒有證據證明顯著優于指數自然交易結果,月盯價交易策略的高收益率不能排除因存在隨機因數產生的結果。

(三)盯價交易策略并不是交易圣杯

盯價交易策略并不是交易圣杯[19]。日盯價交易策略能夠做到穿越牛熊,并且具有顯著交易優勢和顯著交易結果優勢,高達3599倍復利收益,為何稱不上交易圣杯呢[20]?

盯價交易策略主要存在以下幾個方面的現實市場限制:

1.股票市場有交易容量限制。盯價交易策略交易點在很狹窄的盯價發生期間和周期收盤期間,交易參與的時間段短暫,市場能夠容納的交易量有限。在有限的交易容量下,大規模復利實施無法實現。在沒有復利條件下,日盯價交易策略在盯盤價Z值0.39下,單利只有8.96倍,還不如具有復利效果的上證指數25.9倍自然漲幅。失去3599倍復利施展的市場容量空間之后,日盯盤交易策略平庸化了。

2.印花稅、交易規費和交易傭金等交易硬成本約束。目前印花稅0.1%按單邊征收,交易規費和交易傭金等目前只收通道費的低價條件下,在目前證券市場上大約需要收取雙邊0.025%,這樣一個完整交易下來,印花稅、交易規費和交易傭金等交易硬成本大約需要達到0.1%+0.025%*2 = 0.15%。我們在考慮交易硬成本0.15%條件下,盯盤價Z值設定0.39,重新計算日盯價策略的復利累計收益220倍,大幅低于沒有考慮交易成本的復利累計收益3599倍。考慮股票交易大約0.15%交易硬成本之后,日盯盤交易策略趨向平庸化。

3.交易沖擊成本約束。盯盤交易,時間點縮短到了最小單元,市場容量減少,市場容量基本限制于盤面掛單部分,交易金額大于盤面掛單,真實交易價格將會直接沖擊到下一個掛單,再大一些交易金額還會進一步沖擊到再下一個掛單,以此類推,交易沖擊成本隨著交易額增大而急劇增加。即使是小交易額條件下,市場也有主動買入和主動買出之間的交易差價,最小1分錢,按5元市價的股票來看,1分錢的買賣交易差價的沖擊成本0.2%。我們在考慮交易硬成本0.15%條件下,再考慮扣除0.2%的沖擊成本,盯盤價Z值設定為0.39,重新計算日盯價策略的復利累計收益5.35倍,收益小到已經無法同不考慮交易成本的復利累計收益3599倍放置在一起對比了。在考慮0.2%沖擊成本之后,日盯盤交易策略已經沒有實施價值了。

4.盯價交易策略也會受制于市場與交易者相互作用。交易者的交易也是市場的一部分,市場某策略使用的人多了,使用的交易量大了,市場本身的行為特征就會受到此策略影響而改變。經典的海龜實驗成為交易史上最著名的實驗[21],1983年年中,著名的商品投機家理查德·丹尼斯與他的老友比爾·埃克哈特進行了一場辯論,這場辯論是關于偉大的交易員是天生造就還是后天培養的。理查德相信,他可以教會人們成為偉大的交易員。比爾則認為遺傳和天性才是決定因素。于是,理查德招募選擇了13位學員,邀請到芝加哥進行兩周的培訓,給他們一頁紙的海龜交易法則,并提供資金要求學員按海龜交易法則進行交易,在隨后的四年中學員憑一頁紙的海龜交易法則取得了年均復利80%的收益。后來,海龜交易法則流出,在社會中廣為傳播,交易者紛紛模仿,于是市場上出現了典型反海龜交易法則的交易策略——龜湯交易策略[22],專門誘惑坑殺海龜交易法則使用者。結局,海龜交易法則交易結果日漸趨向平庸。那么同理,盯價交易策略通過論文形式正式發表,也存在交易者模仿之后產生反策略,最終也存在盯價交易策略交易結果日漸趨向平庸的可能。

日盯價交易策略雖然不是交易圣杯,也不能否認交易指示具備顯著優勢和交易結果也具備顯著優勢,可以作為交易者輔助策略工具。

日盯價交易策略可以有以下一些應用環境:

1.對于小資金交易者來說,市場容量限制基本不用考慮。2016年2月底有1403萬A股投資者持有不到1萬元市值的A股流通股,占比持倉人數的27.8%②。

2.交易場內基金和期貨等品種無需支付印花稅,投資者很容易找到券商可以提供在包括規費在內的場內基金交易傭金低于0.01%。交易傭金進行包年在歷史上也出現過,交易硬成本約束降到最低。

3.投資者交易量低時,對盤面的交易沖擊不顯著,交易沖擊成本主要來自主動買入和主動賣出時的交易差價。如果是交易滬深300股指期貨,按3000點交易價0.2點買賣掛單差價,其最低交易沖擊成本0.007%,在主力合約上一般能夠承受10手的瞬間沖擊,10手交易金額為3000x300x10=900萬元。對于小資金找到合適交易對象,交易沖擊成本也不高。

4.上證指數不能直接交易,只能通過廣義相關股票、基金、期權和股指期貨等進行交易,不存在上證指數和盯價交易策略直接互動的影響。也許是基于此原因,盯交易策略在上證指數的回測交易結果能夠穿越牛熊,并不受時間推移而變得平庸。

5.盯價交易策略可以用上證指數作為交易指示,通過廣義相關股票、基金、期權和股指期貨等進行交易。還可以進一步,引入逆向交易策略輔助交易,在買入時尋找交易對象逆向下跌時機進行交易,賣出時尋找交易對象逆向上漲時機進行交易,進一步提高市場交易容量,減低交易沖擊成本,甚至逆轉交易沖擊成本變成盈利(比策略指示價更低買入更高賣出)。

五、總結及展望

A股股票市場漲跌幅存在明顯的尖峰、長尾和正偏態等非正態隨機特征,隨著市場交易時間周期越短,尖峰、長尾和正偏態等非正態隨機特征越加強烈。A股股票市場具有微弱的上漲趨勢,上漲趨勢可以在時間上受到積累;上漲趨勢同隨機特性相比,隨機特性在市場上占有主導地位;隨機特性無法跟隨上漲趨勢在時間上受到相同積累,隨著時間周期拉長,隨機特性在市場上占有主導地位會被上漲趨勢削弱。

在市場上漲超過一定幅度之后(上漲區),交易收盤價會傾向跟隨最高價;在市場下跌超過一定幅度之后(下跌區),交易收盤價會傾向跟隨最低價。根據市場在上漲區和下跌區有明顯的收盤價分別跟隨最高價和最低價特征,我們設計了盯價交易策略。盯價交易策略交易指示具有顯著交易優勢,交易結果也具有優勢。盯價交易策略不是交易圣杯,但,可以作為投資者參考工具。

為了更好指導投資工作,還需要研究上證指數同特定股票、場內交易基金、期權和股指期貨等的長短期相關性和聯動性,在實盤交易中充分拓展盯價交易策略的交易優勢。

注釋:

① (通達信)深圳市財富趨勢科技股份有限公司. 國信金太陽網上交易專業版V6 [DB/MT],2016-03-2

② 中國證券登記結算有限責任公司. 中國結算統計月報2016年02月[R]. http://www.chinaclear.cn/zdjs/editor_file/20160314173907448.pdf ,2016-03-24

[1] EF Fama. The Behaviour of Stock Market Prices [J]. Journal of Business,1965, 38(1):34-105.

[2] 蘇治;陳楊龍. 理性條件下資本市場的可預測性與資產定價模型——基于尤金·法瑪的學術貢獻[J]. 求是學刊,2014(03):65-70.

[3] 俞喬. 市場有效、周期異常與股價波動——對上海、深圳股票市場的實證分析[J]. 經濟研究, 1994(9):43-50.

[4] 宋頌興,金偉根. 上海股市市場有效實證研究[J]. 經濟學家,1995(4):107-113.

[5] 陳小悅,陳曉,顧斌. 中國股市弱型效率的實證研究[J]. 《會計研究》, 1997(09):13-17.

[6] 李金林,金鈺琦. 中國股票A股市場隨機游走模型的檢驗[J]. 北京工商大學學報,2002(12):49-51.

[7] 曹紅輝,楊欣,申慧. 股票市場非線性隨機游走檢驗[J]. 中央財經大學學報,2003(04):24-28.

[8] 倪洪燕,王勇. 股票市場價格序列正態性檢驗——基于上海股票市場2007-2013年數據[J]. 財務與金融. 2014(01):33-37.

[9] 潘偉恒. 我國上交所A股市場隨機游走模型的檢驗[J]. 商 . 2014(23):156-156..

[10] 劉陽,劉強. 擇時交易的小概率困境[J]. 證券市場導報,2010(11):61-66.

[11] 周銘山,馮新力,林靚,方旭赟,周開國. A股市場均線策略有效性與收益率隨機特征的研究[J]. 證券市場導報,2013(01):58-64.

[12] 胡陽,Chris Deeley,管寧,許騫. 股票技術分析與隨機游走學派之間的爭論研究[A]. Management Science and Engineering(MSE 2011 V4)[C]. 2011.

[13] 陳珂,陳偉. 單均線交易策略在A股的實證研究[J]. 時代金融,2016(11):129-132.

[14] 陳珂,陳偉. 新增開戶數與股票收益相互影響及交易策略實證研究[J]. 金融經濟,2016(20):165-168.

[15] 何曉晴. 歷次重大利好政策后的大盤表現[J]. 金融經濟,2004(3):34-35.

[16] 李穎,神愛前. 中國股票市場中政府定位問題的重新思考——對當前股市寒流的反思[J].市場周刊:財經論壇,2004(10):30-33.

[17] 李磊. 平準基金的救市猜想[J]. 兩岸關系,2008(9):54-56.

[18] 夏永美,郭建偉. 中國股票市場救市的反思[J]. 市場論壇,2015(10):45-46.

[19] 李磊. 程序化交易沒有“圣杯”[N]. 期貨日報,2012-08-28(002).

[20] 周綰綰. Virtu Financial5年僅1天虧損 高頻交易神話中國無法復制[N]. 第一財經日報,2014-03-12(A08).

[21] 柯蒂斯·費思.《海龜交易法則》:普通人如何成為偉大的交易員[J]. IT時代周刊,2013(11):77-77.

[22] 王力. 海龜法則與龜湯法則[N]. 期貨日報,2009-07-01(004).