中美金融差異的比較分析

◎ 文/鄒曉戈

中美金融差異的比較分析

◎ 文/鄒曉戈

本文從中美兩國金融發展的現狀出發,從金融開放程度、金融結構、金融效率三個方面比較了中美間存在的金融差異問題,在對比分析的基礎上,提出了較為具體的有針對性的政策措施。

金融差異;比較;中美

中國經濟的飛速發展雖然得益金融的大力支持,但與美國相比,無論在金融整體發展還是在金融開放度、金融結構和金融效率上都相差不小的距離。

一、中美金融開放度比較

金融開放度①計算采用姜波克的國際資本數量型指標公式②,使用世界銀行數據庫的三個指標之和來表示。

FO = PI/ GDP + NIFDI/ GDP+NOFDI/ GDP

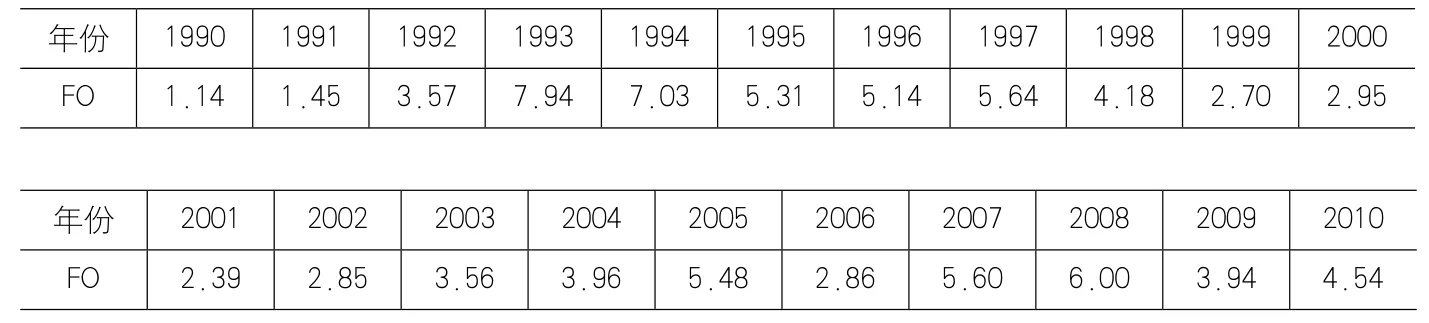

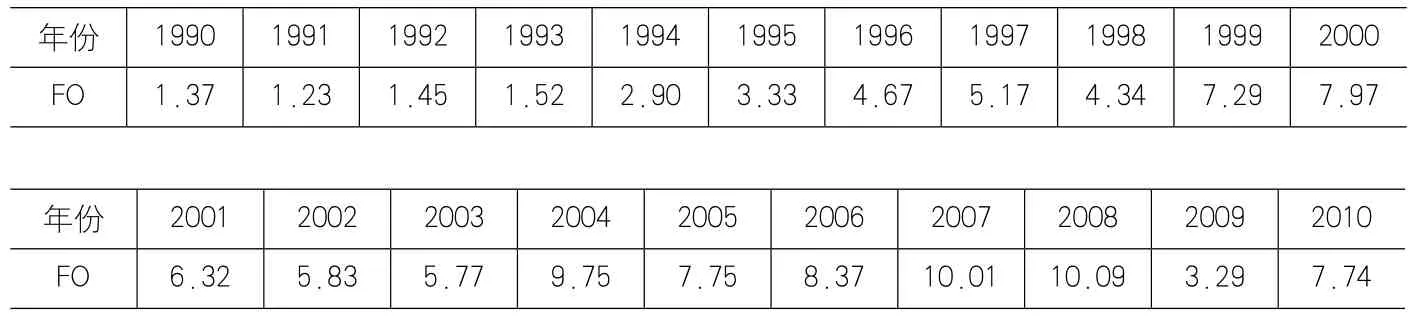

其中FO(金融對外開放度);PI(證券投資與GDP比值);NIFDI(外國直接投資凈流入與GDP的比值);NOFDI(外國直接投資凈流出與GDP的比值)。從1990到2010計算結果如表1、表2:

表1 中國金融對外開放度FO值(1990-2010)

表2 美國金融對外開放度FO值(1990-2010)

數據得知,除了在1991至1997年期間,中國FO值偏高外,從證券投資和FDI凈流出兩項來看,中國還是比美國低很多。相對美國,中國的資本項目開放口徑非常小,PI/GDP表示的間接融資占GDP的比值多數年份在1以下,而美國的這一數值明顯更大。中國的金融市場對外開放度較低。

二、中美金融結構的比較

下面通過對各類金融資產總量與GDP的比值來分析中美兩國金融相關比率(FIR),從而來對比中美兩國的金融結構差異③。

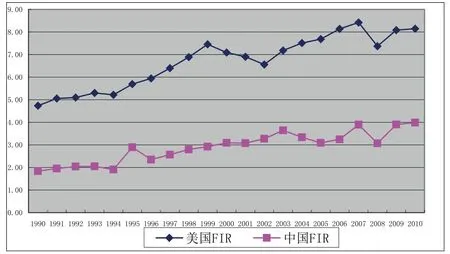

(一)中美兩國金融相關比率(FIR)相差較大

美國的金融資產總量從1990年的274806.3億美元擴張到2010年的1183059.5億美元,擴張了4.3倍,其FIR從1990年的4.14提高到2010年的8.14提高1倍。而中國的金融資產總量年均增長速度也達到25.8%,FIR從1990年的1.84上升到2010年的4.08,提高2倍多,說明我國經濟金融化水平在逐步提高。但與美國比,我國的經濟金融化水平依然較低(圖1)。

數據來源:《中國統計年鑒》、美聯儲在線數據庫圖1 1990-2010中美兩國的金融相關比率(FIR)

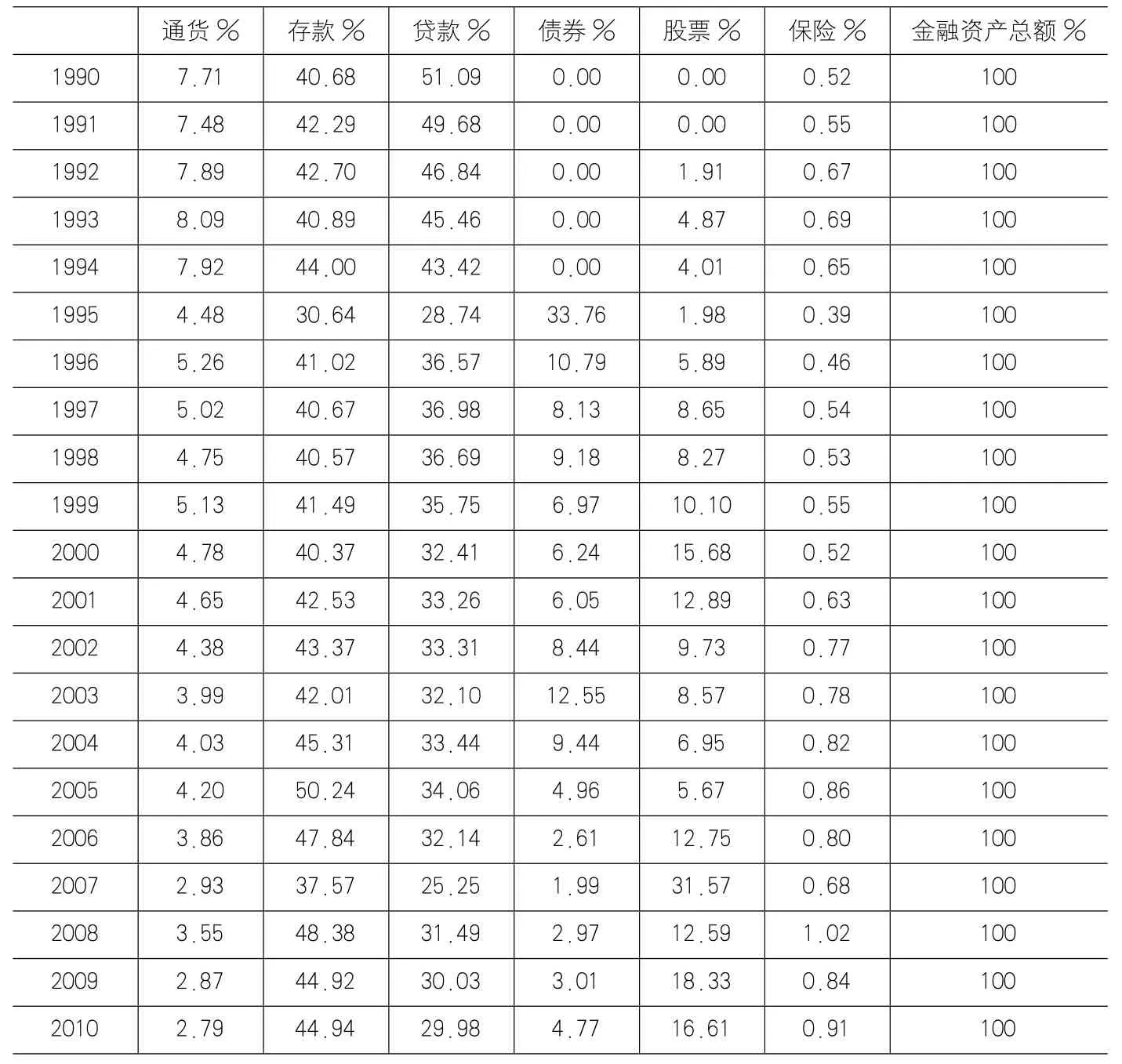

(二)融資多元化程度上中美兩國相差較大

中國以間接融資為主,而美國以直接融資為主。中國的融資途徑表現單一(表3)。而美國則表現為以直接融資為主導的多元化融資特點。

三、中美金融效率的比較

金融效率比較借用周國富(2007)宏觀金融效率評價指標進行計算,三個指標包括:儲蓄總額/GDP,資本形成總額/儲蓄總額和貸款額/存款額④。

(一)從儲蓄率來看,我國高于美國,金融體系集聚資本的能力強

(二)從貸款/存款和資本形成總額/儲蓄總額兩個指標來看

中國的年均貸存比為86%,美國為326%;而資本形成總額/儲蓄總額中國年均為93%,美國為121%,其儲蓄轉化為投資效率較高。(詳見表4)

四、 政策建議

(一)優化金融結構

從美國的經驗來看,提高資本市場的發展水平、擴大直接融資在融資結構中的比重能有效地提高儲蓄轉化為投資的效率,推動我國金融體系整體發展。因此,第一步是要加大我國證券市場的發展,大力拓寬直接融資渠道,提升其在融資體系中的比例;第二步是提高債權融資的比重,多元化融資手段,逐步降低乃至消除對債券發行量的管制,改革債券發行的制度,多元化債券類型;第三步是提高短期債券和商業票據的發行,大力推進股權分置改革,明晰企業產權分配,完善資本市場制度,培育信用資本市場。

表3 1990-2010年中國的各類金融資產占比

(二)提高金融效率

首先,要構建市場化的商業化銀行體系,提高我國商業銀行的總體盈利水平。開發銀行金融資產的流動性,充分利用電子化、信息化技術豐富銀行金融產品的種類,迎合市場的多樣化需求;其次,要積極推動非國有股份制商業銀行的快速發展,培養多元化市場主體競爭格局。積極引導民營資本進入銀行建設,完善商業銀行破產制度和存款保險機制,提高非國有股份制商業銀行的金融服務水平;最后,要推動非銀行金融機構的發展,如保險公司、抵押銀行、信托投資公司等,增加非銀行金融機構在金融中介體系中的比重。

(三)推進金融創新

首先,要創新銀行業的運營體制,促進投資銀行的發展。包括開發多種個人理財業務的品種,在內部控制與開拓業務方面充分吸收國際經驗;其次,要豐富基礎金融工具的創新,包括股權類資產、債券類、商業票據類創新,為金融衍生市場的發展打好基礎;最后,要逐步開拓金融衍生工具市場,包括綜合開發債券類衍生工具、資產擔保證券工具、外匯類金融衍生工具等,充分提高資金的流動性、提高資金的運作效率。

注釋:

①金融開放為一國對其本國居民和國內機構參與國際資本市場交易的準許程度。

②姜波克主編,金融開放與經濟發展[M].上海:復旦大學出版社,1999。

③本文統計的中美兩國金融資產種類包括通貨、存款、貸款、債券、股票和保險準備金。

④周國富、胡慧敏,金融效率評價指標體系研究[J].金融理論與實踐,2007年8期。

[1]姜波克. 金融開放與經濟發展[M].上海:復旦大學出版社,1999(1).

[2]楊群華.我國互聯網金融的特殊風險及防范研究[J].金融科技時代, 2013(07).

[3]賴達鳴.發展銀行主導下的多層次資本市場——以中美金融體系比較為出發點[J].齊齊哈爾大學學報(哲學社會科學版),2011(05).

[4]劉峻慈,尹久.重新審視宏觀審慎監管:基于總體流動性的分析[J].武漢金融, 2011(10).

[5]周小川.金融政策對金融危機的響應——宏觀審慎政策框架的形成背景、內在邏輯和主要內容[J].金融研究,2011(01).

[6]張曉慧.從中央銀行政策框架的演變看構建宏觀審慎性政策體系[J].中國金融,2010(23).

(作者單位:中央財經大學法學院)