納指再上5000點 美股QDII國泰最亮眼

楊陽

去年9月12日,Marketwatch專欄作家HOWARD GOLD撰文指出:納指將在數月內收復5000點關口,重現科網股泡沫時的輝煌,投資者不宜再看空了,因為歷史性的時刻即將到來。果不出所料,今年3月初納指沖上了5000點。不少人擔心2000年互聯網泡沫導致的大跌會再次上演,但分析人士指出,納指此次突破這個點位,與90年代末的暴漲有所不同,此次突破的基本面因素要合理得多,它背后是低通脹環境、強勁盈利和現金流的良好支持。

作為最能反映美國高科技走勢的指數,納指自2008年金融危機至今已累計上漲近300%,重返5000點位是有持久動力的。首先,這十五年間Netflix、特斯拉、臉書、領英等創新型的科技新秀強勢崛起,科技股的基準已發生顯著變化;其次,納指如今已不再只是代表科技企業,科技股權重已減少到僅略超40%,醫療、金融以及消費股在指數中的權重均有上升;第三,科技股比當時要便宜很多,估值更合理了,例如標普500的科技板塊目前市盈率僅為15倍,遠遠低于十五年前虛高的30倍;最后,科技股的收益率如今比國債高很多,股息收益率與五年期財政部票據類似,約為1.5%(十五年前這個數字接近零,而同期的十年期國債收益率是6.5%)。綜上,雖然存在近期修正的可能性,但納指將繼續看漲。對于境內投資者來說,高配美股或美股指數基金將是未來確定性較強的配置,找到好的時機并堅持下去,就會成為大贏家。

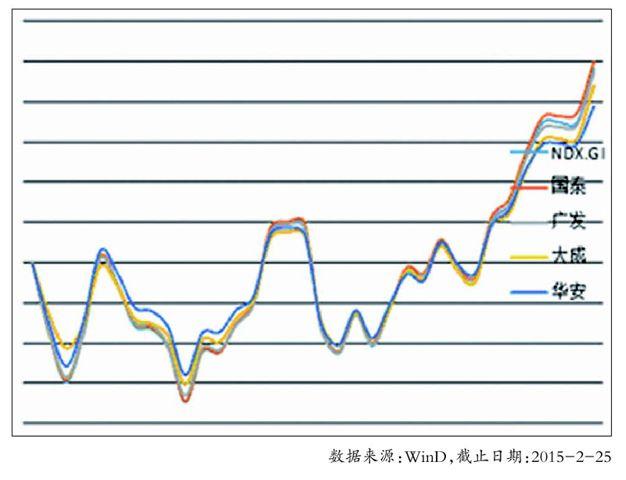

目前我國市場上共有4只納指QDII和1只納指ETF,分別是國泰納指100、廣發納指100、華安納指100、大成納指100以及國泰納指100 ETF,追蹤的都是納斯達克100指數(NASDAQ 100-Index)。這4只納斯達克100指數基金在進入2015年尤其是2月份以來,業績隨著納指的攀升一路上漲。

如表1所示,在剔除匯率因素后可以發現,今年以來截至2月25日,4支納斯達克100指數基金中年化跟蹤誤差最小、漲幅最大且規模也最大的是國泰納斯達克100指數基金,其規模是排在第二位的廣發納指100的2倍以上,優勢明顯。指數基金規模越大,信息披露費、審計費等固定費用的攤薄效果就越小,對基金投資收益就越有幫助。

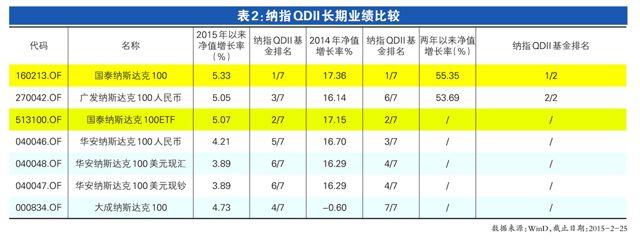

記者進一步考察發現,無論是今年以來的短期業績還是一年以上的長期業績,國泰納斯達克100[160213]和國泰納斯達克10ETF[513100]這兩只基金在所有追蹤納指的QDII產品中是最亮眼的,如表2所示。

iFinD數據顯示,截至3月4日,今年以來業績排在第一位的納指QDII基金仍是國泰納指100,復權單位凈值增長率6.59%。據測算,國泰納指100的業績之所以持續跑贏同類產品,除了因基金規模較大導致固定費用攤薄效果較小之外,其高于同類的實際有效倉位(接近100%)是更主要的原因。高倉位使得國泰納指100在標的指數上漲的情況下,能夠獲得比同類更高的投資收益,也反映出該公司良好的倉位管理和頭寸管理能力。同樣還是由于規模優勢,國泰納指100在遇到申贖時不用頻繁結匯,這樣一來申贖對基金凈值波動造成的沖擊就比較小。另外,國泰納指2015年以來美元敞口為正,因此享受到了一部分人民幣兌美元貶值的投資收益。

關于3月份QDII基金投資策略,國金證券的觀點是,在區域配置上,建議投資者以成熟市場為主,指數品種可參考國泰納指 100、廣發納指 100、華安納指 100、博時標普 500、大成標普 500等;在風格配置上,建議在成長風格與價值型之間均衡配置,前者包括納斯達克100指數基金、嘉實美國成長;后者推薦歷史分紅率較高的藍籌風格資產(如招商標普高收益紅利),以及分紅型的類固定收益類品種(例如 REITs 基金)。<Z:\1325\結束符.jpg>