進一步完善我國商業銀行操作風險數據庫設想

張小珍

(中國建設銀行股份有限公司常州分行營運管理部,江蘇 常州 213001)

一、完善商業銀行操作風險內外數據庫的必要性

《巴塞爾新資本協議》根據損失事件的成因將操作風險分為了七個事件類型:內部欺詐,外部欺詐,雇員行為和工作場所安全,客戶、產品及業務操作、固定資產破壞、業務中斷和系統錯誤,涉及執行、交割和交易過程管理的風險。其中有六種或多或少地與人員活動有關,都是因為有意或無意的操作失誤或欺詐活動而引起的。

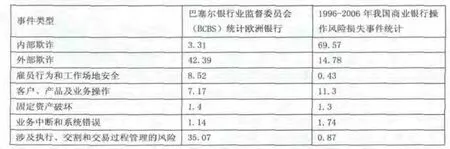

援引郝曉玲、于秀艷著的《銀行操作風險傳導與控制》中巴塞爾銀行業監督委員會(BCBS)統計的歐州銀行操作風險數據與我行商業銀行損失數據統計表列的比對表如下:

《巴塞爾新資本協議》7種損失事件類型在商業銀行操作風險事件中所占的比例

比對表顯示,我國商業銀行中的內部欺詐類操作風險數據占比遠高于歐州銀行,且近年我國商業銀行暴露的大多數外部欺詐事件也是由外部和內部人員相互勾結引發的。由此,得到啟示“我國銀行業要很好地管理操作風險,首先還是要管理好人員。”

管理好人員,我國銀行目前采取方法:一是道德指引,二是績效考核,三是實時本地確認加遠程集中授權控制,四是實時監測,五是事后稽核,六是檢查督導,七是事后審計,八是人民銀行銀監會外部監管。方法后七點,迫切需要一個完善的商業銀行操作風險數據庫支撐。

二、我國商業銀行目前操作風險數據庫現狀

目前我國商業銀行操作風險內部數據庫數據信息主要來源于稽核監測、檢查督導、內部審計、人民銀行銀監會的檢查發現問題,外部數據庫數據信息主要采集于人民銀行銀監會的通報、新聞、報紙和網絡等公開的渠道。這類數據信息應該說是全面的,缺陷一是數據不集中管理;二是對于每次檢查發現的問題,各商業銀行注重的是責任考核登記和舉一反三的人控制度細化;三是對于規范性問題,只登記交易責任人,未登記委派營業主管、機構負責人;四是屢查屢犯問題,不追究制度的可操作性和有效性,幾乎不考慮制度的執行成本問題,由于制度可執行性較弱、系統操作人性化不強,所以屢查屢犯的問題幾乎在每個行都存在,也直接影響到控制的有效性。

三、進一步完善我國商業銀行操作風險數據庫的設想

商業銀行內部操作風險數據庫除了“事件發生、發現及結束時間,事件發生的地點,事件的責任主體,事件發生的業務類別和事件類別,損失大小,損失收金額及其收回的途徑,是否與市場風險和信用風險相親相關,事件原因的描述等內容”外。還需增加事件形成過程中制度、系統操作可行性分析字段,事件形成過程中的各操作環節列示。事件的責任主體除了登記交易責任人,還要登記相關責任人、當時營業主管、機構負責人等信息。

增加事件形成過程中制度、系統操作可行性分析字段,可降低甚至杜絕屢查屢犯問題,避免某些損失類操作風險的出現。如,銀行柜面經常出現的少憑證問題和憑證要素不規范問題,其出現的原因之一就是柜面辦理業務時涉及需要客戶確認簽字輸密次數多、憑證多、憑證大小不一,柜員一不小心就漏收回了客戶簽字確認的憑證,一疏忽客戶填寫的憑證金額大小寫就不規范了。

事件的責任主體增加登記相關責任人(復核、授權人)、委派營業主管、機構負責人、檢查輔導員、事后稽核員等信息字段,就可以發現那些差錯是跟著柜員走的,那些差錯是跟著委派營業主管、機構負責人走的;那類差錯是檢查輔導發現的,那類差錯是事后稽核發現的;那類稽核監測預警模型信息適合檢查輔導員通過現場非現場檢查發現問題,那類稽核監測預警模型信息適合稽核人員分析核查發現問題,檢查輔導員需要通過那類稽核發現問題幫助網點調整柜面操作流程以讓柜員達到最佳工作狀態輔導員柜員工作,獲得柜面核算質量高的佳績。

四、收集完善各商業銀行外部操作風險數據庫

建議人民銀行、銀監會組織各商業銀行共同完成外部操作風險數據庫,幫助各商業銀行全面提升操作風險管理品質、操作風險量化分析與模型建立的工具,完善各商業銀行的外部操作風險數據庫,共同達到提高我國商業銀行操作風險的防范水平。

五、建立涵蓋“稽核監測、檢查督導、內部審計、人民銀行銀監會五方檢查發現問題”和外部操作風險的一體商業銀行操作風險數據庫

建立一體的商業銀行操作風險數據庫,可以一步到位分析考核被查機構的柜面核算質量,可以整體評價商業銀行的內部操作規程制度、核算系統的可操作性,提出改進內部操作規程制度建議,改進核算系統用戶體驗的優化建議。

某商業銀行在今年新上線的新一代系統中,通過增加幾百種憑證電子化存儲展示、增加柜面邊交易邊掃描采集憑證影像功能,取消了柜員為減少缺失憑證和憑證要素不規范等屢查屢犯問題而每日營業終了加班的憑證流水勾對工作,節省了原后臺集中掃描的外包費用,實現了會計檔案的采集和歸檔。但,因系統未實現自動判斷柜面采集憑證影像的齊全性,未考慮到紙制到期銀票背書長達2~3米憑證前臺采集影像的困難,存在會計憑證檔案缺失隱患和員工體驗不佳的美中不足之處。建議,該行通過進一步完善并建立一體化的商業銀行操作風險數據庫,細化常規稽核模型降低憑證缺失和憑證要素不規范問題;優化精準實時監測和稽核風險預警模型序時稽核、挖掘數據模型向前追溯專題稽核、以現場非現場重點與全面進行檢查輔導,發現風險隱患性問題,降低操作風險。

六、結論

進一步完善的商業銀行操作風險數據庫,要有分析商業銀行內部操作規程制度和核算系統操作可行性分析功能;要能幫助核算系統提高員工、客戶體驗滿意度,讓更多的客戶多渠道走進銀行辦業務;要能避免事中的監測、事后的稽核、查輔結合的檢查督導的重復勞動,降低后臺人員的人力資源成本,切實提高我國商業銀行風險防控水準。

[1]郝曉玲.于秀艷.著作《銀行操作風險傳導與控制》.2014年.

[2]吳軍海.《中外商業銀行操作風險管理比較研究》.廈門大學.金融學.2007年.