我國私募股權(quán)投資流動性風(fēng)險研究

王燕鳴 曹尹南

(中山大學(xué) 嶺南學(xué)院,廣東 廣州510275)

一、引言

私募股權(quán)投資基金①本文將風(fēng)險資本投資(VC)等同于私募股權(quán)投資(PE)。(Private Equity Fund,以下簡稱PE),通過非公開方式向特定投資人籌集資金,然后對非上市公司進行權(quán)益性投資,投資后進行管理使其增值,最終通過上市、并購或管理層收購等方式實現(xiàn)退出并獲得收益。PE作為我國市場經(jīng)濟重要的組成部分,近年來發(fā)展迅速,2014年P(guān)E投資總量達到706.4億美元,投資數(shù)目達到2 860起②數(shù)據(jù)來源于清科集團《2014年中國私募股權(quán)投資研究報告》。。自2014年12月以來,隨著保險基金進入一級市場的界限放開,PE在我國金融體系中將起到越來越重要的作用。

PE作為一種投資于非上市公司的非流動性的資產(chǎn),與投資于上市公司的公募基金相比,一般都具有較長的鎖定期,投資者普遍認為其對市場流動性風(fēng)險的暴露程度較小,是長期投資者的良好選擇,納入投資組合中以分散風(fēng)險。然而,股權(quán)投資相當(dāng)于對公司的未來進行投資,未來退出時市場和投資基金均以同行業(yè)、同類型已上市公司作為標(biāo)的對被投資公司進行估值,具有和公開市場一樣的定價內(nèi)核,其回報也會受到流動性風(fēng)險的影響。Franzoni等(2012)[10]對美國、歐洲和少數(shù)其他國家的私募投資研究表明,PE和其他資產(chǎn)一樣受到市場流動性風(fēng)險的影響,并定量計算了PE的流動性風(fēng)險載荷達到了每年3%。與美國、歐洲國家投資主體由如養(yǎng)老基金等機構(gòu)投資者組成不同,我國國有資本投資進入PE市場的資格受到很大的政策限制,非國有資本例如富有個人作為有限合伙人(LP)構(gòu)成我國PE的投資主體,2014年我國PE有限合伙人(LP)組成中富有家族及個人占比最高,達到54.4%;其次是企業(yè),達到14.9%;公共養(yǎng)老基金和捐贈基金僅占比0.8%和0.2%。不同類型的投資者對流動性風(fēng)險的敏感性可能不同,意味著我國PE的流動性風(fēng)險暴露程度也會有不同。

本文使用清科私募通數(shù)據(jù)庫關(guān)私募股權(quán)投資的投資以及投資回報數(shù)據(jù),采用了Franzoni等(2012)[10]的修正內(nèi)部收益率 MIRR 作為 PE回報的衡量指標(biāo),參考Liu(2006)[13]年的方法構(gòu)建含有流動性因子的四因素模型,用殘差bootstrap回歸方法創(chuàng)新性地研究我國PE的流動性風(fēng)險暴露問題。另外,通過構(gòu)建衡量資本流動性的FUNDING指標(biāo),探討了我國PE流動性風(fēng)險的傳導(dǎo)路徑。結(jié)果表明我國PE受到流動性風(fēng)險的影響,風(fēng)險因素載荷達到每年62%,PE的流動性風(fēng)險是通過資本流動性渠道進行傳導(dǎo)的。

二、文獻回顧與研究假設(shè)

在對二級市場的研究中,流動性因素是金融資產(chǎn)定價中的重要組成部分已被廣泛證實。Amihud和 Mendelson(1986)[3]首先提出流動性溢價現(xiàn)象,通過構(gòu)建預(yù)期收益與買賣差價的微觀模型,發(fā)現(xiàn)以買賣差價衡量的流動性越低,其交易成本越大,投資者對持有該資產(chǎn)的預(yù)期收益就越高,為將流動性引入資產(chǎn)定價模型打下了基礎(chǔ)。Pastor和Stambaugh(2003)[14]構(gòu)建了低流動性對強交易量的收益反轉(zhuǎn)Pastor指標(biāo)來衡量流動性,發(fā)現(xiàn)流動性是市場的一種系統(tǒng)性風(fēng)險,在Fama-French三因素模型中加入市場流動性指標(biāo),實證研究表明流動性溢價達到了每年7.5%。隨后Liu(2006)[13]使用了換手率指標(biāo)構(gòu)建了流動性調(diào)整下的CAPM模型。在國內(nèi)關(guān)于二級市場的流動性溢價和流動性資產(chǎn)定價的研究也屢見不鮮,李一紅和吳世農(nóng)(2003)[17]采用換手率和非流動性兩個指標(biāo),對上海股市的流動性與預(yù)期收益的關(guān)系進行了實證研究,支持流動性溢價理論;蘇冬蔚和麥元勛(2004)[19]從換手率的角度衡量流動性,分析了我國股市流動性與資產(chǎn)定價的理論與經(jīng)驗關(guān)系,陳青和李子白(2008)[16]通過改進 Liu(2006)[13]的方法構(gòu)建流動性因子,也證明了在我國二級市場資產(chǎn)定價中,除了規(guī)模因子、賬面市值比因子與收益反轉(zhuǎn)因子外,流行性因子不可或缺。

流動性作為二級市場資產(chǎn)定價的一個重要因素已經(jīng)得到了廣泛的認知,而對于PE市場而言,研究還較為缺乏。Acharya和Pedersen(2005)[1]以 Amihud非流動性指標(biāo)構(gòu)建的流動性調(diào)整下的CAPM模型為基礎(chǔ)研究表明流動性隨著時間而變化,流動性在證券以及其他資產(chǎn)中的變化都有共同的趨勢,這種共性的流動性引發(fā)共同的流動性風(fēng)險。

PE市場具有和二級市場相同的定價內(nèi)核,該事實引發(fā)了學(xué)者們用資產(chǎn)定價模型來估計PE的資本成本,進而探究PE的流動性風(fēng)險。

將資產(chǎn)定價模型應(yīng)用于股權(quán)投資研究最早始于 Cochrane(2005)[6],基于 CAPM 模型,采用最大似然法衡量PE的回報,發(fā)現(xiàn)1987-2000年間投資回報達到57%,CAPM模型alpha值為45%。隨后 Kortweg 和 Sorensen(2010)[12]將Cochrane(2005)[6]的研究從 CAPM 拓展到Fama和French(1995)[9]三因子模型,采用 OLS估計得到1987-2005年美國PE數(shù)據(jù)得出年度alpha值從CAPM的34%降到三因素模型的26%。Driessen等(2011)[8]在 Kortweg和 Sorensen(2010)[12]基礎(chǔ)上采用 GMM 估計的方法得到CAPM中阿爾法值為每年12%,使用三因素模型后alpha值降為8.28%,模型解釋力度增強。在前人研究基礎(chǔ)上,F(xiàn)ranzoni等(2012)[10]首次將以Pastor指標(biāo)衡量的流動性因子引入資產(chǎn)定價模型中來衡量PE的流動性風(fēng)險暴露程度,發(fā)現(xiàn)PE回報存在明顯的流動性溢價,無條件的流動性風(fēng)險溢價達到每年3%,總風(fēng)險溢價為達到18%,alpha由CAPM模型的9.3%下降至三因子模型的3.1%,加入流動性因子后,alpha值下降至0.4%,說明含有流動性因子的四因子模型對PE績效具有很好的解釋力度。國內(nèi)關(guān)于PE的相關(guān)研究主要都集中在具有PE背景的上市公司績效上,例如(吳超鵬等,2012;張學(xué)勇和廖理,2011;陳工孟等,2011)[15,21,22]等,直接關(guān)注私募股權(quán)投資績效的較少,王蘭芳和王蘇生(2010)[20]通過分析對470家創(chuàng)業(yè)投資機構(gòu)在1999-2008年間的投資決策,發(fā)現(xiàn)以創(chuàng)業(yè)投資支持的行業(yè)IPO數(shù)來衡量的公開市場信號顯著地影響了創(chuàng)業(yè)投資機構(gòu)的投資決策;錢蘋和張幃(2007)[18]年采用清科數(shù)據(jù)1999-2003年的56個本土創(chuàng)業(yè)投資退出項目的數(shù)據(jù),研究了是否國有、資本規(guī)模等因素對回報率的影響。

我國PE市場發(fā)展迅速,與國際市場逐步接軌,PE亦具有和二級市場相同的定價內(nèi)核,然而我國PE市場又具有其特殊性,突出的特點就是投資主體組成不同,占有50.8%的非國有資本例如富有家族、個人具有與機構(gòu)投資者不同的特征:對市場流動性風(fēng)險的承擔(dān)能力弱,當(dāng)市場出現(xiàn)不良流動性沖擊時,缺少資本支撐的個體投資者將更易引發(fā)資產(chǎn)贖回從而降低PE回報。基于以上分析,本文提出假設(shè)。

H1 我國PE受到流動性風(fēng)險因素影響。

Brunnermeier和 Pedersen(2009)[5]提出了市場流動性和資本流動性之間存在正的關(guān)聯(lián)性,資本的流動性是投資者能夠有資金投資的保證。低資本的流動性常常伴隨著低市場流動性。對投資者資本的不良沖擊將引發(fā)資產(chǎn)的贖回、減少市場流動性,從而惡化初始投資損失。

PE資金的提供方來自銀行、共同基金以及富有個人等,其資金的募集往往并不是一步到位完成的,可能分布于投資的多個輪次中進行,長時間跨度的融資過程和重新談判的事實使得PE對資金的流動性非常敏感(Kaplan和Stromberg,2009)[11],如果遭遇資本流動性低,那么將伴隨著PE管理者難以對投資進行再融資。在這些期間,他們可能被迫清算投資或接受更高的融資成本,這反過來又轉(zhuǎn)化為對這一資產(chǎn)類別的回報較低。Franzoni等(2012)[10]對于美國、歐洲和其他少數(shù)國家PE的研究證明了這一點。

我國PE異于歐美國家主要在于PE的投資主體主要由非機構(gòu)投資者組成,富有家族、個人群體對資本流動性沖擊的抵抗能力比機構(gòu)投資者弱,對 Brunnermeier和 Pedersen(2009)[11]描述的資金流動性波動暴露很敏感。當(dāng)受到資本流動性減少時,PE難以進行再融資,使得他們被迫將投資流動性化或者接受高成本的資金。

基于以上分析,本文提出以下假設(shè)。

H2 我國PE市場流動性風(fēng)險是通過資金流動性渠道傳導(dǎo)的。

三、研究設(shè)計

(一)數(shù)據(jù)來源與描述

本文PE的數(shù)據(jù)來自清科公司數(shù)據(jù)庫(Zero2IPODatabase),市場的數(shù)據(jù)來源于CSMAR國泰安的數(shù)據(jù)庫。清科公司數(shù)據(jù)庫是國內(nèi)權(quán)威的提供有關(guān)PE信息的數(shù)據(jù)庫,使用的是有關(guān)投資機構(gòu)的信息以及被投資企業(yè)退出信息。對于PE,清科公司數(shù)據(jù)庫披露了它們的基本信息(包括名稱、成立時間)、募資信息(包括基金名稱、募資時間和規(guī)模等)和投資信息(包括投資時間、金額、所占股份、投資輪次、被投公司名稱和被投公司所處發(fā)展階段等)。對于被投資企業(yè)退出信息,清科公司數(shù)據(jù)庫披露了它們的基本信息(企業(yè)名稱、投資機構(gòu)、退出方式、退出時間等)、回報信息(賬面回報倍數(shù))。另外根據(jù)投資機構(gòu)網(wǎng)站上的公開信息,補充了數(shù)據(jù)缺失的一些重要信息,如資本規(guī)模、成立時間、股權(quán)性質(zhì)等。

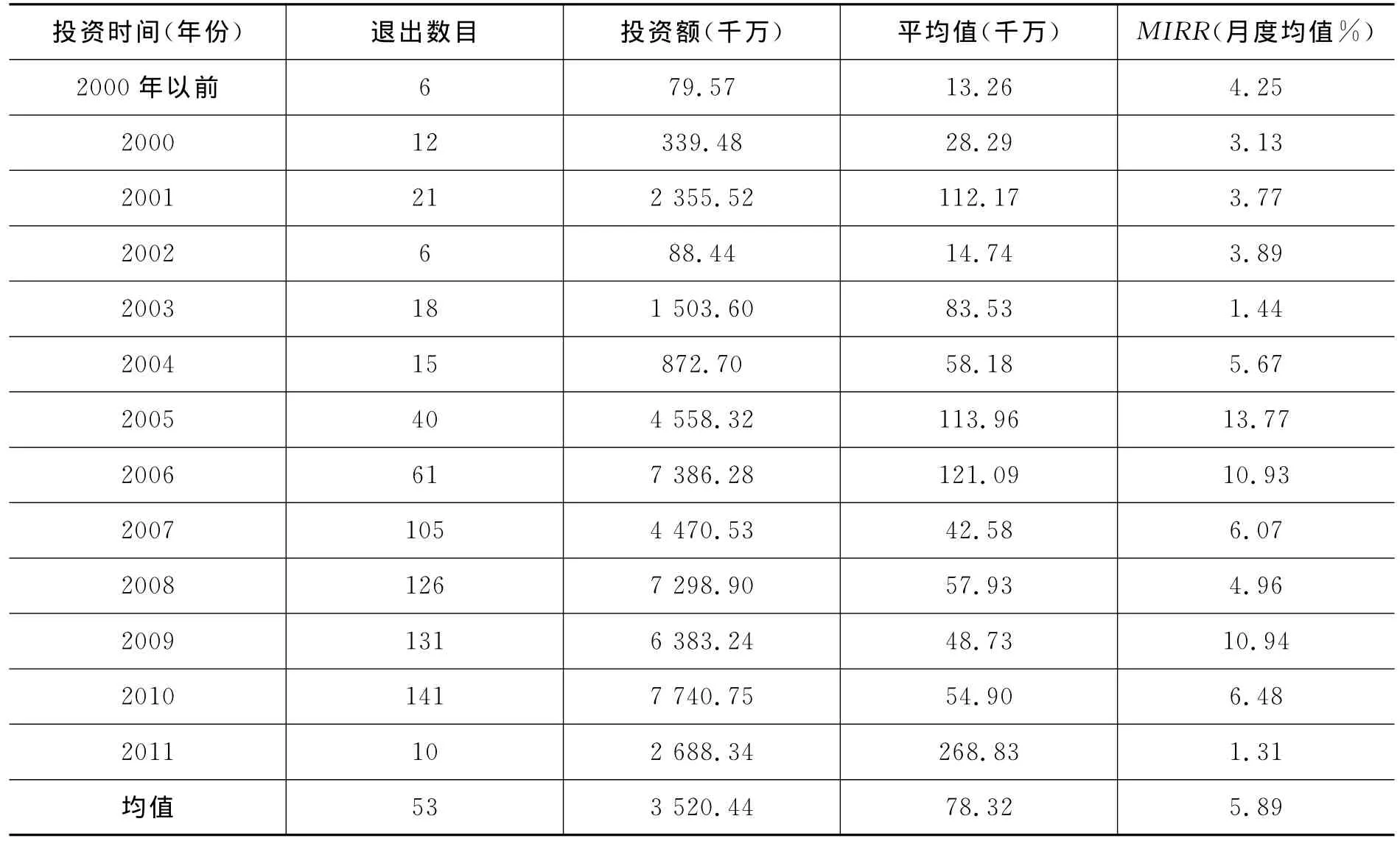

本文對數(shù)據(jù)做了以下處理:剔除投資金額沒有披露的投資記錄,采用月度投資數(shù)據(jù),將一個月內(nèi)出現(xiàn)的多次投資合并為一次;將以其他貨幣結(jié)算的投資回報金額換算成以人民幣結(jié)算。本文最終得到的樣本是由投資時間1997年12月至2011年10月期間的691條PE投資企業(yè)到退出的投資記錄。這里可能會有多個投資機構(gòu)共同投資于一家被投公司的情況,但每一條投資記錄都是唯一的投資機構(gòu)被投公司匹配的觀察值。

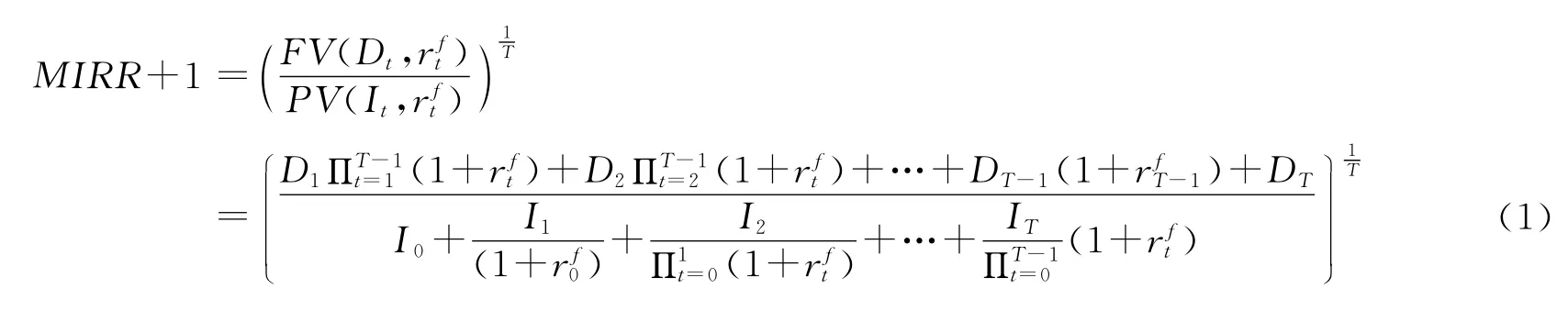

采用了Franzoni等(2012)[10]的方法,用修正內(nèi)部收益率MIRR來衡量投資回報,MIRR是以PE對被投資公司投入(It)和退出回報(Dt)計算的在投資期內(nèi)回報的幾何平均數(shù)。MIRR計算公式如下

表1 數(shù)據(jù)描述統(tǒng)計

(二)PE流動性風(fēng)險研究設(shè)計

由于PE的投資并非時間連續(xù),不能得到投入回報的時間序列數(shù)據(jù)通過傳統(tǒng)的時間序列分析方法來估計流動性風(fēng)險。本文擁有的是橫截面數(shù)據(jù)MIRR。

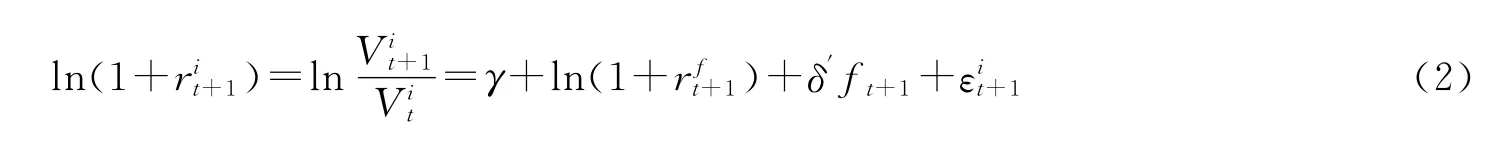

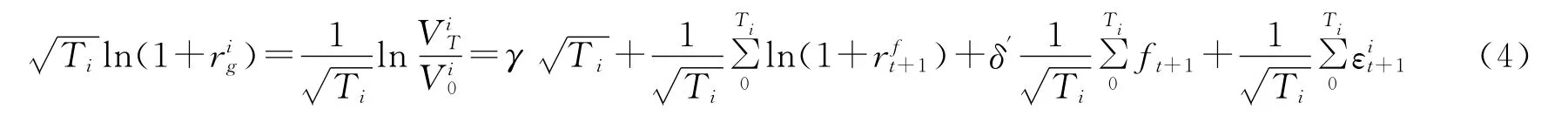

首先假設(shè)投資項目i具有初始投入,具有最終回報,在Ti期支付。假設(shè)一期的回報符合對數(shù)正態(tài)分布并且有如下形式

其中,γ是常數(shù),rf是無風(fēng)險利率,f是風(fēng)險因子的維向量,δ是k維風(fēng)險因子載荷,εi服從(0,σ2)的正態(tài)分布并且與風(fēng)險因子相互獨立。

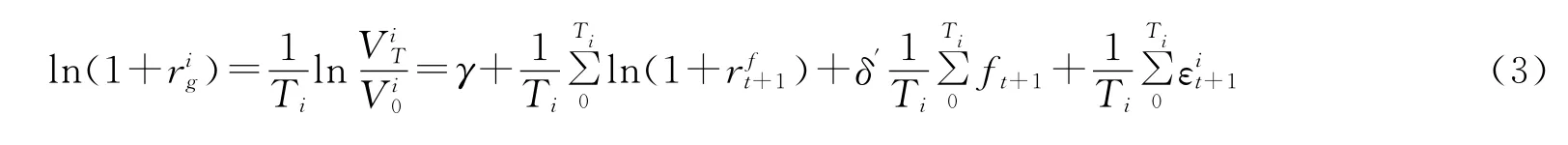

從式(2)中可以得出投資期內(nèi)以幾何平均數(shù)計算的總回報公式如下

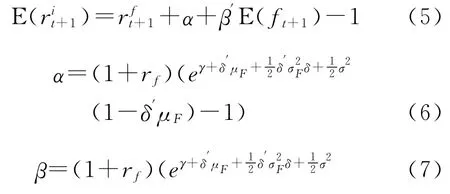

由于本文是以對數(shù)形式估計,而估計風(fēng)險溢價需要以式(5)的形式,因而需要通過變換將(γ,δ)變成(α,β),變換公式如式(6)和式(7)

其中,μF是風(fēng)險因子均值的k維向量,是風(fēng)險因子的方差-協(xié)方差矩陣。

本文使用投資MIRR作為參與回歸,需要解決以下問題:涉及到不同PE和不同的被投資企業(yè),具有很高的異質(zhì)性風(fēng)險將影響風(fēng)險的估計;在估計(α,β)時,假設(shè)式(1)服從對數(shù)正態(tài)分布,而MIRR的殘差拒絕正態(tài)分布chi-squared檢驗;MIRR樣本部分小于0,不能直接求對數(shù)。

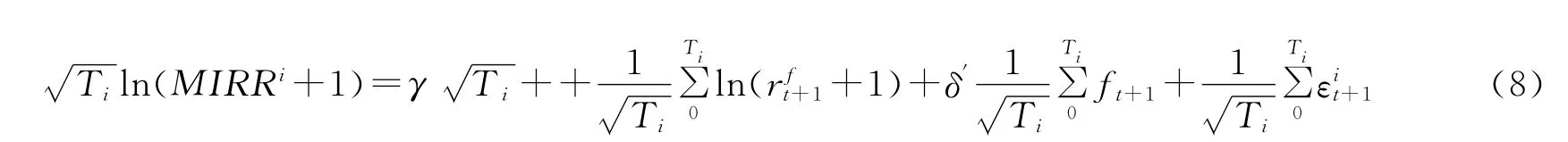

為解決以上問題,本文首先對MIRR進行加1再取對數(shù)處理,再對式(8)采取進行殘差bootstrap(1 000次)進行OLS估計

四、實證結(jié)果與分析

(一)流動性風(fēng)險的估計

首先本文分別用最簡單的CAPM模型(Cochrane,2005)[6]、Fama-French三因子模型對式(8)進行估計,然后在三因子模型中加入包含流行性因子的第四因素(LIQ)模型來估計流動性風(fēng)險載荷。

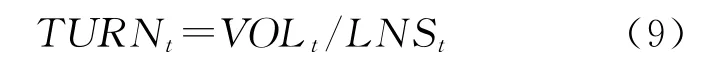

本文采取換手率來度量市場的流動性來構(gòu)建流動性風(fēng)險補償因子。換手率的計算

VOLt為股票在第t月的總交易股數(shù),LNSt為股票在第t月的流通股數(shù)。

換手率作為學(xué)術(shù)界衡量流動性最常用的指標(biāo),(李一紅和吳世農(nóng),2003;蘇冬蔚和麥元勛,2004;周芳和張維,2011)[17,19,23],其能夠反映交易的及時性和量的概念。本文采取Fama-French三因素模型的因子構(gòu)建方法通過TURN構(gòu)建流動性風(fēng)險補償因子LIQ;將每個月按TURN以升序排列,前40%是換手率最低的組合,定義為LL;后40%是換手率最高的組合,定義為HL。根據(jù)分組得到一個月后的組合等權(quán)平均收益,組合LL收益與組合HL收益差,便得到該月度LIQ變量。

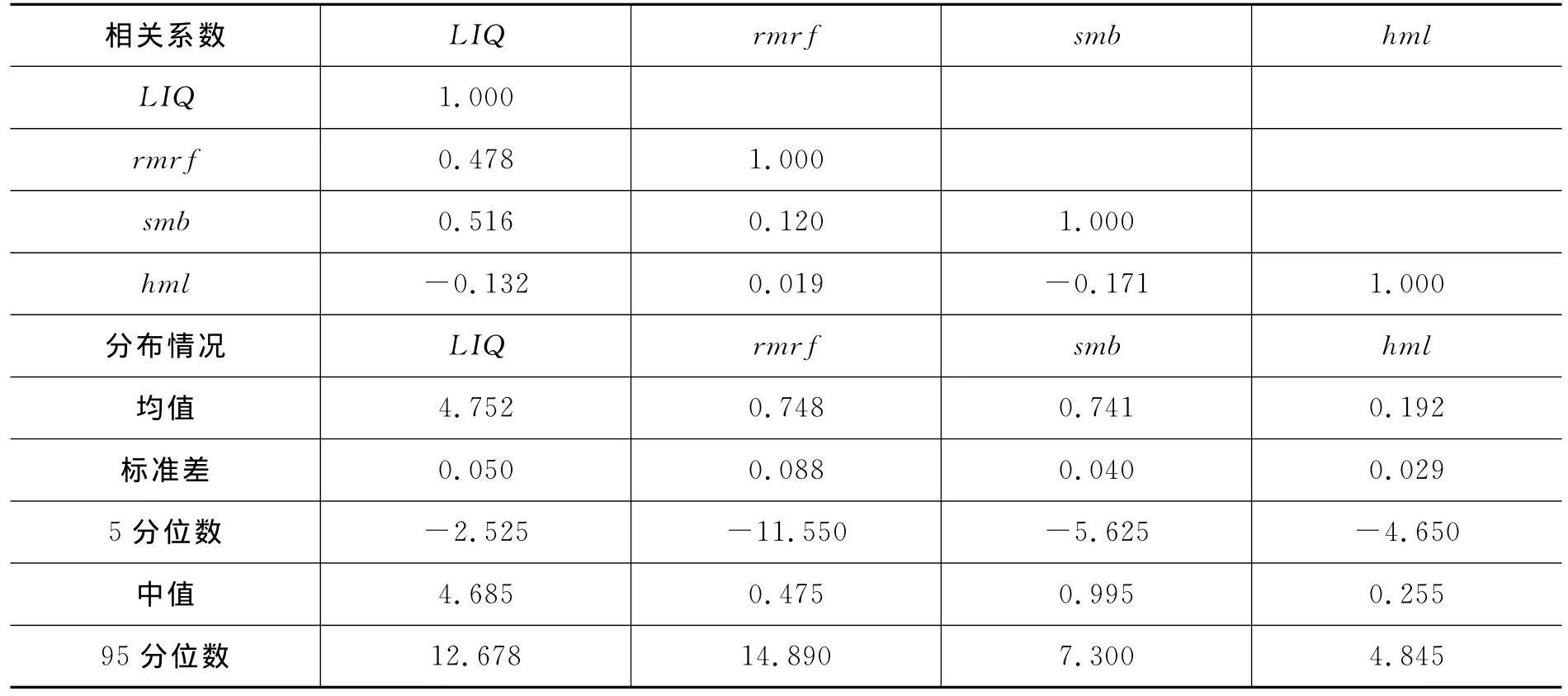

在假設(shè)市場完整的前提下,二級市場和PE市場具有相同的定價內(nèi)核,本文應(yīng)用公開市場的四因素模型來估計PE的風(fēng)險。表2為在樣本期內(nèi)四因子的相關(guān)系數(shù)和分布情況,用樣本期內(nèi)因子均值乘以12作為年度風(fēng)險載荷的估計來衡量資本成本,發(fā)現(xiàn)流動性風(fēng)險載荷達到每年57.0%,市場風(fēng)險載荷達到每年9.0%,規(guī)模因子和賬面市值比因子的風(fēng)險載荷分別是每年8.9%和2.3%。流動性因子的風(fēng)險載荷大于其他因子。

表2 因子的相關(guān)系數(shù)和分布情況

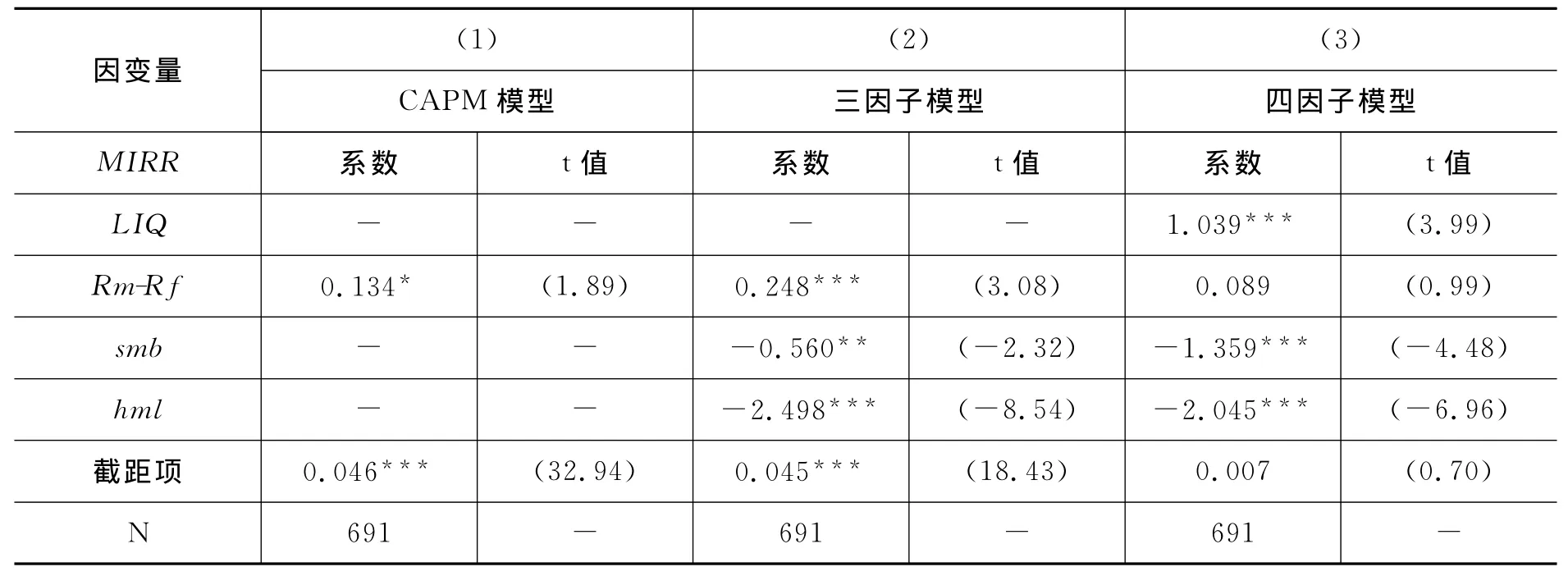

表3是按照式(8)的回歸結(jié)果,MIRR經(jīng)過95% 的winsor處理,在第一列CAPM回歸中,市場因子回歸系數(shù)為0.134,僅在10%的水平下顯著。這與Franzoni等(2012)[10]估計的系數(shù)接近1有較大差別,說明單獨的市場因素并不能很好地解釋我國PE的回報。第二列為Fama-French三因子模型回歸結(jié)果,smb和hml系數(shù)均顯著為負,其中hml在1%的條件下顯著。第三列增加流動性因子的四因子回歸中,LIQ顯著為正,系數(shù)為1.039且在1%的條件下顯著,說明流動性因子對于我國PE回報有很好的解釋作用,smb和hml系數(shù)依然顯著為負,并且smb的系數(shù)明顯降低,而hml的系數(shù)顯著性增加,在三因子回歸中由于LIQ和smb的正相關(guān)性導(dǎo)致高估了smb的重要性,由于LIQ和hml的負相關(guān)性導(dǎo)致低估了hml的重要性。

表3 模型回歸結(jié)果

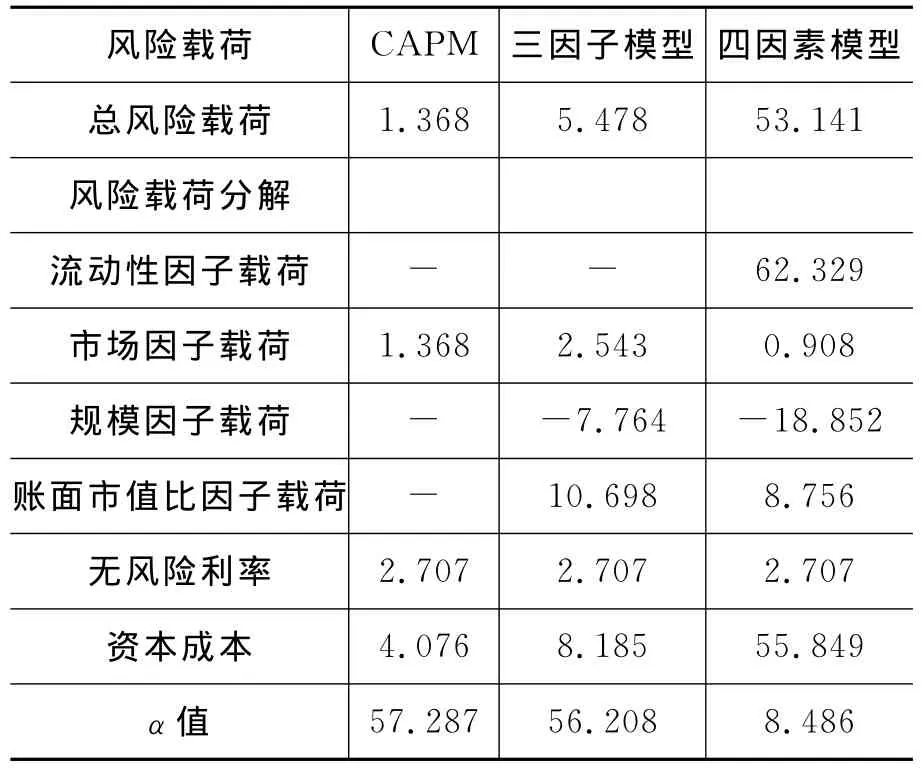

表4中顯示了每一個因子的風(fēng)險載荷、總風(fēng)險載荷、資本成本和值。其中α和β經(jīng)過式(6)和式(7)的變換得出。每一個因子的風(fēng)險載荷都是由因子估計系數(shù)乘以因子的樣本均值得出。資本成本是總風(fēng)險載荷和無風(fēng)險利率之和。

表4 風(fēng)險載荷分解與α值(%)

第一行是每個模型的總風(fēng)險載荷,CAPM模型中為1.368%,三因子模型的為5.478%,最后四因子模型達到了53.141%。

第二行是風(fēng)險的成分分析,在四因子模型當(dāng)中,流動性因子風(fēng)險載荷達到每年62.3%,規(guī)模因子(smb)風(fēng)險載荷每年-18.9%,賬面市值比因子(hml)每年8.8%,而市場因子風(fēng)險載荷僅為每年0.9%。說明流動性因子每變動一個單位,PE回報變動62.3%,而規(guī)模因子次之,賬面市值比因子再次之,市場因子變動導(dǎo)致回報變動僅為0.9%。PE回報受流動性風(fēng)險影響嚴重。

最后,本文估計了α,α值代表期望收益中不能被現(xiàn)有模型解釋的部分,發(fā)現(xiàn)CAPM模型和三因子模型不能解釋的部分都超過了50%,而在考慮了流動性因子之后,值降到8.486%。對應(yīng)總風(fēng)險載荷和資本成本分別為每年53.1%和55.8%。說明在國內(nèi)市場上,加入流動性風(fēng)險的四因素模型能很好地解釋PE回報,我國PE受到流動性風(fēng)險因素影響,假設(shè)1得到驗證。

(二)PE流動性風(fēng)險傳導(dǎo)渠道

以上的研究表明,在我國市場上,PE并不能規(guī)避流動性風(fēng)險,流動性風(fēng)險因子載荷是PE資本成本的重要組成部分。

為了證明假設(shè)2在我國市場是否存在,本文選取同業(yè)銀行間隔夜拆借月度加權(quán)平均利率,簡稱隔夜拆借利率,作為融資難易程度的代理變量。構(gòu)建FUNDING變量,每個投資收益MIRR對應(yīng)的FUNDING變量取投資開始到結(jié)束時期內(nèi)的均值。如果隔夜拆借利率高,則說明融資困難,反之則反。那么加入融資難易程度的代理變量之后,該變量應(yīng)該顯著為負并且能解釋部分市場流動性和PE回報之間的關(guān)系。

PE個體之間具有差異性,為控制特異性以及PE產(chǎn)業(yè)發(fā)展,本文在式(8)的基礎(chǔ)上添加了一系列的控制變量:

GDP增長率:Acs和 Audretsch(1994)[2]指出宏觀經(jīng)濟因素GDP的變動對企業(yè)的創(chuàng)業(yè)活動有著深刻的影響,GDP的增長和PE產(chǎn)業(yè)的發(fā)展具有正相關(guān)的關(guān)系。我們添加GDP增長率作為控制PE產(chǎn)業(yè)的發(fā)展的變量。GDP增長率變量的構(gòu)建方法與FUNDING相同。

投資規(guī)模:錢蘋和張幃(2007)[18]指出對于股權(quán)投資項目,投資規(guī)模越大可能風(fēng)險越大,相應(yīng)限制了PE分散風(fēng)險的能力,分散風(fēng)險能力的變化可能會影響資金投資回報率,并且投資規(guī)模大后續(xù)再融資也更加困難。由于投資規(guī)模差距較大,為避免異常值影響,本文對投資規(guī)模變量做95%的winsor處理。

基金年限:基金年限越長,投資經(jīng)驗越豐富,對被投資企業(yè)的選擇能力越強,對風(fēng)險的控制能力也越出色,從而會帶來高的回報率。

基金背景:具有外資背景的PE可能具有與國內(nèi)不同的投資理念、投資風(fēng)格,對投資收益有相應(yīng)的影響,添加基金背景變量,將有外資背景的記為“0”,否則為“1”。

被投資公司所處行業(yè):Cumming和MacIntosh(2001)[7]指出,由于股權(quán)投資家在高新技術(shù)投資項目的選擇和幫助企業(yè)實現(xiàn)價值增值等方面的能力與普通投資者相比存在比較優(yōu)勢,更容易獲得超額的收益。因而本文按照投資界的慣例,將科技、媒體、通訊、互聯(lián)網(wǎng)、IC、IT服務(wù)、生物醫(yī)藥、軟件等行業(yè)作為高新技術(shù)行業(yè),而傳統(tǒng)行業(yè)和服務(wù)業(yè)則作為非高新技術(shù)行業(yè)。并將高新技術(shù)行業(yè)記為“1”,非高新技術(shù)行業(yè)記為“0”。

退出方式:被投資企業(yè)采取IPO或者是并購?fù)顺龅姆绞娇赡軐Y金投資回報率產(chǎn)生影響,將IPO退出的記為“1”,并購?fù)顺龅挠洖椤?”。

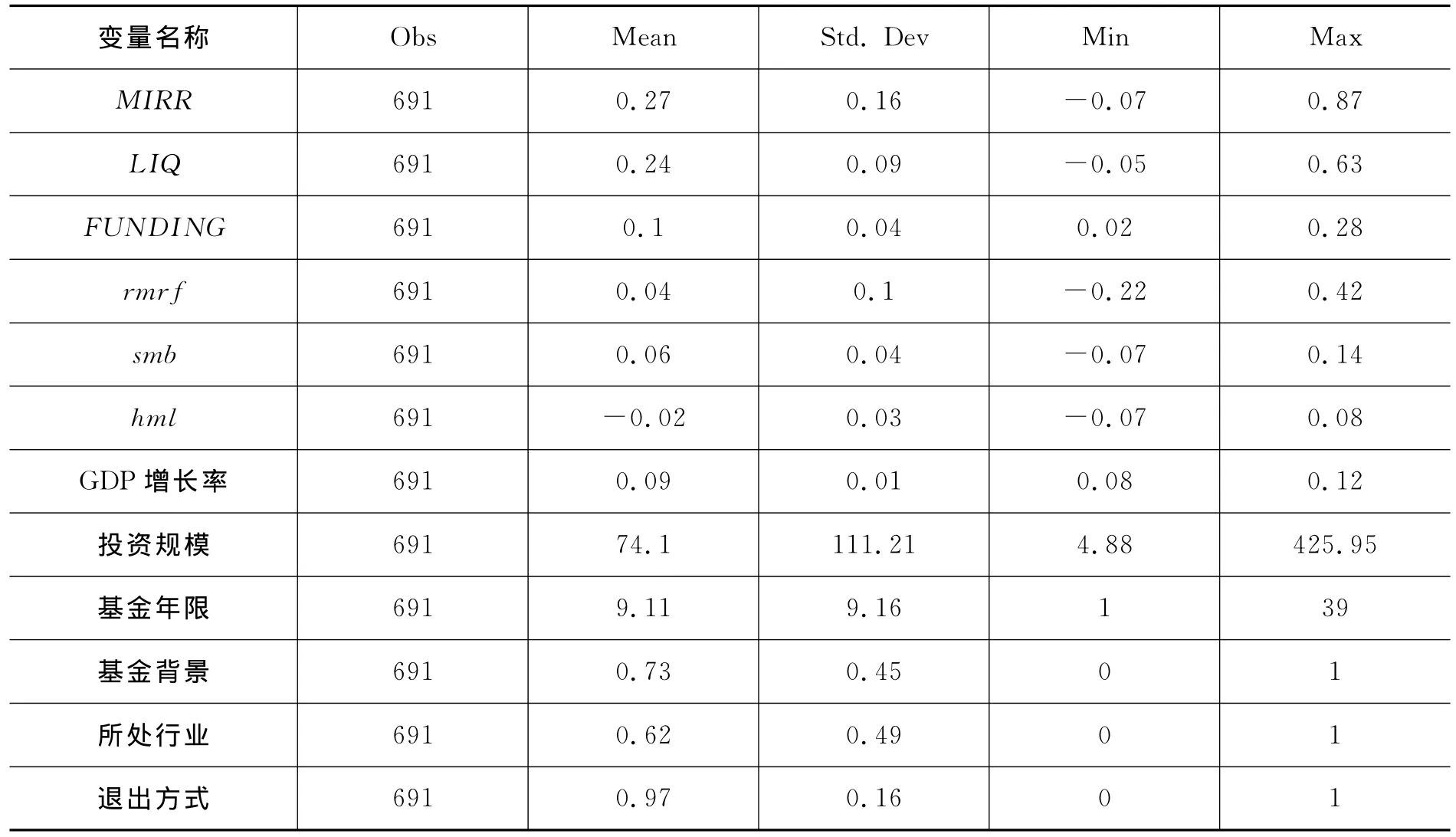

各變量描述統(tǒng)計見表5,在691個觀察值中,投資規(guī)模和基金年限差距較大,說明我國PE已基本實現(xiàn)風(fēng)格分散。在經(jīng)過95%的winsor處理后,規(guī)模從4 880萬人民幣到42.60億人民幣不等,均值為7.4億人民幣,而中值僅為2.8億元,巨額投資偏少。基金年限均值為9年,27%的基金具有外資背景,62%的投資處于高新技術(shù)行業(yè),97%的基金使用了IPO退出的方式。

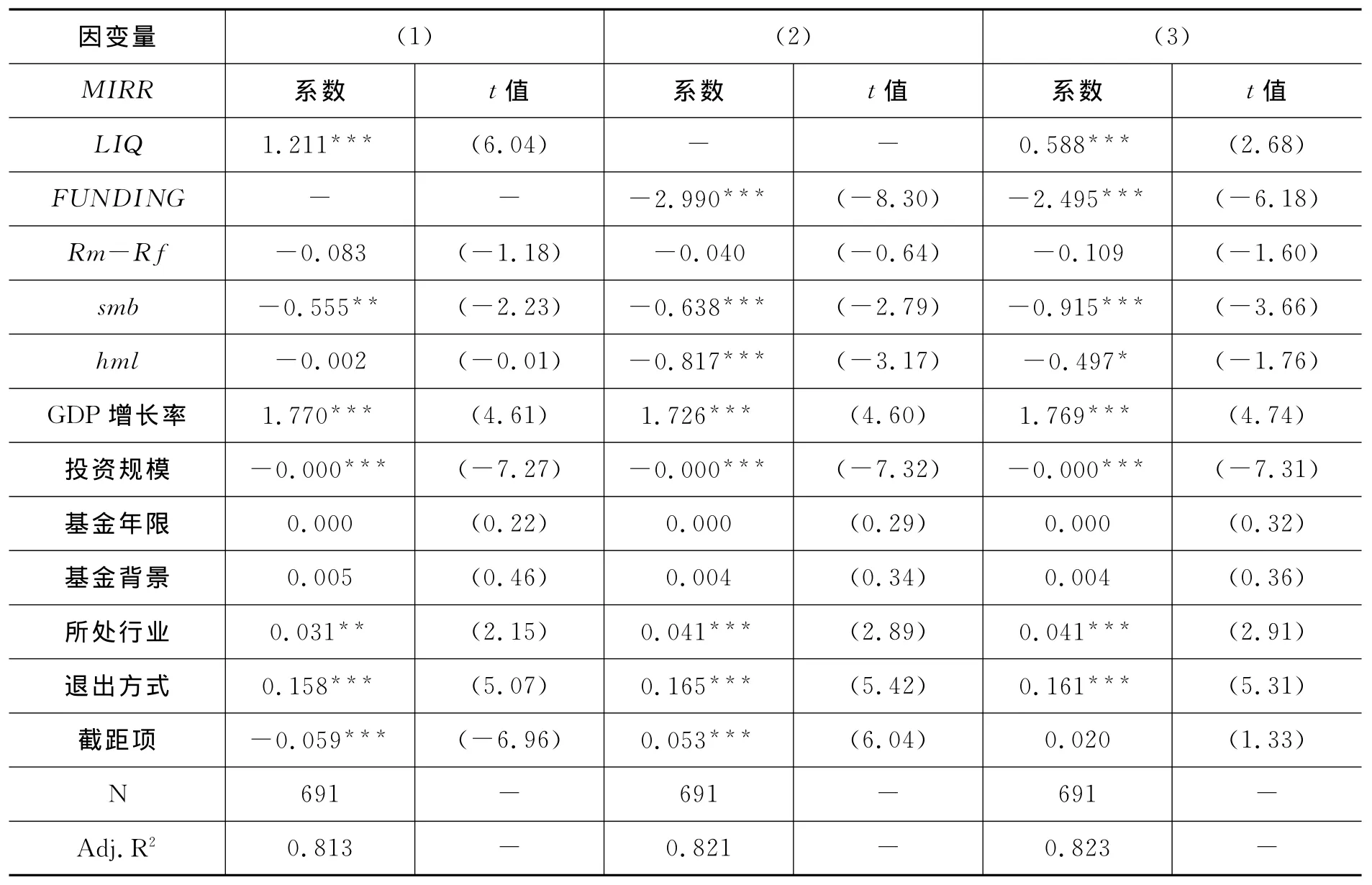

本文在式(8)的基礎(chǔ)上添加FUNDING變量以及一系列的控制變量進行OLS回歸,回歸結(jié)果如表6。

表5 描述性統(tǒng)計

表6中,回歸(1)流動性因子的系數(shù)為1.211并且在1%的條件下顯著,流動性因子每增加(減少)一個單位,PE月度回報增加(減少)1.211個單位。回歸(2)是用MIRR對FUNDING變量回歸,F(xiàn)UNDING變量系數(shù)為-2.990且顯著,說明與假設(shè)相同,資本流動性約束能夠減少PE回報。

在回歸(3)中,本文檢驗是否融資渠道能解釋PE回報的流動性風(fēng)險,發(fā)現(xiàn)FUNDING變量能覆蓋48.6%的流動性效應(yīng):LIQ系數(shù)從1.211減少到0.588并且在1%的條件下顯著。而FUNDING變量系數(shù)為-2.495,仍然顯著為負。可以推斷假設(shè)2成立,市場上PE的流動性傳導(dǎo)主要是通過資本流動性渠道發(fā)生的。

另外本文發(fā)現(xiàn)GDP增長率、是否投資于高新技術(shù)行業(yè)以及采取IPO方式退出均對基金績效有顯著正向影響,而投資規(guī)模、基金年限以及非外資背景則對績效沒有顯著影響。

表6 流動性風(fēng)險來源回歸結(jié)果

表7 穩(wěn)健性檢驗回歸結(jié)果

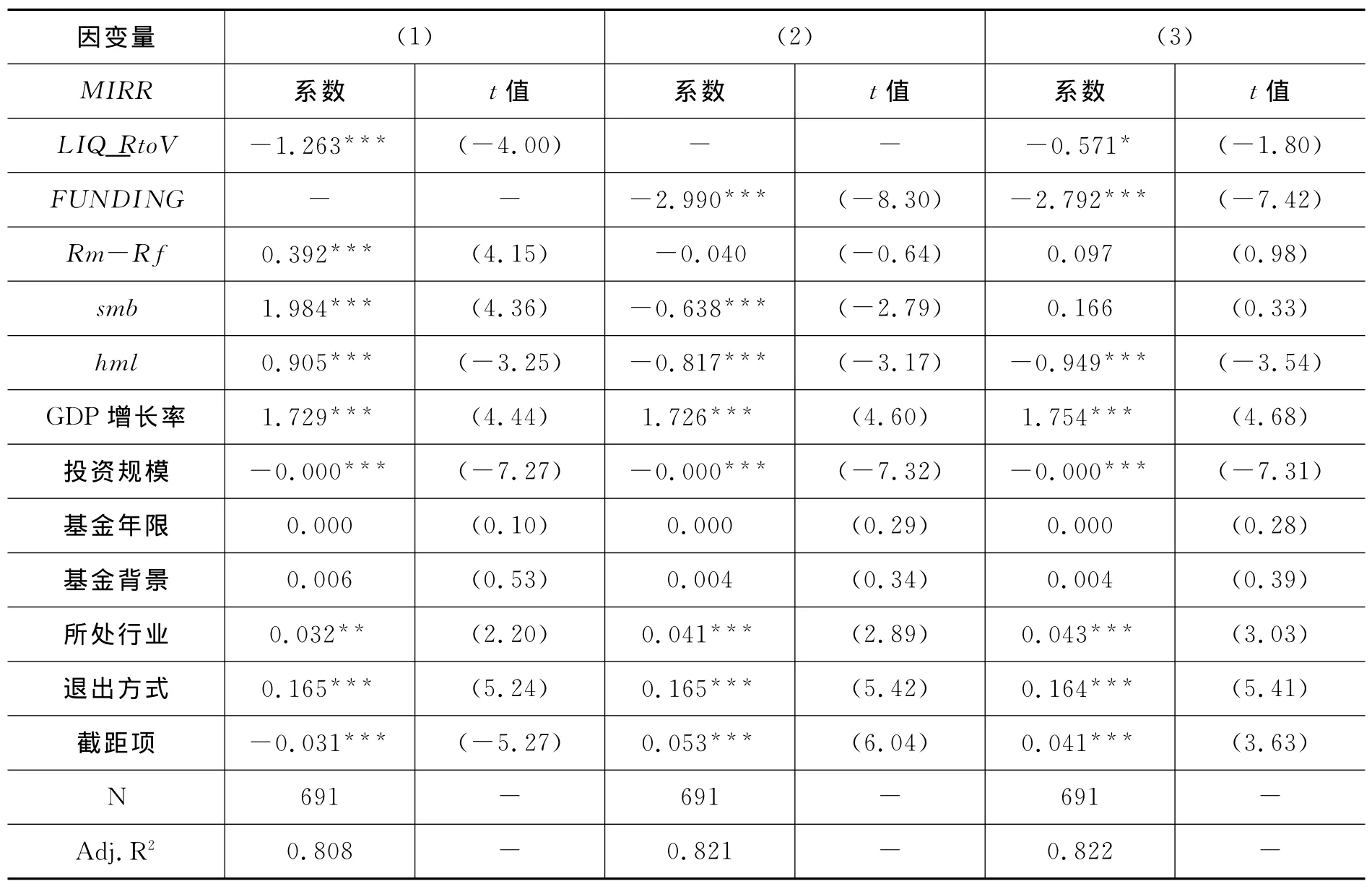

五、穩(wěn)健性檢驗

本文采用換手率作為流動性指標(biāo)衡量流動性,國內(nèi)文獻中如陳青和李子白(2008)[16]、周芳和張維(2011)[23]等亦采用 Amihud的非流動性比率(RtoV)衡量流動性

其中Ritd代表股票i在第t個月第d天的收益率,DVOLitd為股票i在第t個月內(nèi)第d天的日交易金額,Dit為t月份的交易天數(shù),乘以使得各指標(biāo)的數(shù)量級一致或接近。

基于非流動性比率(RtoV)以同樣的方法構(gòu)建流動性風(fēng)險補償因子LIQ_RtoV,以排除由于流動性指標(biāo)變量選擇帶來的回歸偏誤。

使用LIQ_RtoV在式(8)的基礎(chǔ)上添加FUNDING變量以及一系列的控制變量進行OLS回歸。結(jié)果見表7。

在表7中,模型(1)中以非流動性構(gòu)建的指標(biāo)LIQ_RtoV系數(shù)顯著為-1.263,非流動性因子每增加(減少)一個單位,PE月度回報減少(增加)1.263個單位,與假設(shè)1一致。模型(2)中FUNDING變量系數(shù)為-2.990且顯著,模型(3)中加入FUNDING變量后LIQ_RtoV系數(shù)減少45.2%,F(xiàn)UNDING系數(shù)顯著為-2.792。使用非流動性指標(biāo)得到的結(jié)論與前文相同,結(jié)果穩(wěn)健。

六、結(jié)論與建議

與其他研究公開市場流動性風(fēng)險的研究不同,本文研究PE的流動性風(fēng)險。

研究發(fā)現(xiàn):(1)流動性風(fēng)險因子與PE回報顯著正相關(guān),包含流動性的四因子模型使alpha值降為8.486%,模型解釋力度強。(2)本文定量估計我國PE的流動性風(fēng)險載荷達到62.329%,遠高于國外估計值3%,市場因子、市值因子和賬面市值比因子的風(fēng)險載荷較低。(3)FUNDING變量與PE回報顯著負相關(guān),融資流動性能解釋48.6%的市場流動性風(fēng)險。研究表明,我國PE存在顯著的流動性風(fēng)險暴露,由于我國投資者主要由非機構(gòu)投資者組成,流動性風(fēng)險暴露程度遠大于國外,投資于PE并不能起到規(guī)避流動性風(fēng)險的作用。另外,我國PE的流動性風(fēng)險主要是通過資金的流動性通道進行傳導(dǎo)的。PE市場作為越來越重要的新型市場,針對流動性風(fēng)險的考慮不可或缺,本文的研究豐富了這方面的研究并進一步展開。

基于上述結(jié)論,對政府和監(jiān)管者而言,提出以下建議:(1)應(yīng)優(yōu)化投資者結(jié)構(gòu),逐步放開對流動性風(fēng)險承擔(dān)能力更強的機構(gòu)投資者(例如養(yǎng)老基金等)進入一級市場的限制,豐富市場寬度。(2)應(yīng)增強對PE的風(fēng)格教育,督促其進行流動性管理,保障融資流動性渠道的穩(wěn)定以應(yīng)對流動性沖擊,增強對流動性風(fēng)險的抵御能力,豐富市場深度。(3)修正市場投資策略,特別是在市場流動性風(fēng)險暴露時,謹慎進行股權(quán)投資和再融資,從風(fēng)險終端降低流動性風(fēng)險;通過合約、保證金等方式增強融資渠道的穩(wěn)定性,從風(fēng)險傳導(dǎo)渠道降低流動性風(fēng)險。

[1]AcharyaVV,Pedersen L H.Asset Pricing with Liquidity Risk[J].Journal of Financial Economics,2005,77(2):375-410.

[2]Acs Z J,D B Audretsch,M P Feldman.R&D Spillovers and Recipient Firm Size[J].The Review of Economics and Statistics,1994,76(2):336-340.

[3]Amihud Y,H Mendelson.Asset Pricing and the Bid-Ask Spread[J].Journal of Financial Economics,1986,17(2):223-249.

[4]Atkins A B,E A Dyl.Market Structure and Reported Trading Volume:NASDAQ versus the NYSE[J].Journal of Financial Research,1997,20(3):291-304.

[5]Brunnermeier M K,Pedersen L H.Market Liquidity and Funding Liquidity[J].Review of Financial Studies,2009,22(6):2201-2238.

[6]Cochrane J H.The Risk and Return of Venture Capital[J].Journal of Financial Economics,2005,75(1):3-52.

[7]Cumming D J,J G MacIntosh.Venture Capital Investment Duration in Canada and the United States[J].Journal of Multinational Financial Management,2001,11(4):445-463.

[8]Driessen J,T C Lin,L Phalippou.A New Method to Estimate Risk and Return of Nontraded Assets from Cash Flows:The Case of Private Equity Funds[J].Journal of Financial and Quantitative Analysis,2012,47(3):511-535.

[9]Fama E F,K R French.Size and Book-to-Market Factors in Earnings and Returns[J].The Journal of Finance,1995,50(1):131-155.

[10]Franzoni F,E Nowak,L Phalippou.Private Equity Performance and Liquidity Risk[J].The Journal of Finance,2012,67(6):2341-2373.

[11]Kaplan S N,P Stromberg.Leveraged Buyouts and Private Equity[J].Journal of Economic Perspectives,2009,23:121-146.

[12]Korteweg A,M Sorensen.Risk and Return Characteristics of Venture Capital-Backed Entrepreneurial Companies[J].Review of Financial Studies,2010,23(10):3738-3772.

[13]Liu W.A Liquidity-Augmented Capital Asset Pricing Model[J].Journal of financial Economics,2006,82(3):631-671.

[14]Pástor L,Stambaugh R F.Liquidity Risk and Expected Stock Returns[J].The Journal of Political Economy,2003,111:642-685.

[15]陳工孟,俞欣,寇祥河.風(fēng)險投資參與對中資企業(yè)首次公開發(fā)行折價的影響—不同證券市場的比較[J].經(jīng)濟研究,2011(5):118-132.

[16]陳青,李子白.我國流動性調(diào)整下的CAPM研究[J].數(shù)量經(jīng)濟技術(shù)經(jīng)濟研究,2008(6):66-78.

[17]李一紅,吳世農(nóng).中國股市流動性溢價的實證研究[J].管理評論,2004(11):34-42.

[18]錢蘋,張幃.我國創(chuàng)業(yè)投資的回報率及其影響因素[J].經(jīng)濟研究,2007(5):78-90.

[19]蘇冬蔚,麥元勛.流動性與資產(chǎn)定價:基于我國股市資產(chǎn)換手率與預(yù)期收益的實證研究[J].經(jīng)濟研究,2004(2):95-105.

[20]王蘭芳,王蘇生.公開市場信號對創(chuàng)業(yè)投資決策和績效的影響[J].經(jīng)濟學(xué)(季刊),2010(1):183-207.

[21]吳超鵬,吳世農(nóng),程靜雅.風(fēng)險投資對上市公司投融資行為影響的實證研究[J].經(jīng)濟研究,2012(1):105-119.

[22]張學(xué)勇,廖理.風(fēng)險投資背景與公司IPO:市場表現(xiàn)與內(nèi)在機理[J].經(jīng)濟研究,2011(6):118-132.

[23]周芳,張維.中國股票市場流動性風(fēng)險溢價研究[J].金融研究,2011(5):94-106.

[24]王靜.投資者異信念對股票未來收益的預(yù)測性——基于中國股票市場的經(jīng)驗分析[J].財經(jīng)問題研究,2015(3):53-60.