基于主成分分析方法的上市公司財務危機預警研究

蔡偉斌CAI Wei-bin;崔毅CUI Yi

(華南理工大學工商管理學院,廣州 510640)

(School of Business Administration,South China University of Technology,Guangzhou 510640,China)

0 引言

財務危機是指企業明顯無力按時償還到期的無爭議債務的困難與危機。根據相關網站統計,國內外每年都有數以萬計的企業因財務危機而倒閉。這種經營失敗,實質上是企業缺乏財務風險防范能力,在財務風險面前顯得軟弱無力。本文基于此通過主成分分析方法運用多個財務指標綜合建立主成分財務危機預警模型,幫助企業在危機來臨前識別風險,對防范和處理我國上市公司財務風險具有一定的指導意義和實用價值。

1 文獻綜述

國外最早的財務預警研究者是Fitzpatrick,其創建的單財務比率判定模型,開創了單變量財務預警方法的先河。隨著對現金流量信息重要性的認可,許多學者嘗試運用現金流量信息預測企業財務困境。Beaver(1966)利用單變量模型預測企業財務情況,發現現金流量與負債比率能夠比較準確地判定公司是否陷入財務困境。Altman(1968)創立了多變量的Z 分數財務預警模型。

國內的企業預警研究起步較晚,絕大部分以上市公司為研究對象,其研究初期主要是對國外方法的介紹和具體應用。陳靜(1999)在《上市公司財務惡化預測的實證分析》中使用1998年的27 家ST 公司和27 家非ST 公司的財務報表數據,進行了單變量分析和二類線性判定分析研究。張玲(2000)采用多元線性判定法則選取深滬交易所120 家上市公司作為研究對象,研究得出的判別方程和判別法則選擇出的指標為資產負債率,營運資金/總資產,總資產利潤率,留存收益/總資產。吳世農、盧賢義(2001)在《我國上市公司財務困境的預警模型研究》中選取6 項財務比率建立了財務預警系統。張愛民(2001)等選取40 家ST 公司及40家非ST 公司作為研究樣本,采用主成分分析方法,建立了另一種預測企業財務失敗的模型——主成分預測模型,并對上市公司財務失敗的主成分預測模型進行了實證檢驗。

2 研究設計

2.1 研究假設 根據后文對財務危機預警模型設計的需要以及結合現實性,本文做出以下相關假設:①由于連續兩年凈利潤為負而被ST 處理的上市公司被認為陷入財務危機狀況;②與選取的ST 公司同行業且資產規模相差±10%范圍內的非ST 公司具有可比性;③上市公司的財務數據真實且能反映公司財務狀況。

2.2 研究方法 本文利用配對t 檢驗來篩選公司處于和不處于財務危機時財務指標是否存在顯著性差異,然后作為構造模型的指標進入下一階段,再通過主成分分析方法在不損失或很少損失原有信息的前提下,減少變量個數,反應綜合信息。

2.3 變量設計 本文共選取盈利能力、發展能力、營運能力、償債能力等四個維度共18 個變量來構建財務危機預警指標體系,綜合反映ST 公司的財務狀況。

2.4 數據來源和樣本選擇 ①數據來源及選用。本文的數據來自于聚源數據工作站和新浪財經網上有關各上市ST 及非ST 公司的財務數據。其中假定上市公司被ST的2010年份為t。本文選取因財務狀況異常而被特別處理的ST 上市公司和非ST 上市公司t-1年(2009年)和t-2年(2008年)為研究范圍,取用這兩年的財務數據作配對檢驗,以t-2年數據作主成分分析。②配對原則。在為ST公司選擇配對的非ST 公司時,本文按照時間匹配及數量1:1 匹配原則:要求所處行業相同,且資產規模相差+10%以內,極個別確實無法準確配對但具有重要意義的樣本除外的其他無法配對的樣本個體均被剔除,這樣的選取原則可以較好的滿足可比性要求。

3 實證分析

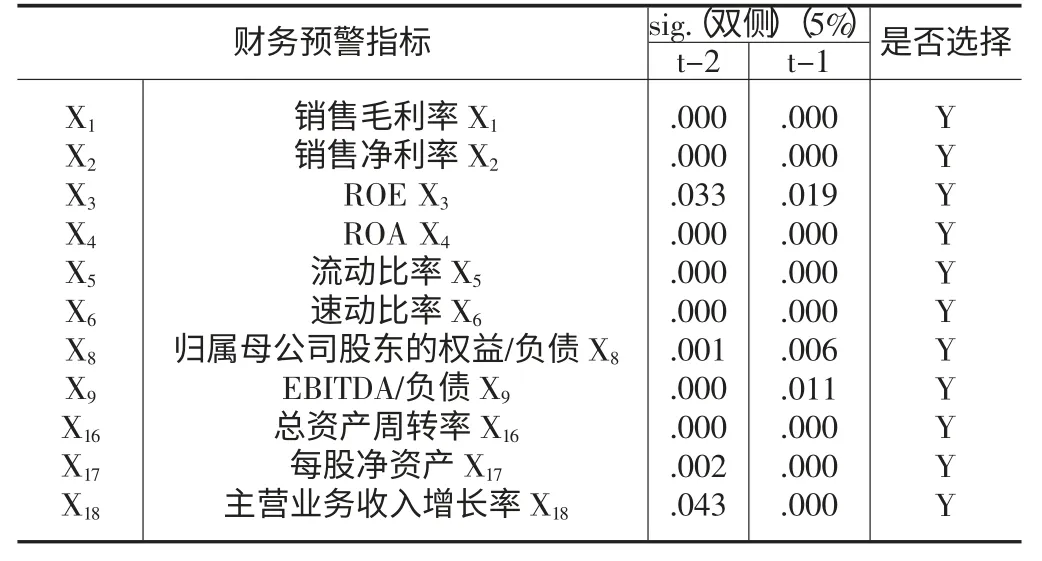

3.1 配對樣本t 檢驗 通過SPSS19.0 軟件根據24 家公司t-1年和t-2年的財務數據對20 個指標進行顯著性分析,我們設定兩年的配對結果必須都在0.05 的置信水平下通過配對t 檢驗,才能說明該財務指標能夠顯著區別ST 公司和非ST 公司,并將通過檢驗的財務指標作為財務預警指標進入下面的主成分分析。初步篩選結果如表1 所示,銷售毛利率、銷售凈利率、ROE、ROA、流動比率、速動比率等共11 個可進入下一階段的財務預警指標。

表1 進入主成分分析的指標

3.2 主成分分析

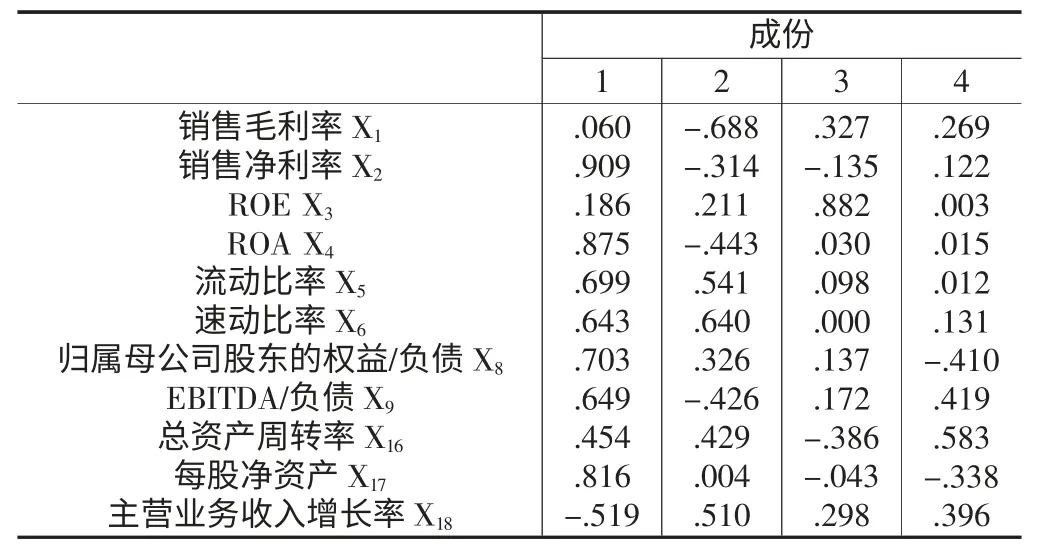

3.2.1 基于初步篩選的11 個指標,再通過主成分分析提取信息(前4 個主成分綜合指標信息提取度達到82.71%)后,本文提取的綜合財務指標如下,并列主成分載荷矩陣表如表2 所示。

表2 主成分載荷矩陣表(t-2年)

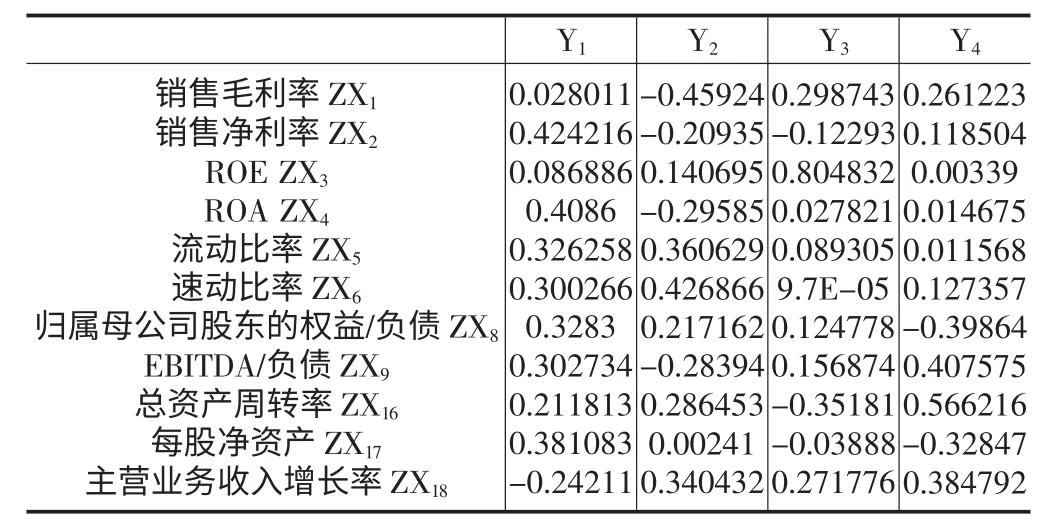

由表2 成分矩陣的系數和各主成分特征值計算得到主成分的系數矩陣如表3。

表3 特征向量系數陣

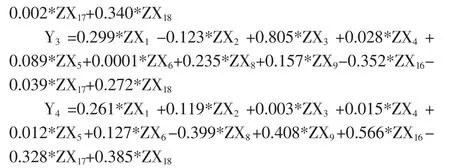

根據表中系數矩陣和各標準化變量可得到t-2年4個主成分的綜合表達式:

主成分Y1式各系數均在0.3-0.4 之間,可見Y1反映公司財務狀況的綜合因子1;主成分Y2的各變量系數都差不多,因此也為反映公司財務狀況的綜合因子2;Y3的ZX3系數較高,可見是反映公司獲利能力的因子;Y4的變量系數中ZX8、ZX9、ZX16、ZX17、ZX18均較高,因此為償債能力和發展能力因子。

3.2.2 對主成分的特征值與貢獻率進行計算可構造反映公司財務狀況評價指數F,F 是各綜合因子Y1、Y2、Y3、Y4的線性組合。,其中為各主成分對綜合指標F 的貢獻率。

由上式得出2010年各ST 上市公司樣本組在t-2年的財務狀況綜合指標值F,再全部加總平均后得出均值為-0.2698。

4 預警臨界值的確定及模型檢驗

同樣運用上述方法計算得出配對樣本組非ST 上市公司的財務狀況綜合指標均值為0.4668。以兩個樣本組值的平均值作為上市公司財務危機預警的臨界值,結果為-0.0985。即表示:低于臨界值則預示公司將會陷入財務危機,應引起公司高層的重視,從而起到預警作用;而高于臨界值則表明公司財務狀況良好;等于臨界值時為灰色狀態,需另行判定。

確定預警臨界值后我們返回對上述樣本進行檢驗,其檢驗結果如表4 所示。

表4 模型預測效果(t-2年)

檢驗結果顯示,對于ST 公司預測正確率為75.0%,對于非ST 公司的預測結果為87.5%,兩者綜合正確率為81.3%。說明預警模型有較好的預測性,能較好地預測上市公司的財務狀況。

5 結論

上述檢驗結果表明基于主成分分析方法的財務危機預警模型能較好反映并預示上市公司的財務狀況。主要基于以下幾點:①通過配對t 檢驗過濾掉不能反映上市公司財務狀況好壞差異的財務指標,同時使公司高層可以集中精力放在主要而非全部的財務指標。②運用主成分分析的方法二次濃縮指標,使得模型在不失真的條件下能充分反映預警效果;同時濃縮的主成分能更好地解釋上市公司財務狀況好壞的原因。

但是,本文研究的結果還是存在不完善之處。如在進行樣本配對時沒有對資產規模的影響進行詳細的分析;其次,模型只能簡單判定是否將會有財務危機而無法辨別目前的隱患程度;再者,事實上t-3年公司即使利潤不為負,也有可能存在某些隱患征兆,而我們只對t-2年進行判定檢驗而已。因此,本文的研究成果有待進一步深入發展。

[1]Fitzpatrick,P.J.,A Comparison of Ratios of Successful Industrial Enterprises with Those of Failed Firms[J].Certified Public Accountant,1932:589-605.

[2]Edward I.Altman.,Financial Ratios,Discriminated Analysis and The Prediction of Corporate Bankruptcy [J].Journal of Finance,1968(23):589-609.

[3]陳靜.上市公司財務惡化預測的實證分析[J].會計研究,1999(4).

[4]吳世農,盧賢義.我國上市公司財務困境的預測模型研究[J].經濟研究,2001(6).

[5]張愛民,祝春山,許丹健.上市公司財務失敗的主成分預測模型及其實證研究[J].金融研究,2001,3:10-25.

[6]徐鳳菊.基于主成分分析法的財務風險評價模型[J].財會月刊,2008,12:48-50.

[7]張建同,孫昌言.以Excel 和SPSS 為工具的管理統計[M].清華大學出版社,2005:263-292.