上證指數(shù)未來18個(gè)月升五成?

臥龍

中國與俄羅斯5月21日簽定一份高達(dá)4000億美元的天然氣合約。合約規(guī)定自2018年起,俄羅斯通過中俄天然氣管道東線向中國提供天然氣,輸氣量逐年遞增,最終達(dá)至每年380億立方米,合同期限長達(dá)30年。粗略計(jì)算,4000億美元總額,每年380億立方米長達(dá)30年期限供應(yīng),折合每立方米0.35美元,約2.17元人民幣。估計(jì)實(shí)際價(jià)格不低于此數(shù)。

中國是煤炭大國,煤炭使用量占一次性能源的65%以上。近年霧霾日益嚴(yán)重,迫使中國更多使用清潔能源。天然氣作為現(xiàn)階段首選可靠的清潔能源,是非常不錯(cuò)的選擇。一方面,比起煤炭更加清潔,另一方面比起太陽能、風(fēng)能更低成本,又比核能更安全,優(yōu)點(diǎn)是相當(dāng)多的。天然氣當(dāng)前只占能源消費(fèi)5%,總體而言,中國天然氣開發(fā)處于早期階段。有官員認(rèn)為2020-2030年將是中國天然氣產(chǎn)業(yè)快速發(fā)展的黃金期時(shí)期,預(yù)計(jì)2020年中國天然氣消費(fèi)量將達(dá)到3500億立方米,2030年達(dá)到5000億立方米。有人估計(jì)2020年天然氣占能源消費(fèi)的12%,2030年則提升至18%。短期內(nèi)估計(jì),2015年中國天然氣產(chǎn)量達(dá)1700億立方米,但需求缺口仍高達(dá)900億立方米,對(duì)外依存度35%。

中國與俄羅斯早于10年前便開始談判天然氣貿(mào)易。2004年9月中俄雙方表示愿繼續(xù)推動(dòng)落實(shí)中俄在石油天然氣領(lǐng)域的合作項(xiàng)目,10月俄羅斯總統(tǒng)普京訪華,中俄簽署戰(zhàn)略合作協(xié)議。由此正式拉開了中俄天然氣十年談判序幕。其實(shí)雙方談判重點(diǎn)在于價(jià)格,國際天然氣價(jià)格自2005年見頂后一路下跌,最低點(diǎn)出現(xiàn)在2012年4月。2011年6月,俄羅斯出價(jià)約300美元/千立方米,但中國最高至給出250美元/千立方米。非常可惜!若當(dāng)時(shí)接受其價(jià)格,可以節(jié)省570億美元或以上。并且,若非近期俄羅斯在國際政治局勢(shì)中處于被動(dòng),需要尋求中國支持,不可能以目前的價(jià)格簽署合約。

近期中國證監(jiān)會(huì)通報(bào)了三單“老鼠倉”案件。證監(jiān)會(huì)稱光大保德信紅利基金經(jīng)理錢某涉及買入金額1.03億元,獲利160余萬元;嘉實(shí)基金、上投摩根基金經(jīng)理歐某寶林涉及交易金額1.06億元,賬面獲利260萬元;平安資管張某某涉及交易金額4.87億元,獲利1500余萬元。此前另外一個(gè)債券基金經(jīng)理“老鼠倉”竟然錄得虧損,而上述三個(gè)個(gè)案獲利率僅為1.5%、2.4%及3%!堂堂基金經(jīng)理利用未公開信息(俗稱內(nèi)幕)買賣股票竟然連10%的獲利都達(dá)不到,你讓市場中一般投資者情何以堪?!老鼠倉僅微利甚至是虧損,顯然打擊普通投資者信心(你想想,有內(nèi)幕的都賺不到錢,沒有內(nèi)幕的還不必虧無疑?),對(duì)于此類案件應(yīng)該嚴(yán)懲。

證監(jiān)會(huì)發(fā)言人指調(diào)查發(fā)現(xiàn),涉嫌利用未公開信息買賣股票案涉案人員已由以往的基金經(jīng)理本人,擴(kuò)展到上游的研究員、后臺(tái)的交易員,甚至下游的托管銀行工作人員。涉案金額巨大,最大涉案金額為十多億元,最小涉案金額超過兩千萬,涉及基金管理公司十余家,涉及保險(xiǎn)資產(chǎn)管理機(jī)構(gòu)兩家,情況非常嚴(yán)重。

另一個(gè)值得關(guān)注的消息是,據(jù)報(bào)道,今年以來基金經(jīng)理變更事件高達(dá)460宗,其中54家基金公司221宗離任,換言之不到半年有近2/3的基金公司有基金經(jīng)理離職,1665只基金約27%的基金經(jīng)理出現(xiàn)變更。離任基金經(jīng)理人均任職年限約1.4年。基金經(jīng)理如走馬觀花,上上落落,基金業(yè)績能否保持確實(shí)要打個(gè)大大的問號(hào)。不過當(dāng)前中國股市處于熊市末期,此等現(xiàn)象可以理解(老鼠倉都不賺錢了,基金經(jīng)理還吃香嗎?)。

當(dāng)前看好中國股市者寥寥可數(shù),瑞士寶盛亞洲研究業(yè)務(wù)主管Mark Matthews則是其中之一。他認(rèn)為上證指數(shù)未來18個(gè)月可能上漲50%,投資者應(yīng)該現(xiàn)在買入1/3的中國股票,下半年再買入1/3,明年年初再買入1/3。這是一個(gè)很好的長期策略。Matthews指中國股市估值與亞洲金融危機(jī)期間一樣低。在最糟糕的情況下,上證指數(shù)可能跌10-15%,即使未見底亦接近底部。

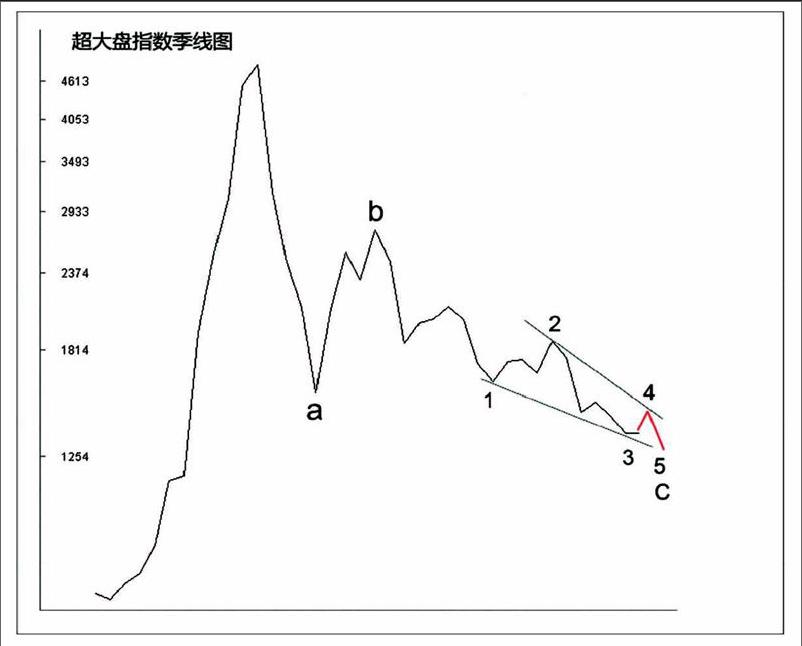

以超大盤指數(shù)(000043)分析,2008年第四季結(jié)束浪a,至2009年第四季反彈浪b,2009年第四季至今為傾斜三角形的浪c。其中2011年第四季為c浪1,2012年第四季為c浪2,目前大約處于c浪3最后階段或者已經(jīng)展開c浪4反彈。下半年結(jié)束c浪4,然后進(jìn)入c浪5最后一跌。熊市壓抑多年,一旦結(jié)束,可能會(huì)出現(xiàn)急促上升局面,上證指數(shù)未來18個(gè)月升50%并非不可能。