看改革力度不看貨幣政策

吳佳

一季度的經濟數據開始浮出水面,決策層的調研活動又開始了。于是,決策層講話的字里行間,都引發了不斷的猜測,猜測最多集中于是降息還是降存準率,些許蛛絲馬跡都值得用放大鏡來觀察。筆者認為,對今年的形勢,不應當糾結于貨幣政策的空間,不應當糾結于預調微調的力度,而應該關注改革的力度,看看在重點領域和關鍵環節的改革能走多遠。如果沒有大力度的改革,旁枝末節的調整并不能改變實體經濟當前陷入的難題和困境。

個人認為,沒有再繼續用貨幣政策刺激陷入第二輪困境的中國經濟,是決策層在認識上的一大進步。畢竟,上一次在貨幣政策上的過度用力,透支了今后的政策空間。從美國的情況也可以看出同樣的道理。不推QE3顯然不是伯南克的本意,頭頂大蕭條研究者的光環,有著學者之固執的他當然是愿意迅速推出QE3的。但社會畢竟不是書齋,學術結論放到社會環境里進行實驗需要擔比較大的風險,所以更需要注意社會的聲音,更要看一看前期的實驗成果。QE2的推行效果已經較第一輪量寬政策大打折扣,而其負面效果也開始顯現,強大的社會壓力是令到QE3難產的主要原因。

中國原有的增長模式似乎已經走到盡頭,需要尋找新的增長方式,但新的增長方式的建立不可能一蹴而就,其中牽涉各個難以在短期解開的結:增長極從出口、投資轉向國內終端需要,而內需(不含投資)的擴大需要居民收入的增加,收入的增加需要企業有更好的效益,企業提高效益需要大力減稅、減輕成本,減稅需要改革當前的預算體制、減少龐大的公務員群體,后者又需要非常大力度的體制改革。在最后一個結不能打開之前,前面的結是難以解開的,從這個角度看,擴大內需在今年難有好的效果。今年1-2月份的數據也顯示,消費的增速在陣陣口號之下反而下降了。如何破解今年的困局?

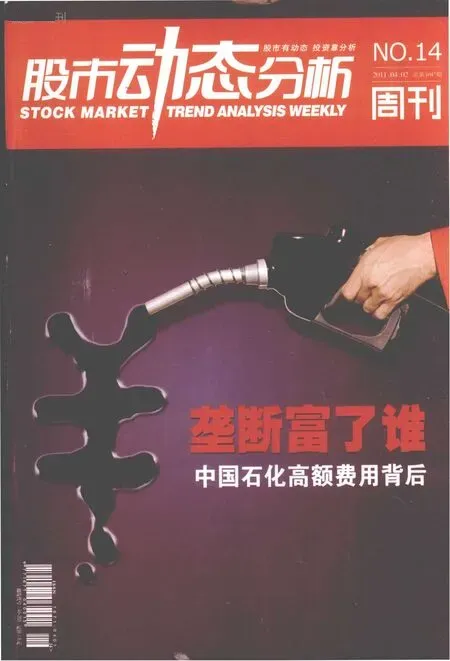

從終結一些重點領域和關鍵環節的國企壟斷尋找突破口,可能是今年較為有效的釋放社會生產力的方式。重點領域和關鍵環節的改革,年初的時候筆者也不信可以推動,類似的說法已經很多、缺乏新意,而這么多年下來,改不動的還是改不動,很多情況依然故我。但兩件事可能預示著這次有所不同:一是備受爭議的由世界銀行與國務院發展研究中心聯合推出的《2030年的中國》(該報告有強烈的決策層背景),直接將改革指向了日益坐大的(壟斷)國企,一是“兩會”期間包括溫總理記者招待會傳遞出的信息。“兩會”之后,溫州金融綜合改革試驗區隨即推出,顯示金融體制改革的攻堅戰會在今年拉開序幕,銀行業侵蝕實體經濟利潤空間的態勢受到挑戰。

在金融體制改革上,可能有幾大突破:一是組建眾多中小型金融機構,二是推動人民幣自由兌換,三是利率市場化。第一點是在溫州試點,以溫州的經濟規模,想必會出現遍地開花的中小金融機構,包括中小銀行,這有利于改變當前金融機構的生態結構,改變頭重腳輕的布局,也是民間資本進入銀行業的重要途徑;第二點推的力度比想象的大,溫州人民幣海外直投試點,加上假日期間宣布的人民幣QFII額度從300億美元陡增至800億美元,其實是人民幣在資本項目下自由兌換的前奏或重要一步(該消息利多股市,但顯然不是為了股市)。這是人民幣國際化的前提,也是中國由經濟大國轉化為經濟強國的必由之路。第三點,利率市場化,或許能按照官方設計的路徑,也有可能因債券市場的大力發展而倒逼進程的提速。

四次峰會,使得金磚國家漸漸擺脫了概念和術語和范疇,越來越像一個實體組織。雖然還看不到很清晰的遠景,但誰能保證該組織不會成為與發達國家分庭抗禮的、極具話語權的新興經濟的代表體?擬建的金磚國家開發銀行會不會只是在其訴求得不到滿足后另起爐灶的開始?美元霸權的終結者或許不是歐元而是另一種來自新興經濟體的貨幣?不管從當下,還是從長遠來看,中國以及人民幣都責無旁貸。