公允價值會計時代的審計委員會功能

吳可夫

(湖南大學會計學院,湖南 長沙 410079)

以 “安然”和 “世通”為代表的公司舞弊案對美國的政治、經(jīng)濟產(chǎn)生了深遠影響。作為對審計委員會制度進行改革的結(jié)果,美國頒布了 《公眾公司會計改革和投資者保護法案》 (即 “薩奧法案”),強制規(guī)定所有在美上市的公司設(shè)立一個完全由獨立董事所組成且至少包括一名財務(wù)專家的審計委員會。隨著審計委員會制度在美國的發(fā)展,英國、加拿大等國家也相繼將審計委員會引入公司治理結(jié)構(gòu)中。2002年1月,中國證券監(jiān)督管理委員會和國家經(jīng)貿(mào)委聯(lián)合頒布的 《上市公司治理準則》中指出,上市公司可以按照股東大會有關(guān)決議成立審計委員會。Klein(2002)[1]、Xie、Davidson&DaDalt(2003)[2]、Krishnan(2005)[3]、楊忠蓮、楊振慧 (2006)[4]、劉力、馬賢明 (2008)[5]的經(jīng)驗證據(jù)顯示,審計委員會能夠?qū)緝?nèi)部人在履行職責過程中的越權(quán)和違規(guī)行為進行有效防范和制約,提高財務(wù)報告質(zhì)量。經(jīng)歷了2008年全球性金融危機對公允價值會計的強烈沖擊之后,人們逐漸意識到,解決非活躍市場條件下的公允價值計量和披露問題是使公允價值會計得以全面開展的關(guān)鍵。那么,配套建立順應(yīng)公允價值會計時代要求的審計委員會制度,完善審計委員會的功能以確保準則的有效執(zhí)行,無疑是正確實施公允價值會計和審計的重要舉措。

一、非活躍市場條件下公允價值會計問題的緊迫性

公允價值并非僅僅存在于活躍的市場環(huán)境中,其依據(jù)的活躍市場只是相對的;即使存在活躍市場,若沒有使用公允價值和現(xiàn)值技術(shù)的理論框架,公允價值也無法真正完整地采用 (謝詩芬,2001)[6]。梳理公允價值會計的發(fā)展歷程不難發(fā)現(xiàn),其定義的演變、估價技術(shù)的發(fā)展和應(yīng)用范圍的拓寬都顯示出,公允價值會計最終將擺脫 “活躍交易市場”和 “持續(xù)可靠計量”等條件的約束而走向全面應(yīng)用 (吳可夫,2008)[7]。為了保持公允價值計量的一致性和可比性,運用公允價值估價技術(shù)所需的信息按其優(yōu)先次序分為三個廣義的層級。當缺乏可觀測的活躍市場報價時,開發(fā)和運用相關(guān)的公允價值估價技術(shù)顯得更為重要。

在美國2008年金融危機中,公允價值會計的反對者們將金融危機歸咎于公允價值會計準則。他們認為,在市場缺乏足夠的流動性時,尤其是在市場大跌和市場定價功能缺失的情況下,公允價值計量使資產(chǎn)價值嚴重低于它們 “真實的經(jīng)濟價值”,使資本市場陷入惡性循環(huán)之中;如果銀行不必按照失靈的市場報價給其資產(chǎn)定價的話,那么金融危機就會消退。在此呼聲下,美國于2008年10月通過 《緊急經(jīng)濟穩(wěn)定法案》,要求證券交易委員會 (SEC)暫停使用第157號財務(wù)會計準則《公允價值計量》(FAS 157)。但是,制定頒布FAS 157的目的,是為了統(tǒng)一各個會計準則中早已存在的不同的公允價值定義和有限而分散的計量指南,從而增加公允價值計量的一致性和可比性。如果停用FAS 157而不同時停用其他涉及公允價值計量的相關(guān)會計準則,非但不會抑制公允價值計量對金融危機帶來的 “不利影響”,反而會使公允價值計量再次陷入無序狀態(tài)。因此,停用FAS 157是一項自相矛盾的舉措。從SEC的研究結(jié)果來看,公允價值會計并不是引發(fā)銀行倒閉案的根本原因。

SEC首席會計師辦公室和財務(wù)會計準則委員會 (FASB)于2008年9月底發(fā)布公允價值會計聯(lián)合聲明指出,第一,如果某項證券不存在活躍的交易市場,與當前市場參與者預(yù)期相一致的管理層對未來現(xiàn)金流量的估計、包括適當?shù)娘L險溢價估計是可以接受的;第二,中間商報價可以作為計量公允價值的信息,但如果不存在活躍市場時該報價不能作為決定性參數(shù);第三,應(yīng)判斷交易是否被迫或有序,非有序交易不能作為計量公允價值的決定因素;第四,非活躍市場中的交易可以作為計量公允價值 (但不應(yīng)是決定性的)參數(shù)。FASB仍然堅持,公允價值計量更應(yīng)關(guān)注 “交易的有序性”,而不是 “市場的活躍性”。

國際會計準則理事會 (IASB)于2008年4月成立了一個專家咨詢小組,檢驗在市場不再活躍的情況下國際財務(wù)報告準則 (IFRS)中公允價值計量指南的應(yīng)用情況,以復(fù)核實務(wù)中公允價值的估價程序。2008年10月31日,該專家咨詢小組發(fā)布報告 《非活躍市場條件下金融工具公允價值的計量和披露》指出,公允價值計量的目標是為了獲得計量日市場參與者之間有序交易的價格;非活躍市場的特征是,交易數(shù)量和交易活動水平顯著下降、不同時間或不同市場參與者之間獲得的價格差異顯著或非當前交易價格,但活躍市場和非活躍市場之間并不存在明顯的界限;在市場不再活躍的情況下,主要以管理層對未來現(xiàn)金流量和風險調(diào)整貼現(xiàn)率的估計為基礎(chǔ)運用估價技術(shù)計量公允價值[8]。可見,FASB和IASB在此問題上的基本觀點是完全一致的。

2007年1月,我國 《企業(yè)會計準則 (2006)》開始實施,公允價值的回歸被公認為其中最大的亮點。由于公允價值計量需要運用估價技術(shù)和主觀職業(yè)判斷,在缺乏詳細的應(yīng)用指南和相關(guān)制度約束時,容易成為公司內(nèi)部人會計造假和操縱盈余的工具,從而蘊含了極大的會計風險。因此,公允價值計量被嚴格限制在一定的范圍內(nèi)使用;換句話說,目前我國會計實務(wù)中涉及的公允價值僅限于狹義的 “公允市場價格”。而公允價值會計具有歷史必然性,必將完成從局部 (審慎的)公允價值會計向全面公允價值會計的過渡。我國 《企業(yè)會計準則 (2006)》指出了認定活躍市場的相關(guān)條件,包括交易對象的同質(zhì)性、自愿的交易雙方和公開的市場價格等方面,卻沒有直接定義非活躍市場,從而產(chǎn)生了非活躍市場條件下公允價值計量的規(guī)范盲區(qū)。因此,研究解決非活躍市場條件下的公允價值計量問題在我國顯得尤為緊迫。

潘秀麗 (2009)分析了我國非活躍市場條件下金融工具計量面臨的挑戰(zhàn),并提出了相關(guān)建議,包括完善現(xiàn)行會計規(guī)范、提供估值指南、制定估值管理制度規(guī)范和推動財務(wù)報告目的的資產(chǎn)評估業(yè)務(wù)發(fā)展等[9]。這些建議可以推廣到整個公允價值會計領(lǐng)域。我國財政部提出了 “中國企業(yè)會計準則與國際財務(wù)報告準則持續(xù)全面趨同路線圖”,把制定單獨的 《公允價值計量》準則作為其中的主要內(nèi)容之一。但僅有會計規(guī)范的完善還是不夠的,制度的執(zhí)行和監(jiān)督機制與制度的制定和完善機制同等重要。接下來的問題是,相關(guān)制度規(guī)范逐漸完善之后,我國現(xiàn)行上市公司內(nèi)部監(jiān)督機制能否確保這些制度得以有效實施?筆者認為,應(yīng)重構(gòu)以審計委員會為核心的內(nèi)部監(jiān)督機制,并配套界定順應(yīng)公允價值會計時代要求的審計委員會功能。

二、以審計委員會為核心的內(nèi)部監(jiān)督機制重構(gòu)

目前,我國通過 《公司法》和 《上市公司治理準則》等構(gòu)建了監(jiān)事會、獨立董事和審計委員會并存的內(nèi)部監(jiān)督機制,其基本構(gòu)想是:監(jiān)事會向全體股東負責,作為常設(shè)機構(gòu)對董事會進行監(jiān)督;獨立董事位于董事會內(nèi)部,通過董事會內(nèi)部的制衡實現(xiàn)對董事會的監(jiān)督;審計委員會隸屬于董事會,代表董事會對經(jīng)理層進行監(jiān)督;內(nèi)部審計部門對董事會負責,對公司內(nèi)部各職能部門進行監(jiān)督。這一內(nèi)部監(jiān)督機制備受詬病。其一,監(jiān)事會、獨立董事和審計委員會三者功能相似甚至重疊,其具體職能與其組織地位并不匹配,容易導(dǎo)致各監(jiān)督部門相互推諉,造成公司監(jiān)督資源的浪費和治理成本的上升;其二,從股權(quán)結(jié)構(gòu) (劉銀國,2004)[10]、立法 (謝德仁,2006)[11]和制度設(shè)計 (楊有紅、徐心怡,2007)[12]等方面分析,監(jiān)事會制度存在嚴重缺陷,李爽、吳溪 (2003)[13]、李維安等(2006、2007)[14][15]也發(fā)現(xiàn)大多數(shù)企業(yè)的監(jiān)事會軟弱無力;其三,獨立董事制度是代理問題之一部分,只要獨立董事隸屬于董事會,就永遠也擺脫不了經(jīng)理人的性質(zhì)而成為企業(yè)的裝飾品 (謝德仁,2004)[16];其四,審計委員會隸屬于董事會,保證了審計委員會相對于 “經(jīng)理層”的獨立性,卻缺乏相對于 “經(jīng)理人”的獨立性。經(jīng)理層執(zhí)行董事會決議,并接受隸屬于董事會的審計委員會監(jiān)督,這種本可以歸屬為內(nèi)部審計職能范圍的內(nèi)部監(jiān)督于提升財務(wù)報告質(zhì)量的意義不大;等等。

在這樣的內(nèi)部監(jiān)督機制下,上司公司財務(wù)舞弊案時有發(fā)生。筆者尚未獲得2007年新準則實施之后的違規(guī)數(shù)據(jù)庫。從2001年至2006年受到證監(jiān)會處罰的上司公司來看,其違規(guī)項目約80%集中于與公允價值計量相關(guān)的資產(chǎn)虛計和利潤造假,而涉案人員中包括了獨立董事95名、監(jiān)事91名、財務(wù)負責人29名。

鑒于此,筆者的觀點是,取消監(jiān)事會,將獨立董事 (財務(wù)專家)從董事會中分離出來而負責審計委員會的工作;審計委員會與董事會平行,直接對股東大會負責,實施對董事會的監(jiān)督;內(nèi)部審計部門在審計委員會的指導(dǎo)下開展工作,實施對經(jīng)理層和各職能部門的監(jiān)督。在這樣一種公司內(nèi)部治理框架中,應(yīng)厘清審計委員會與董事會 (經(jīng)理人)、內(nèi)部審計部門和注冊會計師的關(guān)系。

第一,基于所有權(quán)與經(jīng)營權(quán)相分離、經(jīng)營權(quán)與監(jiān)督權(quán)相制衡的原則,股東大會作為上市公司的最高權(quán)力機構(gòu),應(yīng)分別對董事會和審計委員會的會計事務(wù)控制權(quán)作出恰當安排。即,董事會負責內(nèi)部會計事務(wù),對外會計事務(wù)由審計委員會負責。審計委員會的職責包括:(1)監(jiān)督并評估企業(yè)管理當局法律、法規(guī)的遵循情況、職責履行情況;(2)審核管理當局提供的與財務(wù)報告有關(guān)的聲明,并關(guān)注不同年度間同一指標所發(fā)生重大變動是否得到合理解釋;(3)審核公司財務(wù)報告及相關(guān)信息披露并簽署意見;(4)當發(fā)現(xiàn)經(jīng)理違規(guī)、違法時,立即與董事會協(xié)商;與董事會意見不一致時,可直接向股東大會報告。

第二,內(nèi)部審計本質(zhì)上屬于受托責任的問題。通常,公司內(nèi)部審計部門是作為一個職能部門設(shè)置的,要對平行職能部門和同級分支機構(gòu)進行審計,缺乏權(quán)威性,且向董事會報告,更缺乏其獨立性。而審計委員會作為公司的非常設(shè)機構(gòu),由于時間和人員有限未能實地參與監(jiān)督公司的經(jīng)營管理過程,因此,內(nèi)部審計是審計委員會最佳的信息來源。將內(nèi)部審計部門設(shè)立為審計委員會的下屬機構(gòu),代表審計委員會實施監(jiān)督,可以提高內(nèi)部審計的地位和獨立性,并彌補審計委員會的不足。審計委員會針對內(nèi)部審計的具體工作為:(1)評價內(nèi)部審計人員的獨立性和勝任能力;(2)確定內(nèi)部審計部門的職責權(quán)限,指導(dǎo)內(nèi)部審計部門制定其工作計劃;(3)監(jiān)督內(nèi)部審計部門的工作程序;(4)復(fù)核內(nèi)部審計組織及其工作范圍。

第三,《公司法 (2006)》第170條規(guī)定,公司聘用、解聘承辦公司審計業(yè)務(wù)的會計師事務(wù)所,依照公司章程的規(guī)定,由股東會、股東大會或者董事會決定;《上市公司治理準則》第三章明確審計委員會的職責之一就是負責提議聘請或更換外部審計機構(gòu),并負責內(nèi)部審計與外部審計之間的溝通。這些規(guī)定比較含糊,并未明確不同組織機構(gòu)在聘用和更換注冊會計師過程中的權(quán)力歸屬。大量實證研究表明,我國上市公司的審計委員會與注冊會計師的溝通遠遠不夠,這與保持注冊會計師的獨立性這一審計委員會建立的初衷背道而馳。割斷注冊會計師與管理當局之間根深蒂固的紐帶,審計委員會才可以直接獲取不被管理當局過濾的信息。為保證注冊會計師真正以第三者身份獨立審計財務(wù)報告,其做法:(1)審計委員會直接聘請或更換注冊會計師;(2)與注冊會計師共同制定審計范圍、程序和計劃;(3)審核并批準審計費用的標準;(4)監(jiān)督注冊會計師的工作;(5)與注冊會計師及時溝通在審計過程中發(fā)現(xiàn)的重大問題。

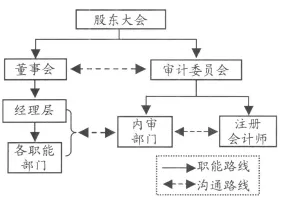

審計委員會與有關(guān)各方的關(guān)系如 “圖1”所示:

圖1 審計委員會與有關(guān)各方的關(guān)系

三、審計委員會對 “無重大差錯”的認定

在相關(guān)性和可靠性之間權(quán)衡是影響公允價值會計實施的重要因素,一般認為,公允價值是最具相關(guān)性的計量屬性,但其可靠性受到質(zhì)疑。而可靠性是一個較為含糊的概念,根據(jù)IASB和FASB于2006年7月發(fā)布的關(guān)于聯(lián)合概念框架的初步意見 《財務(wù)報告的目標和決策有用的財務(wù)報告信息的質(zhì)量特征》,已不再使用 “可靠性”的提法,代之以 “如實反映”(faithful representation),包括可驗證性、中立性和完整性三個方面[17]。以 “如實反映”取代 “可靠性”是更符合評估財務(wù)會計信息質(zhì)量的一個創(chuàng)新。IASB和FASB于2008年5月發(fā)布的聯(lián)合概念框架的征求意見稿 《財務(wù)報告的目標和決策有用的財務(wù)報告信息的質(zhì)量特征及約束》中再次進行調(diào)整,將 “如實反映”分為完整性、中立性和無重大差錯 (free from material error)等三個方面[18]。

“如實反映”不等于精確無誤。“無重大差錯”觀念的提出反映了IASB和FASB對會計信息質(zhì)量認定的基本態(tài)度,是IASB和FASB一貫堅持推行公允價值會計的體現(xiàn)。在聯(lián)合概念框架中貫徹這一立場,無疑將有利于公允價值會計的實施,為選擇使用估價技術(shù) (尤其是在非活躍市場條件下)計量公允價值提供了廣闊的發(fā)展空間。在會計中,重要性原則又稱為 “修正性慣例”,是會計處理中權(quán)衡會計信息成本與效用的約束性條件,涉及到會計師的職業(yè)判斷。同樣,審計中的重要性取決于在具體環(huán)境下對錯報金額和性質(zhì)的判斷。如果一項錯報單獨或連同其他錯報可能影響信息使用者依據(jù)財務(wù)報表作出的經(jīng)濟決策,則該項錯報是重大的。而且,重要性與審計風險之間存在反向關(guān)系。重要性水平越高,審計風險越低;重要性水平越低,審計風險越高。基于以審計委員會為核心的上市公司內(nèi)部監(jiān)督機制重構(gòu)和審計委員會與有關(guān)各方的關(guān)系界定,筆者進一步認為,在公允價值會計方面,審計委員會的基本功能便是確保公允價值計量和披露無重大差錯。

在監(jiān)督公允價值會計準則的實施過程中,內(nèi)部審計部門、注冊會計師和審計委員會的職責各有側(cè)重。內(nèi)部審計部門的職責主要包括:評價公允價值計量所采用的估價技術(shù)和適應(yīng)公允價值層級的真實性和合理性;向?qū)徲嬑瘑T會報告計量公允價值信息的有關(guān)情況;發(fā)現(xiàn)會計人員的違規(guī)、違法行為時,及時與經(jīng)理層溝通;發(fā)現(xiàn)經(jīng)理層的違規(guī)、違法的行為時,向?qū)徲嬑瘑T會報告;在公允價值審計過程中與注冊會計師溝通。注冊會計師的職責主要包括:了解企業(yè)計量和披露公允價值的流程與方法,審查其與會計準則規(guī)定的一致性;考慮是否聘請專家以及如何利用專家的工作成果,評價外部評估機構(gòu)使用的估價模型及其假設(shè)的合理性;就公允價值審計過程中發(fā)現(xiàn)的問題與審計委員會溝通。審計委員會的職責主要包括:復(fù)核公允價值估價;聘請外部估價機構(gòu)參與公允價值估價;發(fā)現(xiàn)有關(guān)公允價值估價問題時,及時與董事會溝通;與注冊會計師一起確定公允價值審計的范圍、程序和重點,并監(jiān)督注冊會計師的工作,就公允價值審計中發(fā)現(xiàn)的問題與注冊會計師進行溝通;發(fā)現(xiàn)董事會的違規(guī)、違法行為時或與董事會意見分歧時,直接向股東大會報告。

具體來說,在公允價值計量過程中,內(nèi)部審計部門對會計部門采用的估價技術(shù)和適應(yīng)的公允價值層級進行審查,評價其真實性和合理性。對于重大的不可觀測信息,內(nèi)部審計部門應(yīng)報告審計委員會,由審計委員會聘請外部機構(gòu)參與公允價值估價。在公允價值審計過程中,審計委員會向注冊會計師提供公允價值計量的依據(jù),與注冊會計師共同確定審計范圍、程序和重點,降低審計風險。對于重大事項,注冊會計師應(yīng)考慮是否聘請專家以及如何利用專家的工作成果,評價外部評估機構(gòu)使用的估價模型及其假設(shè)的合理性,就有關(guān)問題與審計委員會溝通。在公允價值披露過程中,審計委員會要確定報告主體所披露的信息是否有助于會計信息使用者的決策,審核公允價值的披露是否充分、合理,并出具公允價值計量和披露無重大差錯的證明。

四、結(jié) 語

公允價值會計具有歷史必然性,必將完成從局部 (審慎的)公允價值會計向全面公允價值會計的過渡,而解決非活躍市場條件下的公允價值計量和披露問題是使公允價值會計得以全面開展的關(guān)鍵,這在我國顯得尤為緊迫。制度的完善和制度的有效實施是同等重要的。大量的研究顯示,我國現(xiàn)行上市公司內(nèi)部監(jiān)督機制難以確保實現(xiàn)公允價值會計信息的質(zhì)量。本文提出了以審計委員會為核心的內(nèi)部監(jiān)督機制重構(gòu)的設(shè)想,建議取消監(jiān)事會,將審計委員會設(shè)立為與董事會平行的機構(gòu),并厘清審計委員會與有關(guān)各方的關(guān)系。結(jié)合對會計信息質(zhì)量認定的最新研究成果,認為在公允價值會計方面,審計委員會的基本功能便是確保公允價值計量和披露無重大差錯。本文的研究為完善審計委員會的功能、進而正確實施公允價值會計和審計提供參考。我們?nèi)狈M行實證研究所需的數(shù)據(jù),還不能說明提高審計委員會的地位和獨立性與公允價值會計信息質(zhì)量之間是否顯著相關(guān)。但是根據(jù)我國上市公司2001至2003年間濫用公允價值計量的經(jīng)驗推測,在相反的情況下,公允價值很可能會再次成為公司內(nèi)部人操縱盈余的工具。

[1]Klein,A.Audit Committee,Board of Director Characteristics,and Earnings Management[J].Journal of Accounting and Economics,2002(33):375-400.

[2]Xie,B.,Davidson,W.N.,Peter.J.DaDalt.Earning management and Corporate Governance:the Role of the Board and the Audit Committee[J].Journal of Corporate Finance,2003(9):295-316.

[3]Krishnan,J.Audit Committee Quality and Internal Control:An Empirical Analysis[J].The Accounting Review,2005,(2):649-675.

[4]楊忠蓮,楊振慧.獨立董事與審計委員會執(zhí)行效果研究——來自報表重述的證據(jù) [J].審計研究,2006,(2):81-85.

[5]劉力,馬賢明.審計委員會與審計質(zhì)量——來自中國A股市場的經(jīng)驗證據(jù) [J].會計研究,2008,(7):84-89.

[6]謝詩芬.公允價值應(yīng)用的市場環(huán)境辨析 [J].財經(jīng)論叢,2001,(1):59-62.

[7]吳可夫.論公允價值會計的過渡性[J].財經(jīng)理論與實踐,2008,(5):71-74.

[8]IASB.IASB Expert Advisory Panel:Measuring and Disclosing the Fair Value of Financial Instruments in Markets That Are No Longer Active[R].2008.

[9]潘秀麗.非活躍市場條件下金融工具計量問題研究[J].會計研究,2009,(3):3-10.

[10]劉銀國.基于博弈分析的上市公司監(jiān)事會研究 [J].管理世界,2004,(6):144-146.

[11]謝德仁.審計委員會制度與中國上市公司治理創(chuàng)新 [J].會計研究,2006,(7):39-44.

[12]楊有紅,徐心怡.我國上市公司監(jiān)督機制中的模式選擇及完善 [J].審計研究,2007,(3):58-64.

[13]李爽,吳溪.盈余管理、審計意見與監(jiān)事會態(tài)度——評監(jiān)事會在我國公司治理中的作用 [J].審計研究,2003,(1):8-13.

[14]李維安等.中國上市公司治理指數(shù)與公司績效的實證分析——基于中國1149家上市公司的研究 [J].管理世界,2006,(3):104-113.

[15]李維安等.中國上市公司治理評價與指數(shù)分析——基于2006年1249家公司 [J].管理世界,2007,(5):104-114.

[16]謝德仁.獨立董事是裝飾品嗎:從報酬委員會和審計委員會來看[J].審計研究,2004,(6):26-30.

[17]IASB&FASB.Objective of Financial Reporting and Qualitative Characteristicsof Decision-Useful Financial Reporting Information[R].2006.

[18]IASB&FASB.The Objective of Financial Reporting and Qualitative Characteristics and Constraints of Decision-Useful Financial Reporting Information[R].2008.