中國外匯儲備資產結構風險分析

摘要:文章首先介紹中國外匯儲備資產結構的現狀,其次分析了中國外匯資產結構存在的問題和相關風險。其中,主要問題包括美元資產所占比重過高。外匯儲備期限錯配。儲備資產收益率低。機會成本較高等等;由此引發了相應的匯率風險、流動性風險和收益風險。最后。根據以上問題。針對中國目前的實際經濟情況提出相應的對策和建議。

關鍵詞:外匯儲備;資產結構;風險

一、中國外匯儲備資產結構現狀

中國高額的外匯儲備,對其結構的合理性提出了很高的要求。但是從目前看,中國外匯儲備的資產結構現狀存在著許多問題。首先,美元儲備在中國外匯儲備中所占比重較高,由于中國外匯儲備幣種結構尚未公開,美元儲備占到了很高的份額已經是不爭的事實,一般認為美元比重在40%-50%。其次,儲備資產結構單一,而且存在著期限錯配現象。由于美國國債投資具有普遍性,市場接納與認可程度較高。所以,中國的外匯儲備很大一部分投向了美國國債,造成了儲備資產結構比較單一的局面。單一的儲備資產結構,無疑增加了中國儲備資產的風險性。再次,單一的儲備資產造成了中國外匯儲備的收益率較低,大量資金閑置浪費。由于外匯儲備的管理是從安全性、流動性、收益性這三個角度進行的,中國外匯儲備資產結構中的缺陷必然會引發相應的金融風險,本文將分別從以下三個角度來分析其缺陷以及相應的風險。

二、中國外匯儲備資產結構存在的風險

(一)美元長期貶值引發匯率風險

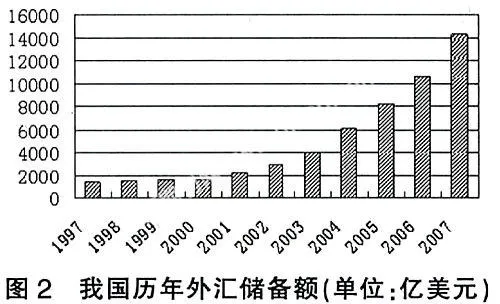

中國的外匯儲備中美元資產占據著很大的比重,由此產生的問題是儲備資產的價值受美元價值變動影響較大。外匯儲備在很大程度上存在著的匯率風險。由圖1我們可以看出近幾年來美元兌換人民幣的匯率變動情況。

當前全球宏觀經濟的一大特征是美元面臨中長期貶值,由圖1可以看出,美元兌換人民幣的匯率從2004年開始就一直在持續下跌。由于中國外匯儲備以美元為主,美元匯率的變化會帶來外匯儲備實際價值的變化。因此當美元貶值時,中國高額的外匯儲備將面臨巨大的縮水風險。

圖2的曲線反映出外匯儲備絕對量變化的一些明顯特征:2000年之后中國外匯儲備的增長曲線非常陡峭,短短六年間,外匯儲備額從2000年的1683億美元增長到了2007年的14336億美元,平均年增加額度達到1294億美元,年均增長27.15%。以2001到2007年年均擁有美元資產3450億美元計算,在美元貶值過程中,中國的外匯儲備賬面縮水已達上百億美元。根據美國經濟學家的估計,美元的實際貶值至少要達到20%。最多可能貶值40%。美元每下跌10%,中國就將蒙受幾百億美元的損失。從長遠看,只要美國“雙逆差”存在,美元下跌趨勢就不會停止,因此大量儲備美元一定會遭受較大的匯率風險。

(二)外匯儲備期限錯配,導致國內金融市場流動性風險加大

中國如同國際資金流動的“中轉站”:一方面是外國資金持續涌入中國賺取高額回報;另一方面是中國的資金持續多年凈外流,在國外獲得很低的投資回報。也就是說,中國外匯儲備的構成與投資結構,在低收益的同時卻又引入了高風險。中國的外匯儲備結構存在明顯的期限錯配問題。中國把長期投資投到國外,放棄了在國內投資獲得相應收益的機會,同時卻引入了大量的外國投資者在中國國內進行短期投資。人民幣升值,引發國際資本的大量流入,主要投資于中國國內的股票、債券等流動性較強的金融工具上。外國短期投資充斥在中國的金融市場上,把中國置于巨大的流動性風險面前,因此說國內經濟受外國游資影響較大,一旦資本外逃,很可能引發國內的經濟動蕩或者金融危機。

(三)外匯儲備投資收益率低,機會成本高造成儲備資產浪費

與進入中國的國際資本獲得的高額回報相比,中國運用外匯儲備投資取得的收益顯得頗低。中國的外匯儲備資產中投資于美國政府債券的比重較大,把外匯儲備投向流動性高的美國國債,風險小,但是獲得的收益也很小。目前,美國國債的平均收益率處于2%-3%的低水平,如果中國用大量的外匯儲備來購買美國國債,必然喪失獲取更高投資收益的機會。中國作為一個發展中國家,在海外籌集資金的時候,往往要負擔反映了風險和溢價的高昂利率,而把外匯儲備投資于美國國債的話只能獲得很低的收益。利率上這種倒掛現象意味著收入從中國這樣一個低收入國家轉向了美國這樣一個高收入國家。

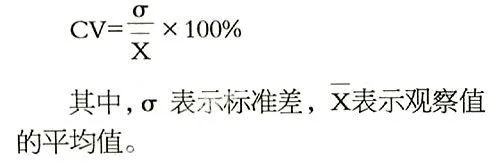

數列變異程度的大小,需要用到變異指標的相對數一變異系數,通常說起變異系數時往往都是指標準差系數,常用CV表示,計算公式為:

外匯儲備是一種資源,它的持有和使用是有機會成本的,持有外匯儲備的機會成本就是相應的國內資本投資報酬,它意味著一國放棄利用外匯儲備進行消費和投資的機會。2001年以來中國走出通貨緊縮,其經濟增長率令人矚目,因此中國外匯儲備的機會成本是相當高的。如果中國繼續增持美國國債,那么損失的外匯儲備收益將會進一步增加。

中國持有的美國國債數量從2001年的1772億美元增加到2006年的3453億美元。據美國財政部的統計,2007年外資持有美國國債總額為2.12萬億美元,日本目前仍是美國國債最大的債權人,擁有6274億美元的美國國債,占所有外國持有美國國債總額的29.59%。中國名列第二,占外國持有美國國債總額的18.89%。美國財政部的統計數字表明,截至2007年10月份,中國持有美國國債總額達到3880億美元,而一年前中國持有美國國債的總額為3139億美元。這意味著中國在一年間增持美國國債741億美元,年增幅高達23.61%。

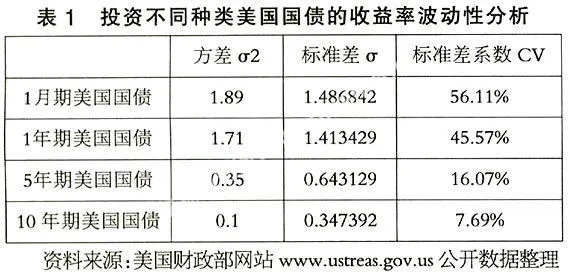

目前美國國債的平均收益率遠低于中國國內資本投資平均收益率。進入21世紀以來,美國國債平均收益率處于2%-3%左右的低水平,而近年來,中國的國內生產總值均保持在7%以上,因此,中國外匯儲備實際上喪失了將這些資源投入所引起的國內經濟增長和收入水平提高,喪失了獲取更高收益的機會。2001~2007年,美國一月期的短期國債,一年期、五年期和十年期的中長期國債的收益率按年均值統計大都集中在2%-4%的區間范圍。其中在2004年,短期及中期債券的收益率降到了一個最低點,一月期的短期美國債券平均收益率僅為1.27%,一年期和五年期的中期債券平均收益率僅為1.89%和3.43%。

可以按保守的口徑粗略估算一下中國在購實美國國債中的機會成本:通過計算得出2007年10年期美國國債的平均收益率4.63%,以中國去年商業銀行1年期貸款加權平均利率6.21%為國內直接投資收益率為下限,則去年中國每增加持有1000億美國國債的凈機會成本損失就高達約14.9億美元。顯然,中國外匯儲備中的美國資產造成了巨大的收益損失。隨著中國外匯儲備的規模不斷擴大,如果繼續保持原有的外匯儲備資產結構,那么,中國外匯儲備的機會成本將越來越多。

另一方面,中國作為一個發展中國家,在持有巨額外匯儲備獲得較低的收益甚至蒙受損失的同時,每年卻以較高成本大量引進外資和借取外債。外匯儲備作為一種資源并沒能有效地轉化成國內經濟所需的技術、設備、生產資料等生產要素,沒有形成現實的生產力,不能用于擴大投資,支持國內的經濟建設,更不能創造新的國民收入,從而造成了儲備資源的閑置和浪費。

三、中國外匯儲備資產風險管理對策

(一)持有外匯儲備貨幣多元化

儲備貨幣多元化是世界儲備體系的發展趨勢。由于中國對外貿易、對外投資等對外經濟活動的對象有多元化的趨勢,勢必要求中國要注重儲備貨幣結構的多元化。由于近年來美國的經濟實力相對下降,美元的國際貨幣地位逐步削弱。因此,適當降低美元的比重是防范外匯儲備風險的必然選擇。從現實的經濟因素來看,近年來歐洲經濟飛速發展,歐元的穩定性大大增強,同時中國與歐洲經濟、貿易和金融業的合作日益密切,歐盟已成為中國第三大貿易伙伴。所以,增加歐元的比重對于分散中國外匯儲備風險非常重要。

(二)建立更加有效的儲備資產風險結構管理系統

面對全球不斷增高的外匯儲備規模、風險程度不斷增長的資產形式、日趨復雜的金融工具、動蕩不定的金融市場,這些因素都促使各國的中央銀行要在外匯儲備的管理過程中積極建立完善的風險管理框架:包括采用先進的風險管理技術、建立完善的內部風險管理制度和風險披露制度等等。我們既可以說風險管理本身就是外匯儲備管理政策中的重要組成部分,也可以說良好的外匯儲備風險管理是實施各種既定外匯儲備管理政策的基礎和前提。

(三)積極有效地實施儲備資產投資

首先,適度地利用部分外匯儲備進行投資,可以減少所要付出的機會成本。由圖3我們可以看出,十年期的中期美國國債相對短期美國國債而言收益率高出了3-4個百分點,它的收益率一直保持在4%-5%的水平,而且其波動性遠遠小于短期和中期債券。所以,中國在利用外匯儲備進行美國國債投資時,可以考慮多購買一些中長期美國債券,從而提高收益,降低外匯儲備的機會成本。同時,還可以將外匯儲備投向一些評級較好的公司或者企業債券,以進一步增加中國外匯儲備的收益。其次,要理性選擇投資方向和投資領域。例如可以考慮投資股票和入資國內外企業與金融機構。再次,利用外匯儲備進行投資,優先考慮國內短缺或落后的技術進口和設備進口。作為發展中國家,中國應該積極有效地利用儲備資產,進口國外先進的技術和設備,投資于國內建設,這樣必將大大有利于國內經濟的發